-

El cobre encadena ocho sesiones consecutivas al alza, la racha más larga desde 2017, con un avance anual superior a 43%.

-

El rally está impulsado por estrés de oferta, interrupciones mineras y distorsiones logísticas ligadas a EE.UU.

-

El dólar débil y los flujos tácticos de fin de año amplifican un movimiento que ya muestra señales de sobreextensión.

-

El cobre encadena ocho sesiones consecutivas al alza, la racha más larga desde 2017, con un avance anual superior a 43%.

-

El rally está impulsado por estrés de oferta, interrupciones mineras y distorsiones logísticas ligadas a EE.UU.

-

El dólar débil y los flujos tácticos de fin de año amplifican un movimiento que ya muestra señales de sobreextensión.

El cobre aceleró con fuerza en la sesión y sube 3,4%, llevando el avance de 2025 a 43,6%, en un movimiento que lo deja encaminado a su octavo día consecutivo al alza, la racha ganadora más extensa desde 2017. En el intradía, el metal llegó a operar cerca de US$12.617 por tonelada, después de haber rozado un récord apenas por debajo de US$13.000, una señal de que el impulso sigue dominado por compras tácticas de fin de año y por la percepción de un mercado físicamente más ajustado.

La magnitud y persistencia del movimiento refuerzan la idea de que el mercado no está reaccionando a un solo catalizador, sino a una acumulación de factores que, en conjunto, han reducido la holgura del sistema y elevado la prima por disponibilidad inmediata de metal.

Estrés de oferta y riesgo de cuellos de botella

El catalizador principal no está siendo un boom súbito de demanda, sino el riesgo de un cuello de botella en la cadena de suministro. A lo largo del año se acumularon interrupciones y accidentes en operaciones mineras que van desde Indonesia y Chile hasta la República Democrática del Congo, y ese ruido de oferta se vuelve mucho más sensible cuando el mercado entra en diciembre con inventarios ajustados.

Este contexto hace que cualquier disrupción adicional, ya sea por clima, fallas operativas o conflictos laborales, tenga un impacto desproporcionado en precios, especialmente cuando los compradores perciben que la capacidad de respuesta de la oferta es limitada en el corto plazo.

Factor geopolítico y distorsión de flujos hacia Estados Unidos

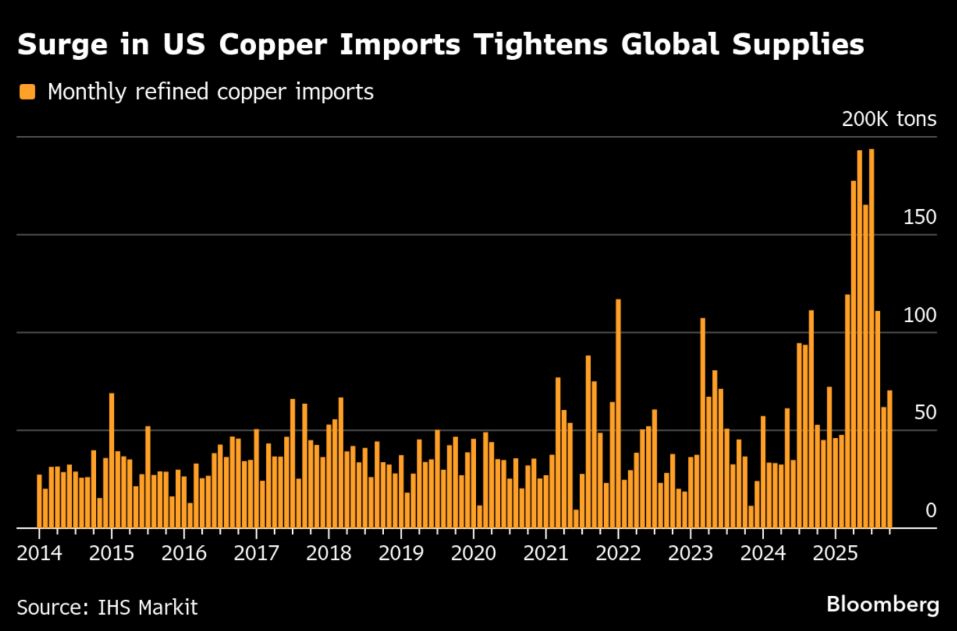

Importaciones de cobre hacia EE.UU. desde 2014. Fuente: IHS Markit, Bloomberg.

A este cuadro se suma el componente geopolítico y comercial. La amenaza de aranceles de importación en Estados Unidos ha empujado a traders y consumidores industriales a adelantar embarques y mover volúmenes hacia puertos estadounidenses para anticiparse a eventuales gravámenes. Este comportamiento no crea demanda global nueva, pero sí estrecha la disponibilidad de cobre fuera de Estados Unidos, reforzando el premio por inmediatez y elevando precios en otras plazas.

La consecuencia es un mercado fragmentado, donde la localización del metal importa tanto como el balance agregado, y donde los diferenciales regionales se convierten en un driver clave del precio.

Dólar débil como amplificador del rally

El dólar también ha funcionado como un viento de cola relevante. Con una caída cercana a 9.2% en 2025 (índice del dólar) en las métricas amplias, la depreciación del billete verde abarata los metales para compradores fuera de Estados Unidos y tiende a amplificar los rallies cuando el posicionamiento ya viene cargado.

En paralelo, varias mesas coinciden en que el precio del cobre está respondiendo más a señales de inventarios regionales y flujos hacia Estados Unidos que a un cambio estructural inmediato en el consumo global. Esa dinámica ayuda a explicar por qué el optimismo se mantiene incluso cuando el mercado sigue intentando ordenar el balance real de oferta y demanda a nivel mundial.

Distorsiones entre plazas y arbitraje

Los precios del cobre en el COMEX y en la LME. Fuente: LSEG, Financial Times.

Un punto fino del movimiento actual es la distorsión entre plazas. El diferencial entre futuros de marzo en Comex y contratos comparables en Londres se ha moderado en los últimos días, pero ese reacomodo no elimina el hecho de que los inventarios en Estados Unidos siguen aumentando, mientras el resto del mundo siente el tirón de metal disponible.

Este tipo de arbitraje suele generar episodios de tensión intermitente: rallies rápidos cuando el material se concentra en un mercado específico, seguidos por correcciones igual de bruscas cuando se normaliza la logística o cambian las expectativas regulatorias. Es un patrón típico de mercados ajustados, donde pequeños cambios en flujos producen movimientos amplificados en precios.

Análisis técnico del cobre

Desde el punto de vista técnico, el gráfico muestra un tramo ascendente sólido, apoyado por medias móviles con pendiente positiva, aunque con señales de sobreextensión en el corto plazo. El precio se mantiene por encima de la zona de US$12.467, que actúa como referencia inmediata, y el siguiente colchón aparece en torno a US$12.294. Más abajo, una pérdida de tracción podría abrir espacio hacia US$12.015.

Al alza, la presión compradora apunta a un test de la zona de US$12.743, y si el mercado logra consolidar en ese nivel, vuelve a ponerse sobre la mesa el umbral psicológico de US$13.000. Con un RSI en torno a 71, el riesgo principal no es un quiebre de tendencia, sino que un mercado recargado resuelva con una pausa o toma de utilidades, especialmente si el flujo físico hacia Estados Unidos se enfría o si el tema arancelario pierde urgencia en las próximas semanas.

Fuente: xStation5.

______________

Resumen del mercado: El dólar se acelera antes del IPC. (13/02/2026)

San Valentín 2026: ¿Un anillo de oro es un regalo o una inversión?

ÚLTIMA HORA: Los precios del petróleo se desploman en medio de rumores de nuevos aumentos de producción de la OPEP

Gráfico del día: USD - JPY muy volátil a la espera del IPC de EE.UU.

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.