Uno de los acontecimientos macroeconómicos clave del día (la publicación del informe de inflación del IPC de EE. UU. correspondiente a marzo) ya quedó atrás, pero hay otro que se avecina con fuerza. Las actas de la reunión del FOMC de marzo de 2024 se publicarán hoy a las 7:00 p.m. BST. La publicación también puede provocar un aumento de la volatilidad en los mercados y será observada de cerca por los participantes del mercado.

En la reunión de la Fed de marzo de 2024 se mantuvieron los tipos de interés sin cambios en el rango del 5,25-5,50%, pero se incluyó un nuevo conjunto de proyecciones económicas. Entre ellos se incluyen previsiones de inflación subyacente más altas para 2024 en comparación con las proyecciones de diciembre, así como una previsión de mayor crecimiento del PIB para el período 2024-2026. El 'gráfico de puntos' mostró que la expectativa media todavía era de tres recortes (75 puntos básicos de flexibilización) este año, pero solo un miembro vio la posibilidad de cuatro recortes, mientras que en diciembre de 2023, puntos, 5 miembros de la Fed vieron 4 o más recortes de tasas. este año.

¿Qué ver en el lanzamiento?

Si bien las nuevas previsiones y la conferencia de prensa posterior a la reunión de Powell ya proporcionaron a los inversores nueva información, los operadores buscarán más en las actas de hoy. Se prestará atención a si hubo discusiones sobre la trayectoria futura de las tasas y, de ser así, qué tan específicas. Además, también se examinará cualquier mención sobre el balance y el ritmo de sus reducciones. Hasta ahora, la Reserva Federal decidió no hacer ningún cambio allí, pero será necesario antes o cuando comience la flexibilización de tipos. Es probable que el documento resalte el hecho de que el camino hacia la meta de inflación sigue siendo incierto y accidentado. Cabe señalar que la reunión de la Fed de marzo se celebró después de dos informes sorprendentemente agresivos del IPC seguidos (enero y febrero) y los miembros de la Fed señalaron que esto contribuía a la falta de confianza para recortar los tipos. Sin embargo, ahora sabemos que la inflación también se mantuvo por encima de lo esperado en marzo.

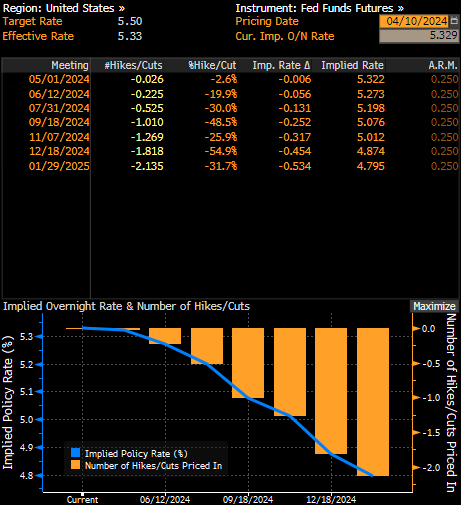

Los mercados monetarios ahora ven sólo una probabilidad de alrededor del 20% de que la Fed aplique el primer recorte de tipos en la reunión de junio, tras los datos optimistas del IPC de marzo publicados hoy. Fuente: Bloomberg Finance LP

Será difícil sorprender a los mercados

Si bien las actas de la Fed son ciertamente un evento de volatilidad, cabe señalar que la reacción del mercado hoy puede ser algo moderada. Dado que la reunión de marzo de 2024 fue trimestral, la mayor parte de la información que la Fed quería transmitir a los inversores ya se transmitió a través de proyecciones económicas. Dicho esto, será difícil sorprender a los mercados. En segundo lugar, los mercados ya están "al límite" tras la publicación del IPC de hoy. Si las actas rechazan directa o indirectamente la idea de un recorte de tipos en la primera mitad de 2024, el dólar podría ampliar sus ganancias, mientras que los índices podrían profundizar las caídas.

Sin embargo, cabe señalar que en marzo, cuando la Reserva Federal celebró una reunión de política monetaria, los mercados estaban divididos sobre si el primer recorte de tipos se realizaría en mayo o en junio. Ahora, después de otra lectura restrictiva del IPC, los mercados están divididos entre julio y septiembre. Dicho esto, es posible que cualquier posible sorpresa de línea dura ya esté descontada.

Previa IPC de EE. UU.

Resumen diario: La plata se desploma 9%: índices, criptomonedas y metales preciosos bajo presión

Bolsa de Argentina cae casi 5% pese a aprobación de reforma laboral de Milei

NASDAQ 100 retrocede 1,5%

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.