Inflación ligeramente más alta, fuerte repunte en solicitudes de desempleo

Como se esperaba, la inflación del IPC de agosto aumentó hasta el 2,9% interanual desde el 2,7% interanual. La inflación subyacente se mantuvo elevada en el 3,1% interanual. La única sorpresa fue un IPC mensual ligeramente más alto, que subió un 0,4% m/m frente a 0,3% esperado. Cabe destacar, sin embargo, que la dinámica mensual fue el doble de alta que en julio.

La inflación subyacente mensual se situó en 0,3% m/m, en línea con las expectativas. Por otro lado, se observa un fuerte aumento en las solicitudes de subsidio por desempleo. Esto muestra una creciente divergencia entre los mandatos de la Fed: debilidad del mercado laboral y elevada inflación. ¿Qué muestran los detalles del informe y qué podría significar esto para la Fed? ¿Y debería preocuparse Wall Street?

Principales impulsores de la inflación

-

Vivienda (shelter) fue el mayor contribuyente al incremento mensual, con un alza del 0,4%.

-

Servicios de transporte fueron el motor clave del llamado SuperCore CPI (muy por encima del 3% interanual y ligeramente por encima del 0,3% mensual); las tarifas aéreas subieron un 5,9%.

-

Energía aumentó un 0,7% m/m, con la gasolina subiendo un 1,9%.

-

Alimentos crecieron un 0,5% m/m.

-

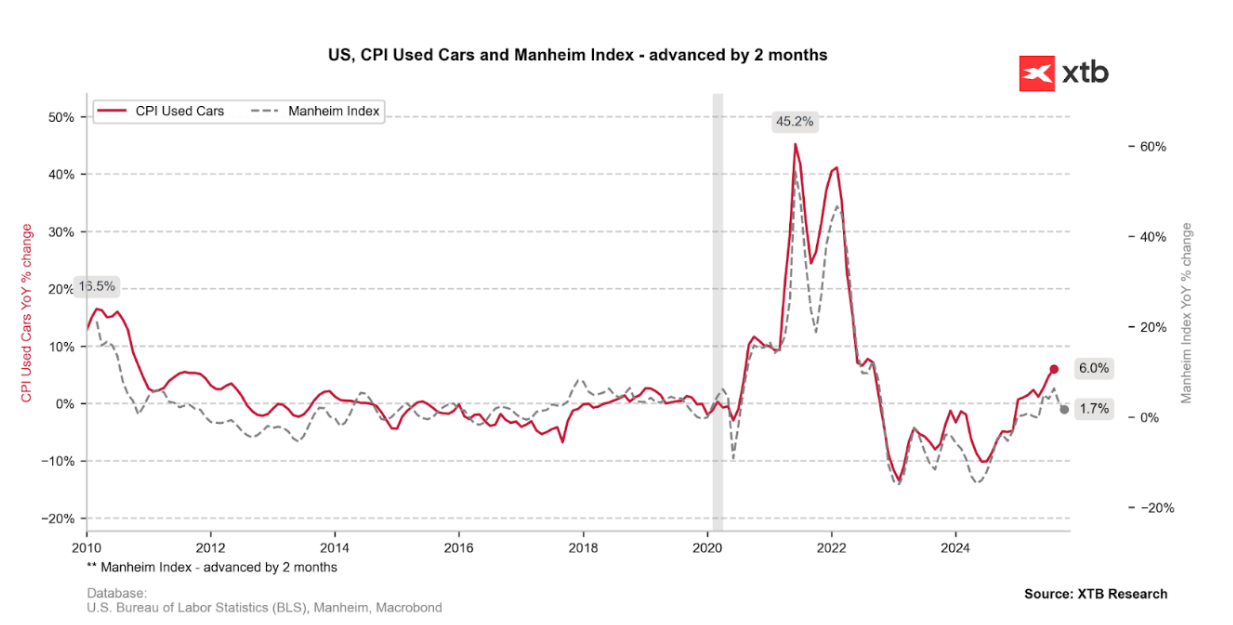

Los automóviles han vuelto a encarecerse: precios de vehículos nuevos +0,3%, vehículos usados +1,0% y reparaciones de automóviles hasta +2,4%.

Aranceles vs. impacto de los servicios

El punto clave es que el incremento de la inflación provino principalmente de los servicios, no de los aranceles introducidos por la administración Trump.

-

Los precios en categorías expuestas a importaciones mostraron señales mixtas, sin una aceleración clara vinculada a los aranceles.

-

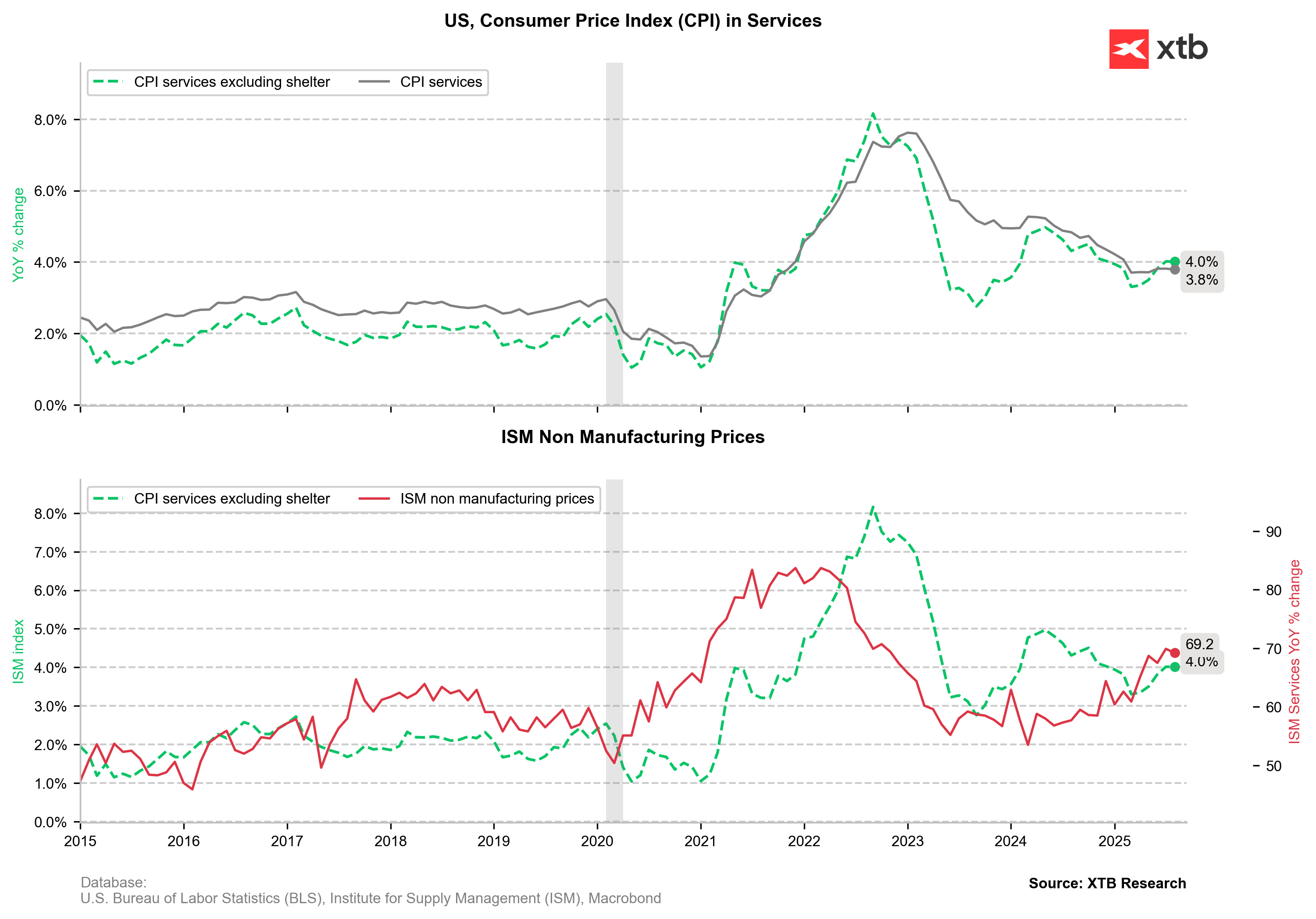

El SuperCore CPI (servicios sin vivienda) se desaceleró ligeramente al 3,52% interanual, lo que sugiere que las presiones de precios no son tan intensas como podrían parecer. Aun así, siguen lejos del objetivo.

Estos datos confirman que la Fed probablemente comenzará a flexibilizar la política monetaria, pero mantendrá cautela en el ritmo de los recortes debido a una inflación persistente, todavía muy por encima del objetivo del 2%. Los servicios siguen siendo rígidos y, con cualquier posible repunte de los precios de la gasolina, el panorama sería mucho peor.

Gráficos clave

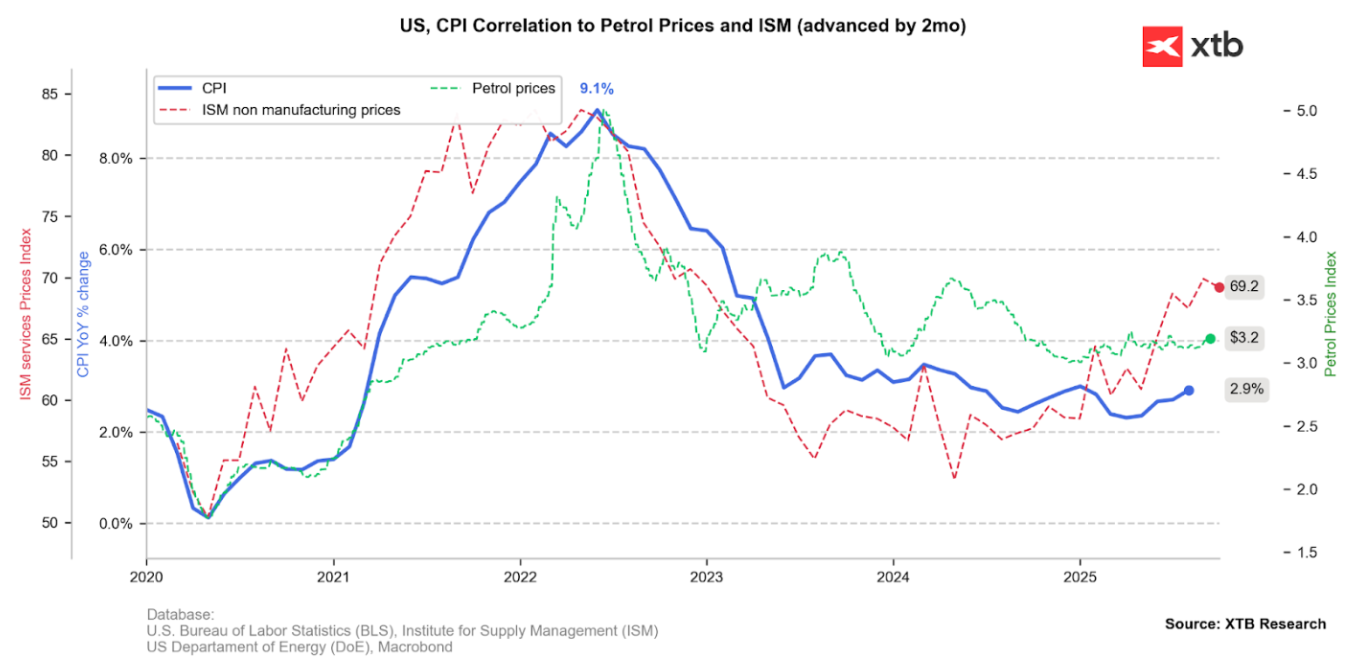

La inflación del IPC repunta como se esperaba al 2,9% interanual. Tal como muestran los indicadores líderes, el mayor problema en EE. UU. sigue siendo el aumento de los precios de los servicios. Esto se ilustra claramente en el subíndice de precios de la encuesta ISM de servicios.

Fuente: Bloomberg Finance LP, XTB

Fuente: Bloomberg Finance LP, XTB

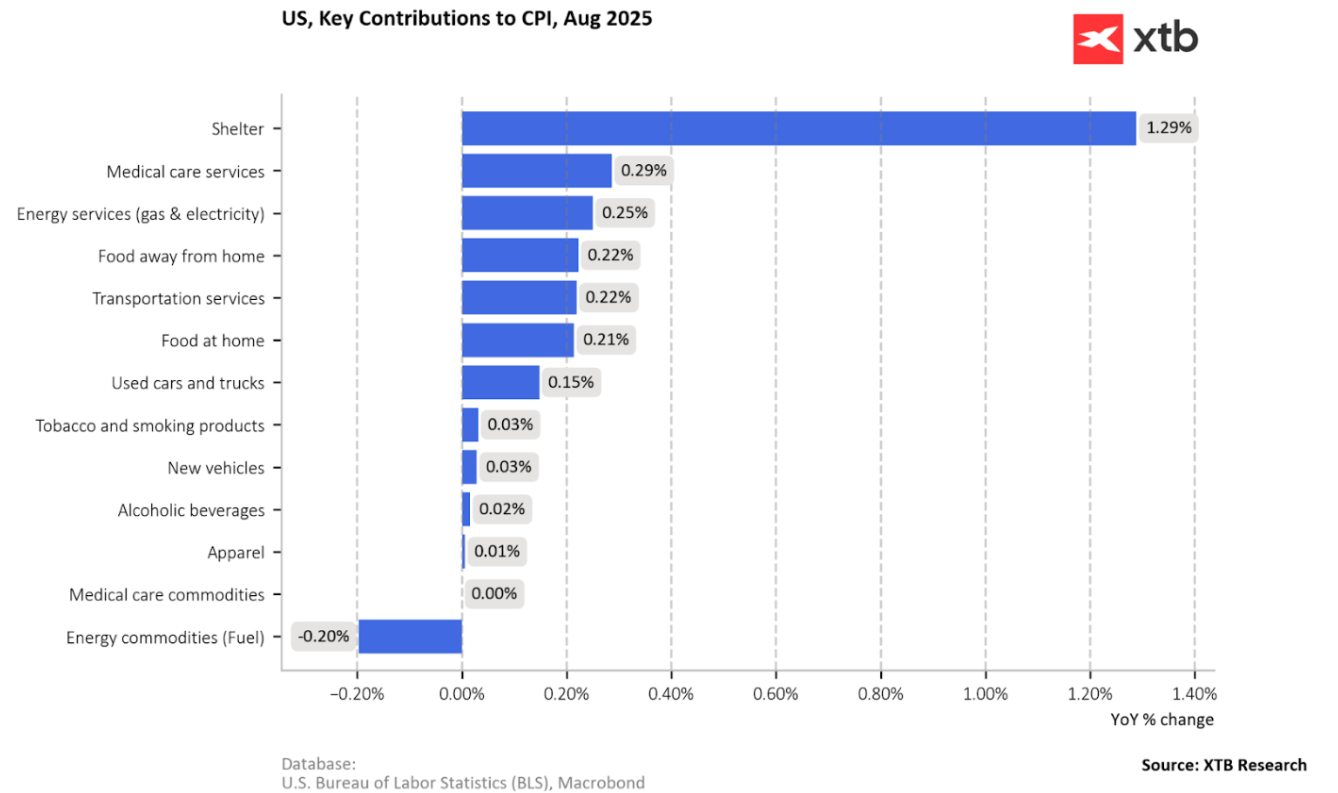

Al observar los principales componentes, la inflación en alquileres sigue siendo el mayor contribuyente. Sin embargo, las contribuciones vinculadas al aumento de los costos de servicios están creciendo de forma constante. El principal motor de la inflación no son los aranceles, sino los servicios. Los costos médicos, de energía, transporte y alimentos están aumentando con fuerza (con los alimentos impactados en parte por los aranceles).

Fuente: Bloomberg Finance LP, XTB

Los precios de los alimentos en EE. UU. están subiendo más rápido de lo que sugiere el índice de precios de alimentos de la FAO, en parte debido a los aranceles.

Fuente: Bloomberg Finance LP, XTB

La inflación en autos usados está aumentando —los autos nuevos están sujetos a aranceles—. No obstante, el índice Manheim sugiere que esta dinámica debería moderarse en los próximos meses.

Fuente: Bloomberg Finance LP, XTB

La inflación en servicios sigue siendo alta, aunque se estabiliza en niveles elevados.

Fuente: Bloomberg Finance LP, XTB

Fuente: Bloomberg Finance LP, XTB

La alta inflación es un problema, pero la debilidad del mercado laboral es aún mayor

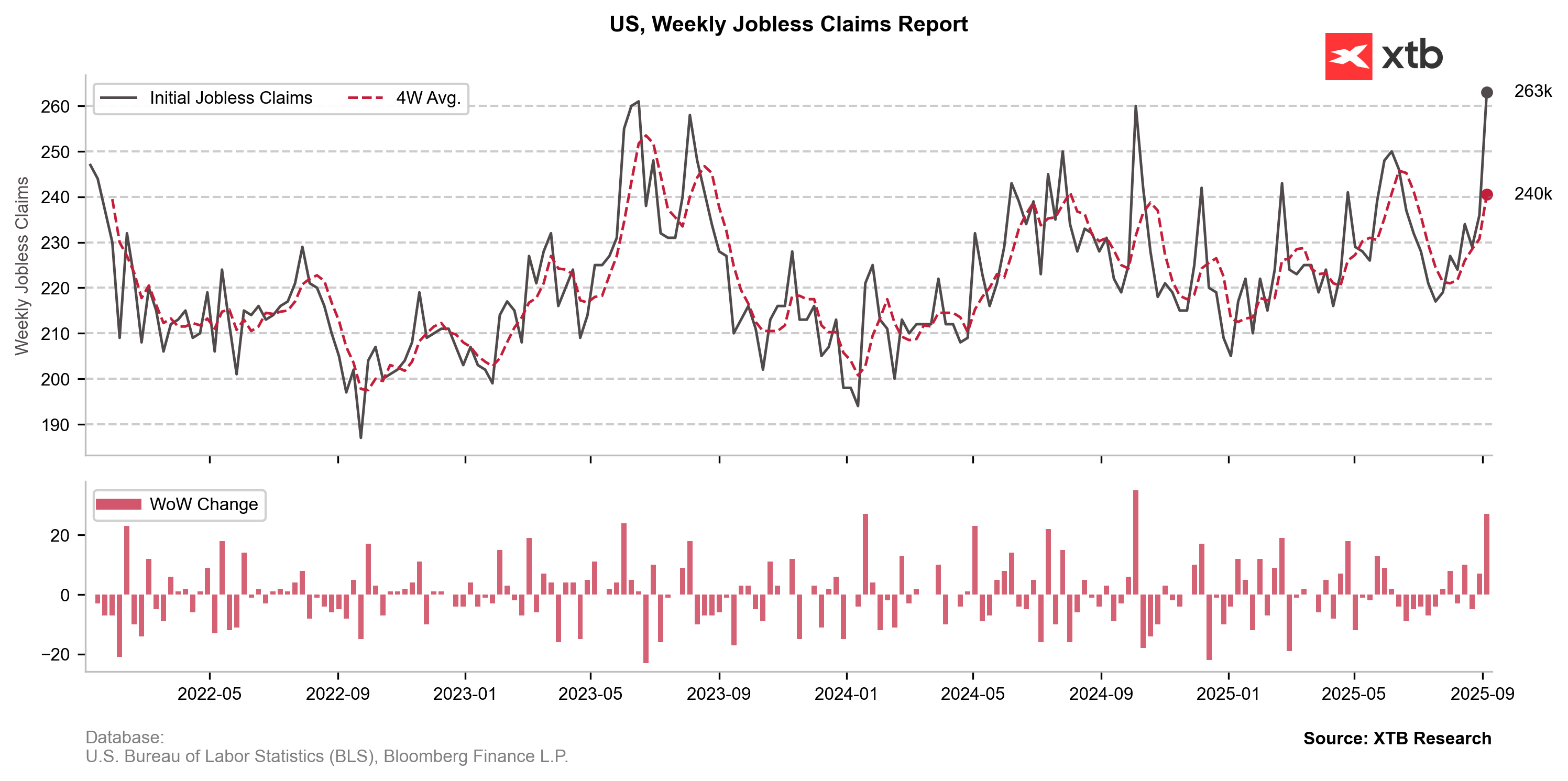

Las solicitudes iniciales de subsidio por desempleo están aumentando hasta su nivel más alto en 4 años, aunque en 2023 y 2024 vimos niveles por encima de 250 mil. El mayor incremento está relacionado con un fuerte aumento de solicitudes en Texas. Si bien aún no es motivo de pánico, solicitudes en torno a 300 mil han sido históricamente una señal de recesión.

Un fuerte salto en las solicitudes iniciales de desempleo, alcanzando ahora el nivel más alto desde 2021.

Fuente: Bloomberg Finance LP, XTB

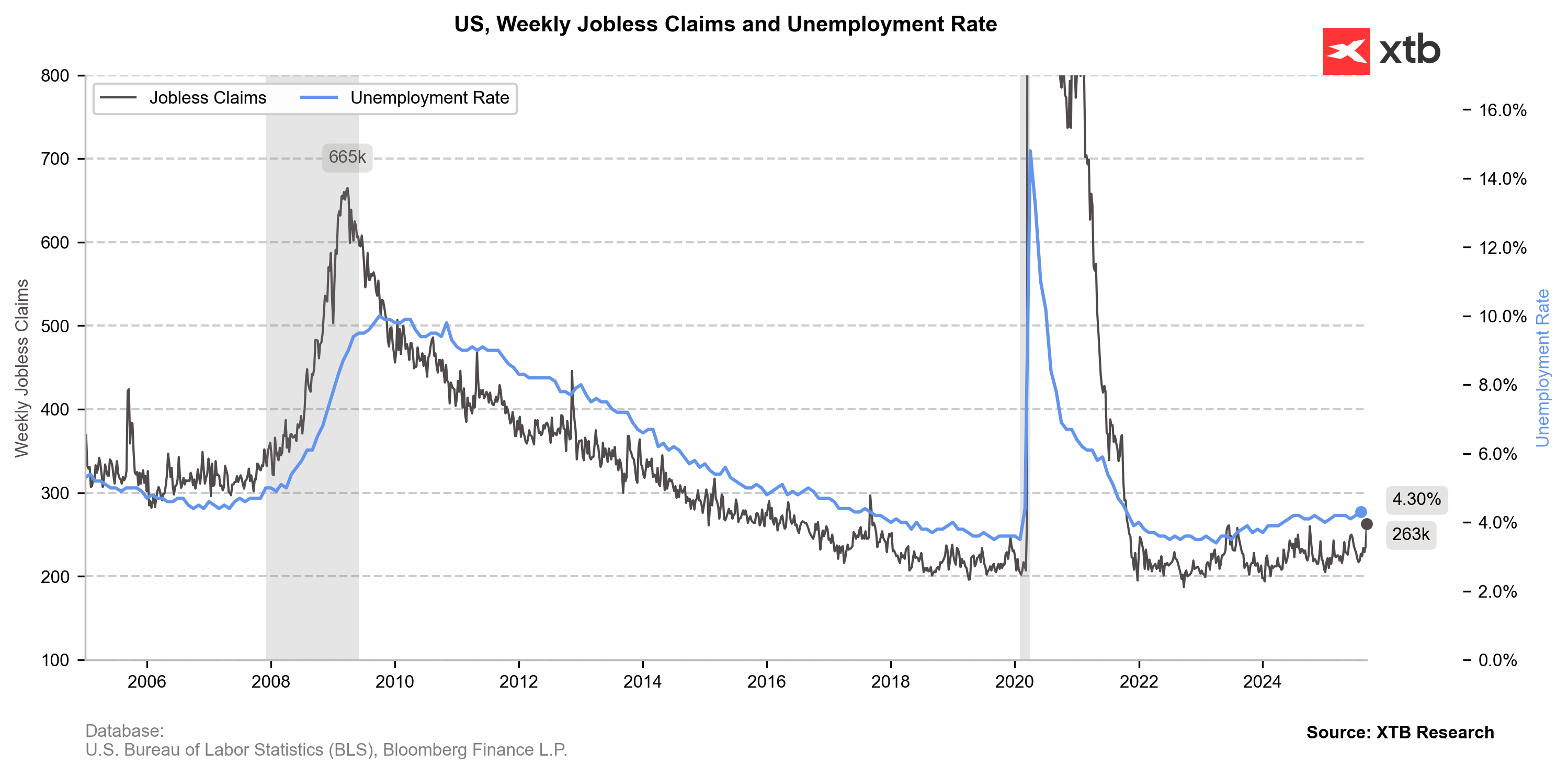

Si esto no es un fenómeno aislado, el fuerte aumento en solicitudes podría sugerir un repunte en la tasa de desempleo.

Fuente: Bloomberg Finance LP, XTB

Fuente: Bloomberg Finance LP, XTB

La Fed recortará tasas

Parece que la Fed no debería optar por un recorte mayor de 50 puntos básicos, dado que los riesgos inflacionarios aún son elevados. Sin embargo, está claro que los aranceles —la principal fuente de incertidumbre sobre los precios— han tenido un impacto limitado en los precios en EE. UU.

Por lo tanto, la Fed recortará tasas, pero probablemente sin comprometerse de antemano a un ciclo completo, manteniéndose muy dependiente de los datos entrantes.

_______

📈 ¡Únete a nuestro canal exclusivo para Traders! Noticias y análisis en tiempo real en tu WhatsApp: Acceda aquí.

IPC de EE.UU. sorprende a la baja: la inflación se modera en enero

⌚Boletín Diario de Mercados (13.02.2026)

Calendario del día: A la espera del dato de inflación en EE. UU.

Previa IPC de EE. UU.

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.