Le grand dilemme des investisseurs est de savoir comment augmenter les profits en limitant les risques. Bien entendu, le risque n'est pas quantifiable et son estimation peut être loin de la réalité. Pour de nombreux investisseurs, les ETF peuvent s'avérer être la solution à ce vieux dilemme. Lisez cet article pour savoir quelles stratégies d'investissement dans les ETF augmentent les chances de réaliser des bénéfices tout en maîtrisant les risques.

Le grand dilemme des investisseurs est de savoir comment augmenter les profits en limitant les risques. Bien entendu, le risque n'est pas quantifiable et son estimation peut être loin de la réalité. Pour de nombreux investisseurs, les ETF peuvent s'avérer être la solution à ce vieux dilemme. Lisez cet article pour savoir quelles stratégies d'investissement dans les ETF augmentent les chances de réaliser des bénéfices tout en maîtrisant les risques.

Le grand dilemme des investisseurs est de savoir comment augmenter les profits en limitant les risques. Bien entendu, le risque n'est pas quantifiable et son estimation peut être loin de la réalité. Pour de nombreux investisseurs, les ETF peuvent s'avérer être la solution à ce problème de longue date. Lisez cet article pour savoir quelles stratégies d'investissement dans les ETF augmentent les chances de réaliser des bénéfices tout en maîtrisant les risques.

Dans cet article, vous apprendrez:

- Les spécificités des ETF à court terme

- Conseils d'investissement

- 7 stratégies d'investissement dans les ETF

- Comparaison entre les ETF et les actions

- Avantages et inconvénients

- Comprendre et limiter le risque

Le monde des fonds négociés en bourse (ETF) est vaste et diversifié et, avec la bonne stratégie et l'acquisition de connaissances, il peut offrir de nombreuses opportunités d'investissement. La réalisation des objectifs financiers par le biais des ETF dépend d'une stratégie d'investissement bien conçue. Cet article démystifie la sélection des ETF et l'allocation d'actifs, en vous fournissant des informations utiles pour affiner votre approche. Il se peut qu'après l'avoir parcouru l'article, vous soyez prêt à élaborer ou à améliorer votre propre stratégie d'investissement dans les ETF ? Commençons par nous familiariser avec les stratégies d'investissement dans les ETF.

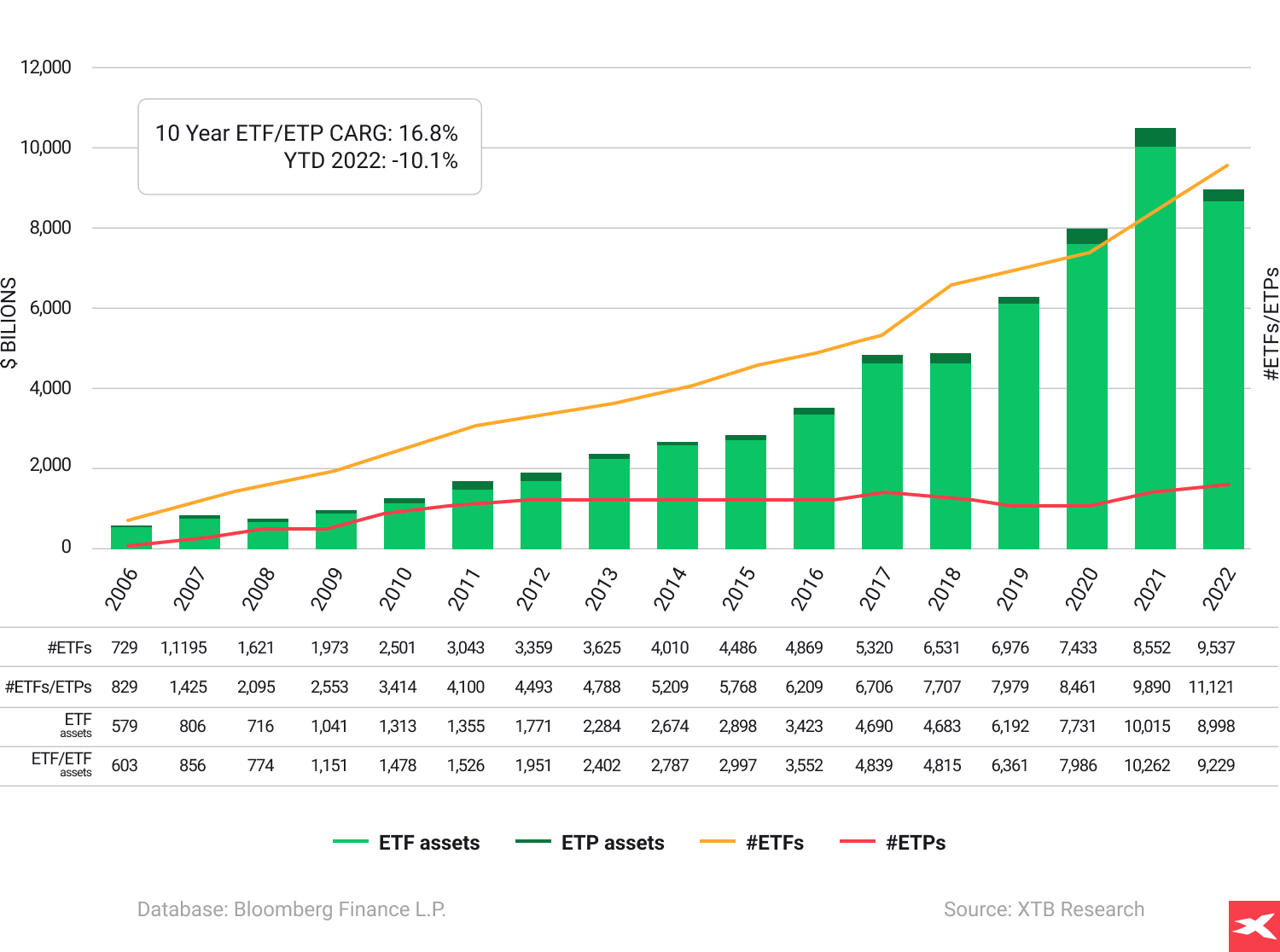

Malgré la faiblesse des actions en 2022, le marché mondial des ETF a enregistré un afflux de 856 milliards de dollars, le deuxième plus important après les 1,29 trillion de dollars de 2021. Le taux de croissance annuel moyen des actifs sous gestion des ETF/ETP sur 10 ans est de 16,8 %. Le secteur mondial des ETF comptait 11 119 produits, avec 22 860 inscriptions, des actifs de 9,229 milliards de dollars, provenant de 671 fournisseurs sur 81 bourses répertoriées dans 64 pays à la fin de décembre 2022. Source : ETFGi : ETFGi à partir des promoteurs d'ETF/ETP, des bourses et des déclarations réglementaires.

Caractéristiques des ETF à court terme

Les fonds négociés en bourse (ETF) sont des instruments d'investissement diversifiés qui offrent une visibilité sur différentes catégories d'actifs telles que les indices, les métaux précieux, les matières premières ou des secteurs spécifiques, permettant aux investisseurs de réduire les risques tout en recherchant des opportunités de croissance. Les ETF sont négociés sur les bourses mondiales de la même manière que les actions. Les investisseurs peuvent opter pour des ETF indiciels, des ETF obligataires, des ETF internationaux ou des ETF sectoriels qui leur permettent de s'exposer aux marchés des technologies, des dividendes ou des matières premières.

L'essentiel est d'avoir une stratégie et de comprendre les risques. Lors de la constitution d'un portefeuille, il faut tenir compte de la tolérance au risque, de l'horizon temporel et des objectifs d'investissement. En outre, le rééquilibrage du portefeuille peut être crucial pour obtenir la répartition souhaitée des actifs. Qui plus est, les ETF permettent de s'aventurer dans des secteurs sans avoir besoin d'une connaissance et d'une recherche approfondies des actions individuelles. Les investisseurs ont accès à une vaste gamme d'ETF qui suivent les principaux indices tels que le S&P 500 ou le Nasdaq Composite, ainsi qu'à ceux qui offrent une exposition à des classes d'actifs, des régions ou des secteurs spécifiques tels que la technologie ou le secteur bancaire. Comparons l'investissement en actions à l'investissement en ETF.

Conseils en matière d'investissement

Armé de connaissances sur la structure et les types d'ETF, vous pouvez maintenant mettre en œuvre votre propre stratégie. Quels sont les 16 conseils fondamentaux les plus importants ? Les voici :

- Il est essentiel de définir votre objectif d'investissement et votre échéance.

- Analyser son budget avant d'investir pour limiter les risques.

- Investir un montant limité dans chaque ETF, afin d'éviter les conséquences de la volatilité du marché.

- Évaluez l'ampleur de vos investissements de manière prudente.

- Contrôlez toujours vos émotions lorsque vous investissez de l'argent.

- Ne rééquilibrez régulièrement votre portefeuille que si vos connaissances et vos recherches sont approfondies.

- Choisissez des ETF sur les indices de marché que vous souhaitez avoir dans votre portefeuille.

- Essayez d'équilibrer les stratégies d'agressivité et d'aversion au risque.

- Effectuez toujours des recherches sur les ETF dans lesquels vous investissez.

- Investissement passif ou actif ? Analysez le potentiel et les risques des deux types d'investissement.

- Familiarisez-vous avec les concepts de risque/récompense et de marge de sécurité.

- Essayez de vous demander pourquoi vous êtes si optimiste quant à l'avenir d'un secteur ou d'un indice spécifique.

- Ne paniquez pas pendant les corrections du marché, mais soyez prêt à réduire vos pertes si nécessaire.

- N'essayez pas d'anticiper le marché si vos connaissances, votre confiance et votre compréhension du risque sont faibles.

- Dans une perspective d'investissement à long terme, vous pouvez utiliser la stratégie DCA (Dollar-Cost-Average).

- Choisissez le meilleur compte de trading pour démarrer un processus, mais testez-le avant d'investir.

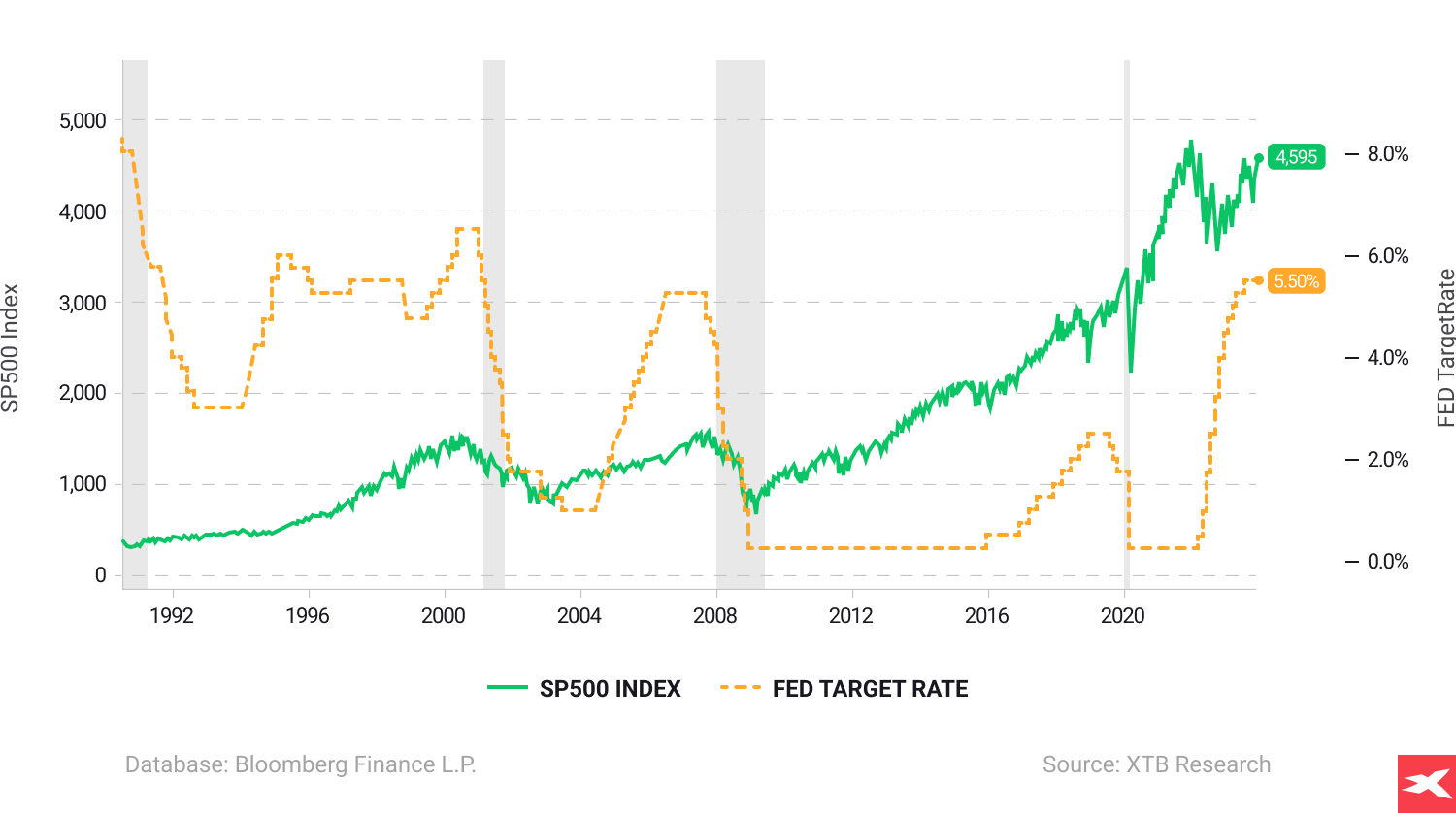

Les ETFs sur le plus grand indice boursier, le S&P 500 américain, sont très populaires. Le graphique ci-dessus reflète sa performance (ligne noire) de 1990 à 2023 avec les niveaux des taux d'intérêt de la Réserve fédérale (ligne bleue). Comme on peut le voir, la corrélation entre le niveau des taux d'intérêt de la Réserve fédérale et la performance du marché boursier n'est pas évidente et définie. Après la bulle Internet des années 2000 et la crise financière mondiale de 2008, le S&P s'est affaibli à mesure que la Fed réduisait ses taux d'intérêt. Dans le même temps, malgré trois krachs boursiers (2000, 2008 et 2020) et une performance à long terme du S&P 500, le plus grand indice boursier mondial, est remarquable (il est passé de 400 points à 4 600 points entre 1990 et 2023). Source : Bloomberg Finance LP : Bloomberg Finance LP, XTB Research

7 stratégies d'investissement dans les ETF

Placement à long terme / détention

Les ETF sont un instrument principalement utilisé par les investisseurs sur le long terme pour un certain nombre de raisons. L'une des stratégies les plus populaires parmi les investisseurs en ETF est tout simplement l'investissement sur la durée. En bref, cette stratégie repose sur la conviction que le marché boursier ou tout autre actif suivi par le fonds ETF suit une tendance haussière à long terme. Les investisseurs qui misent sur le long terme, appelés "détenteurs", ne prêtent pas attention aux corrections temporaires du marché et ne sont pas enclins à vendre leurs avoirs en ETF. Ils ont tendance à profiter des périodes de baisse, lorsque le sentiment est faible, pour acheter et augmenter leurs positions.

Spéculer

En règle générale, les spéculateurs ont un horizon d'investissement à court ou moyen terme. Souvent, l'hypothèse est de jouer un scénario spécifique. Il peut s'agir, par exemple, d'acheter un ETF sur le prix de l'or en prévision d'un ralentissement économique et d'un affaiblissement du dollar américain. Il peut également s'agir d'acheter des ETF sur les marchés émergents et la Chine, en espérant que le sentiment s'améliore après une période désastreuse pour les actions chinoises. D'autre part, les spéculateurs peuvent également choisir des ETF qui offrent une exposition à des secteurs spécifiques du marché, comme les nouvelles technologies ou la santé.

Trading

Les traders actifs utilisent non seulement leur conviction spéculative, mais aussi un certain nombre d'autres indicateurs, dont l'analyse technique, pour ouvrir des positions. Les traders sont généralement présents sur le marché le moins longtemps possible et gardent leurs positions ouvertes pendant un à plusieurs jours. Ils choisissent généralement des instruments CFD sur les ETF, qui se caractérisent par un effet de levier. L'effet de levier augmente le risque d'investissement tout en permettant d'ouvrir des positions plus importantes et d'engranger des profits (ou des pertes) plus élevés.

DCA

Certains investisseurs pensent que la stratégie clé pour récolter des bénéfices sur le long terme en matière d'investissement est appelée "Dollar Cost Averaging", ou DCA en abrégé. Il s'agit d'acheter régulièrement des ETF sélectionnés, sans prêter attention au sentiment du marché ou aux conditions actuelles du marché. Au lieu d'ouvrir une grande position, les investisseurs qui pratiquent le DCA ouvrent une série d'investissements plus petits, à intervalles réguliers, quel que soit le prix. Cette stratégie implique aussi souvent ce que l'on appelle une "moyenne des pertes".

Momentum

Les investisseurs momentum attendent le bon moment pour commencer à investir. C'est généralement le cas lorsque l'humeur est très négative ou qu'un événement se produit qui, selon eux, déclenchera une demande supplémentaire. Sur les marchés, il peut s'agir, par exemple, du renversement du discours "hawkish" des membres de la Fed et de l'attente associée d'un assouplissement monétaire par le biais de réductions de taux (généralement positif pour les actions et les obligations). Il peut également s'agir de l'attente de nouvelles qui améliorent le sentiment autour d'un secteur particulier ou des actions d'entreprises sélectionnées, par exemple la montée du Chat-GPT et l'euphorie associée dans les actions technologiques et les fabricants de puces.

Suivre la tendance

Les investisseurs qui ne se sentent pas à l'aise à l'idée d'acheter lorsque le marché boursier est en train de perdre ont tendance à choisir la stratégie d'investissement qui consiste à suivre la tendance. Suivant le principe "la tendance est votre amie", ces investisseurs se branchent sur les tendances actuelles du marché. En règle générale, plus ils les définissent tôt, plus ils peuvent tirer profit de la tendance en cours.

A contre-courant

Les investisseurs dits "à contre-courant" estiment que la majorité du marché a généralement tort. Même si le consensus a raison, les investisseurs à contre-courant peuvent s'attendre à ce que l'optimisme ou le pessimisme du marché soit exagéré.

Ils ont tendance à vendre des actions à un moment où l'optimisme est très élevé et où le marché est convaincu que les indices ne peuvent que repartir à la hausse. En revanche, lorsque l'optimisme s'estompe lentement et que les actions deviennent moins chères, les investisseurs à contre-courant sont plus enclins à acheter des actions surévaluées. Ils sont généralement très actifs lors des paniques et des krachs boursiers.

Toutefois, le problème consiste à déterminer le moment où l'humeur est exagérément penchée dans l'une ou l'autre direction. Le problème fondamental des stratégies à contre-courant n'est pas seulement la connaissance, le contrôle des émotions et le professionnalisme. Avant tout, une opinion à contre-courant ne doit pas seulement être différente des croyances courantes des investisseurs. Elle doit également être plus précise et meilleure, ce qui rend cette stratégie extrêmement difficile.

ETFs vs actions

Les ETF offrent généralement une ouverture sur des dizaines ou des centaines de sociétés cotées différentes, en suivant un indice ou des secteurs spécifiques. Investir dans des actions individuelles implique d'acheter des actions d'une seule société (ou plus si l'investisseur achète plus d'une action de société). En raison du plus grand nombre d'actions que les ETF accumulent, leur volatilité est généralement plus faible que celle des actions. Ils sont également moins exposés aux risques liés à l'investissement dans une seule entreprise. Certains fonds indiciels suivent les mouvements de prix d'indices boursiers entiers, qui comprennent des dizaines, voire des centaines d'actions de différentes sociétés. Les actions individuelles sont généralement beaucoup plus volatiles que les ETF.

Actions

- L'analyse et la recherche peuvent prendre plus de temps

- Volatilité plus élevée

- Risque que le rendement de l'action que vous possédez ne soit pas supérieur à celui de l'indice global

- Risque lié aux événements et à l'évaluation d'une seule entreprise

- La prime de risque peut être plus élevée

- Possibilité de surpasser la performance des marchés

ETFs

- Diversification des investissements et réduction de la volatilité

- Gain de temps, exposition aux actions de dizaines ou de centaines d'entreprises à la fois

- Possibilité de choisir des fonds axés exclusivement sur une région particulière

- Liberté d'exposition à un secteur de marché sélectionné

- Volatilité plus faible

- Risques associés à une baisse plus générale de l'humeur du marché des actions

- Risque que la performance d'un ETF particulier soit beaucoup plus faible que celle des actions les plus performantes.

- Moyens d'investissement acceptant une performance reflétant la "moyenne du marché".

- Coûts d'investissement supplémentaires (TER)

il est faux de dire que les ETF ne sont pas risqués. Il est difficile de s'attendre à ce que l'évaluation d'un fonds accumulant des dizaines ou des centaines d'actions de différentes sociétés dépende de l'une d'entre elles. Le risque réside dans un éventuel affaiblissement général du sentiment des investisseurs, qui pourrait entraîner une baisse de la quasi-totalité des actions cotées en bourse et des fonds indiciels négociables en bourse.

Avantages et inconvénients

Avantages

- Idéal pour les investissements passifs et à long terme

- Pour les débutants et les professionnels

- Faible barrière à l'entrée, frais réduits (TER) et grande liquidité

- Risque limité et possibilité de diversification du portefeuille

- En raison de la diversification, la volatilité peut être inférieure à celle des actions individuelles.

- Possibilité d'investir dans un ensemble d'actifs tels que des indices, des obligations ou des matières premières

- L'investisseur peut être sûr que le fonds indiciel offre exactement la même performance que les indices boursiers, par exemple le S&P 500 ou le Nasdaq 100.

Inconvénients

- Peut ne pas convenir aux traders et aux investisseurs à court terme qui préfèrent un style d'investissement agressif.

- Le risque plus faible est compensé par des rendements éventuellement plus faibles

- Le fonds négocié en bourse sélectionné par l'investisseur peut afficher des performances inférieures à celles des entreprises ou des indices les plus performants pendant les marchés haussiers.

- La diversification ne garantit pas les rendements et peut également entraîner des pertes.

- Dans un portefeuille, quelques fonds négociés en bourse peuvent gâcher la performance de ceux qui se portent bien.

- Risque de désalignement des ETF dans un portefeuille

- Une concentration excessive du capital dans des investissements passifs peut limiter les possibilités d'allocation vers des actifs plus risqués (possibilité de rendements exceptionnels).

Risque et diversification

Examinons maintenant le processus qui consiste à équilibrer le risque et le rendement au sein de votre portefeuille. C'est là qu'intervient une répartition intelligente des actifs. La diversification est un élément clé de toute stratégie d'investissement réussie. Les ETF permettent d'investir dans une combinaison de classes d'actifs. Ils peuvent réduire le risque global de l'investissement, la volatilité et optimiser les rendements.

Il est souvent conseillé aux jeunes investisseurs, en particulier, d'allouer une plus grande part de leur portefeuille à des fonds indiciels d'actions. Ceci afin de maximiser les rendements pendant les années précédant la retraite. Cette forte orientation vers les actions doit toutefois être contrebalancée par des investissements dans d'autres catégories d'actifs afin de garantir la bonne diversification du portefeuille. Parmi les autres classes d'actifs à prendre en considération, citons:

- Obligations

- Matières premières

- Actifs alternatifs

Les ETF offrent tout cela : une exposition aux actions composée d'obligations, de matières premières et de fonds négociés en bourse spécifiques à un secteur.

Tolérance au risque et horizon d'investissement

La tolérance au risque et l'horizon temporel sont deux facteurs cruciaux qui doivent influencer votre stratégie d'investissement dans les ETF. Votre tolérance au risque est votre volonté et votre capacité à faire face aux fluctuations et aux pertes potentielles de la valeur de vos investissements dans les ETF. Différents facteurs tels que l'âge, la tolérance au risque et le montant d'investissement disponible doivent être pris en compte lors de l'évaluation de votre tolérance personnelle au risque pour les investissements dans les ETF. Un horizon temporel prolongé vous permet de résister aux fluctuations du marché et de récolter les fruits de la performance à long terme des ETF sélectionnés.

Rééquilibrage et ajustement

Outre la diversification et la compréhension de votre tolérance au risque et de votre période d'investissement, il peut être crucial, si vous êtes un professionnel, de revoir et d'ajuster régulièrement votre portefeuille afin de maintenir la répartition des actifs que vous souhaitez. Ce processus implique de vendre certains actifs et d'en acheter d'autres pour maintenir l'allocation d'actifs souhaitée. Pour déterminer l'allocation d'actifs idéale, il faut suivre les 5 étapes suivantes :

- Faites des recherches sur les sentiments des marchés financiers

- Examinez les indices, les obligations, les branches spécifiques, les secteurs, les matières premières ou les métaux précieux.

- Réfléchissez à la stratégie que vous souhaitez adopter

- Analysez et choisissez les meilleurs ETF pour atteindre vos objectifs

- Créez un budget intelligent pour vos investissements

- Identifier l'allocation cible

- Établir la tolérance à la volatilité et aux résultats du portefeuille

- Acheter ou vendre parfois des ETF pour atteindre la répartition idéale des actifs.

Le rééquilibrage du portefeuille n'est pas crucial, et les investisseurs sur le long terme peuvent refuser de le faire. Un rééquilibrage régulier, généralement tous les six mois ou lorsque le portefeuille s'est écarté de 5 points de pourcentage ou plus de sa répartition cible, permet de s'assurer que la stratégie d'investissement reste alignée sur les objectifs financiers. Certaines sociétés de courtage offrent aux investisseurs des outils spéciaux pour les stratégies passives en matière d'ETF, tels que les plans d'investissement en ETF. N'oubliez pas que le rééquilibrage comporte également des risques, il peut s'agir d'une erreur. Les actifs que vous vendrez et achèterez peuvent être moins performants que les résultats de votre portefeuille précédent.

Comment investir dans les ETF étape par étape ?

Comprendre les ETF : Comment fonctionnent-ils?

ETF capitalisant ou ETF distribuant : comment choisir ?

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."