Indicateurs macroéconomiques - Hypothèses clés

Pour réussir à négocier sur les marchés financiers, il est important de connaître les indicateurs macroéconomiques susceptibles d'influencer l'évolution des prix et vos positions ouvertes ou potentielles. De nombreux traders ont tendance à analyser le calendrier des marchés pour la semaine à venir afin de savoir à quel moment la volatilité du marché peut augmenter et comment ils peuvent gérer le risque.

- Les indicateurs macroéconomiques, également connus sous le nom de données fondamentales, sont des statistiques ou des relevés qui reflètent la production d'une économie, d'un gouvernement ou d'un secteur.

- Ils varient en fréquence, en incidence et en signification.

- Il s'agit notamment des annonces de taux d'intérêt, du PIB, de l'indice des prix à la consommation, des indicateurs de l'emploi, des ventes au détail, de la politique monétaire, etc.

- Les indicateurs macroéconomiques peuvent entraîner une volatilité plus élevée sur les marchés financiers.

- D'une manière générale, plus l'écart entre le consensus du marché et les chiffres réels est important, plus la réaction ou la volatilité est élevée.

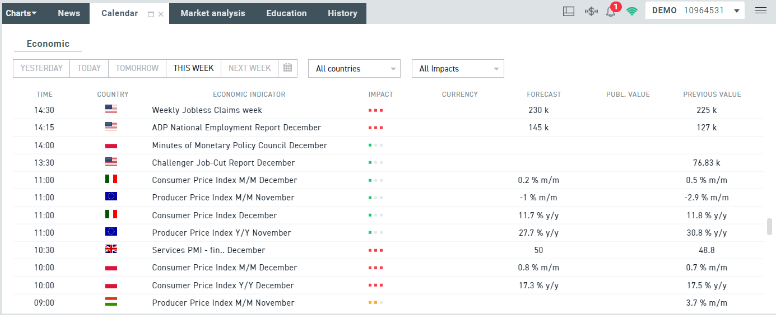

- Vous pouvez vous tenir au courant de toutes les données publiées grâce au calendrier économique XTB, qui vous donne également un aperçu du potentiel de chaque indicateur.

Pour réussir à négocier sur les marchés financiers, il est important de connaître les indicateurs macroéconomiques susceptibles d'influencer l'évolution des prix et vos positions ouvertes ou potentielles. De nombreux traders ont tendance à analyser le calendrier des marchés pour la semaine à venir afin de savoir quand la volatilité du marché peut augmenter et comment ils peuvent gérer le risque.

Source: xStation

Le calendrier économique est également intégré à notre plateforme de trading, xStation.

Sur notre calendrier, vous trouverez les principales données macroéconomiques pour les semaines à venir, ainsi que leur impact potentiel. Les points d'exclamation rouges identifient les données les plus importantes, tandis que les points d'exclamation orange indiquent les données d'importance moyenne. Enfin, le blanc indique que la publication devrait avoir peu ou pas d'impact sur les marchés.

Quels sont les différents types d'indicateurs macroéconomiques ?

Nous pouvons diviser les indicateurs macroéconomiques en deux groupes principaux, en fonction de leur signification et de l'impact qu'ils ont sur les marchés.

Les indicateurs avancés, peuvent fournir des informations sur la direction à venir de l'économie. Ils sont souvent utilisés par les autorités gouvernementales concernant les changements de politique monétaire, car ils détectent très tôt les changements des cycles économiques. Ils comprennent la courbe de rendement, les taux d'intérêt, les biens de consommation durables, les créations nettes d'entreprises et les cours des actions.

Indicateurs avancés les plus populaires:

- Performance du marché boursier

- Chiffres d'affaires du commerce de détail

- Permis de construire et mises en chantier

- Niveau d'activité industrielle

- Stocks

Les indicateurs retardés, qui se concentrent sur les performances passées de l'économie et ces ensembles de données montrent des informations une fois l'événement passé. Ils sont utilisés pour confirmer qu'une tendance est en cours. Il s'agit notamment du produit intérieur brut (PIB), de l'inflation et des données relatives au marché du travail.

En règle générale, vous devez tenir compte du fait que l'évolution des conditions du marché peut affecter la signification d'un indicateur macroéconomique. La crise américaine de 2007 en est un bon exemple : l'effondrement du secteur immobilier a conduit les analystes à se concentrer sur les indicateurs liés au marché immobilier, tels que les ventes de logements neufs, les ventes de logements existants et les mises en chantier.

Indicateurs retardés les plus populaires:

- Croissance du PIB

- Croissance/décroissance des revenus et des salaires

- Taux de chômage

- IPC (inflation)

- Taux d'intérêt (risque/chute)

- Bénéfices des entreprises

Bref aperçu des principaux indicateurs macroéconomiques

Le type d'indicateurs macroéconomiques utilisés lors de l'analyse dépend essentiellement des préférences personnelles de l'investisseur et du type de marché auquel il s'intéresse. Néanmoins, la majorité des traders se concentrent sur les indicateurs les plus courants qui reflètent la situation économique d'un pays donné, qui seront brièvement décrits ci-dessous.

Produit intérieur brut (PIB)

Le produit intérieur brut (PIB) est considéré comme le principal indicateur macroéconomique qui reflète la santé globale de l'économie. Il mesure la valeur monétaire ou marchande totale de tous les produits finis et services produits dans l'économie d'un pays au cours d'une période donnée.

La mesure du PIB comprend que quatre éléments, à savoir:

- Consommation

- Investissement

- Dépenses publiques

- Exportations nettes

Croissance annuelle du PIB réel aux États-Unis. Source : U.S. Bureau of Economic Analysis via Statista : U.S. Bureau of Economic Analysis via Statista

Le gouvernement publie une première estimation préliminaire, la met à jour avec une deuxième lecture révisée au fur et à mesure qu'il reçoit plus d'informations, puis fournit un troisième et dernier rapport. L'un des problèmes liés à l'utilisation du PIB en tant qu'indicateur économique est qu'il n'est publié que tous les trimestres. Pour prendre des décisions en temps utile, il convient donc d'utiliser d'autres indicateurs économiques principaux qui sont publiés plus souvent. Les indicateurs, qui sont sélectionnés sur la base d'une valeur prédictive élevée par rapport au PIB, sont utilisés pour prévoir l'état général de l'économie.

Indice des directeurs d'achat de l'Institute of Supply Management - ISM PMI

Un autre indicateur macroéconomique très populaire parmi les investisseurs américains est l'indice des directeurs d'achat de l'Institute of Supply Management (ISM). Le PMI de l'ISM est une enquête à laquelle répondent les entreprises incluses dans le système de classification des industries nord-américaines (NAICS) et qui fournit des données utiles concernant la production, la main-d'œuvre, les nouvelles commandes et les commandes en attente, les niveaux de stocks et les livraisons. Les données collectées indiquent les perspectives d'expansion ou de contraction de l'économie et peuvent grandement influencer la confiance des investisseurs et des entreprises

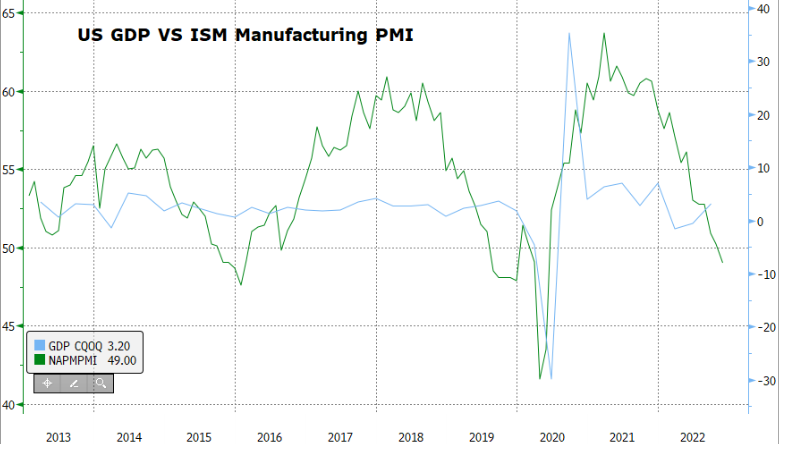

Ligne bleue : PIB américain ; ligne verte : ISM PMI industriel. Source : Bloomberg

Cet indicateur est suivi de près par les investisseurs en raison de sa forte corrélation avec la lecture du PIB, tout en étant l'une des premières données économiques à être publiées au début de chaque mois. La composante du PIB à laquelle le PMI est le plus étroitement lié est celle de l'investissement.

Indice des prix à la consommation (IPC)

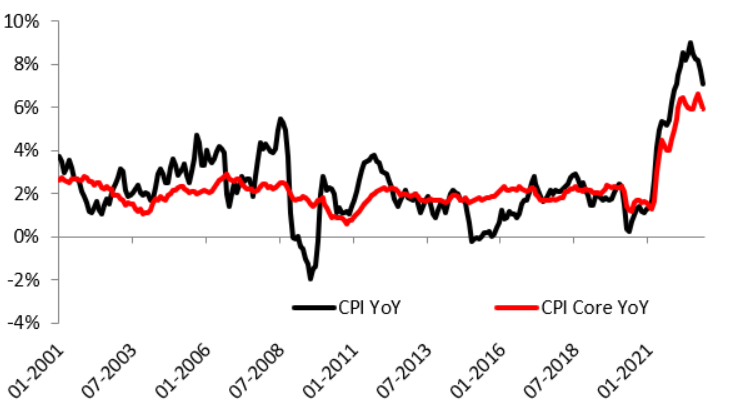

L'indice des prix à la consommation (IPC) mesure l'inflation, c'est-à-dire l'augmentation du prix des biens et des services dans une économie. Il s'agit d'un indicateur retardé, car il est le résultat de la croissance ou du déclin économique. L'IPC mesure la variation des prix d'un panier de biens en se basant sur une année de référence. Aux États-Unis, le Bureau of Labor Statistics (BLS) calcule l'IPC en tant que moyenne pondérée des prix d'un panier de biens et de services représentatif des dépenses de consommation globales aux États-Unis. Une augmentation de l'indice, par exemple 110 par rapport à 100 (année de référence), indique que nous sommes confrontés à une pression inflationniste croissante. Une variation négative, par exemple 95 par rapport à 100 (année de référence), indique un relâchement des pressions sur les prix, c'est-à-dire une déflation.

Inflation selon l'IPC américain. Source : Macrobond, XTB

Données sur le marché de l'emploi

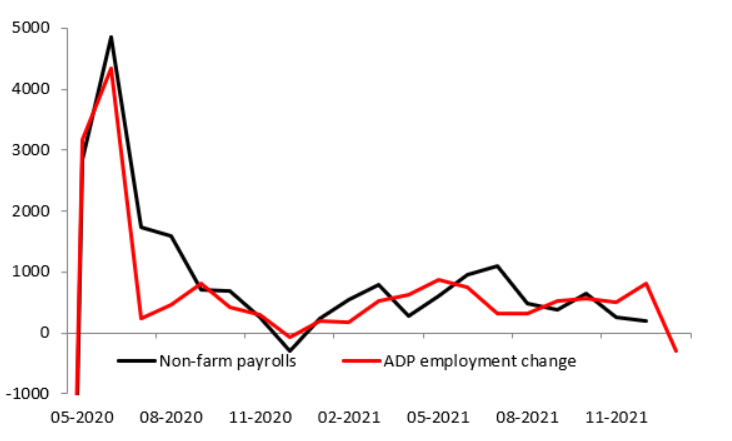

Le taux de chômage est également un indicateur largement utilisé. Si cette mesure augmente chaque mois, cela pourrait indiquer une détérioration de l'état de l'économie. Dans ce cas, la majorité des entreprises s'attendent à ce que l'environnement macroéconomique général se détériore à l'avenir et ont commencé à licencier leurs employés afin de réduire les coûts pendant une éventuelle période de récession.

Il convient de rappeler que même si les perspectives économiques s'assombrissent, cela ne signifie pas que les données du marché du travail s'amélioreront immédiatement, car les employeurs préfèrent généralement attendre d'être sûrs de la croissance de l'économie avant de reprendre l'emploi.

L'ADP (ligne rouge) et le NFP (lignes noires) sont deux rapports majeurs qui mesurent l'état du marché du travail américain. Source : Macrobond, XTB : Macrobond, XTB

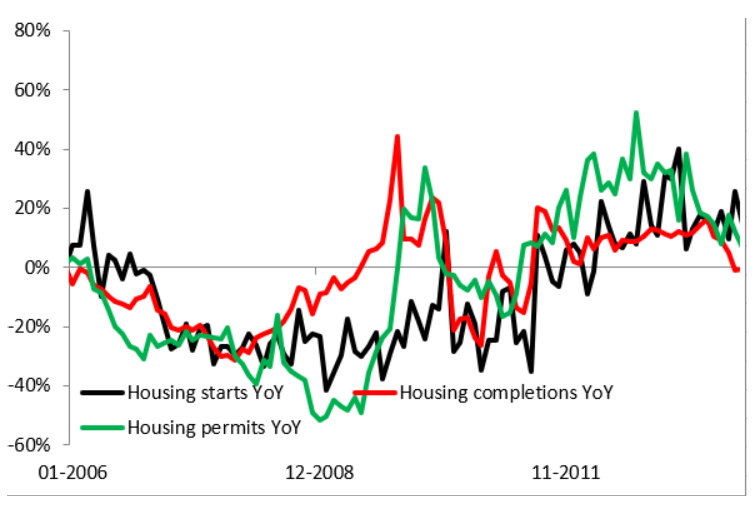

Données sur les logements et l'immobilier

Les données relatives au marché du logement sont considérées comme les principaux indicateurs avancés, car elles fournissent des indications sur l'état de l'économie en amont.

Si les prix du logement baissent, cela indique que la demande est faible, probablement en raison du grand nombre d'offres de vente disponibles sur le marché, de prix trop élevés ou de la faible solvabilité des acheteurs potentiels, qui est influencée par les taux d'intérêt. En général, les difficultés du secteur du logement entraînent des problèmes pour l'ensemble de l'économie. Dans ce scénario, la richesse des propriétaires diminue, les travailleurs du secteur de la construction perdent leur emploi et les recettes fiscales s'amenuisent. De nombreuses personnes sont confrontées à des saisies immobilières, qui se produisent lorsqu'un propriétaire n'est plus en mesure d'effectuer les paiements hypothécaires requis. Cela permet au prêteur de saisir la propriété, d'expulser le propriétaire et de vendre la maison, comme le stipule le contrat de prêt hypothécaire.

Ces événements ont eu lieu durant la crise financière de 2008. À cette époque, la crise des prêts hypothécaires à risque a débordé du marché immobilier et a entraîné l'une des pires récessions de l'histoire.

Le nombre de permis de construire est l'un des indicateurs avancés les plus utiles, car les entreprises demandent ce type de permis au moins quelques mois avant le début des travaux. Une augmentation du nombre de permis est considérée comme un signe optimiste et reflète la vigueur générale du marché du logement. En revanche, si le nombre de constructions commence à diminuer, cela pourrait annoncer des problèmes potentiels pour l'ensemble du secteur immobilier.

Les permis de construire, les mises en chantier et les achèvements de logements sont des indicateurs clés du marché du logement. On constate un net déclin de ces indicateurs avant la crise de 2008. Source : Macrobond, XTB

FAQ

Les indicateurs macroéconomiques sont des ensembles de données qui reflètent les conditions économiques d'un pays, d'une région ou d'un secteur particulier.

Les indicateurs macroéconomiques diffèrent dans la manière dont ils décrivent l'état de l'économie, mais on peut généralement en distinguer deux grands types : les indicateurs avancés et les indicateurs retardés.

Ces indicateurs sont importants du point de vue des investisseurs car ils déclenchent souvent des mouvements de prix importants.

La publication de la plupart de ces données est planifiée à l'avance, ce qui permet aux traders de préparer en amont les stratégies d'investissement appropriées. Vous pouvez utiliser le calendrier économique de XTB pour vous préparer à la publication des données.

Les principaux indicateurs avancés à surveiller sont les prix de l'immobilier, les indices de production et de fabrication, les ventes au détail, etc.

Les principaux indicateurs retardés comprennent les données du PIB, l'indice des prix à la consommation (IPC), les statistiques du marché du travail.

Que sont les actions mèmes ?

XTB Trading Academy : Formations Trading en ligne

Quelles actions acheter en 2025 ?

"Ce matériel est une communication marketing au sens de l'art. 24, paragraphe 3, de la directive 2014/65 /UE du Parlement européen et du Conseil du 15 mai 2014 concernant les marchés d'instruments financiers et modifiant la directive 2002/92 /CE et la directive 2011/61 /UE (MiFID II). La communication marketing n'est pas une recommandation d'investissement ou une information recommandant ou suggérant une stratégie d'investissement au sens du règlement (UE) n°596/2014 du Parlement européen et du Conseil du 16 avril 2014 sur les abus de marché (règlement sur les abus de marché) et abrogeant la directive 2003/6 / CE du Parlement européen et du Conseil et directives 2003/124 / CE, 2003/125 / CE et 2004/72 / CE de la Commission et règlement délégué (UE) 2016/958 de la Commission du 9 mars 2016 complétant le règlement (UE) n°596/2014 du Parlement européen et du Conseil en ce qui concerne les normes techniques de réglementation relatives aux modalités techniques de présentation objective de recommandations d'investissement ou d'autres informations recommandant ou suggérant une stratégie d'investissement et pour la divulgation d'intérêts particuliers ou d'indications de conflits d'intérêt ou tout autre conseil, y compris dans le domaine du conseil en investissement, au sens de la loi du 29 juillet 2005 sur le commerce des instruments financiers. (c.-à-d. Journal des Lois 2019, point 875, tel que modifié). L’ensemble des informations, analyses et formations dispensées sont fournies à titre indicatif et ne doivent pas être interprétées comme un conseil, une recommandation, une sollicitation d’investissement ou incitation à acheter ou vendre des produits financiers. XTB ne peut être tenu responsable de l’utilisation qui en est faite et des conséquences qui en résultent, l’investisseur final restant le seul décisionnaire quant à la prise de position sur son compte de trading XTB. Toute utilisation des informations évoquées, et à cet égard toute décision prise relativement à une éventuelle opération d’achat ou de vente de CFD, est sous la responsabilité exclusive de l’investisseur final. Il est strictement interdit de reproduire ou de distribuer tout ou partie de ces informations à des fins commerciales ou privées. Les performances passées ne sont pas nécessairement indicatives des résultats futurs, et toute personne agissant sur la base de ces informations le fait entièrement à ses risques et périls. Les CFD sont des instruments complexes et présentent un risque élevé de perte rapide en capital en raison de l'effet de levier. 75% de comptes d'investisseurs de détail perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Vous devez vous assurer que vous comprenez comment les CFD fonctionnent et que vous pouvez vous permettre de prendre le risque probable de perdre votre argent. Avec le Compte Risque Limité, le risque de pertes est limité au capital investi."