Inwestowanie w fundusze ETF staje się coraz popularniejsze wśród inwestorów między innymi ze względu na dążenie do dywersyfikacji portfela inwestycyjnego, zmniejszenia ogólnego poziomu ryzyka inwestycji czy chęci do inwestycji w wybrane branże lub sektory rynku.

Inwestowanie w fundusze ETF staje się coraz popularniejsze wśród inwestorów między innymi ze względu na dążenie do dywersyfikacji portfela inwestycyjnego, zmniejszenia ogólnego poziomu ryzyka inwestycji czy chęci do inwestycji w wybrane branże lub sektory rynku.

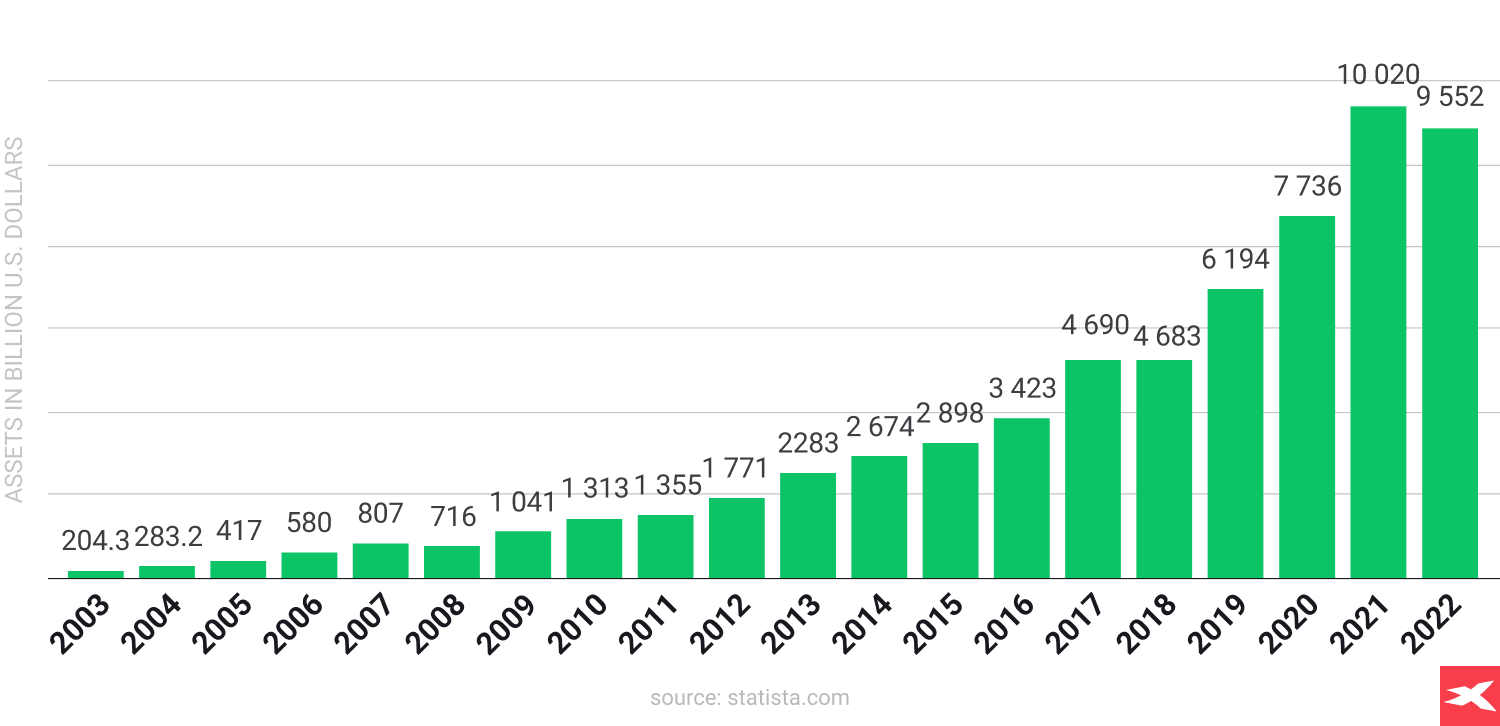

Popularność ETF znacząco wzrosła mniej więcej w okresie po pandemii, a tempo tworzenia nowych funduszy zauważalnie przyspieszyło w 2021 r. i jak do tej pory trend ten nie wydaje się zwalniać. W momencie pisania tego artykułu, rynek ETF jest wart już ponad 7 bilionów USD.

Fundusze ETF to atrakcyjne instrumenty także dla inwestorów poszukujących możliwości inwestowania pasywnego, którego ideą jest trzymanie otwartej pozycji przez długi czas przy jednoczesnym ograniczaniu poziomu ryzyka - na przykład poprzez dywersyfikację. W tym artykule wyjaśniamy czym są fundusze ETF, poruszymy najważniejsze kwestie związane z inwestowaniem w ETF, a także wyjaśnimy jak za pomocą platformy XTB uzyskać ekspozycję na interesujący nas ETF.

Fundusze ETF to atrakcyjne instrumenty także dla inwestorów poszukujących możliwości inwestowania pasywnego, którego ideą jest trzymanie otwartej pozycji przez długi czas przy jednoczesnym ograniczaniu poziomu ryzyka - na przykład poprzez dywersyfikację. W tym artykule wyjaśniamy czym są fundusze ETF, poruszymy najważniejsze kwestie związane z inwestowaniem w ETF, a także wyjaśnimy jak za pomocą platformy XTB uzyskać ekspozycję na interesujący nas ETF.

Czym są fundusze ETF?

ETF (Exchange Traded Fund) to rodzaj funduszu inwestycyjnego, który śledzi wybrany sektor rynku, określoną branżę, czy aktywa jak na przykład indeksy giełdowe czy surowce. Fundusze ETF można kupować lub sprzedawać na giełdzie w taki sam sposób, jak zwykłe akcje. Konstrukcja ETF pozostaje arbitralna i zależy od objętej przez jego twórców strategii. Dzięki temu fundusze ETF mogą śledzić wszystko, od ceny wybranego surowca (jak na przykład złota) akcji kilku spółek giełdowych, aż po całe indeksy giełdowe złożone z dziesiątek lub setek komponentów.

Jednostki uczestnictwa w funduszach ETF są papierami wartościowymi, więc podobnie jak akcje są przedmiotem ciągłego obrotu na giełdach papierów wartościowych. Fundusze ETF często są utożsamiane z tradycyjnymi funduszami inwestycyjnymi, ale istnieją pomiędzy nimi pewne różnice. Jednostki uczestnictwa funduszy inwestycyjnych są przedmiotem obrotu pozagiełdowego, a ich cena ustalana jest tylko raz dziennie. Fundusze ETF są natomiast przedmiotem obrotu na giełdzie papierów wartościowych, podobnie jak akcje spółek giełdowych, a ich cena podlega ciągłym wahaniom.

Ze względu na powyższe, fundusze ETF podlegają ścisłej kontroli i regulacjom. W Europie są one regulowane dyrektywą UCITS, która ujednolica regulacje dotyczące europejskich funduszy ETF i zapewnia standardy ochrony uczestników funduszy. Jest to najwyższy możliwy standard ochrony konsumentów w sektorze usług finansowych w ramach zbiorowego inwestowania w Europie.

Inwestowanie pasywne czy inwestowanie aktywne?

Inwestowanie aktywne polega na reagowaniu na zmieniające się warunki rynkowe, co sprowadza się do częstego otwierania i zamykania pozycji. Inwestowanie pasywne to podejście długoterminowe, które ogranicza liczbę zawierania transakcji i skupia się na stopniowym wzroście wartości portfela w miarę upływu czasu.

Inwestowanie aktywne polega na reagowaniu na zmieniające się warunki rynkowe, co sprowadza się do częstego otwierania i zamykania pozycji. Inwestowanie pasywne to podejście długoterminowe, które ogranicza liczbę zawierania transakcji i skupia się na stopniowym wzroście wartości portfela w miarę upływu czasu.

Różnica pomiędzy tymi dwoma podejściami do inwestowania polega przede wszystkim na horyzoncie inwestycyjnym. Inwestowanie aktywne skupione jest na maksymalizacji stopy zwrotu w względnie krótkim okresie, podczas gdy inwestowanie pasywne dąży do wykorzystania długoterminowych, fundamentalnych zmian w wycenie danego aktywa, przy jednoczesnej minimalizacji poziomu ryzyka. Dlatego kluczowym w podjęciu decyzji o sposobie inwestowania naszych środków jest indywidualne podejście do ryzyka, a także własny horyzont i cele inwestycyjne.

Inwestowanie pasywne może być realizowane przez inwestorów, którzy cenią sobie spokój i dążą do powolnego, ale stabilnego wzrostu wartości własnego portfela inwestycyjnego. Tacy inwestorzy raczej nie są zainteresowani codziennym śledzeniem rynku oraz zmian w wycenie posiadanych aktywów. Inwestowanie pasywne jest również odpowiednie dla osób, które chcą inwestować w perspektywiczne spółki i branże, które mogą osiągnąć swój pełny potencjał dopiero za kilka lub nawet kilkanaście lat.

Dwa typy inwestorów

Inwestowanie aktywne często wybierane jest przez inwestorów, którzy lubią podejmować ryzyko. Inwestorzy, którzy chcą maksymalnie ograniczyć jego poziom, zazwyczaj koncentrują się na inwestowaniu pasywnym.

Koszty transakcyjne

Inwestowanie aktywne ze względu na wyższą częstotliwość zawierania transakcji naturalnie wiązać się będzie z wyższymi kosztami transakcyjnymi. Inwestowanie pasywne gwarantuje niższe koszty transakcyjne, co jest spowodowane względnie rzadkim wchodzeniem w nowe pozycje.

Ruchy cenowe

Inwestowanie aktywne skupione jest na wykorzystywaniu krótkoterminowych ruchów cen w celu księgowania zysku. Inwestowanie pasywne nastawione jest na wykorzystanie długoterminowych trendów.

Zalety i wady inwestowania w fundusze ETF

Inwestowanie w fundusze ETF jest postrzegane jako bezpieczniejsze ze względu na samą konstrukcję ETF, ale jak każda inwestycja - również i kupno ETF niesie ze sobą potencjalne ryzyko straty. Poniżej przedstawiamy zalety i wady inwestowania w fundusze ETF:

Zalety

- Fundusze ETF zapewniają niższe koszty inwestycji, ponieważ mogą zapewnić ekspozycję na dziesiątki lub nawet setki instrumentów za sprawą zawarcia jednej transakcji. Zakup akcji tej samej liczby spółek wiązałby się z koniecznością poniesienia dużych kosztów transakcyjnych.

- Inwestowanie w fundusze ETF zapewnia dostęp do szerokiej gamy instrumentów - od akcji spółek wybranej branży, poprzez surowce, metale szlachetne, aż po całe indeksy giełdowe. Dodatkowo, fundusze ETF zapewniają odpowiedni poziom dywersyfikacji minimalizującej poziom ryzyka związanego z inwestycją tylko w jedno aktywo.

- Zarządzanie ryzykiem jest kluczowym czynnikiem zyskownego inwestowania pieniędzy na giełdzie. Dzięki dywersyfikacji portfela za pomocą ETF, prawdopodobieństwo straty maleje (choć nigdy nie jest zerowe). Dodatkowo, zmienność cen funduszy ETF jest zazwyczaj znacznie mniejsza niż pojedynczych aktywów wchodzących w ich skład.

- Niektóre fundusze ETF są zabezpieczone fizycznymi dostawami określonego surowca lub metalu szlachetnego, który w imieniu klientów funduszu jest kupowany na rynku. Pozwala to na przykład uzyskać ekspozycję na fizycznie zabezpieczone złoto bez konieczności jego wcześniejszego zakupu i związanych z tym kosztów.

Wady

- Ponieważ fundusze ETF tworzone są przez wiele komponentów takich jak na przykład akcje wielu różnych spółek, nie dysponują one tak dużym potencjałem zwrotu, jak zakup akcji pojedynczej spółki. Wzrost wyceny jednego komponentu funduszu może być równoważony przez spadek wyceny innego komponentu. Kosztem niższego poziomu niższego ryzyka inwestycyjnego, ograniczamy potencjalną stopę zwrotu z inwestycji.

- Inwestowanie w fundusze ETF nie daje gwarancji uzyskania dodatniej stopy zwrotu. Fundusz ETF może być bowiem skonstruowany z akcji spółek o złej kondycji lub spółek, które są wyraźnie przewartościowane. W takiej sytuacji ryzyko inwestycyjne jest ogromne, a dywersyfikacja jest tylko iluzją. Dlatego kluczowym jest sprawdzenie komponentów jakie wchodzą w skład funduszu ETF, który zamierzamy kupić.

- Niektóre fundusze ETF mogą być słabo zarządzane, a dobór spółek wchodzących w ich skład może być niewłaściwy. Może więc dojść do sytuacji w której, pomimo ogólnego wzrostu konkretnej branży na której skupia się wybrany ETF, jego wycena może odbiegać od oczekiwań ze względu na błędny dobór spółek. Z tego powodu, przed zainwestowaniem w ETF warto sprawdzić jego rating, który tworzony jest na podstawie oceny profesjonalnych analityków giełdowych.

- Inwestowanie pasywne niesie ze sobą ryzyko “błędnego timingu”, co oznacza, że inwestor może dokonać zakupu ETF w “złym momencie”. O ile inwestowanie pasywne z definicji nastawione jest na długi termin, to jednak zakup niektórych funduszy ETF może okazać się “pułapką”. Doskonałym tego przykładem są fundusze ETF Ark Invest, zarządzane przez Cathie Wood, które były niezwykle popularne wśród inwestorów w trakcie pandemii COVID i gołębiej polityki Fed. Jednak ich wycena gwałtownie spadła w 2022 r., tracąc nawet 80% wartości w momencie, gdy Fed rozpoczął podnosić stopy procentowe.

Fundusze ETF vs Akcje

Kontrola

Główną różnicą między akcjami a funduszami ETF z punktu widzenia inwestora jest kontrola nad portfelem inwestycyjnym. Kupując akcje, sam wybierasz spółki w które chcesz zainwestować i samodzielnie dobierasz składniki swojego portfela inwestycyjnego.

Kupując fundusz ETF, inwestujesz w instrument stworzony przez specjalistów, którzy skonstruowali go w oparciu o badania rynku, potencjał danych spółek oraz własne doświadczenie, dopasowując akcje do określonej strategii funduszu. Nie masz wpływu na decyzje twórców funduszu ETF - jego skład może pozostać niezmieniony przez wiele lat lub zmienić się kilkukrotnie w ciągu roku, gdy tylko twórcy uznają to za konieczne.

Horyzont długoterminowy

Inwestorzy inwestujący w ETF koncentrują się przede wszystkim na długoterminowych trendach. Fundusze ETF ułatwiają ponadto inwestowanie w wybrany sektor gospodarki lub wybraną branżę, co dodatkowo zawęża ekspozycję na rynek więc ryzyko negatywnego wpływu wydarzeń makroekonomicznych czy geopolitycznych będzie niższe niż w przypadku inwestycji w cały indeks spółek giełdowych.

Dostęp do CFD ETF

Kontrakty CFD na ETF, podobnie jak kontrakty CFD na akcje to lewarowane instrumenty pochodne, co zwiększa nie tylko ryzyko inwestycyjne ale również potencjalny zwrot z inwestycji. W przeciwieństwie do inwestycji w rzeczywisty fundusz ETF, handel ETF CFD ma charakter spekulacyjny, a najważniejszą rolę odgrywa w nim sytuacja na wykresie.

CFD (ang. Contract For Difference) to instrument pochodny, który umożliwia inwestorom inwestowanie zarówno we wzrosty jak i spadki cen. Pozwala to na znacznie bardziej elastyczne podejście do rynku surowców. Jeśli inwestor spodziewa się wzrostu ceny określonego surowca jak na przykład ropy naftowej, może otworzyć pozycję długą (long). Pozycja ta przyniesie zysk, gdy cena wybranego aktywa wzrośnie. Z drugiej strony, jeśli inwestor spodziewa się spadku ceny, może otworzyć pozycję krótką (short). W takiej sytuacji odnotuje on zysk, gdy cena spadnie, zgodnie z jego przewidywaniami. Inwestowanie w spadki cen nazywa się krótką sprzedażą.

Inwestor może na przykład kupić kontrakty CFD na uran i skorzystać z dźwigni finansowej. Dzięki mechanizmowi dźwigni, handel CFD na ETF wymaga jedynie określonego procentu całej pozycji. Korzystając z dźwigni na poziomie 1:5 inwestor ma możliwość otwarcia kontraktu o wartości 5000 USD przy użyciu jedynie 1000 USD depozytu zabezpieczającego.

Ryzyko kontra zysk

Jak zaznaczono wyżej, inwestycja w akcje pojedynczej spółki wiąże się z wyższym ryzykiem inwestycyjnym, ale także z potencjalnie wyższą stopą zwrotu w przypadku rynkowego sukcesu spółki. Fundusze ETF są narzędziem, którego jednym z głównych zadań jest minimalizacja ryzyka. Inwestowanie w fundusze ETF skupione na jednym, określonym sektorze rynku powoduje, że ryzyko nieprzewidzianych zdarzeń jak np. publikacji gorszych wyników, wybuchu skandalu, czy błędnych decyzji zarządu jest minimalizowane poprzez jednoczesną inwestycję w cały portfel spółek. Nawet jeśli jedna spółka wchodząca w skład danego funduszu ETF będzie sobie słabo radzić, lub opublikuje słabsze wyniki - reszta komponentów zakupionego ETF powinna nadrobić wynikłe z tego powodu straty.

Zmienność

W przypadku inwestycji w akcje pojedynczej spółki, zmienność wartości naszej inwestycji będzie naturalnie wyższa niż w przypadku inwestycji w cały portfel akcji poprzez zakup ETF.

Statystyczni zwycięzcy

Fundusze ETF oferują statystycznie wyższe średnie stopy zwroty niż akcje pojedynczych spółek. Co więcej, fundusze ETF podobnie jak akcje mogą wypłacać inwestorom dywidendy.

Różne typy inwestorów

Inwestowanie aktywne często wybierane jest przez inwestorów lubiących podejmować ryzyko. Inwestorzy, którzy chcą maksymalnie ograniczyć ryzyko, koncentrują się raczej na inwestowaniu pasywnym.

Koszty transakcyjne

Inwestowanie aktywne nieodłącznie wiązać się będzie z wyższymi kosztami transakcyjnymi ze względu na wyższą częstotliwość zawierania transakcji. Inwestowanie pasywne skutkuje niższymi kosztami transakcyjnymi ze względu na rzadziej wykonywane transakcje.

Ruchy cenowe

Inwestowanie aktywne skupione jest na księgowaniu zysków generowanych w trakcie krótkoterminowych ruchów cen. W inwestowaniu pasywny, większą rolę odgrywa czas i długoterminowe trendy rynkowe.

Fizyczne i syntetyczne fundusze ETF

Fundusze ETF to pasywnie zarządzane fundusze, których celem jest replikacja wybranej grupy instrumentów. Fundusze mogą to osiągnąć na dwa sposoby - poprzez syntetyczną lub fizyczną replikację wybranych aktywów. Poniżej pokrótce opisujemy oba modele.

Fundusze ETF to pasywnie zarządzane fundusze, których celem jest replikacja wybranej grupy instrumentów. Fundusze mogą to osiągnąć na dwa sposoby - poprzez syntetyczną lub fizyczną replikację wybranych aktywów. Poniżej pokrótce opisujemy oba modele.

Fundusze ETF replikowane fizycznie

Jak sama nazwa wskazuje, metoda ta polega na zakupie fizycznych aktywów, które wchodzą w skład danego funduszu ETF. Może to być złoto, srebro lub akcje wchodzące w skład S&P 500, jeśli celem ETF jest naśladowanie tego indeksu. W takim przypadku liczba akcji zakupionych przez fundusz dokładnie odpowiada strukturze danego indeksu. W przypadku akcji amerykańskich spółek o dużej kapitalizacji zastosowanie fizycznej replikacji nie stanowi problemu. Niezależnie od wielkości popytu generowanego przez fundusz, rynek zapewni niezbędną płynność, aby ETF mógł replikować wyniki indeksu.

Ograniczenia replikacji fizycznej

Problem pojawia się w momencie, gdy popyt generowany przez fundusz ETF jest większy niż dostępna na rynku płynność replikowanych instrumentów. Taka sytuacja może mieć miejsce w przypadku funduszy ETF zapewniających ekspozycję na akcje spółek rynków wschodzących, lub nowe, innowacyjne sektory rynku. W takich przypadkach często dochodzi do sytuacji, w których dostępny popyt jest po prostu niewystarczający aby utworzyć fundusz ETF.

Inną problematyczna sytuacja może mieć miejsce, gdy fundusz ETF postanowi zakupić wysoki odsetek wszystkich akcji danej spółki pozostających w obrocie. W zależności od rynku, może to rodzić dodatkowe problemy związane z objęciem roli dużego akcjonariusza przez co twórcy ETF będą zmuszeni do spełnienia dodatkowych obowiązków lub uiszczenia opłat. Między innymi z tego powodu, fundusze ETF unikają inwestycji wymagających zakup dużej części akcji pojedynczej spółki.

Jak rozwiązać ten problem?

Aby zminimalizować lub całkowicie pozbyć się skutków kwestii opisanych powyżej fundusz ETF może zastąpić aktywa, których nie jest w stanie nabyć bezpośrednio, innymi - które w swojej naturze są bardzo podobne do instrumentu bazowego. Przykładowo, fundusz inwestujący w spółki surowcowe może zacząć kupować akcje spółek odpowiedzialnych za infrastrukturę kopalń.

Takie działanie przeczy jednak nieco idei funduszy ETF, których zadaniem jest wierne reprezentowanie konkretnych aktywów, a nie zakup skorelowanych z nimi instrumentów. W przypadku bankructwa funduszu ETF opartego o fizyczne aktywa (np. ETF oparty o złoto lub srebro taki jak np. iShares IGLN.UK lub ISLN.UK) w modelu replikacji fizycznej, posiadane aktywa powinny pokrywać 100% zobowiązań funduszu wobec inwestorów.

Fundusze ETF replikowane syntetycznie

Jeśli powyższe metody okażą się niewystarczające, fundusze ETF korzystają z replikacji syntetycznej. Wiąże się to z zawarciem specjalnego kontraktu swap pomiędzy funduszem ETF, a dostawcą płynności (np. dużym bankiem inwestycyjnym). Metoda ta polega na wymianie stopy zwrotu z koszyka aktywów funduszu ETF (np. akcji wielu spółek) na stopę zwrotu indeksu, który fundusz ETF chce replikować. W ten sposób fundusz ETF może oferować stopę zwrotu z aktywów, których fizycznie nie posiada.

Ryzyko replikacji syntetycznej

Replikacja syntetyczna jest postrzegana jako mniej bezpieczna. Dodatkowym czynnikiem ryzyka w tym modelu jest zaangażowanie strony trzeciej, np. banku inwestycyjnego będącego gwarantem. W przypadku replikacji syntetycznej, jeśli bank lub inna instytucja gwarantująca zwroty z aktywów w funduszu syntetycznym zbankrutuje, inwestorzy mogą mieć problem z odzyskaniem swoich środków zainwestowanych w fundusz ETF. Zwolennicy syntetycznych funduszy ETF wskazują jednak na niższe koszty operacyjne związane z prowadzeniem takiego funduszu.

ETF dystrybucyjny czy akumulacyjny?

Inwestując w fundusze ETF można natknąć się również na pojęcia funduszu dystrybucyjnego lub funduszu akumulacyjnego. W tym przypadku, wybór odpowiedniego modelu będzie mieć wpływ na ostateczną stopę zwrotu uzyskaną z inwestycji w fundusz ETF. Podstawową różnicą pomiędzy funduszem dystrybucyjnym, a funduszem akumulacyjnym jest sposób w jaki traktowane są przepływy pieniężne generowane przez aktywa wchodzące w skład portfela funduszu ETF. Fundusze dystrybucyjne dystrybuują dochód uzyskany z posiadanych aktywów do inwestora poprzez wypłatę dywidendy. Fundusze ETF działające w modelu akumulacyjnym reinwestują ten dochód w celu zwiększenia wyceny oraz kapitału funduszu.

Dystrybucyjne fundusze ETF

Większość instrumentów finansowych zgromadzonych w portfelu funduszy ETF może przynosić dochód. W przypadku obligacyjnych funduszy ETF, dochodem tym będą płatności kuponowe wypłacane cykliczne przez posiadane przez fundusz ETF obligacje. W przypadku funduszy ETF inwestujących w akcje spółek giełdowych, dochód może pochodzić z wypłacanych dywidend. Należy pamiętać, że różne dywidendy wypłacane przez spółki z różnych państw będą przedmiotem różnych przepisów podatkowych, więc ostateczna kwota dochodu uzyskanego z tego tytułu przez fundusz ETF może być różna.

Fundusze ETF działające w modelu dystrybucyjnym w sposób ciągły dystrybuują dochód osiągany z posiadanych przez siebie papierów wartościowych do swoich inwestorów, który inwestorzy mogą następnie wykorzystać w dowolnym celu lub wypłacić. Niektóre fundusze ETF skupiają się wyłącznie na spółkach dywidendowych, dzięki czemu dochody uzyskiwane z posiadanych akcji wypłacane są na rzecz posiadaczy jednostek uczestnictwa funduszu w określonych odstępach czasu - często miesięcznych, kwartalnych, półrocznych lub rocznych.

Akumulacyjne fundusze ETF

W przypadku akumulacyjnych funduszy ETF dochód uzyskiwany z posiadanych przez fundusz papierów wartościowych jest reinwestowany, przyczyniając się w ten sposób do wzrostu kapitału posiadaczy funduszu. Dzięki temu, posiadacze jednostek uczestnictwa akumulacyjnego funduszu ETF mogą skorzystać z pozytywnego efektu procentu składanego, który w długim terminie znacząco zwiększa stopę zwrotu osiągniętą z inwestycji w taki fundusz. Akumulacyjne fundusze ETF są również bardziej efektywne podatkowo w długim terminie, ponieważ inwestor nie musi ponosić kosztów związanych z opodatkowaniem każdej otrzymanej dywidendy.

Podsumowanie

Wybór pomiędzy modelem akumulacyjnym, a dystrybucyjnym zależy od tego, czy celem inwestora jest otrzymywanie cyklicznego dochodu z posiadanej inwestycji, czy też chce on akumulować zainwestowany kapitał w długim terminie i nie martwić się o koszty podatkowe związane z otrzymywanymi dywidendami.

Platforma inwestycyjna xStation oferuje wbudowany skaner ETF, który umożliwia filtrowanie setek dostępnych funduszy ETF po modelu, dzięki czemu inwestorzy w prosty sposób mogą zidentyfikować interesujący ich fundusz ETF za pomocą akronimów "Acc" (fundusz akumulacyjny) i "Dist" (fundusz dystrybucyjny).

Skaner ETF w xStation

W XTB rozumiemy, jak ważna dla naszych klientów jest odpowiednia analiza rynku, dlatego stworzyliśmy i udostępniliśmy na platformie xStation5 Skaner ETF, który służy jako narzędzie do wyszukiwania, analizy i selekcji funduszy ETF z określonych sektorów. Do dyspozycji inwestorów oddane zostały dziesiątki filtrów, które usprawnią proces decyzyjny w przypadku inwestowania w fundusze ETF.

Filtry podstawowe

Skaner ETF dostępny jest na platformie transakcyjnej xStation, w zakładce "Analiza rynku" i pozwala na efektywne wyszukiwanie funduszy ETF przy użyciu zaawansowanych filtrów.

Skaner ETF umożliwia filtrowanie funduszy ETF w oparciu o:

- Region, w którym ETF jest notowany.

- Klasę funduszu ETF, tj. portfel instrumentów wchodzących w skład funduszu (towary, akcje, model mieszany).

- Typ rynku, na którym jest notowany. W ofercie XTB znajdziesz fundusze ETF z całego świata notowane zarówno na rynkach rozwiniętych, mieszanych jak i wschodzących.

Dodatkowe filtry

Ocena ryzyka

Mamy świadomość, że dla wielu inwestorów wybierających fundusze ETF, kluczowym kryterium wyboru jest ryzyko związane z inwestycją. Dlatego też w przypadku wybranych funduszy ETF udostępniliśmy również oceny ryzyka sporządzone przez profesjonalne firmy badawcze, takie jak Morningstar. Oceny te opierają się na historycznych wynikach danego funduszu i porównują je z wynikami osiągniętymi przez fundusze z tej samej grupy. Im wyższa ocena danego funduszu ETF, tym lepiej przedstawiały się jego wyniki w przeszłości.

Informacje o uzyskanej stopie zwrotu

Skaner ETF xStation udostępnia również zaawansowane dane na temat danego ETF, takie jak informacje o jego przeszłych stopach zwrotu w horyzoncie rok do roku, 1 roku, 3 lat, a nawet 5 lat. W Skanerze znajdziemy również informacje na temat wskaźników Alfa i Beta, które są wykorzystywane przez wielu inwestorów do obliczania rentowności ich inwestycji.

Koszty operacyjne ETF

W Skanerze ETF dostępnym w xStation dodaliśmy również informacje o wskaźniku TER (Total Expanse Ratio), który uwzględnia całkowite koszty związane z zarządzaniem i obsługą danego funduszu ETF. Koszty te obejmują głównie opłaty za zarządzanie oraz inne, dodatkowe koszty (np. opłaty prawne czy koszty operacyjne), o które pomniejszana jest wartość funduszu ETF. Z punktu widzenia inwestora, im niższy TER, tym niższe koszty operacyjne ETF.

Aktywa netto i odchylenie standardowe

Skaner ETF podaje również wartość aktywów netto ETF, tj. wartość aktywów funduszu pomniejszoną o wszystkie jego zobowiązania finansowe oraz informacje o odchyleniu standardowym, które można wykorzystać jako miarę zmienności ceny instrumentu.

Model dywidendy

O modelu dystrybucji dochodów uzyskiwanych z funduszu pisaliśmy już wyżej. Dla krótkiego przypomnienia - dystrybucyjny ETF (często oznaczany jako "Dist") wypłaca inwestorom dywidendy lub odsetki uzyskane z inwestycji w aktywa bazowe, więc inwestorzy otrzymują cykliczne płatności. Z kolei, akumulacyjne fundusze ETF (często oznaczane jako "Acc") reinwestują dywidendy lub odsetki, dzięki czemu inwestorzy mogą liczyć na kumulację zysków w przyszłości.

Kiedy zdecydować się na inwestycję w ETF?

Fundusze ETF są atrakcyjną propozycją inwestycyjną dla tych, którzy chcą inwestować w wybrany sektor gospodarki lub nie mają czasu lub ochoty na wnikliwą analizę aktualnej sytuacji rynkowej oraz nadzór nad otwartymi pozycjami.

Fundusze ETF są atrakcyjną propozycją inwestycyjną dla tych, którzy chcą inwestować w wybrany sektor gospodarki lub nie mają czasu lub ochoty na wnikliwą analizę aktualnej sytuacji rynkowej oraz nadzór nad otwartymi pozycjami.

Fundusze ETF pozwalają również uzyskać ekspozycję na dobrze zdywersyfikowany portfel instrumentów, którego samodzielne stworzenie wymagałoby odpowiedniej wiedzy i czasu. Inwestowanie w fundusze ETF różni się od zakupu kontraktu terminowego na indeks giełdowy, bowiem zdarza się, że niektóre sektory (jak na przykład bankowość) radzą sobie lepiej niż inne, co może negatywnie wpływać na potencjał wzrostu wyceny całego indeksu. Dzięki ekspozycji na wąski zakres spółek inwestor może czerpać zyski wyłącznie ze wzrostu branży elektromobilności lub przeciwnie - inwestować wyłącznie w spółki wypłacające wysokie dywidendy, bez względu na sektor w którym działają. Fundusze ETF pozwalają więc nie tylko zachować większą kontrolę nad inwestycją, ale mogą również przynieść wyższą stopę zwrotu niż inwestycja w “szeroki rynek”.

Fundusze ETF oferują również przejrzystość i prostotę inwestycji - dzięki wysokiej płynności i dostępności, inwestycja w ETF przypomina zakup akcji spółki giełdowej. Niektórzy inwestorzy decydują się na zbudowanie mieszanego portfela z wykorzystaniem zarówno akcji jak i funduszy ETF. Wybierając strategię indywidualnie, ważne jest, aby zrozumieć charakterystykę funduszy ETF i śledzić wybrane branże.

Godziny handlu funduszami ETF

Co z notowaniami funduszy ETF? Kiedy jest najlepszy moment na inwestycję w ETF? Ta informacja jest szczególnie ważna dla day traderów. Obrót zarówno funduszami ETF jak i CFD na ETF dostępny jest od poniedziałku do piątku w godzinach pracy giełdy. Godziny te różnić się będą pomiędzy parkietami, ale w przypadku giełd europejskich mowa tu zazwyczaj o godzinach 8-17:30. W weekendy giełdy są nieczynne, a ceny ETF pozostają statyczne. We wszystkich innych okresach ceny funduszy ETF podlegają ciągłym wahaniom.

Co z notowaniami funduszy ETF? Kiedy jest najlepszy moment na inwestycję w ETF? Ta informacja jest szczególnie ważna dla day traderów. Obrót zarówno funduszami ETF jak i CFD na ETF dostępny jest od poniedziałku do piątku w godzinach pracy giełdy. Godziny te różnić się będą pomiędzy parkietami, ale w przypadku giełd europejskich mowa tu zazwyczaj o godzinach 8-17:30. W weekendy giełdy są nieczynne, a ceny ETF pozostają statyczne. We wszystkich innych okresach ceny funduszy ETF podlegają ciągłym wahaniom.

Ciężko jednoznacznie określić najlepszy moment na kupno funduszu ETF - wiele zależeć będzie od horyzontu czasowego naszej inwestycji. Day traderzy powinni zwracać szczególną uwagę na płynność rynku oraz ewentualne publikacje makroekonomiczne zaplanowane na dany dzień. Jednak większość inwestorów traktuje fundusze ETF jako inwestycję długoterminową dlatego nie muszą oni przykładać tak wiele uwagi do krótkoterminowych wahań i ewentualnych wydarzeń o charakterze makroekonomicznym. Kluczowym w inwestowaniu w ETF jest jednak przeprowadzenie własnej analizy wybranych instrumentów, a pomóc w tym może wbudowany w platformę xStation Skaner ETF.

Jak inwestować w ETF: 7 strategii dla każdego typu inwestora

ETF - inwestowanie w ETF krok po kroku

Inwestowanie w ETF na uran - przewodnik inwestora

Ta publikacja handlowa jest informacyjna i edukacyjna. Nie jest rekomendacją inwestycyjną ani informacją rekomendującą lub sugerującą strategię inwestycyjną. W materiale nie sugerujemy żadnej strategii inwestycyjnej ani nie świadczymy usługi doradztwa inwestycyjnego. Materiał nie uwzględnia indywidualnej sytuacji finansowej, potrzeb i celów inwestycyjnych klienta. Nie jest też ofertą sprzedaży ani subskrypcji. Nie jest zaproszeniem do nabycia, reklamą ani promocją jakichkolwiek instrumentów finansowych. Publikację handlową przygotowaliśmy starannie i obiektywnie. Przedstawiamy stan faktyczny znany autorom w chwili tworzenia dokumentu. Nie umieszczamy w nim żadnych elementów oceniających. Informacje i badania oparte na historycznych danych lub wynikach oraz prognozy nie stanowią pewnego wskaźnika na przyszłość. Nie odpowiadamy za Twoje działania lub zaniechania, zwłaszcza za to, że zdecydujesz się nabyć lub zbyć instrumenty finansowe na podstawie informacji z tej publikacji handlowej. Nie odpowiadamy też za szkody, które mogą wynikać z bezpośredniego czy też pośredniego wykorzystania tych informacji. Inwestowanie jest ryzykowne. Inwestuj odpowiedzialnie.