Embora haja uma série de decisões sobre as taxas dos bancos centrais agendadas para esta semana, parece que a decisão do Banco do Japão, amanhã, durante a sessão Ásia-Pacífico, será a mais interessante. Isto porque se espera que o banco central japonês aumente as taxas para fora do território negativo! Vejamos o que o mercado espera, bem como o que poderá ser visto como uma surpresa hawkish ou dovish!

As estrelas alinham-se finalmente para uma subida do Banco do Japão

O Banco do Japão pode ser visto como o menos ativo dos principais bancos centrais. O banco tem mantido a sua principal taxa directora em -0,10% desde o início de janeiro de 2016. Não houve cortes agressivos relacionados com a pandemia no Japão, e também não houve uma subida agressiva após a pandemia. Isto deve-se ao facto de o Japão ter lutado durante muito tempo para atingir o seu objetivo de 2%, o que obrigou o BoJ a adotar uma política de flexibilização numa tentativa de alimentar a inflação. O salto global pós-pandémico da inflação também se verificou no Japão, mas havia receios de que não fosse duradouro e de que a inflação regressasse a níveis abaixo do objetivo. No entanto, os resultados das negociações salariais anuais deste ano resultaram nos maiores aumentos salariais das últimas décadas, o que aumentou consideravelmente as hipóteses de se iniciar um ciclo salários-preços. Isto é o que o Banco do Japão queria ver há muito tempo e, combinando-o com os recentes comentários bastante hawkish dos membros do BoJ, há uma grande probabilidade de que os banqueiros centrais japoneses decidam sobre o primeiro aumento da taxa desde 2007 esta semana. O resultado das negociações salariais deste ano sugere que a inflação do IPC japonês pode finalmente atingir o objetivo de 2% numa base mais sustentada. Fonte: Bloomberg Finance LP

O resultado das negociações salariais deste ano sugere que a inflação do IPC japonês pode finalmente atingir o objetivo de 2% numa base mais sustentada. Fonte: Bloomberg Finance LP

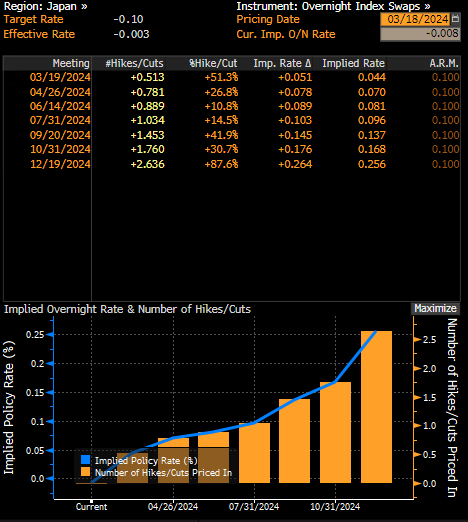

Os mercados esperam o fim das taxas de juro negativas no Japão

O Banco do Japão vai anunciar a sua próxima decisão sobre as taxas de juro amanhã, durante a sessão Ásia-Pacífico. Não existe um momento exato para o anúncio, mas com base nas decisões anteriores, este ocorre normalmente por volta das 3h00 GMT. A conferência de imprensa do Governador do BoJ, Ueda, começa normalmente cerca de uma hora ou hora e meia após o anúncio da taxa.

Os mercados monetários estão atualmente a prever uma probabilidade de 50% de o Banco do Japão aumentar a taxa em 10 pontos base amanhã. Essas probabilidades eram tão elevadas como 70-80% na semana passada, mas parece que à medida que a decisão se aproxima, os investidores estão a ter dúvidas. Deve dizer-se que não é a primeira vez que os mercados esperam o fim da política hawkish no Japão, pelo que o recente recuo das expectativas pode refletir preocupações de que o BoJ volte a dececionar.

Embora a maioria dos economistas no inquérito da Bloomberg espere que as taxas permaneçam inalteradas em -0,10%, deve notar-se que essas previsões foram, na sua maioria, divulgadas antes dos resultados da semana passada das negociações salariais anuais. Desde sexta-feira, houve uma série de revisões das estimativas e quase todas apontam para uma subida das taxas de 10 pontos base, para 0,00%, ou para uma subida das taxas de 20 pontos base, para 0,10%.

Fonte: Bloomberg Finance LP

O que é que poderá ser visto como uma surpresa "hawkish"?

Os mercados estão posicionados para uma subida das taxas do BoJ, que poria fim a um período de taxas de juro negativas amanhã. Dito isto, uma surpresa "hawkish" exigiria mais de 10 pontos de base de aperto. Se o BoJ apresentar uma subida da taxa de 20 pontos base, como algumas instituições esperam, o JPY provavelmente ganhará. No entanto, os funcionários do BoJ avisaram que qualquer subida das taxas seria provavelmente gradual, pelo que uma subida superior a 10 pontos base não é o cenário de base. Uma surpresa hawkish poderia vir do controlo da curva de rendimentos (YCC). Mais precisamente, a falta dele. Embora se espere que o controlo da curva de rendimentos seja descontinuado este ano, uma decisão de abandonar o instrumento logo na reunião de amanhã seria vista como uma surpresa "hawkish" e também beneficiaria o JPY.

O que poderia ser visto como uma surpresa dovish?

Uma não subida seria certamente uma surpresa dovish, dadas as grandes expectativas de uma subida. Num cenário dovish, o Banco do Japão poderia ignorar os resultados das negociações salariais da semana passada e dizer que prefere esperar até que os aumentos salariais para as pequenas e médias empresas sejam anunciados. Isto seria algo razoável, dado que as pequenas e médias empresas representam cerca de 70% de todas as empresas no Japão, e as conversações da semana passada diziam respeito sobretudo a empresas maiores. Isto significaria que a subida das taxas poderia ocorrer mais perto do meio do ano. A manutenção das taxas inalteradas pode exercer pressão sobre o iene japonês.

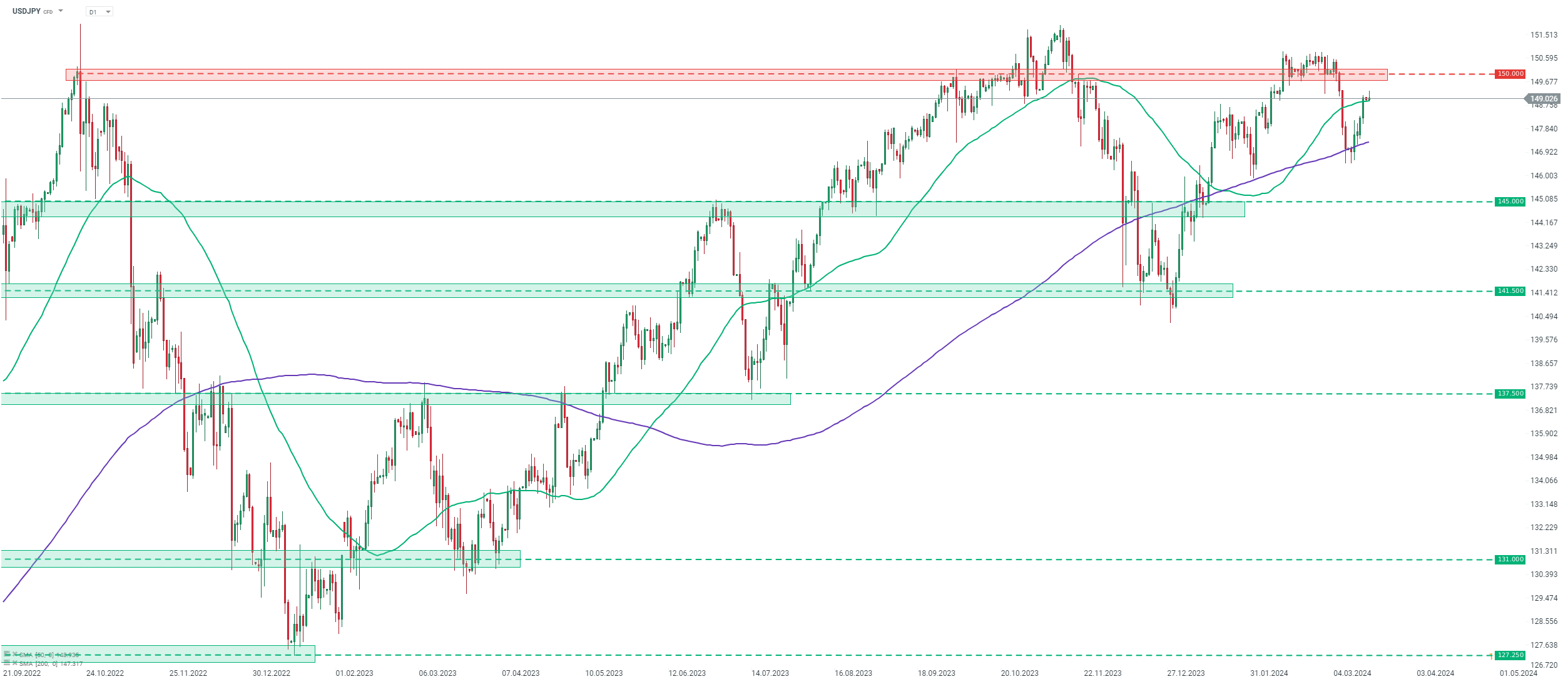

Um olhar sobre o USDJPY

O iene japonês começou a ganhar à medida que se tornava cada vez mais evidente que o Banco do Japão iria subir as taxas, com o USDJPY a cair de cerca de 151 para menos de 147 na primeira quinzena de março. No entanto, o movimento descendente foi interrompido mais tarde e o par recuperou uma grande parte das perdas desde então.

Dando uma olhada no gráfico USDJPY no intervalo D1, podemos ver que a correção do início de março foi interrompida na média móvel de 200 sessões (linha roxa) e o par começou a se recuperar mais tarde. USDJPY está atualmente a tentar quebrar acima da média móvel de 50 sessões (linha verde) na área de 149,00. Um aumento da taxa que é maior do que 10 pontos base ou o anúncio de que o YCC será descontinuado pode ver o par retomar um movimento descendente, com baixas recentes e a média móvel de 200 sessões acima mencionada sendo o primeiro apoio potencial. Por outro lado, o fracasso em entregar até mesmo um aperto de 10 pontos base pode ser visto como uma grande deceção e pode empurrar o par para os máximos recentes acima da marca de 150,00.

Fonte: xStation5

Resumo diário: A semana termina com o Brent a 100 dólares e os índices em baixa

AUDUSD perde perto de 1% 📉

Três mercados a acompanhar na próxima semana (13.03.2026)

Última hora: Dados mistos da JOLTS e da Universidade de Michigan

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE ) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de Novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.