في عام 2022، تحول اهتمام الأسواق المالية إلى التضخم المتسارع، مما جعل هناك علاقة بين هذه الفترة والعقد المضطرب من السبعينيات في الولايات المتحدة، عندما فرضت أسعار الفائدة المرتفعة وسياسات البنك المركزي العدوانية ضغوطًا على الأصول الخطرة، وتسببت في سوق هابطة. والآن، عندما يرتفع التضخم مرة أخرى، فسينتج عنه مخاطر الركود لمواجهة التباطؤ الاقتصادي العالمي. لذلك أصبحت مهارات الاستثمار الدفاعي أكثر أهمية من أي وقت مضى. تواجه المؤشرات ضغوطًا، كما أن أسهم شركات التكنولوجيا تهبط، وحتى السلع ليست في حالة جيدة بسبب مخاطر الركود. يسعى المستثمرون لإيجاد الحلول وتوافر المعلومات حول ما يجب فعله في الأوقات الصعبة عندما يتربع الدولار على العرش مرة أخرى.

لم تشهد الاقتصادات الكبرى حول العالم مثل هذا الارتفاع الحاد في معدلات التضخم منذ ما يقرب من أربعين عامًا. تسبب ارتفاع أسعار الفائدة في حدوث اضطرابات في جميع أنحاء العالم تقريبًا، وتسبب التغير الجذري في السياسة النقدية في صدمة بين المستثمرين. حذر بعض المحللين من مثل هذا التحول في الأحداث في وقت سابق من عام 2021، عندما طبع الاحتياطي الفيدرالي كميات ضخمة من الدولارات للتخفيف من أثر الوباء. ومع ذلك، أكدت البنوك المركزية أن التضخم سيكون تحت السيطرة. لكنها تعثرت ورفضت التباطؤ. في المقالة التالية، سنقوم بوصف هذه العملية من خلال سرد ردود أفعال فئات الأصول المختلفة وكذلك الإشارة إلى أي منها قد يمثل "الملاذ الآمن" في واقع الاستثمار الجديد. عندما تقرأ هذا المقال، قد يصح الاستثمار أثناء التضخم أكثر بساطة.

ما هو التضخم ولماذا يحدث؟

قبل أن ننتقل إلى فئات الأصول الفردية، سنحاول الإجابة بشكل موجز وبسيط على سؤال لماذا ارتفع التضخم؟ يعتبر السعر بالطبع هو محرك العرض والطلب إذا ارتفعت الأسعار مع تجاوز الطلب للعرض. يؤدي الطلب الكبير مع انتهاء صلاحية العرض إلى حدوث صدمة في العرض. وهذه بالطبع هي الأساسيات. في الواقع، لا تسير الأمور بهذه البساطة والوضوح، على الرغم من أن المبدأ يعمل بشكل جيد. لكن قد يخطئ الشخص إذا توقع أن هناك قواعد بسيطة في الاستثمار أثناء التضخم.

إن ما يقرب من 40 عامًا من التضخم المنخفض كانت كفيلة بجعل البنوك المركزية تفترض "بجدية" أن "الأمور ستكون مختلفة الآن"، وتفترض أيضًا بأنه لا يجب على السياسة النقدية المتساهلة أن تسبب تضخمًا مرتفعًا على الإطلاق. نتيجة لوباء فيروس كورونا، عندما تعرض الاقتصاد العالمي لصدمة، اختار الاحتياطي الفيدرالي في الولايات المتحدة تسجيل أرقامًا قياسية في طباعة النقود لتحفيز النمو الاقتصادي والطلب. بالإضافة إلى ذلك، أطلق برنامج التسهيل الكمي لشراء الأصول، والذي ساعد الأسواق المالية.

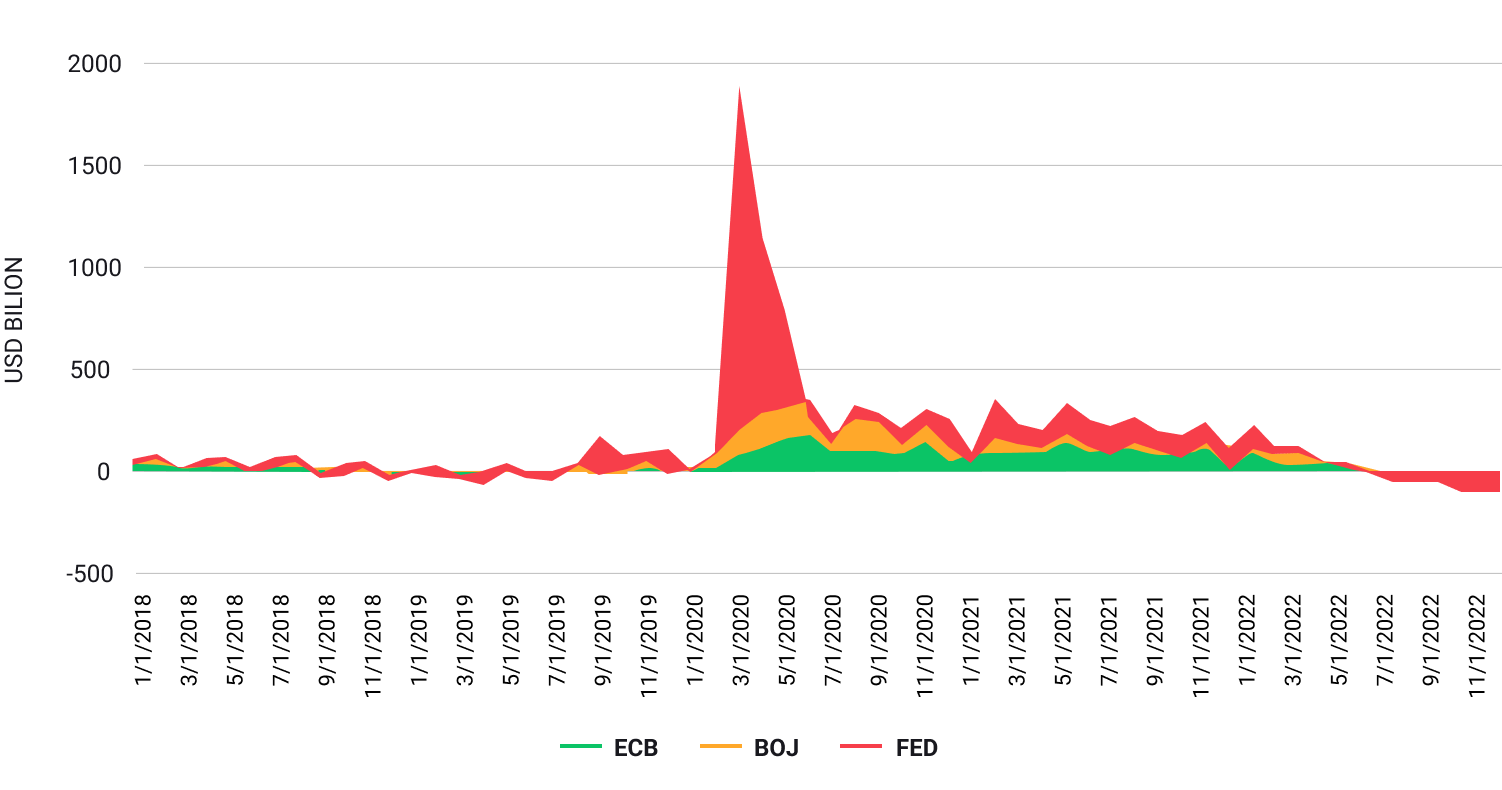

ومع ذلك، اتضح أنه لم تتدهور حالة المستهلكين في الواقع بسبب الوباء إلى هذا الحد، وأن مليارات الدولارات "الجديدة" ضربت السوق. وانضم إلى بنك الاحتياطي الفيدرالي بنوك مركزية أخرى، بما في ذلك البنك المركزي الأوروبي (ECB) وبنك اليابان. في النهاية، اتضح أن البنوك المركزية فعلت أكثر بكثير مما هو مطلوب لإنقاذ الطلب في الاقتصاد العالمي. كانت النتيجة مبلغًا ضخمًا من المال في السوق.

صافي التيسير الكمي من البنك المركزي الأوروبي وبنك اليابان وبنك الاحتياطي الفيدرالي. المصدر: Macrobond، XTB Research.

صافي التيسير الكمي من البنك المركزي الأوروبي وبنك اليابان وبنك الاحتياطي الفيدرالي. المصدر: Macrobond، XTB Research.

في الوقت ذاته، استمرت حالات الانقطاع و"الاختناقات" في سلاسل التوريد بسبب مشاكل التصنيع الناجمة عن الوباء وتسببت سياسة عدم انتشار فيروس كورونا في الصين في إجهاد العرض، مما أدى إلى اختلال التوازن بين ذوبان العرض والطلب القوي على الخدمات والسلع والذي لا يزال متأثرًا بذلك. وقد تفاقمت هذه الحالة بسبب "التأثير الأساسي المنخفض" والحالة التي عاد فيها المستهلكون إلى السوق بعد فترات الحظر، مما جعل الطلب قويًا بشكل استثنائي.

بالإضافة إلى ذلك، فإن المقدار الكبير من النقد الذي تم توفيره أثناء إغلاق الاقتصاد قد ضاعف من "التعطش للإنفاق". عندما تقوم بفرض سوق عمل قوي وفوق ذلك الضغوط على الأجور، فإنك تصاب بقنبلة تضخمية. في الواقع، يتابع الاقتصاديون بالفعل بعض الإشارات "المؤيدة للتضخم" قبل الوباء عندما تباطأت العولمة نتيجة للأزمة في العلاقات بين الولايات المتحدة والصين، والسياسات البيئية التي بدأت في رفع التكاليف على الشركات. إلا أن الوباء كان نقطة تحول لهذا الوضع، حيث شكل اختلال التوازن بين العرض والطلب على مستوى العالم.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة بالكامل.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة بالكامل.

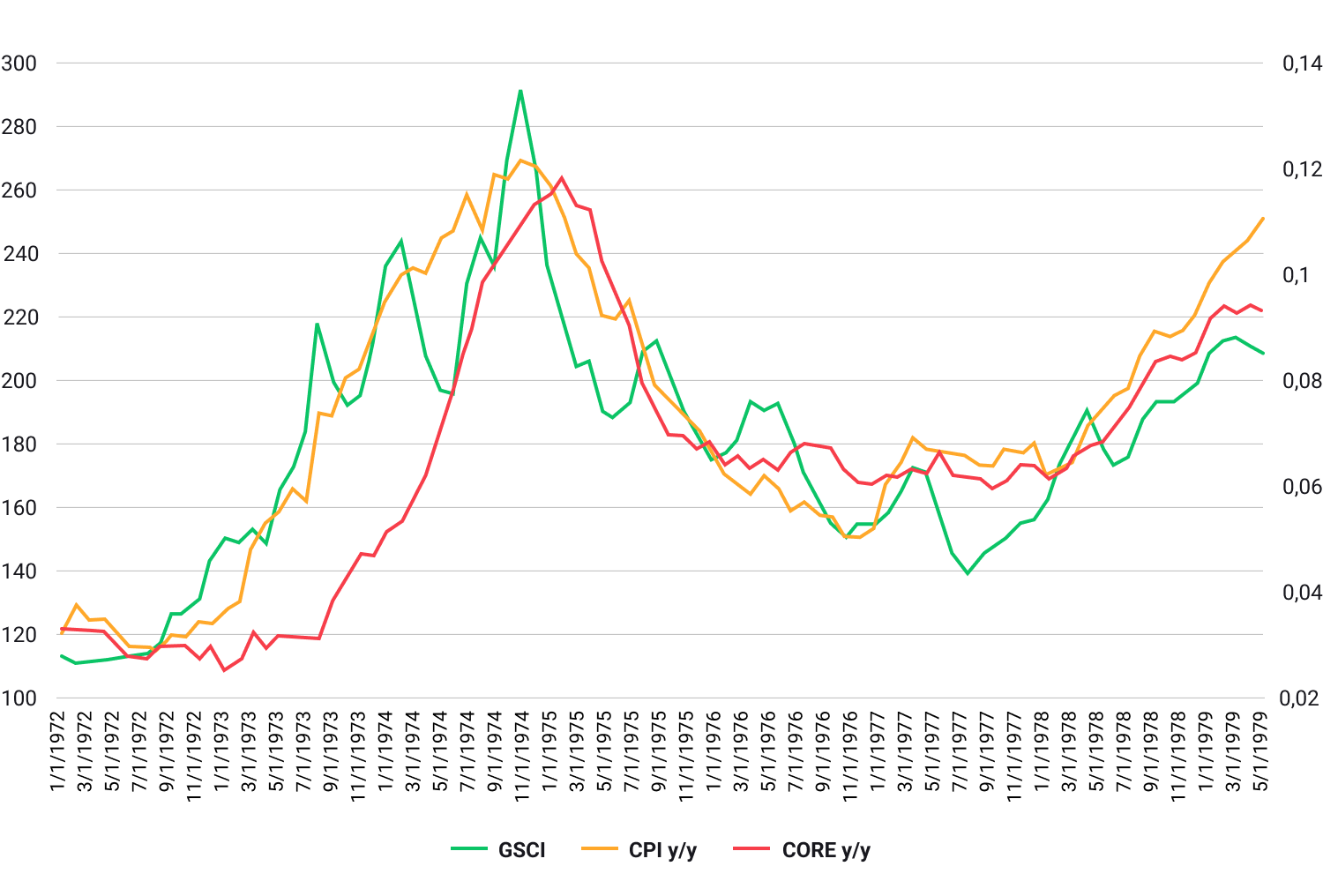

في عام 1974، ساعد انخفاض أسعار السلع الأساسية على استقرار التضخم، لكنه ظل دون المستويات المقبولة. يُظهر الوقت الحالي العديد من أوجه التشابه مع فترة السبعينيات، عندما ارتفع معدل التضخم بسبب موجة ارتفاع أسعار الوقود (بسبب الحرب في الشرق الأوسط)، وضغوط الأجور (بسبب النقابات العمالية) والسياسات النقدية غير الحكيمة للبنوك المركزية. المصدر: Macrobond، XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة بالكامل.

ماذا بعد؟

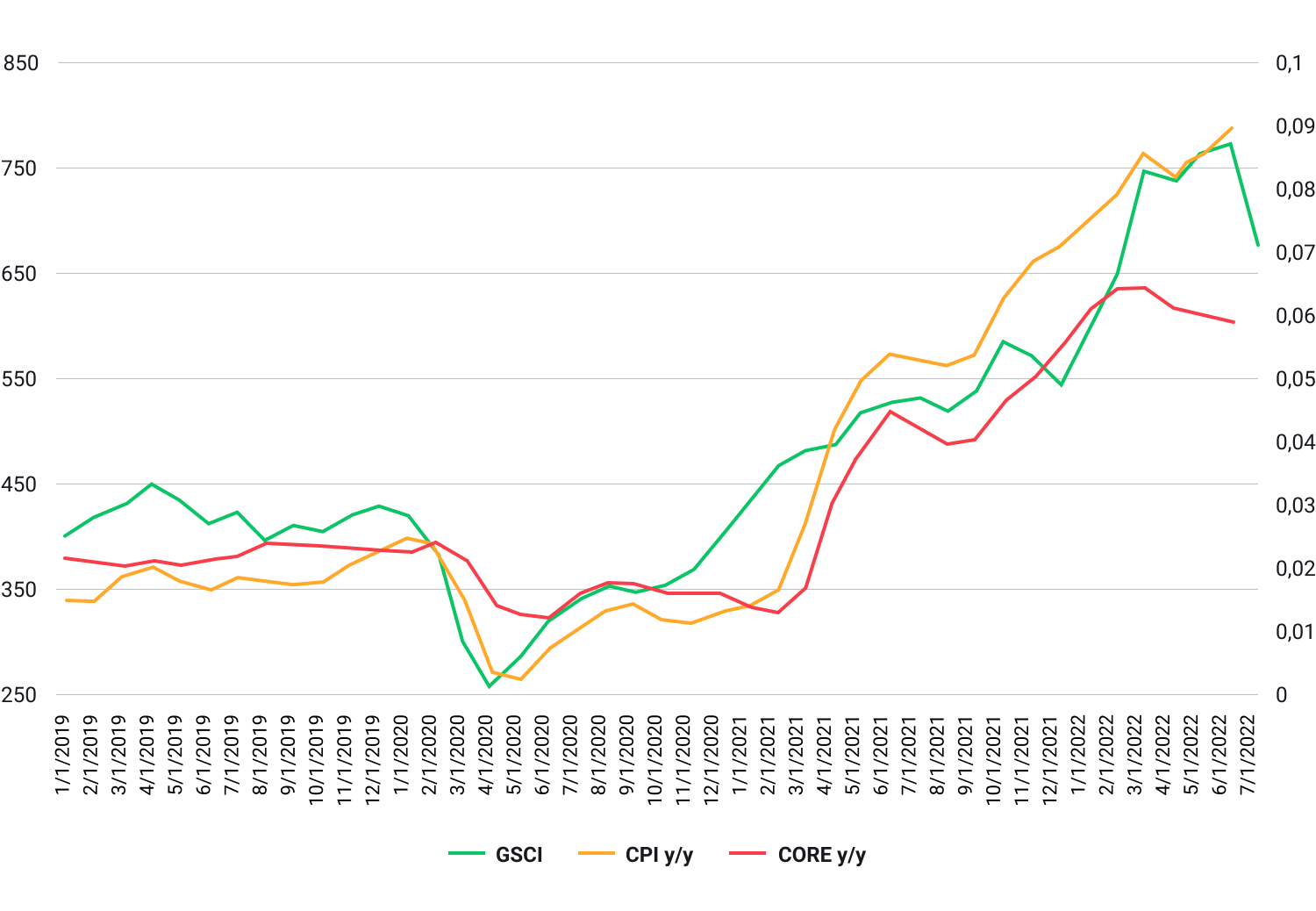

شهدت الأسواق المالية صدمة نتيجة للتضخم المرتفع والتحول المفاجئ للسياسة النقدية للبنوك المركزية نحو أسعار فائدة أعلى وبرامج التشديد الكمي"QT" (معكوس التيسير الكمي QE)، مما جعل الاستثمار أثناء التضخم أكثر صعوبة. فسوق الأسهم والعملات المشفرة، التي ظلت تحقق أرباحًا في موجة الانتعاش من عام 2020 إلى عام 2021، قد تعرضت لأكبر ضغط بيع. ارتفاع تكاليف الاقتراض والتمويل يعني مشاكل للشركات الممولة بالديون، وتوقفًا في سوق رأس المال الاستثماري وسوق الاستثمار في الأسهم الخاصة. كما أنها تعني تهدئة في استهلاك المقترضين، مما قد يؤثر بالسلب على الاستهلاك بجانب التضخم المرتفع. بالإضافة إلى ذلك، واجه العالم ركودًا عالميًا بسبب الحرب في أوكرانيا والصراع المتفاقم بين واشنطن وبكين.

إن بنك الاحتياطي الفيدرالي لديه ثغرة صعبة لسدها، ويتعين عليه اتخاذ قرار حينما يكون "بين المطرقة والسندان". قد يخاطر مجلس الاحتياطي الفيدرالي بالتوقف عن رفع أسعار الفائدة بسبب سوق العمل القوي والتضخم المرتفع. ومع ذلك، لم ينته هذا الأمر بشكل جيد في السبعينيات وتسبب في ذروة تضخم مؤلمة أخرى، وقد أعرب المصرفيون عن اعتزامهم لعدم تكرار هذا الخطأ. تمثلت الحلول في نقطتين:

-

محاربة التضخم وسياسة "كل ما يتطلبه الأمر"

هذا ما تهابه الأسواق المالية. إنهم يخشون أن يكون الاحتياطي الفيدرالي مصمماً على تحقيق هدف التضخم الخاص به، مما يزيد من آلام المضاربين على ارتفاع سوق الأسهم ويضع الأصول الخطرة تحت الضغط. في ظل هذه الظروف، من المرجح أن يصبح الدولار الأمريكي ملاذًا آمنًا طبيعيًا. قد تتعرض الأصول الأخرى للضغط، بما في ذلك سوق النفط إذا اجتاح الركود العالم.

-

المحور النهائي

تبحث وول ستريت عن أي إشارات على التيسير النقدي في خط اتصال بنك الاحتياطي الفيدرالي، وبينما كانت هناك بعض الإشارات، لا يزال الاحتياطي الفيدرالي يستبعد خفض أو حتى الحفاظ على مستويات أسعار الفائدة دون تغيير. ومع ذلك، فإن أي دعم من بنك الاحتياطي الفيدرالي للأسواق المالية قد يُرحب به في البيئة الاقتصادية الحالية ومن المرجح أن يرفع تقييمات المؤشرات والمعادن الثمينة والعملات المشفرة ويضعف الدولار الأمريكي، الذي حقق مكاسب كبيرة في الأرباع الثلاثة الأولى من عام 2022.

كيفية إدارة المخاطر أثناء ارتفاع التضخم؟

لا يتعين على الأسواق التخلي عن الاستثمار أثناء التضخم وانتظار مروره بلا اكتراث. فالمستثمرون يميلون إلى البحث عن عوائد في ظل جميع الظروف، ولا تختلف هذه السمة أثناء ارتفاع معدلات التضخم. لذلك لا يزال هناك أصول يمكن أن تتصرف بشكل أفضل من "متوسط سعر السوق" حتى مع فترات ارتفاع معدلات التضخم.

بالنظر إلى التاريخ، يجب أن تؤدي فترة التضخم المرتفع وسياسة البنوك المتشددة إلى تقليل رغبة المستثمرين في المخاطرة والشراء بشكل دفاعي. ينعكس هذا في أسعار الأصول. سنقدم فيما يلي قائمة بالأصول التي قد تثبت تكيفها مع بيئة ارتفاع التضخم والتباطؤ الاقتصادي.

قبل أن نقوم بشرحهم، سنذكر أربعة جوانب أساسية يجب على كل مستثمر يرغب في تقليل المخاطر وإدارتها التركيز عليها:

اعتماد المعرفة

الرغبة في اكتساب المعرفة أمر أساسي من وجهة نظر أي مستثمر. لتحسين مهاراتك، تحتاج إلى استكمال ورشة العمل الخاصة بك وتهيئة نفسك لمختلف السيناريوهات. ولكن كيف تفعل ذلك دون محاولة إيجاد استراتيجيتك الخاصة وطريقك في الاستثمار من خلال التعليم؟ لا يمكن.

العواطف تحت السيطرة

السوق عبارة عن عواطف تتداخل مع الأساسيات وغالباً ما تحدد السوق الهابطة والصاعدة. على سبيل المثال، قد لا يؤدي الأداء الجيد لشركة معينة إلى انتعاش السوق إذا كان القطاع الذي تزدهر فيه لا يتمتع بمشاعر إيجابية. هناك مستثمرون حصلوا على آلاف في المائة من خلال شراء أسهم الشركات الضعيفة بتقييمات منخفضة بشكل مريب، ومستثمرون خسروا أموالاً طائلة من خلال الاستثمار في شركات كبيرة عندما كانت تقييماتهم بعيدة عن الأصول. تتمثل مهمة المستثمر في قراءة مشاعر السوق بمهارة وترويض الجشع والخوف اللذين عادةً ما يكونا في طباع كل متداول.

المستوى الثاني من التفكير

السوق هو لعبة تنافسية يتنافس فيه كل متداول مع الآخرين "المقابلين له على الطاولة". لا يمكن "في هذه اللعبة" أن يجني الجميع المال، على الرغم من أن هذه الظاهرة تحدث عادةً خلال مراحل الذروة من الانتعاش والفقاعات المضاربة عندما تشتري محفظة المستثمرين الأصول باهظة الثمن، "يضيء اللون الأخضر" بعد الزيادات الضخمة. يأمل المستثمرون الذين يرغبون في التغلب على متوسط سعر السوق في تحقيق عوائد أعلى على حساب مخاطر الخسارة الأكبر. في المقابل، فإن المستثمرين الذين يريدون أن يكونوا "ضمن المتوسط" ويستثمرون في صناديق المؤشرات يخاطرون بالتغلب على متوسط سعر السوق (الذي يكون منخفضًا في فترات ضعف سوق الأسهم) على حساب مكاسب محدودة. في الواقع، هناك عدد قليل من المستثمرين تفوقوا على "متوسط القيمة السوقية"، ولكن عندما ينجحون، يمكنهم توقع عوائد أعلى من المتوسط.

يمكن أن يسمح لك التفكير في "المستوى الثاني" بالتغلب على متوسط سعر السوق بشكل كبير وهو أمر ليس سهلًا في كل الأحوال. لنفترض أن مستثمرًا إحصائيًا يريد شراء أسهم في شركة بعد تقرير ربع سنوي ناجح. ورغم ذلك، هذا المستثمر الذي يفكر خارج الصندوق سيقرر بيع هذه الأسهم لأنه يرى أن سعر سهم الشركة يشمل بالفعل الكثير من المعلومات الجيدة التي "قد تسوء". هذا هو "المستوى الثاني من التفكير". أليس هذا محفوفًا بالمخاطر؟ هذا صحيح، ولكن إذا تبينت دقة التحليل، فمن المحتمل أن يضمن هذا المستثمر بذلك معدل عائد أعلى من المستثمر الإحصائي الذي لم يحاول التعمق في التقييم ولم يرغب في فهم الوضع "بشكل أعمق".

يُنظر إلى بدء الاستثمار في أوقات التضخم والذعر في السوق على أنه "أكثر أمانًا" من قبل المستثمرين المخضرمين مثل وارن بافيت، وهوارد ماركس، ومدير صندوق ماجلان المشترك السابق بيتر لينش. ومع ذلك، فقد كانت استراتيجية جميع هؤلاء المستثمرين في المقام الأول الاستثمار على المدى الطويل. ولكن حتى مع هذه الأفكار، فإن الاستثمار أثناء التضخم ليس بالأمر السهل. يجب على المتداولين استخدام المقاييس والمؤشرات الأخرى.

نسبة المخاطرة / العائد

من الفهم الصحيح لنسبة الربح / المكافأة هو كعرفة نسبة المخاطرة / المكافأة. فهي لا تتبع دائمًا مبدأ أنه كلما زاد الربح، زادت المكافأة. إذا كان هذا هو الحال، فإن أعلى العوائد ستكون من نصيب الأصول الأكثر خطورة. نحن نعلم أن السوق لديه دائمًا سبب لتحديد الأصول على أنها "محفوفة بالمخاطر" وهذا الوضع له سبب ينعكس في الأسعار. ومع ذلك، قد يختلف المستثمر مع الأسباب التي تجعل السوق يقيم الأصول على أنها محفوفة بالمخاطر ويبحث عن مزايا في التغلب على "متوسط سعر السوق". مما لا شك فيه أن فهم نسبة المخاطرة / المكافأة يمكن أن يساعد في تحديد الفرص على الرغم من عدم وجود "طرق ذهبية" للاستثمار.

التعلم من الأخطاء هو الأفضل، خاصة إذا تعلم المستثمرون من أخطاء الآخرين. ومع ذلك، فإن السوق هو مكان يصعب فيه السير في حالة "جامدة"، والخسائر جزء لا يتجزأ من الاستثمار والتداول. فقد تتأثر باكتساب المعرفة وتطوير أساليب الاستثمار الخاصة بالفرد بناءً على تلك المعرفة، والأمر متروك لكل مستثمر لملاءمة ما سبق وفقًا لمدى استعداده للمخاطر الفردية ووضع الأصول.

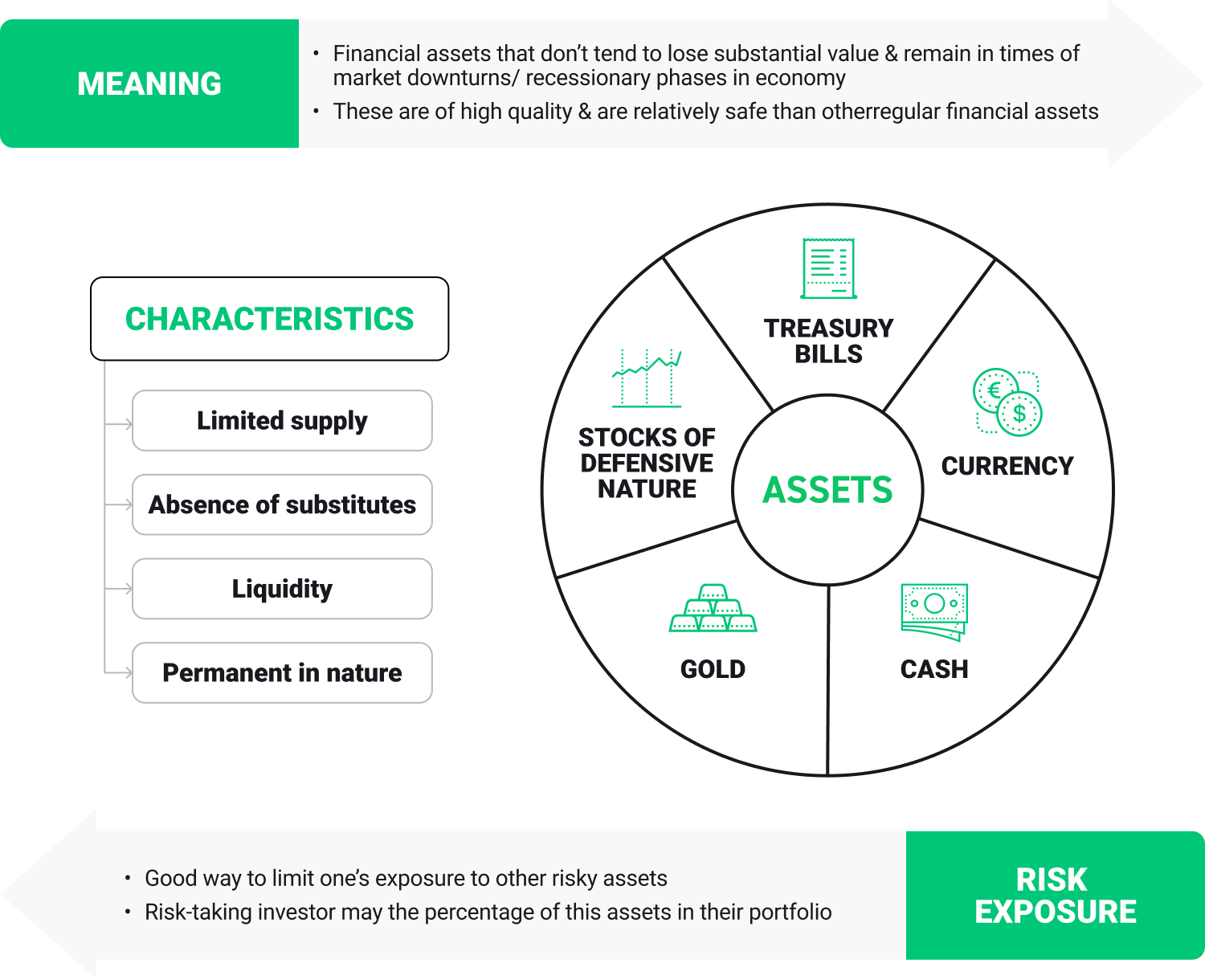

بحثًا عن أصول "الملاذ الآمن"

الأصول التي يشير إليها السوق كملاذ آمن هي الأصول التي قد يثبت أنها غير مرتبطة أو مرتبطة سلبًا بحالة الاقتصاد العالمي أو ارتفاع التضخم. بعبارات بسيطة، هذا يعني أن مؤشرات سوق الأسهم يمكن أن تنخفض، ويمكن أن يهتز الاقتصاد بسبب التضخم، وستظل هذه الأصول تسمح بمعدل عائد أو على الأقل تقلل من حجم أي خسائر. ورغم ذلك، لا يوجد شيء مؤكد في السوق، وكل أزمة تختلف بطريقة ما عما قبلها. إلا أن هناك أصول قد تثبت أنها "أكثر مرونة" في مواجهة اضطرابات السوق وارتفاع معدلات التضخم. تعتبر هذه الأصول أكثر أمانًا من متوسط القيمة السوقية.

الأصول التي يشير إليها السوق كملاذ آمن هي الأصول التي قد يثبت أنها غير مرتبطة أو مرتبطة سلبًا بحالة الاقتصاد العالمي أو ارتفاع التضخم. بعبارات بسيطة، هذا يعني أن مؤشرات سوق الأسهم يمكن أن تنخفض، ويمكن أن يهتز الاقتصاد بسبب التضخم، وستظل هذه الأصول تسمح بمعدل عائد أو على الأقل تقلل من حجم أي خسائر. ورغم ذلك، لا يوجد شيء مؤكد في السوق، وكل أزمة تختلف بطريقة ما عما قبلها. إلا أن هناك أصول قد تثبت أنها "أكثر مرونة" في مواجهة اضطرابات السوق وارتفاع معدلات التضخم. تعتبر هذه الأصول أكثر أمانًا من متوسط القيمة السوقية.

مفهوم الخندق الواسع

من الواضح أن أصول العلامات التجارية المعروفة على نطاق واسع مثل كوكاكولا وماكدونالدز وبيبسيكو ستثبت أنها أكثر مرونة في مواجهة الاضطرابات التضخمية من الشركات الناشئة في مجال التكنولوجيا أو الشركات الإعلانية التي تعتمد على الإيرادات. هذا يرجع في المقام الأول إلى سهولة "تمرير التكلفة" للمستهلكين، حتى في البيئة التضخمية. من الصعب التخيل أن انخفاض عائدات شركة كوكا كولا أو ماكدونالد بمعدل هائل يحدث لمجرد أن سعر الهامبرغر أو زجاجة الصودا ارتفع بنسبة 20٪، أليس كذلك؟ أشار وارن بافيت أن التأثير على هذه الأنواع من الشركات هو "خندق واسع"، كما أشار إلى الميزة التي تتمتع بها بعض الشركات على منافسيها.

تُقاس هذه الميزة في المقام الأول من خلال الطلب المرتفع والمستمر على المنتجات، ونقص البدائل، وتقييمها المتفوق على المنافسين. هذه الشركات ربما تكون أيضًا مثل شركة أبل، حيث تشير الإحصائيات إلى أن الأشخاص الذين يشترون iPhone من المرجح أن يعودوا لشراء أجهزة جديدة من نفس العلامة التجارية أكثر مما هو الحال مع الشركات المصنعة الأخرى المنافسة. تتمتع أسهم الشركات مثل أبل أيضًا بميزة إضافية تتمثل في "العميل الأكثر ثراء" من الناحية الإحصائية الذي تنخفض قدرته على الاستهلاك بشكل أبطأ ولديه القدرة على قبول الزيادات في أسعار الأجهزة.

يمكن للمستثمرين الدفاعيين الذين يتوقعون مخاطر في السوق أيضًا استخدام صناديق الاستثمار المتداولة التي تعرض أسعار الذهب مثل صندوق iShares Physical Gold ETC (IGLN.UK)، أو حتى صناديق المؤشرات مثل صندوق iShares Core S&P 500 UCITS ETF (CSPX.UK). من الناحية الإحصائية، يوفر الاستثمار في صناديق المؤشرات تقلبات أقل، ومخاطر أقل وأداء "مضمون" بما يتماشى مع متوسط أسعار السوق.

تذكر دائمًا أن الاستثمار أثناء التضخم في الأصول التي تعامل على أنها "ملاذ آمن" ليس ضمانًا للعوائد، وأن ظروف المستثمرين والأصول المفضلة تتغير بمرور الوقت.

قد يقوم المتداولون العدوانيون في فترات اضطراب السوق بإجراء تداول محفوف بالمخاطر في المؤشر المتقلب VIX (VOLX) المعروف بين المتداولين باسم "مؤشر الخوف". يمكن أن يكون تداول VIX أيضًا نوعًا من التحوط ضد مخاطر السوق وبيئة عدم اليقين التي تؤثر بالسلب خصوصًا على الأسهم.

يمكن أن يرتفع مؤشر VIX في فترات التضخم المرتفع والمشاكل الاقتصادية، مما يعكس النسبة المئوية المتوقعة للتغير في مؤشر إس آند بي 500 الذي يتوقعه المستثمرون. ومع ذلك، لا تنس أن تداول الأدوات ذات الرافعة المالية ينطوي على مخاطر عالية للخسارة. هنا يمكنك قراءة ما هو VIX.

نظرة عامة على فئات الأصول أثناء التضخم

الأسهم

لا يزال الجدل حول العلاقة بين أسواق الأسهم والتضخم مفتوحًا. يتم دعم الأسهم من قبل الشركات الفعلية. نظرًا لأن التضخم يعكس أسعار السلع والخدمات، فيجب أن ينعكس في النهاية على إيرادات الشركات المرتفعة. من هذا المنطلق، يمكن النظر إلى الأسهم على أنها تحوط ضد التضخم. ولكن بالنظر إلى الأنماط التاريخية، لا يوجد بالتأكيد ارتباط خطي بين إيرادات الشركة وأسعار الأسهم.

في الواقع، يمكن أن تتقلب نسبة السعر إلى المبيعات كثيرًا ولأسباب وجيهة عديدة. حتى لو تُرجمت الأسعار المرتفعة إلى إيرادات أعلى، فقد ترتفع تكاليف الشركات بشكل أسرع. تخلق فترة التضخم المرتفع الكثير من الشكوك وقد لا تتمكن بعض الشركات من الحفاظ على هوامش ربحها. يحاول سوق الأسهم دائمًا حسم المستقبل، وإذا حدث ذلك في مواجهة أسعار الفائدة المرتفعة (رد الفعل النموذجي للتضخم المتزايد)، فإن قيمة الأرباح المستقبلية ستكون أقل.

المعادن الثمينة

تعتبر السلع مؤشرًا رئيسيًا للتضخم حيث أن أسعار السلع وحتى الخدمات تعتمد بشكل كبير على تكاليف المواد الخام. لذا فهناك تصور بأن السلع يمكن أن تكون تحوطات جيدة ضد التضخم. لكن ماذا عن الذهب؟

قد يكون الذهب أداة تنويع مثالية للمحفظة بسبب الارتباط المنخفض أو حتى السلبي مع فئات الأصول الأخرى. لكن ماذا عن التضخم؟ عادة ما يكون لدينا ذهب ضعيف نسبيًا في بيئة يسيطر عليها التضخم المرتفع في الولايات المتحدة على مر الأربعين عامًا الماضية. لكن قد يصبح الذهب أيضًا عاملًا للتنويع ضمن عوامل الخطر الأخرى مثل الكوارث الطبيعية أو حتى الحروب. فالعوامل الرئيسية للذهب هي العائد وتغيرات الدولار. عادة ما يؤثر الدولار القوي بالسلب على أسعار الذهب.

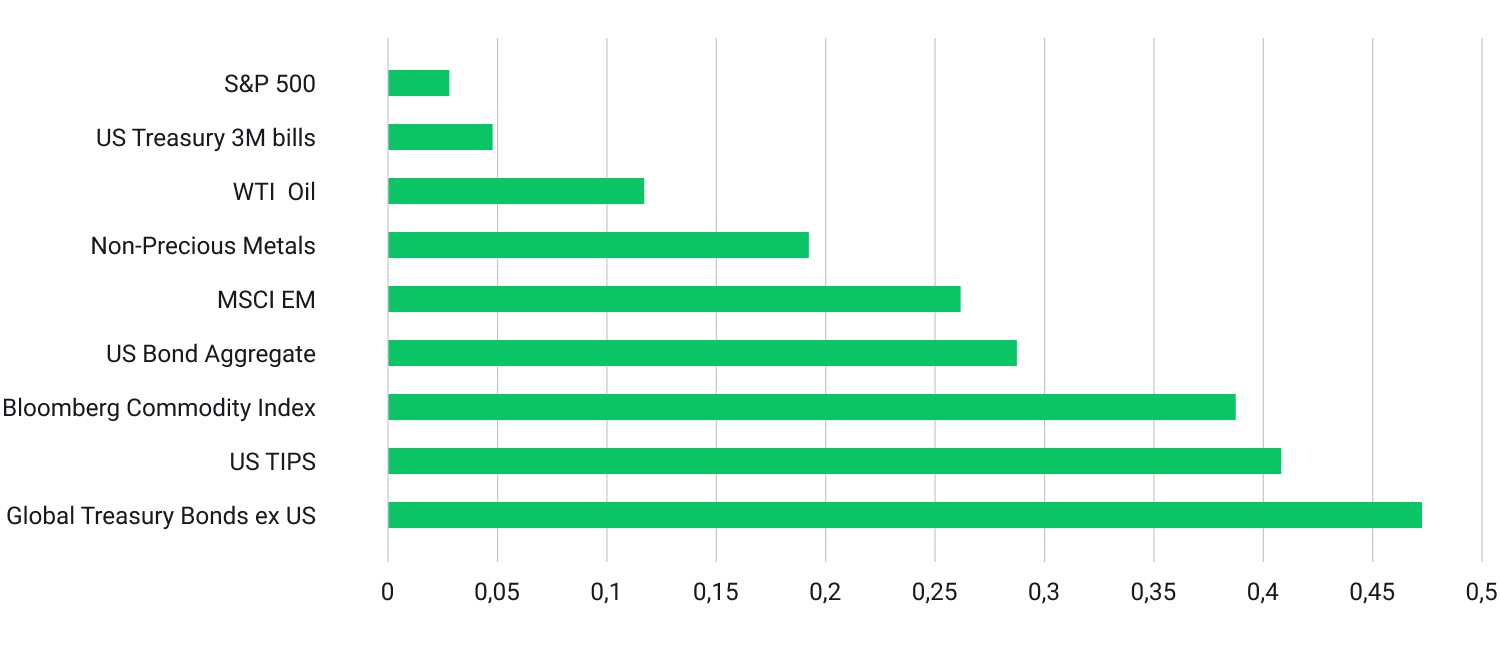

يوضح الرسم البياني الارتباط بين تغيرات أسعار الذهب الشهرية وفئات الأصول العالمية الرئيسية (من يناير 2000 إلى أغسطس 2022). وفيه يظهر أن الذهب يمكن أن يكون عامل تنويع للأسهم ولكنه مرتبط أيضًا بالسندات. المصدر: مجلس الذهب العالمي، XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة بالكامل.

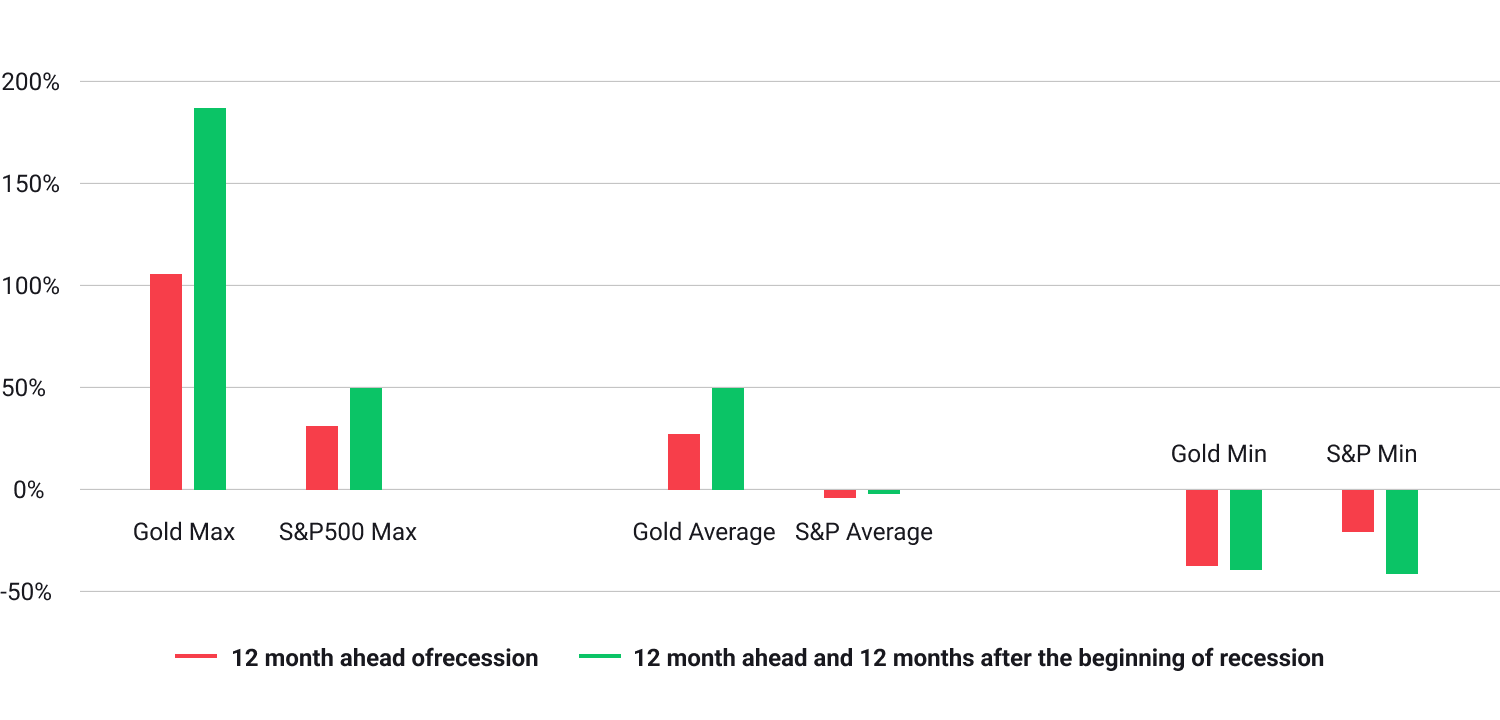

تفوق الذهب على مؤشر إس آند بي 500 خمس مرات في سبع فترات ركود منذ عام 1971. ارتفع الذهب في المتوسط بنسبة 50٪ في فترة عامين (قبل عام واحد وبعد عام واحد من بدء الركود). المصدر: Bloomberg، XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة.

السلع

لا يزال العالم بأسره يعتمد على مصادر الطاقة مثل النفط والغاز الطبيعي أو الفحم، لذلك هناك علاقة بين سلع الطاقة والتضخم. عندما يتغير السعر باعتدال، لا يغير المنتجون الأسعار على الفور لأنه يمكنهم الاستفادة في المستقبل. ومع ذلك، تكمن المشكلة عندما يتضاعف السعر عدة مرات، ويتعين على المستهلكين تحمل تكاليف المنتجين.

كما ذكرنا سابقًا، يبدو أن الوضع الحالي يشبه السبعينيات عندما أدت أزمة الطاقة إلى دوامة التضخم. كما حدث حينها، فإن المعروض من النفط أصبح الآن مقيدًا بشدة (بشكل مصطنع في بادئ الأمر، ولكن الآن أصبح بسبب مشاكل في سلسلة التوريد ونقص الاستثمار الكافي للقدرة الإنتاجية). يتزايد العرض ببطء، لكن الطلب يتعافى بشكل أسرع، مما أدى إلى زيادة هائلة في الأسعار.

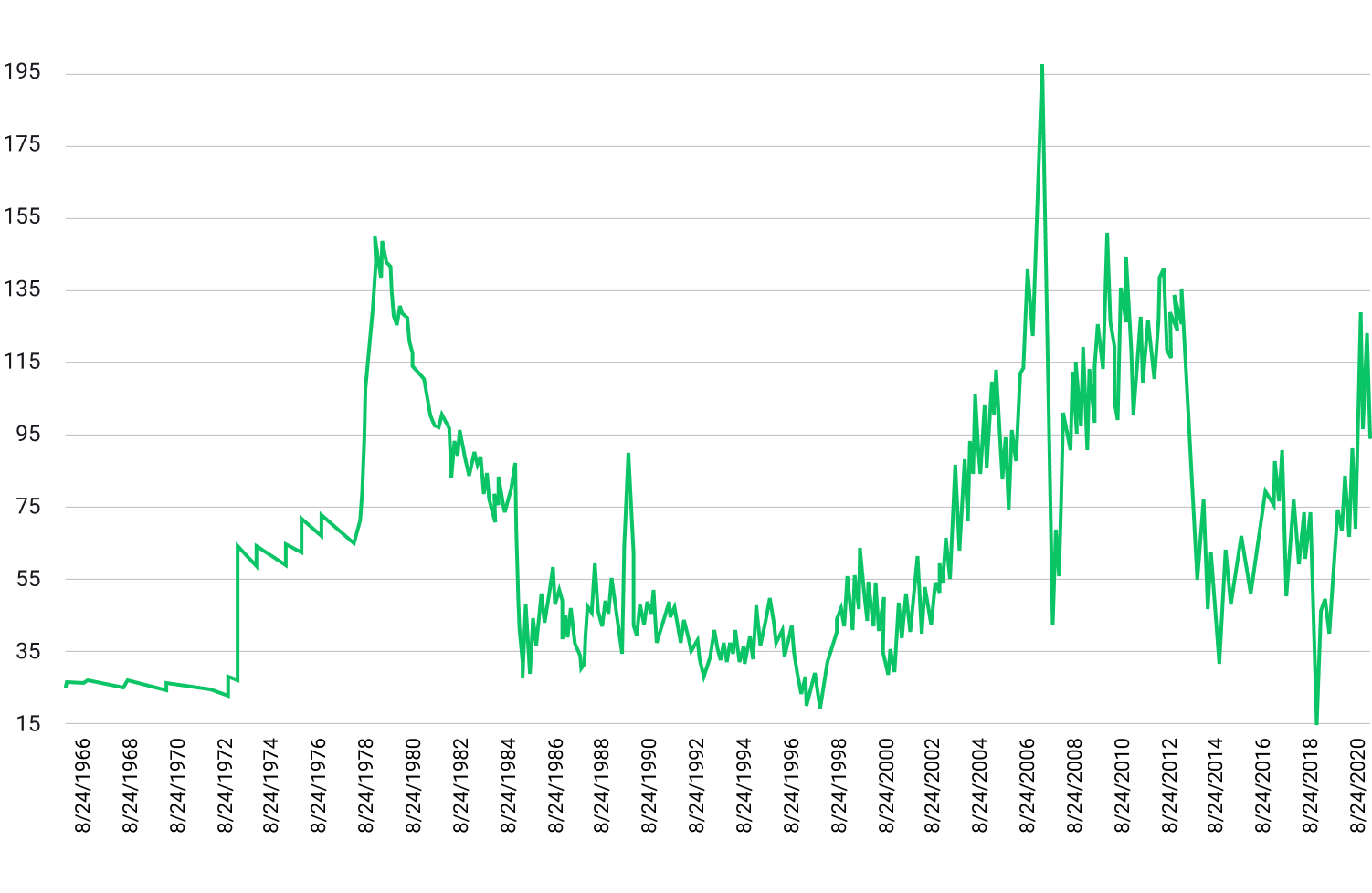

عندما ننظر إلى السعر المعدل لتضخم النفط، يمكننا أن نلاحظ أن الارتفاع في عام 2022 لم يكن قريبًا من أعلى مستوياته على الإطلاق. يجب أن ننتبه إلى الوضع في السبعينيات، حينها لم يعد السعر المعدل للتضخم إلى مستويات أقل إلا بعد 12 عامًا طويلة. قد تكون أساسيات النفط ومنظور الاقتصاد الكلي مماثلة لتلك السنوات، لذلك يمكننا توقع ارتفاع أسعار النفط لفترة أطول. المصدر: Macrobond، XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة.

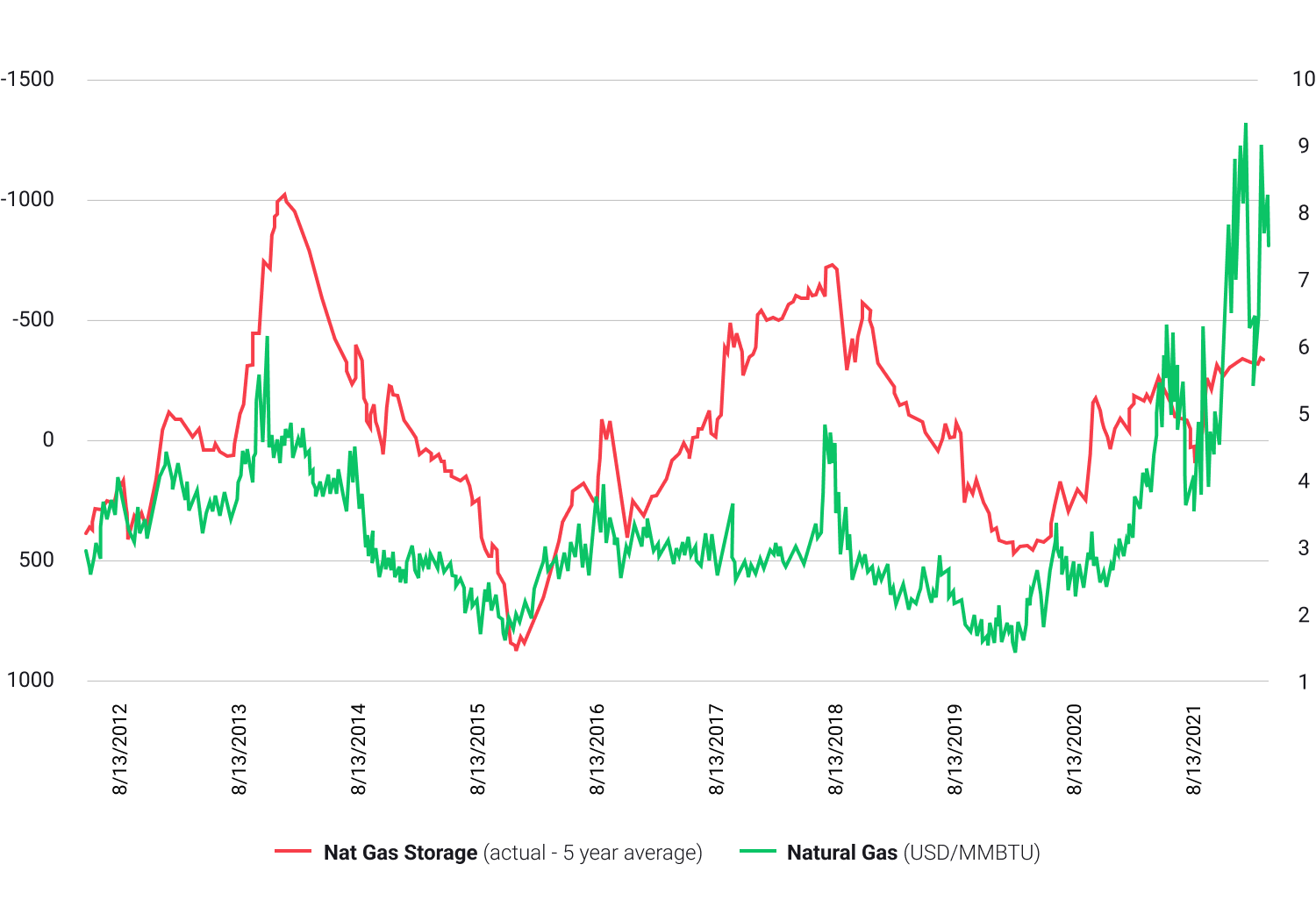

يمكن أن تعتمد أسعار الغاز الطبيعي على طلب الواردات وتوقعات الطقس التي تشير إلى زيادة استهلاك الغاز الطبيعي. المصدر: Bloomberg، XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة.

سوق الفوركس

تتسبب العوائد الأخيرة للتضخم المرتفع وغير المستقر في جميع أنحاء العالم في ارتفاع حاد في تقلبات أسعار الصرف وانخفاض قيمة العملات في الدول ذات المعدلات الأعلى من التضخم. خلال حالة عدم اليقين الاقتصادي، يميل المستثمرون عادة نحو عملات الملاذ الآمن، وهو غالبًا الدولار الأمريكي. فأثناء معدلات التضخم القياسية، يمكن أن يكون مؤشر الدولار في أعلى مستوياته، وعادة ما يكون أقوى من أي عملة أخرى.

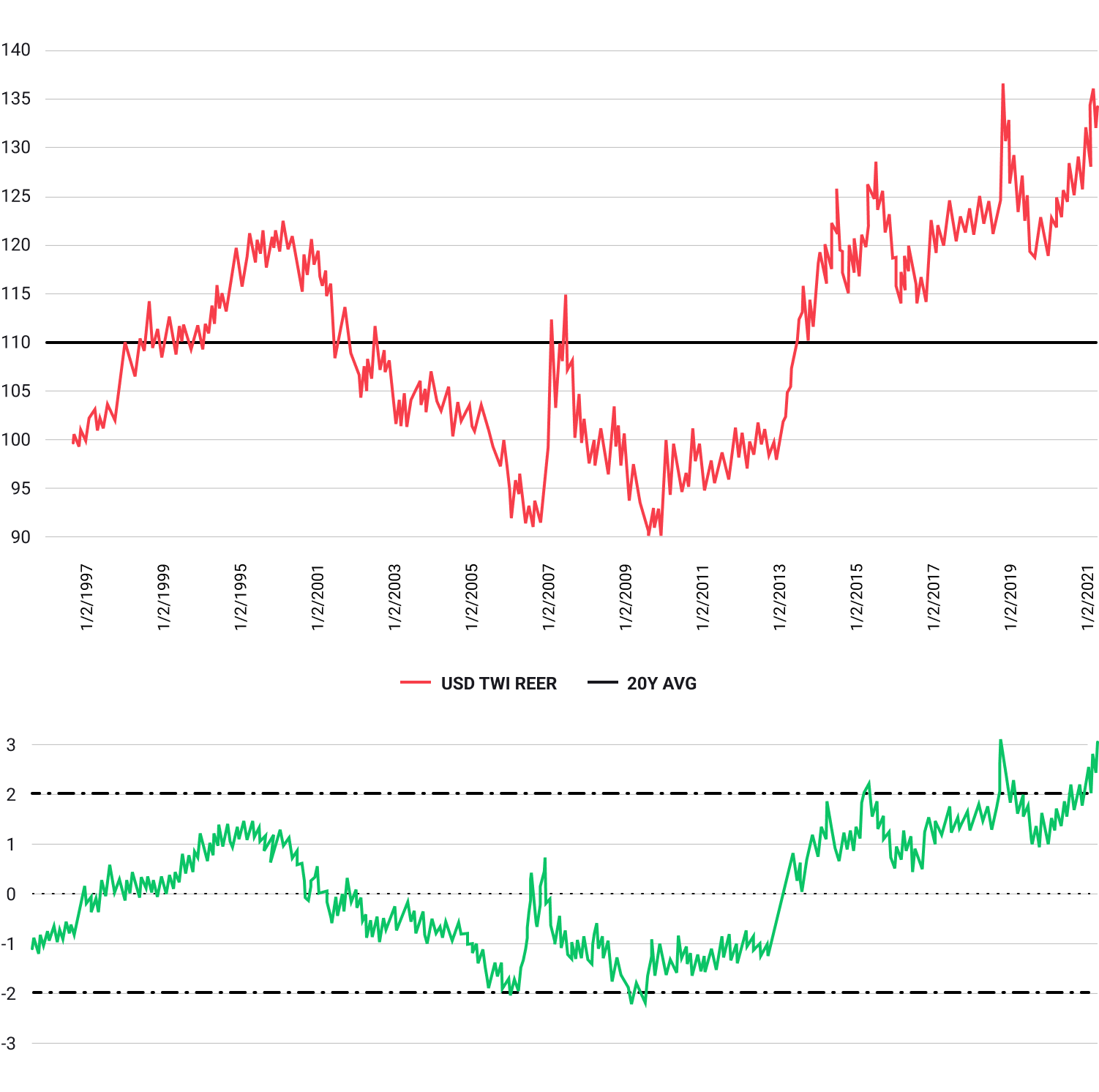

يقترب سعر الصرف الحقيقي المرجح بالتجارة للدولار (TWI REER) في عام 2022 من أعلى مستوى له في 20 عامًا. يقوى الدولار الأمريكي خلال معدلات التضخم المرتفعة. المصدر: Macrobond، XTB.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة.

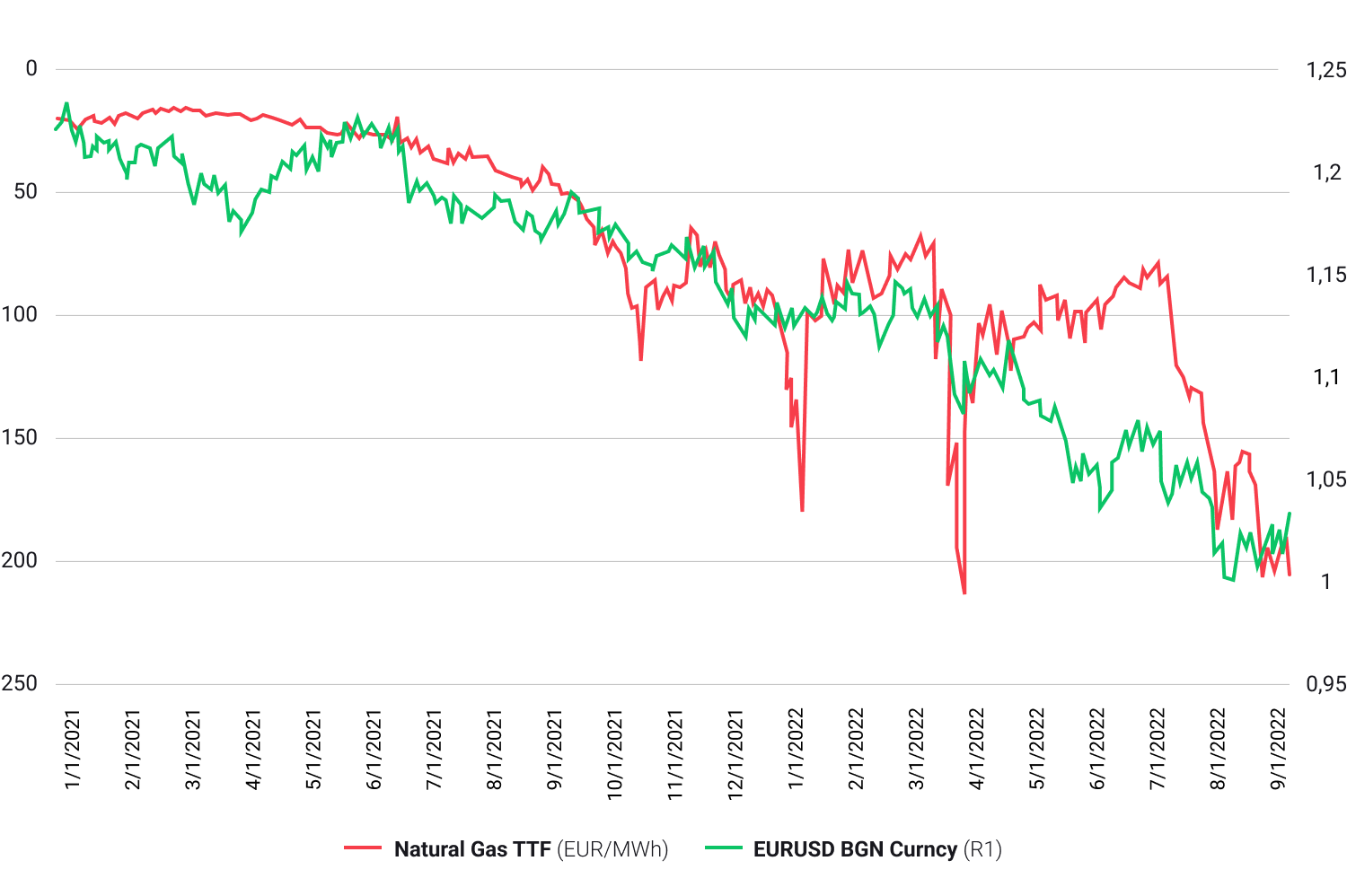

أدى ارتفاع أسعار الطاقة في أوروبا إلى تراجع معدلات التبادل التجاري في منطقة اليورو مما تسبب في مزيد من الانخفاض في قيمة العملة الموحدة. عندما يرتفع التضخم ويتباطأ الاقتصاد، عادة ما تكون العملة أضعف من الدولار الأمريكي.

وضع ارتفاع أسعار الطاقة في أوروبا ضغطًا سلبيًا قويًا على عملة اليورو. المصدر: Bloomberg، XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة.

العملات المشفرة

لا تزال العملات المشفرة فئة أصول حديثة العهد. يعود تاريخ نشأة البيتكوين إلى ما يقرب من العشر سنوات، وتم إنشاء معظم العملات المشفرة الأصغر بعد عام 2017، لذا لا يزال سوقًا يافعًا. هذا يجعل من الصعب الاعتماد فقط على المعلومات التاريخية القليلة عند النظر في قوائم الأصول الرقمية.

يشتري المستثمرون أحيانًا العملات المشفرة لتنويع محفظتهم، لكنهم في الغالب يشترونها لتحقيق التعرض للأصول عالية المخاطر. بدأت ردود فعل العملات المشفرة على ارتفاع التضخم تشبه ردود فعل سوق الأسهم، والتي يسهل توجيهها إلى حد ما وفقًا للبيانات التاريخية. ارتفاع التضخم بشكل عام ليس جيدًا للأصول المحفوفة بالمخاطر مثل العملات المشفرة.

حتى إذا استمر اتجاه تبني العملة المشفرة - وهناك دلائل على حدوث ذلك - فقد تشبه ردود الفعل السعرية على التضخم تلك الخاصة بـمؤشر US100، لكن فقط على مستوى أعلى.

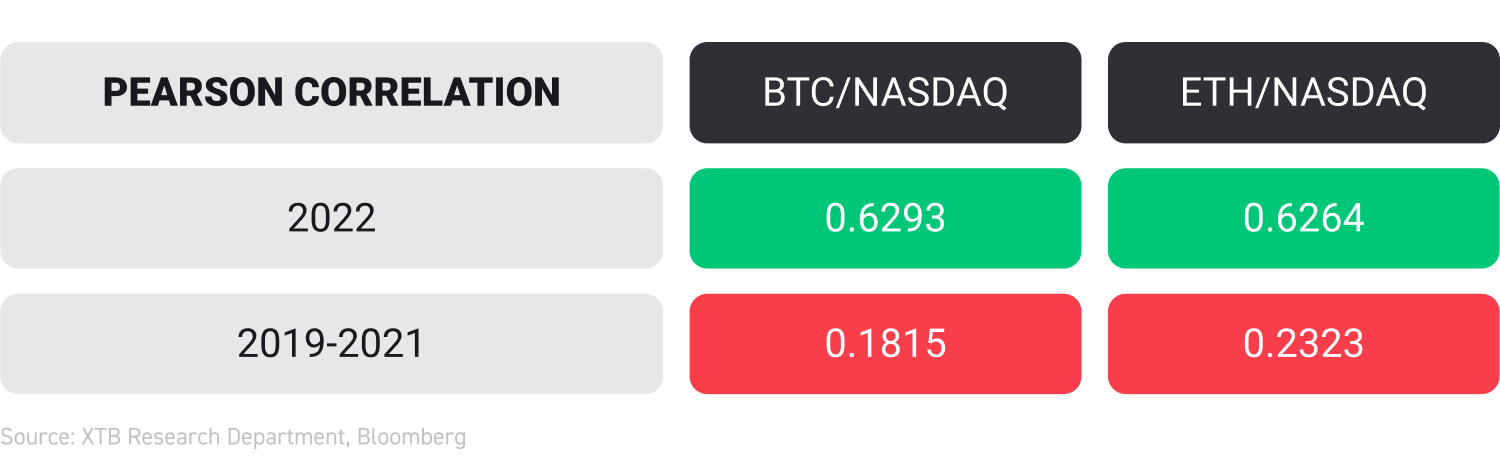

هناك ارتباط وثيق بين أكبر عملتين مشفرتين من حيث القيمة السوقية مع مؤشر ناسداك في عام 2022. وقد تضاعف ارتباط بيرسون في منتصف عام 2022 بأكثر من ثلاثة أضعاف من الفترة 2019-2021. ولا يزال مرتفعا جدا الآن. المصدر: XTB Research.

الأداء السابق ليس بالضرورة مؤشرًا على النتائج المستقبلية، وأي شخص يتصرف بناءً على هذه المعلومات يقوم بذلك على مسؤوليته الخاصة.

توفر XTB فقط المشتقات ذات الرافعة المالية للعملات المشفرة، وهي أصول عالية المخاطر وتمنح المتداولين خيارًا محفوفًا بالمخاطر للبيع على المكشوف (المراهنة على انخفاض الأسعار). هنا يمكنك قراءة المزيد حول هذا الموضوع.