- La caída de los índices europeos viene a consecuencia de la nueva crisis con los bancos regionales estadounidenses y a la aversión al riesgo global.

- La preocupación por la estabilidad del sector financiero y la situación política en Francia son las principales preocupaciones.

- La caída de los índices europeos viene a consecuencia de la nueva crisis con los bancos regionales estadounidenses y a la aversión al riesgo global.

- La preocupación por la estabilidad del sector financiero y la situación política en Francia son las principales preocupaciones.

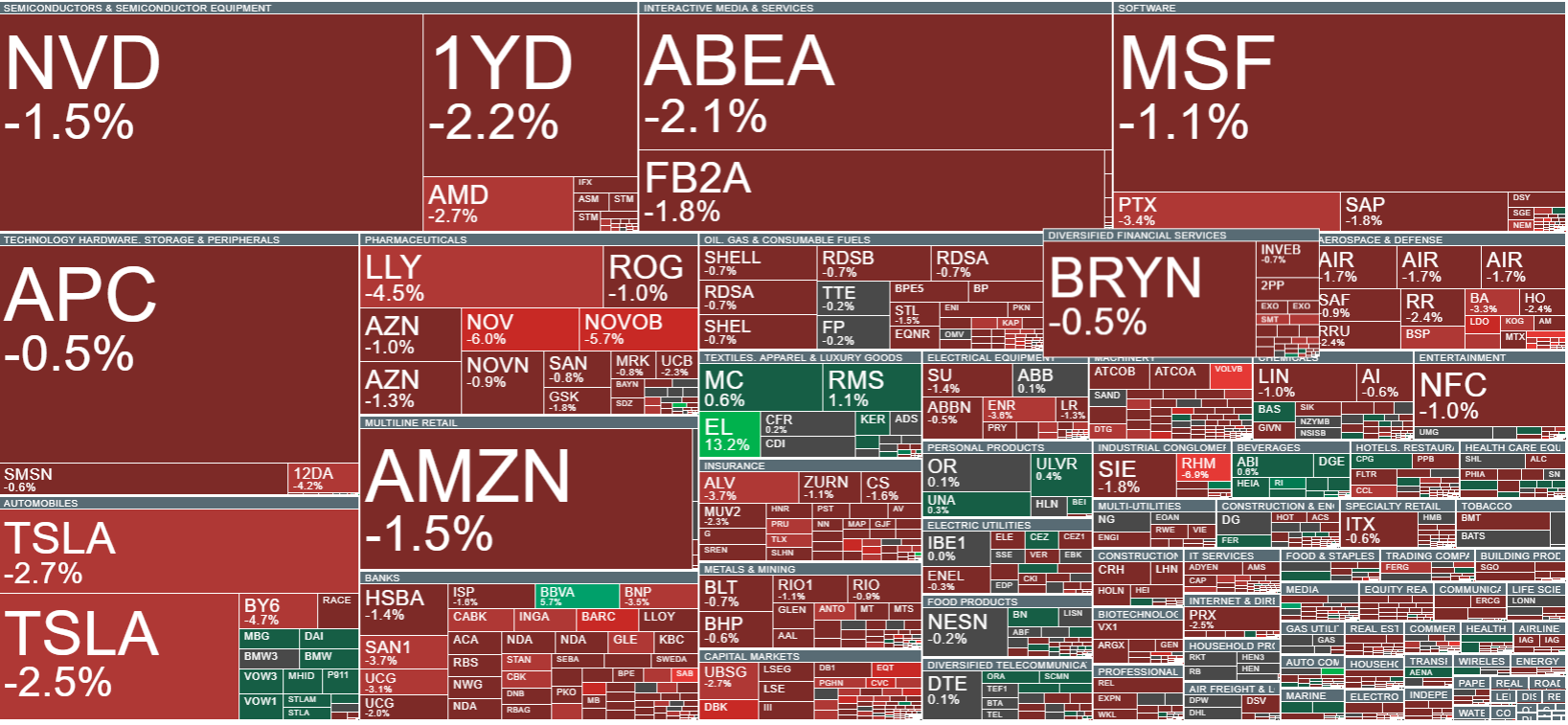

Hoy los índices bursátiles europeos sufren una notable caída, con un descenso de entre el 1% y el 2%. Esto se debe a la preocupación por la situación del sector bancario en Estados Unidos. Las señales negativas sobre la calidad de las carteras de préstamos de algunos bancos regionales estadounidenses (como Zions, Jefferies y Western Alliance) provocan un aumento de la aversión al riesgo global y una fuga de inversores hacia activos refugio.

Al mismo tiempo se publicaron los datos finales de inflación de la Eurozona, que coincidieron con las estimaciones previas. El IPC subió hasta el 2,2% interanual, un aumento con respecto al mes anterior (2,0%), mientras que la inflación subyacente se mantuvo estable en el 2,3% interanual, sin cambios respecto a la lectura anterior.

La ausencia de volatilidad en el euro-dólar sugiere que los inversores no consideran actualmente la inflación como el principal motor del mercado. El tema dominante sigue siendo el sector bancario y los riesgos sistémicos relacionados. Además, la incertidumbre política en Francia —aunque el primer ministro sobrevivió a una moción de censura— socava la confianza en la situación fiscal del país, lo que no contribuye a la estabilidad del sentimiento del mercado europeo.

En este contexto, el euro pierde terreno, mientras que el dólar gana atractivo como refugio seguro. Sin nuevos impulsos del BCE o la Fed y sin sorpresas en los datos macroeconómicos, el tipo de cambio EUR/USD podría mantenerse dentro de un rango limitado de fluctuaciones. La atención del mercado se está desplazando actualmente de la inflación a los posibles riesgos derivados del sector financiero, y estos serán clave para la dirección de las cotizaciones en el futuro próximo.

Cotización del Dax 40

El Dax 40 pierde fuerza, lo que muestra un claro debilitamiento del apetito por el riesgo de los inversores en el sector financiero. El gráfico muestra un descenso tras un período de sólidas resultados, con el Dax 40 rompiendo por debajo de las medias móviles exponenciales (EMA) clave de 50 días y probando las medias móviles exponenciales (EMA) de 100 días. Los niveles de soporte clave, como las EMA de 50 y 100 días, están bajo presión, y mantenerlos será crucial para la estabilización del mercado y un posible cambio de tendencia.

Noticias corporativas del Dax 40

Las acciones de Continental (CON.DE) suben un 8% después de que Deutsche Bank mejorara su recomendación para la compañía, destacando unos resultados del tercer trimestre mejores de lo esperado, principalmente debido al sólido desempeño de la división de neumáticos. El banco también elevó el precio objetivo de 63 € a 65 €, lo que demuestra la resiliencia del segmento de neumáticos, que, gracias a una favorable combinación de productos y precios estables, compensó las caídas de volumen y los desafíos externos, como las tarifas y la presión cambiaria. Los resultados del tercer trimestre de 2025 superaron las previsiones en términos de beneficios, flujo de caja y márgenes generales del grupo. El segmento de neumáticos, con unos ingresos de alrededor de 3.500 millones de euros, se mantuvo estable interanualmente a pesar de una caída de volumen de aproximadamente el 1%. El margen EBIT ajustado en esta división fue del 14,3%, significativamente por encima del consenso del 13%, lo que se traduce en una ventaja de aproximadamente el 10% sobre las previsiones.

Las acciones de Deutsche Bank (DBK.DE) caen un 5,8% en medio de una ola de ventas global de acciones bancarias, provocada por la preocupación por la calidad crediticia de los bancos regionales estadounidenses. Ayer, Zions Bancorporation reportó pérdidas de 50 millones de dólares en dos préstamos, y Western Alliance presentó una demanda por fraude, lo que generó inquietud entre los inversores sobre las normas crediticias del sector bancario.

Análisis IREN: De Minera de Bitcoin a Proveedor de IA

Cierre de mercado: Trump anuncia fin cercano de guerra con Irán y las bolsas rebotan

Resumen diario: Medio Oriente impulsa el mercado del petróleo

Live Nation sube tras acuerdo antimonopolio

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.