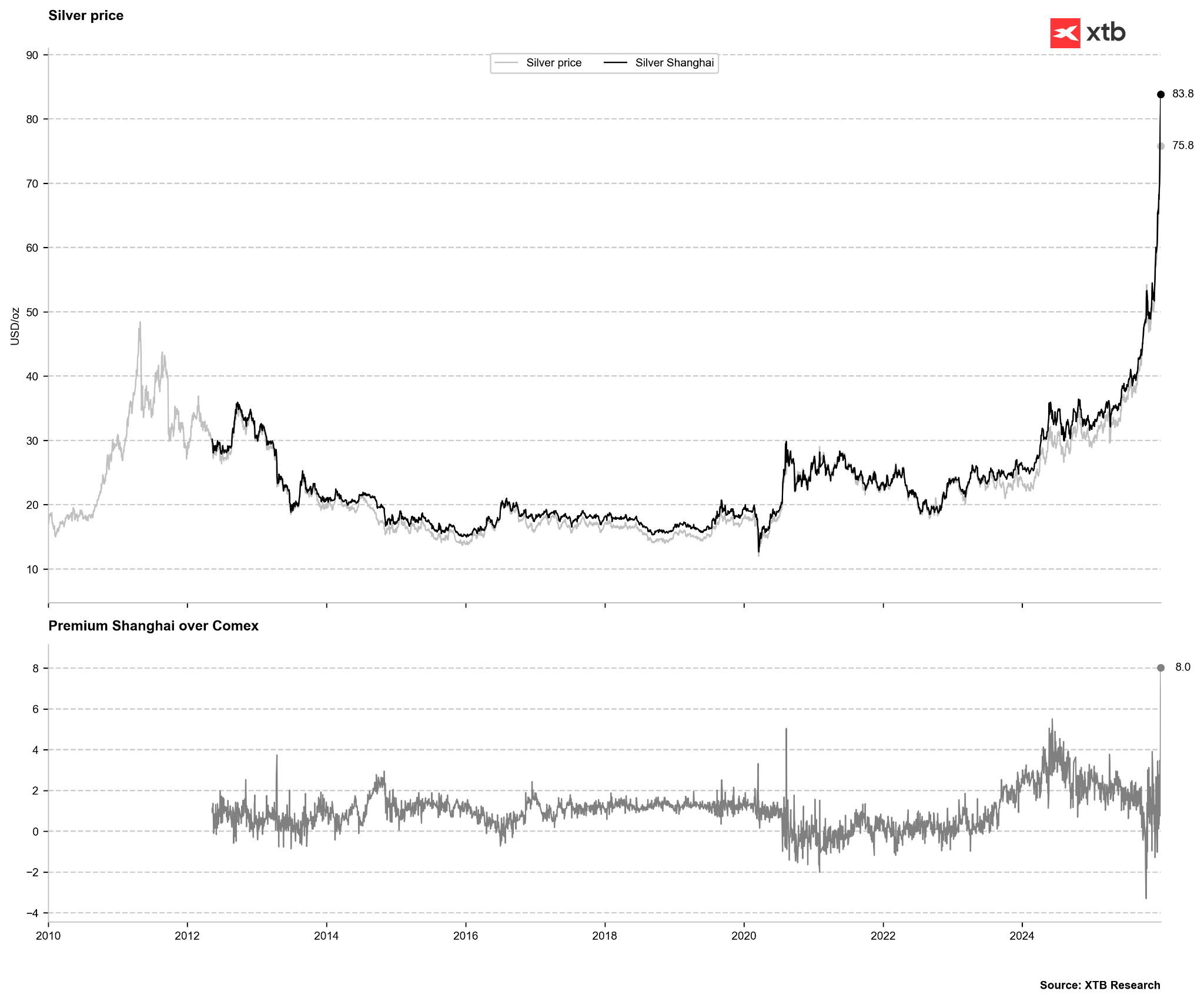

- El precio de la plata sigue una trayectoria astronómica, con subidas del 30% en el último mes y un incremento de más del 160% en lo que va de año

- Durante la sesión del viernes, los precios del COMEX alcanzaron un récord cercano a los 84 dólares por onza.

- Actualmente se está produciendo una corrección hacia los 75 dólares por onza, un movimiento estrechamente vinculado a las agresivas subidas de márgenes de las principales bolsas de materias primas.

- El precio de la plata sigue una trayectoria astronómica, con subidas del 30% en el último mes y un incremento de más del 160% en lo que va de año

- Durante la sesión del viernes, los precios del COMEX alcanzaron un récord cercano a los 84 dólares por onza.

- Actualmente se está produciendo una corrección hacia los 75 dólares por onza, un movimiento estrechamente vinculado a las agresivas subidas de márgenes de las principales bolsas de materias primas.

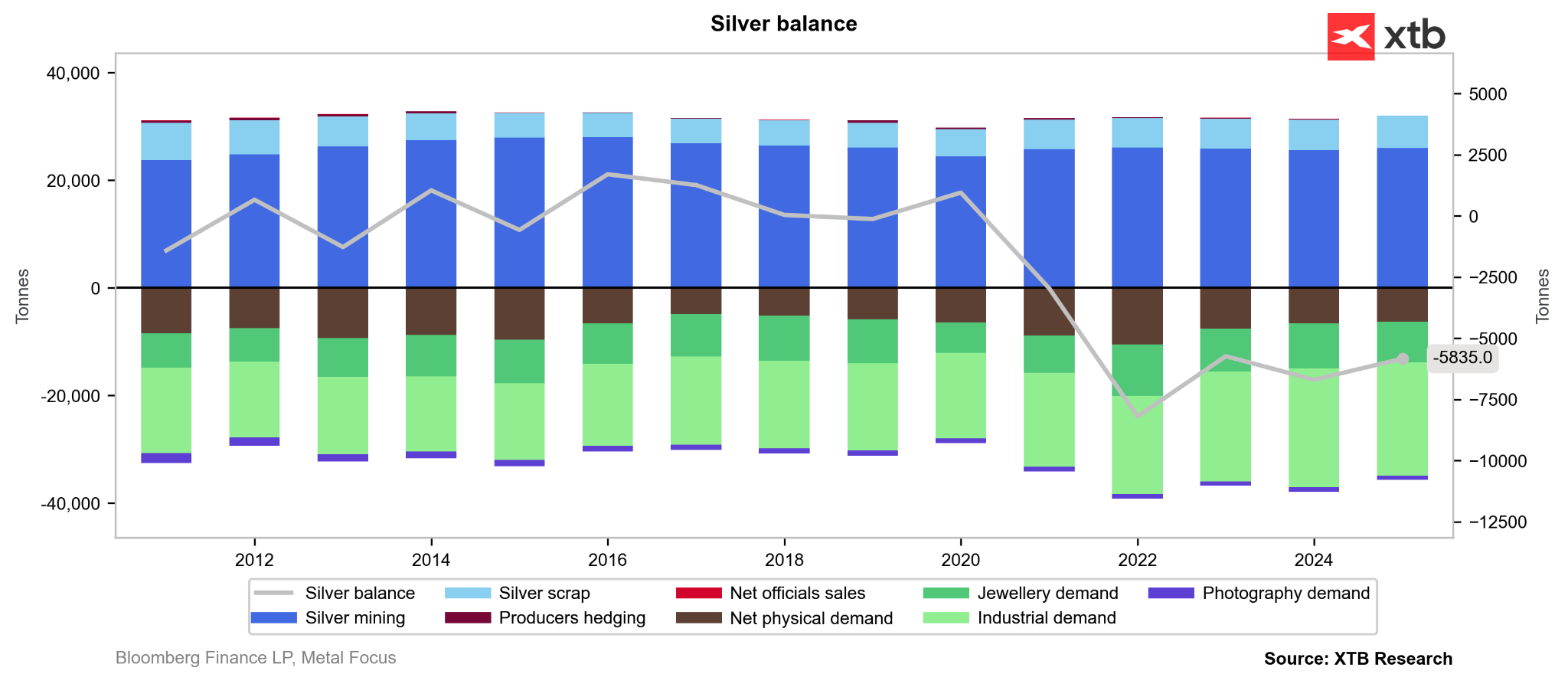

El mercado de la plata se caracteriza principalmente por un déficit estructural crónico, impulsado por una fuerte recuperación de la demanda en los últimos años. El sólido consumo del sector fotovoltaico se ha topado con una oferta inelástica, ya que la plata se mantuvo relativamente infravalorada durante años, y los volúmenes de reciclaje experimentaron solo aumentos marginales. La puesta en marcha de nuevas minas suele requerir más de una década de plazos de entrega y una enorme inversión de capital, lo que ha mantenido la curva de oferta global prácticamente plana durante los últimos quince años.

Déficits persistentes en la plata

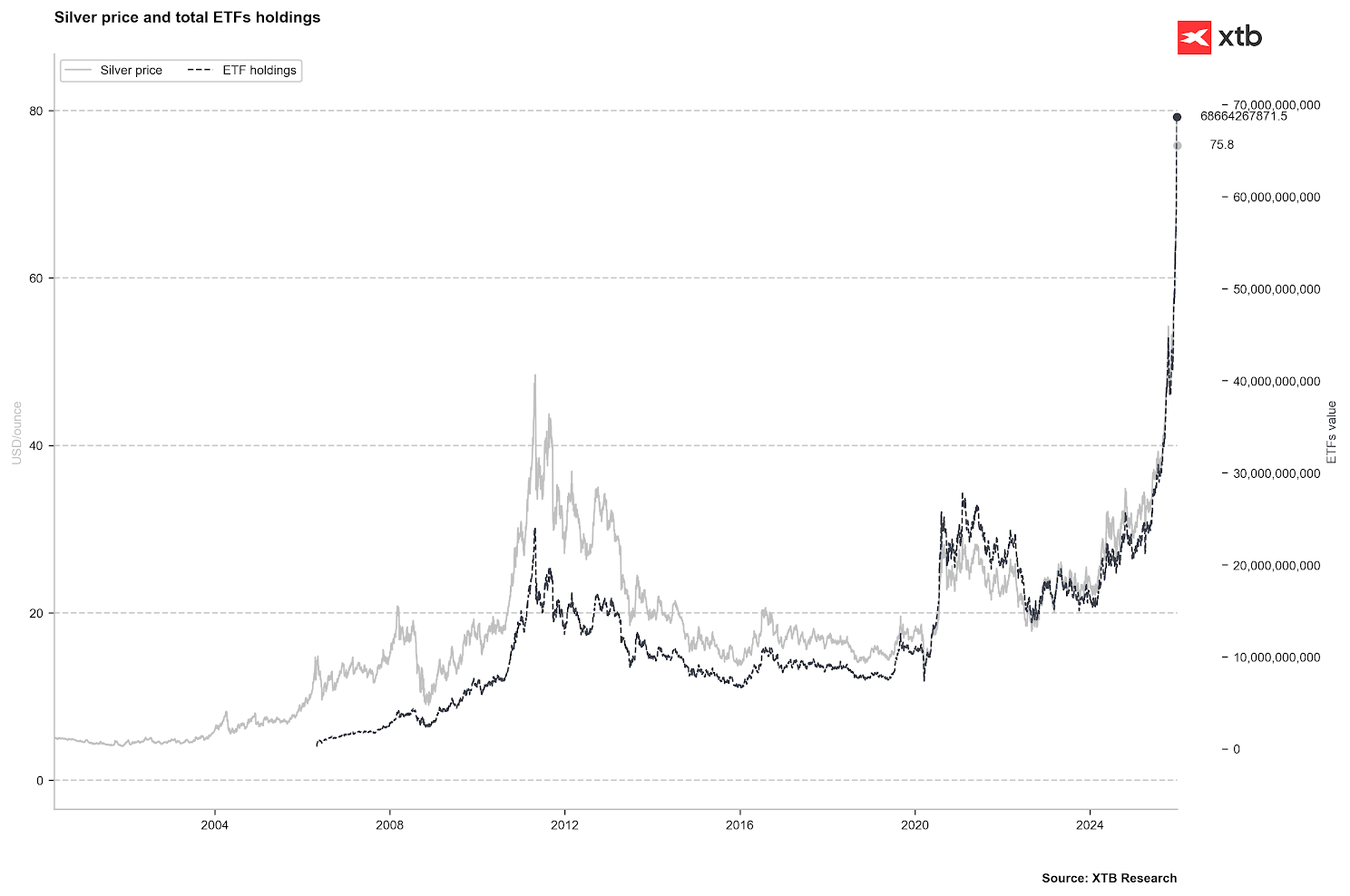

La huida hacia activos refugio y una política monetaria laxa han impulsado los metales preciosos a niveles récord. El aumento de los precios está atrayendo a una base de inversores más amplia, incluyendo a los minoristas. A principios de este otoño, la disponibilidad física se redujo en los mercados asiáticos. Simultáneamente, un aumento repentino en las entradas de ETF ha incrementado la participación institucional. El capital especulativo prefiere cada vez más los ETF a los contratos de futuros directos.

Esta renovada demanda de ETF ha provocado una auténtica contracción física. Ante la ausencia de signos de destrucción en la demanda industrial, los precios han experimentado una fuerte revalorización. Si bien la afluencia de capital de ETF introduce una mayor volatilidad, el catalizador inmediato del retroceso actual parece ser la intervención regulatoria en los mercados de futuros.

El valor de la plata depositada en ETFs se acerca a los 70.000 millones de dólares. Esto supone más del doble de los máximos alcanzados en 2011 y 2020. Sin embargo, el volumen físico del metal en estos fondos se mantiene por debajo de sus máximos históricos.

Intervención regulatoria en la plata: ¿ecos de 2011 y 1980?

La reciente euforia de los precios impulsó a la bolsa COMEX a aumentar los requisitos de margen para los futuros de plata. Un aumento inicial del 10% tuvo lugar el 12 de diciembre. Una intervención más drástica tuvo lugar el viernes pasado, con sus efectos notándose hoy, ya que el margen requerido para mantener una posición ha aumentado un 25%, de 20.000 a 25.000 dólares por contrato. CME Group (la matriz de COMEX) justificó la medida como un esfuerzo para alinear los márgenes con la creciente volatilidad y mitigar el riesgo de contraparte.

Si bien los márgenes más altos restringen el acceso especulativo, no alteran los fundamentos físicos del mercado, aunque sí limitan la liquidez del mercado de futuros. Además, las tendencias recientes muestran que los inversores optan cada vez más por la entrega física al vencimiento del contrato, lo que agota los inventarios de la bolsa. Una dinámica similar se observó en la década de 1980.

En 2011, la plata probó el nivel de 50 dólares por onza, igualando los récords de la década de 1980. Este aumento fue impulsado por los bajos tipos de interés, el programa de flexibilización cuantitativa de la Reserva Federal y la creciente demanda de inversión. El rápido aumento de precios provocó múltiples aumentos de márgenes; el coste del carry prácticamente se duplicó en cuestión de días, lo que provocó un éxodo de inversores e inició un mercado bajista prolongado que no concluyó hasta 2020.

De igual manera, en 1980, la intervención del COMEX puso fin al monopolio especulativo del mercado por parte de los hermanos Hunt. En aquella época, la posesión individual de oro era ilegal, lo que convirtió a la plata en la principal cobertura contra la devaluación monetaria. El COMEX no solo aumentó los márgenes, sino que también impuso límites estrictos al número de posiciones que los operadores individuales podían mantener. Si bien las condiciones actuales reflejan estos períodos históricos, el mercado actual se sustenta en un déficit estructural y nuevos factores geopolíticos favorables.

Restricciones a las exportaciones chinas

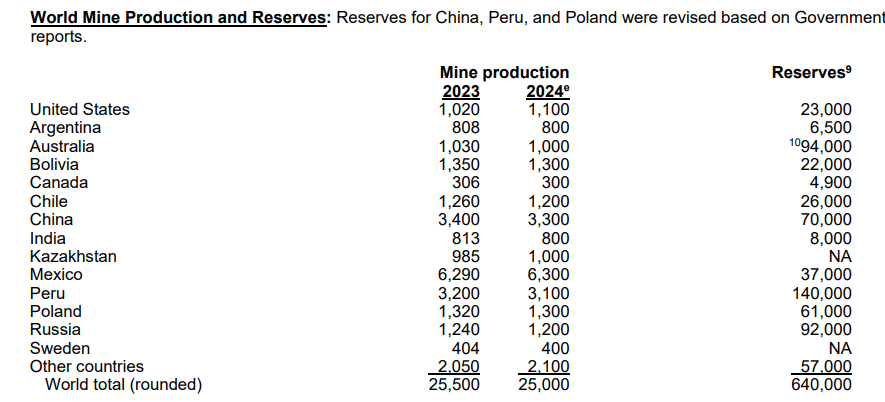

Si bien México sigue siendo el principal productor, China es considerada el centro de plata más importante del mundo. Pekín es actualmente el segundo mayor productor a nivel mundial, superando a Perú, Chile y Polonia.

Dada la importancia de China como refinador y exportador, la introducción de restricciones a la exportación ha impulsado el repunte. A partir del 1 de enero de 2026, los exportadores requerirán licencias especiales del Ministerio de Comercio. Además, deberán demostrar una capacidad de producción anual de 80 millones de toneladas y mantener líneas de crédito de al menos 30 millones de dólares.

Esta medida busca restringir la salida del metal. Elon Musk señaló recientemente en X que la decisión de China es preocupante, ya que la plata es esencial para diversos procesos industriales. Cabe destacar que el USGS agregó la plata y el cobre a su lista de materias primas críticas este año.

La prima del precio en la Bolsa del oro de Shanghái se ha disparado hasta alcanzar un máximo de 8 dólares por onza. Históricamente, los picos entre 4 y 5 dólares han indicado un mercado de sobrecompra.

¿Queda recorrido para más subidas en la plata?

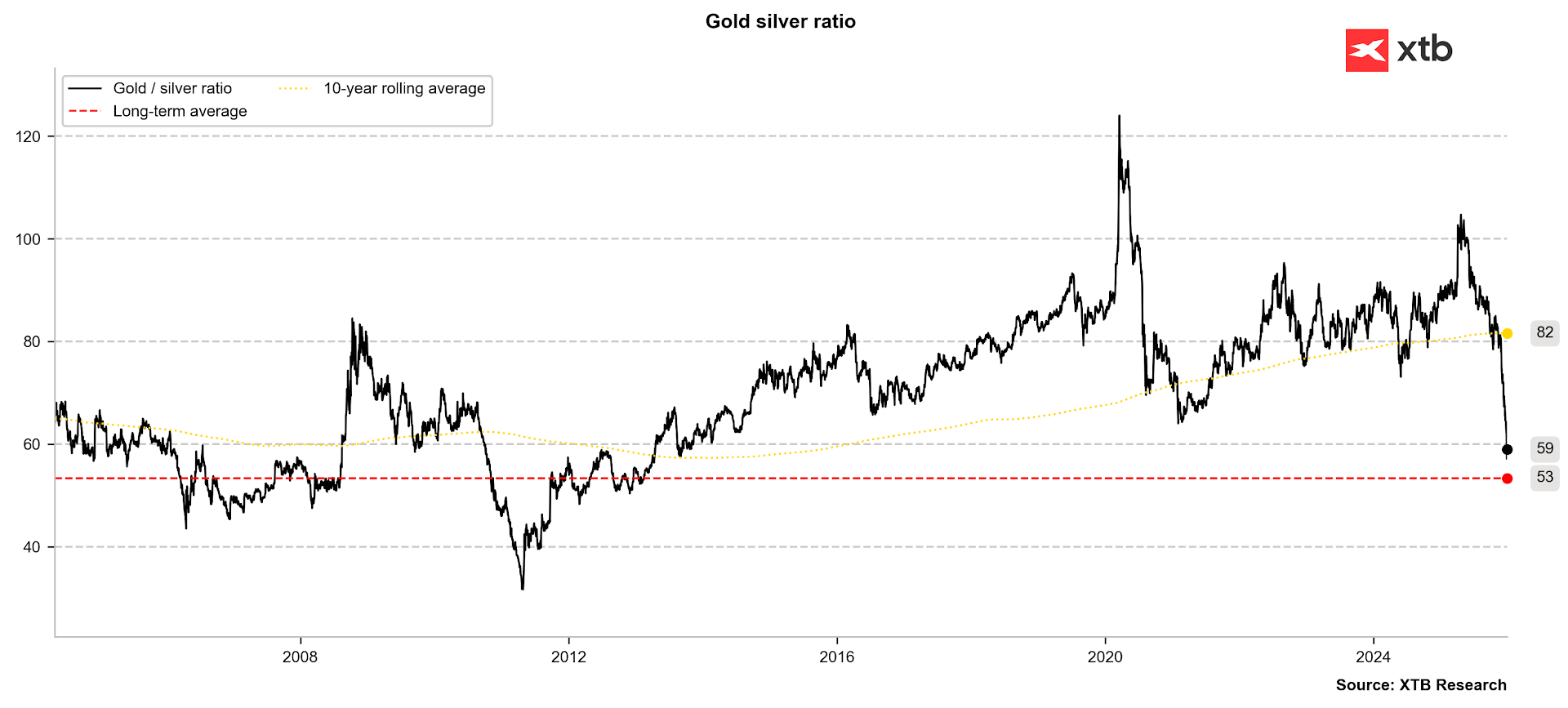

La relación oro-plata sigue siendo el punto de referencia para la valoración de la plata. Tras cotizar cerca de los 100 puntos a principios de este año, la relación se acerca ahora a su promedio a largo plazo de 53. Si bien los máximos históricos de 1980 y 2011 hicieron que la relación disminuyera significativamente, el ritmo actual de descenso plantea interrogantes sobre cuánto podría caer por debajo del promedio a corto plazo. Si la relación volviera al rango de 35-40 observado en 2011, un precio del oro de 4.500 dólares implicaría una valoración de la plata de entre 112 y 128 dólares por onza.

La relación oro-plata se acerca a su promedio de largo plazo de 53.

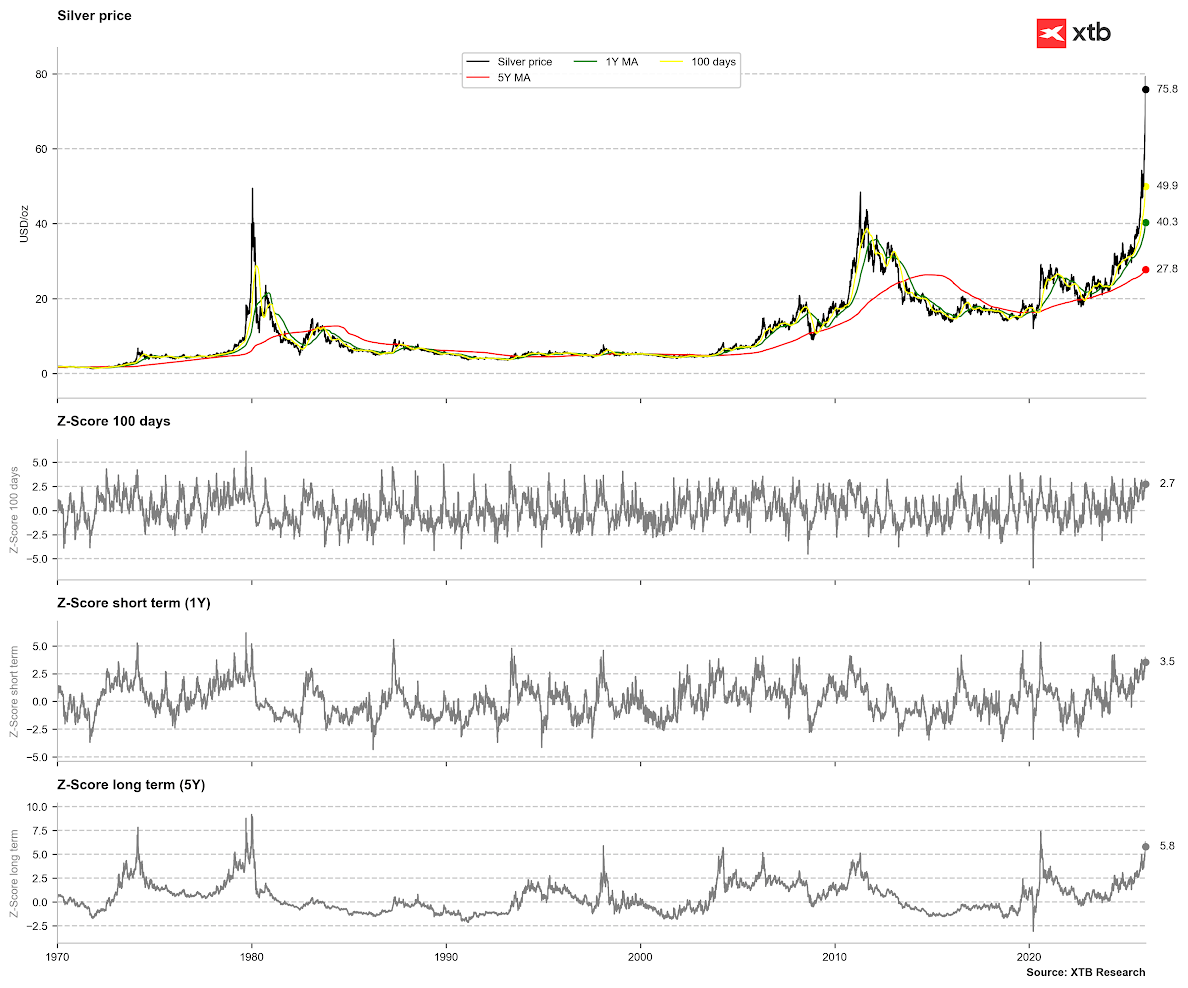

Las medias móviles sugieren un agotamiento a corto plazo, aunque los precios de la plata aún no alcanzan niveles extremos de sobrecompra en relación con las medias de 1 y 5 años. Para la media de 1 año, una desviación extrema sería de 4 a 5 desviaciones estándar. Para la media de 5 años, sería de aproximadamente 7,5. Sin embargo, desde una perspectiva a largo plazo, el precio ya está más ajustado que en 2011.

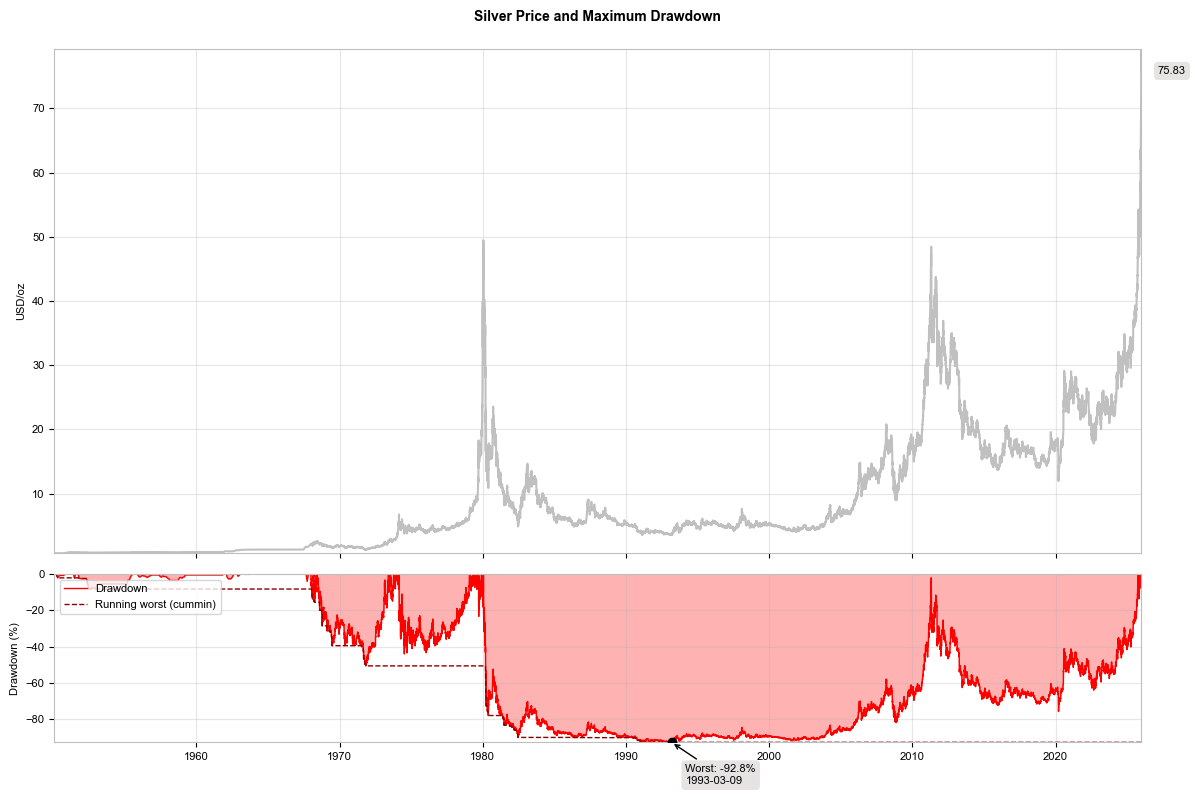

Una corrección más profunda sigue siendo un riesgo si observamos una disminución del interés abierto tras las subidas de margen, una salida de fondos de ETFs o una caída generalizada del sentimiento del mercado. El histórico demuestra que las correcciones suelen ser prolongadas, con la excepción de 1980, cuando los precios bajaron casi un 80% rápidamente. Una caída promedio histórica de aproximadamente el 60% implicaría un precio objetivo de aproximadamente 35 USD por onza.

Precio de la plata

El precio de la plata cotiza un 4% a la baja, aunque la volatilidad intradía registra descensos más pronunciados. Desde el pico de hoy, el retroceso total alcanza el 10%. El mercado está probando el retroceso de Fibonacci del 23,6% del último tramo alcista. Para mantener el impulso alcista actual, el precio debería mantenerse por encima de los 60$ por onza, con un soporte crítico a corto plazo en los 65$.

Cierre de mercado: Tecnológicas y petróleo marcan la jornada ante guerra en Irán

Resumen diario: el petróleo alcanza nuevos máximos locales; Irán y Trump presionan el sentimiento del mercado

Bitcoin se estanca mientras la guerra entre EE.UU., Israel e Irán mantiene la volatilidad en los mercados

🔴GESTIÓN DE POSICIONES en conflictos

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.