-

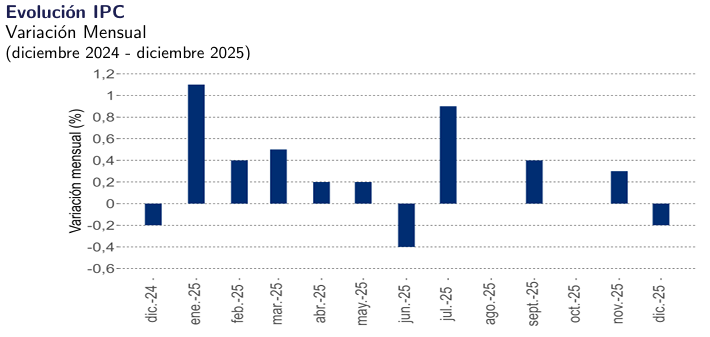

El IPC de diciembre cayó -0,2%, cerrando 2025 con una inflación anual de 3,5%, por debajo de años previos pero aún sobre la meta.

-

La baja mensual se explica por componentes volátiles, mientras los servicios siguen mostrando rigidez y condicionan la convergencia al 3%.

-

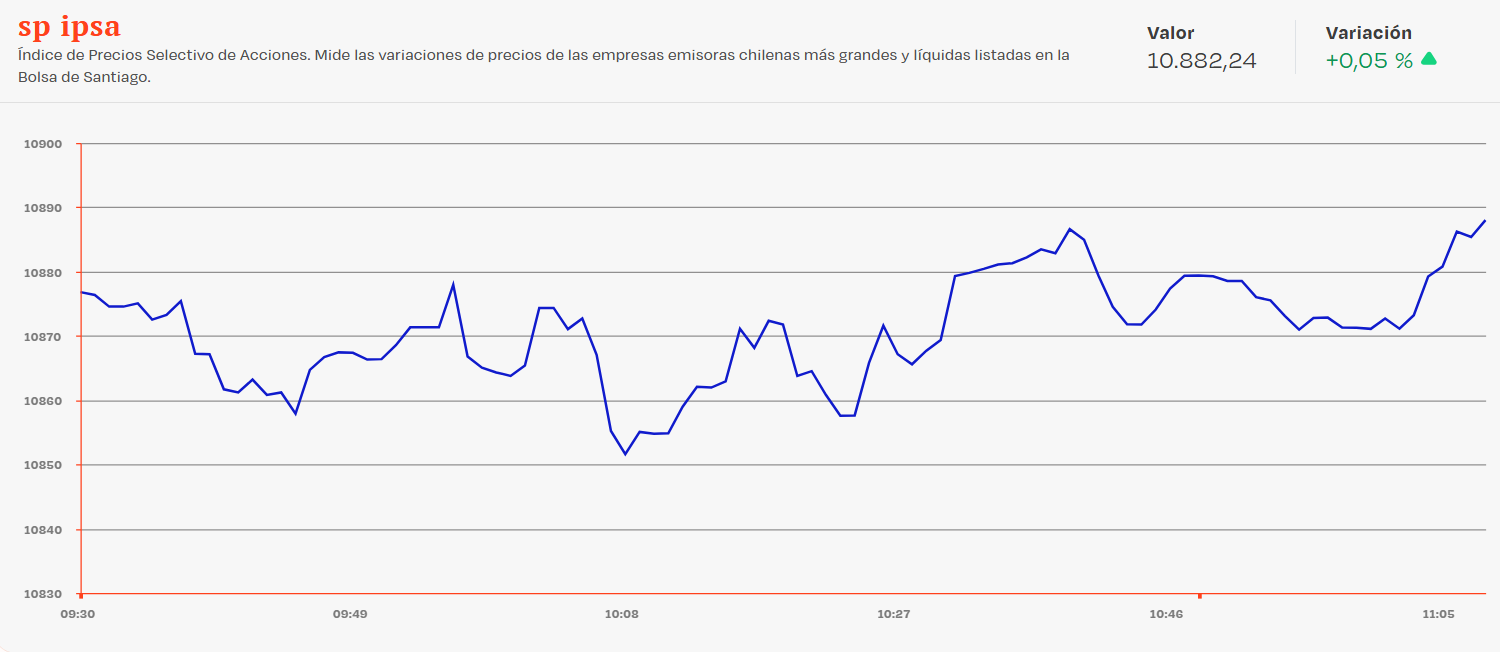

El impacto en dólar e IPSA fue acotado: tipo de cambio ligeramente al alza y bolsa en pausa tras máximos históricos.

-

El IPC de diciembre cayó -0,2%, cerrando 2025 con una inflación anual de 3,5%, por debajo de años previos pero aún sobre la meta.

-

La baja mensual se explica por componentes volátiles, mientras los servicios siguen mostrando rigidez y condicionan la convergencia al 3%.

-

El impacto en dólar e IPSA fue acotado: tipo de cambio ligeramente al alza y bolsa en pausa tras máximos históricos.

El IPC de diciembre sorprendió a la baja en su variación mensual con un registro de -0,2%, lo que permitió cerrar 2025 con una inflación anual de 3,5%. La caída estuvo explicada principalmente por descensos en alimentos, vestuario y transporte, confirmando que los componentes más volátiles de la canasta siguen normalizándose.

Sin embargo, el dato también dejó en evidencia que la desaceleración no es homogénea. Los servicios, en particular restaurantes y alojamiento, continuaron presionando al alza y mantuvieron a la inflación subyacente en niveles más rígidos, un factor clave para la lectura de persistencia inflacionaria.

Inflación

La caída mensual (-0,2%) entrega alivio en el margen, aunque parte relevante responde a factores puntuales y estacionales y a correcciones en componentes volátiles. En contraste, la dinámica de servicios sigue siendo el termómetro clave para evaluar la persistencia inflacionaria.

En ese contexto, el 3,5% anual es doblemente relevante. Por un lado, confirma cinco cierres consecutivos por encima del 3%; por otro, es la menor variación anual dentro de ese período, señalando un avance material en el proceso de desinflación, aunque todavía insuficiente para consolidar un anclaje claro en torno al 3%.

Implicancias para la política monetaria del Banco Central

Este matiz es clave para la lectura de política monetaria. Chile completa así cinco años consecutivos con inflación por sobre el 3%, el centro del rango objetivo del Banco Central de Chile, reforzando la idea de que las presiones inflacionarias ya no provienen solo de shocks transitorios.

Si bien el escenario es claramente mejor que el de años anteriores, la convergencia sostenida hacia la meta dependerá de una moderación adicional de la demanda interna y, sobre todo, de una desaceleración más clara en los precios de servicios, un factor que seguirá condicionando las decisiones de tasas durante 2026.

Mercado cambiario

En el mercado cambiario, el impacto del dato fue acotado. El dólar abrió en torno a los 896 pesos, prácticamente plano frente al cierre previo, y se mantiene operando dentro de un rango estrecho estimado entre 891 y 901 pesos.

El IPC mensual y la inflación subyacente estuvieron por debajo de lo esperado, lo que en el margen reduce presiones alcistas sobre la tasa local y tiende a restar soporte al dólar en Chile. Sin embargo, el cierre anual en 3,5%, por sobre el 3,3% que anticipaba el consenso, introduce cautela y limita una reacción más marcada del tipo de cambio.

Fuente: xStation5.

Fuente: xStation5.

El contexto externo también contribuye a la estabilidad. A nivel global, el dólar se mantiene contenido mientras los inversionistas evalúan señales mixtas desde Estados Unidos. Los últimos datos mostraron enfriamiento en el mercado laboral, con una caída mayor a la prevista en las vacantes, aunque el sector servicios sigue mostrando resiliencia.

Este balance refuerza la expectativa de que la Reserva Federal mantendrá las tasas sin cambios en el corto plazo, dejando los recortes para más adelante en el año, un escenario que favorece movimientos cambiarios laterales en economías emergentes como Chile.

Cobre como ancla para el peso chileno

En paralelo, el cobre, una variable clave para el peso chileno y el mercado local, corrige desde máximos históricos recientes en un movimiento de toma de utilidades, aunque el sesgo de fondo sigue siendo constructivo.

Las señales de estímulo desde China, junto con factores de oferta como la huelga en Mantoverde y las tensiones comerciales ligadas a posibles aranceles en Estados Unidos, mantienen la percepción de un mercado estrecho. Esto actúa como ancla para el peso chileno y reduce la probabilidad de depreciaciones abruptas mientras el cobre se mantenga en niveles elevados.

IPSA

Para el IPSA, el dato de inflación no altera de forma significativa la tendencia de fondo, pero sí ayuda a explicar la pausa actual. El índice retrocede cerca de 0,1% en la sesión, en un proceso de corrección tras haber alcanzado un nuevo máximo histórico en los 10.996 puntos.

La rotación sectorial se hace visible, con alzas en Colbún (+1,3%), CAP (+1,17%) y Engie Energía Chile (+1,0%), mientras que las caídas se concentran en Itaú Corpbanca (-1,9%), Entel (-1,8%) y Banco Santander Chile (-1,1%). En conjunto, el IPC refuerza un escenario de tasas que bajan lentamente, favorable para la renta variable en el mediano plazo, aunque en el corto plazo el mercado parece optar por consolidar niveles antes de buscar nuevos máximos.

Fuente: Bolsa de Santiago.

_______________

Débiles datos macroeconómicos de Alemania 🚨Sube el IPC noruego

Resumen de la mañana: las empresas de pequeña capitalización ganan protagonismo

Samsung apunta a beneficio récord por el boom de memoria para IA

Previa de los datos del NFP: qué esperar del dato de empleo y su impacto en los mercados

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.