Investování do ETF vypadá podobně jako investování do akcií, ale je tomu skutečně tak? A co je nejdůležitější, jak využít obě možnosti? Po přečtení tohoto článku už pravděpodobně nebudete mít žádné pochybnosti o jejich výhodách a nevýhodách.

Investování do ETF vypadá podobně jako investování do akcií, ale je tomu skutečně tak? A co je nejdůležitější, jak využít obě možnosti? Po přečtení tohoto článku už pravděpodobně nebudete mít žádné pochybnosti o jejich výhodách a nevýhodách.

Investování na akciových trzích nabízí mnoho příležitostí, ale vybrat si správný přístup může být náročné. Měli byste se pustit do akcií a vybírat společnosti, o kterých věříte, že porostou, nebo zvolit raději jednoduchost a diverzifikaci prostřednictvím ETF? Každá cesta má své výhody i výzvy. Akcie přinášejí možnost vysokých výnosů a přímou vlastnickou účast, jsou však spíše doménou zkušenějších investorů. ETF naopak poskytují vyvážený a nenáročný způsob, jak investovat do celých sektorů nebo trhů.

Porozumění výhodám a nevýhodám obou strategií je klíčem k vytvoření portfolia, které odpovídá Vašim finančním cílům a ochotě riskovat. Ať už jste aktivní investor, nebo preferujete pasivní přístup, nalezení správné rovnováhy mezi akciemi a ETF může být cestou k dlouhodobému úspěchu.

Zvažujete, zda do svého investičního portfolia zařadit ETF nebo akcie? V tomto článku se podíváme na základní rozdíly, výhody a nevýhody obou možností, abyste mohli lépe posoudit, která z nich více odpovídá Vašim finančním cílům a toleranci vůči riziku.

V tomto článku se dozvíte:

- Klíčové poznatky

- Co jsou akcie a ETF

- Porovnání ETF fondů a akcií

- Výhody a nevýhody investování do akcií a ETF fondů

- Jak si vybrat mezi ETF a akciemi

- Praktické tipy

- Shrnutí

- Často kladené otázky

Klíčové poznatky

- Akcie představují vlastnictví jednotlivých společností, zatímco ETF jsou diverzifikované investiční fondy, které obsahují více aktiv a instrumentů.

- ETF nabízejí výhody jako nižší poplatky, širokou diverzifikaci a možnost obchodování v reálném čase. Akcie sice mohou přinést vyšší výnosy, ale zároveň nesou i vyšší volatilitu a riziko.

- Volba mezi ETF a akciemi závisí na cílech investora, jeho ochotě riskovat a investiční strategii. Vyvážené portfolio může obsahovat obojí.

Co jsou akcie a ETF fondy

Dříve než se pustíme do detailů, je nutné porozumět tomu, co jsou akcie a ETF. Akcie představují podíl na vlastnictví jednotlivých společností a lze je nakupovat a prodávat na hlavních burzách, jako jsou NYSE nebo Nasdaq. ETF (exchange-traded funds, burzovně obchodované fondy) jsou naopak kolekce investičních aktiv a cenných papírů, včetně akcií či dluhopisů, které poskytují expozici vůči širokému spektru trhů a obchodují se na burze podobně jako akcie.

Více o ETF v textu: Co je ETF a jak funguje? Naučte se investovat do ETF s XTB

Co jsou akcie?

Akcie představují částečné vlastnictví jedné společnosti, přičemž akcionář má nárok na její aktiva a zisky. Obchodují se na velkých burzách, jako jsou NYSE či Nasdaq, a jejich cena se mění podle výkonnosti firmy a situace na trhu. Společnosti často vyplácejí akcionářům část zisku prostřednictvím dividend. Existují taktéž dividendové ETF.

Z praxe Tomáše Vranky:

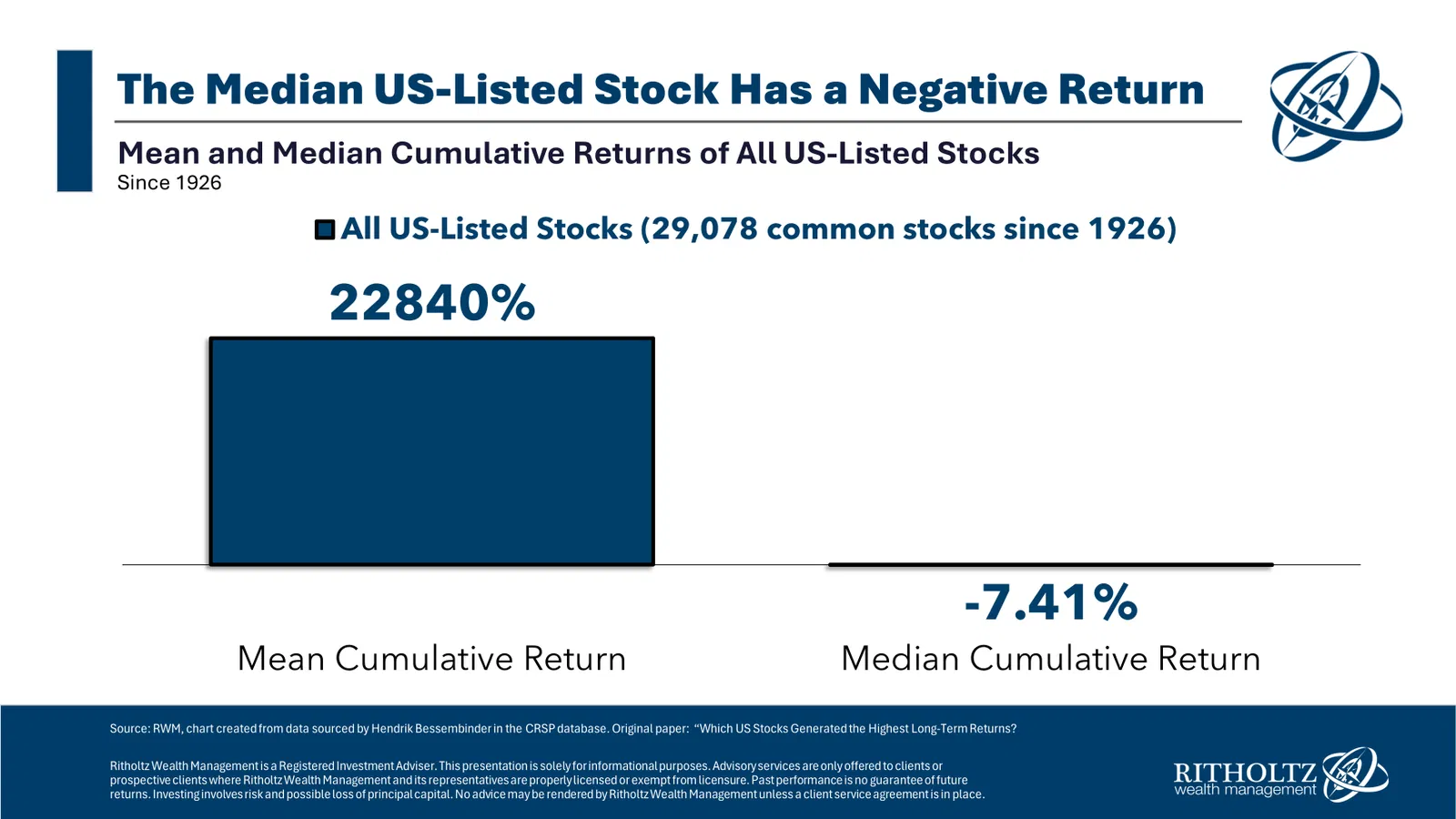

Obrázek popisuje situaci na americkém akciovém trhu od roku 1926 a sleduje všechny veřejně obchodované společnosti za toto období, kterých bylo téměř 30 000. Sloupec vlevo ukazuje, že průměrný kumulativní výnos akcií dosahuje úrovně 22 840 %, zatímco mediánový kumulativní výnos je na úrovni -7,41 %. Jinými slovy, pouze polovina všech sledovaných akcií měla celkový výnos lepší než -7,41 %. Druhá polovina skončila ještě ve větší ztrátě.

Co to znamená pro investora? Zjednodušeně řečeno, pokud by si investor náhodně vybral několik akcií, pravděpodobně by polovina z nich skončila v zisku a druhá polovina ve ztrátě. Výhodou je, že maximální ztráta, kterou může akcie zaznamenat, je 100 %, zatímco potenciál růstu je prakticky neomezený, neboli může dosáhnout i tisíců či desítek tisíc procent. Právě proto je průměrný výnos výrazně vyšší než mediánový. Z těchto dat by si měl investor odnést především to, že vybrat kvalitní společnosti je opravdu náročné a že existuje poměrně vysoká pravděpodobnost, že část jeho akcií skončí ve ztrátě.

Vybírat jednotlivé akcie do portfolia je náročný úkol, který si vyžaduje čas i znalosti. Pokud se rozhodnete investovat do akcií konkrétní společnosti, měli byste detailně znát její fungování. Konkrétně obchodní model, podnikatelské segmenty, vedení, konkurenci, silné a slabé stránky, příležitosti i rizika a mnoho dalšího. Kromě toho by se investor měl umět orientovat v základních finančních výkazech a chápat široké spektrum finančních pojmů.

Svět se ale neustále mění. To, co platilo před několika lety, už dnes nemusí být relevantní. Proto je důležité, aby investor vývoj na trzích průběžně sledoval a vyhodnocoval.

Aby bylo akciové portfolio dostatečně diverzifikované, mělo by obsahovat alespoň 5 až 10 akciových titulů. Studium a průběžné sledování takového množství firem si však vyžaduje spoustu času a analytických schopností. Většina investorů nicméně nevnímá investování jako koníček, nýbrž jako nutnost, a chtějí mu věnovat jen minimum času. Právě proto je výběr jednotlivých akcií vhodný spíše pro ty, které investování skutečně baví a nikoliv pro většinu běžných lidí.

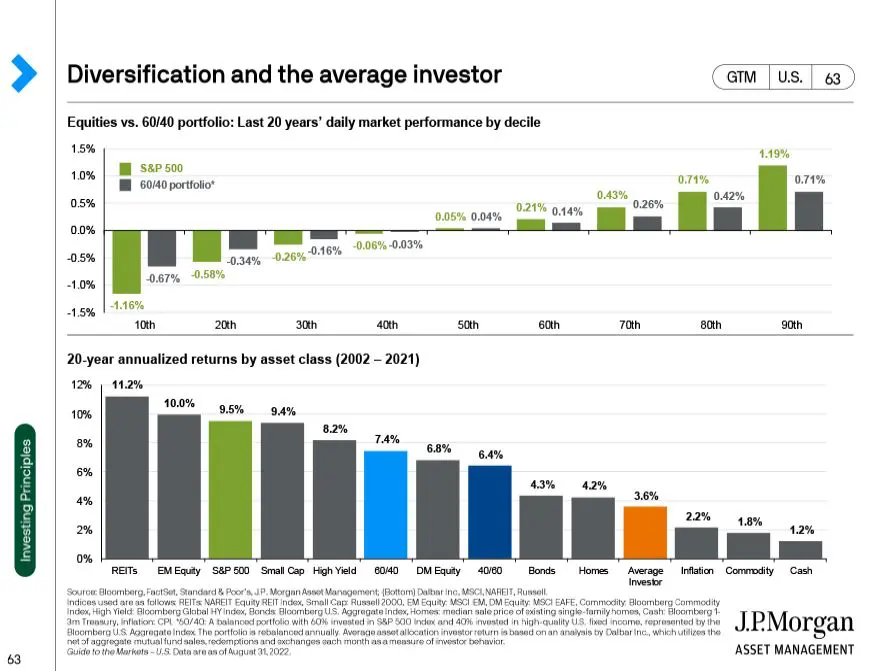

Kromě toho je důležité zmínit ještě jeden fakt, a to výkonnost portfolií. Na obrázku níže lze vidět, že průměrný roční výnos amerického indexu S&P 500 (zelený sloupec) v období od roku 2002 do roku 2021 činil 9,5 %. Na tento index dnes existuje řada ETF fondů, díky nimž můžete po odečtení malého poplatku dosáhnout téměř totožného výnosu. Konzervativnější kombinované portfolio 60/40 (světle modrá barva), které obsahuje 60 % akcií a 40 % dluhopisů, mělo stále solidní průměrný výnos 7,4 %. Oranžová barva znázorňuje výnos průměrného investora, ten dosahuje pouze 3,6 % ročně.

Výběrem jednotlivých akcií tedy s poměrně vysokou pravděpodobností dosáhnete v dlouhodobém horizontu nižšího výnosu než při investování do indexového ETF.

Aby mohli investoři nakupovat a prodávat akcie, musí si otevřít brokerský účet, který jim umožní účast na obchodování na trhu a potenciálně přinést kapitálové zisky i dividendy.

Mohlo by Vás zajímat: Nejlepší společnosti pro investování? Jak správně vybrat akcie?

Co jsou ETF?

ETF jsou investiční fondy, které obsahují kolekci aktiv a instrumentů, například akcie či dluhopisy, a umožňují tak vytvořit diverzifikované portfolio jediným nákupem. Mohou sledovat různá podkladová aktiva, včetně komodit nebo indexů, a obchodují se na burzách podobně jako akcie.

Na rozdíl od podílových fondů se ETF obchodují po celý den, což umožňuje jejich nákup a prodej v reálném čase. ETF mohou být pasivně spravované a kopírovat výkonnost konkrétních indexů, díky čemuž jsou dostupné investorům, kteří chtějí široké tržní pokrytí bez nutnosti aktivního řízení portfolia.

Mohlo by Vás zajímat: ETF vs. podílové fondy – srovnání

Z praxe Tomáše Vranky:

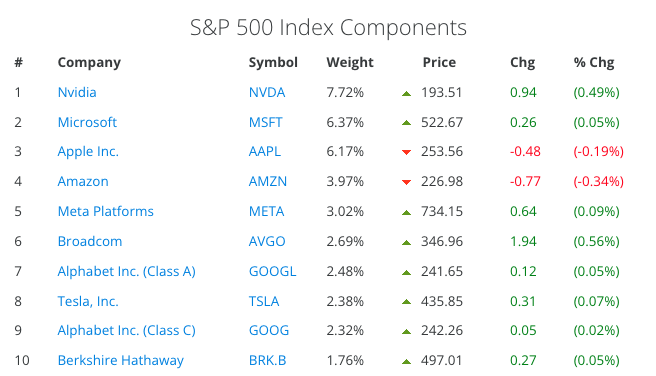

Uveďme si jako příklad nejznámější akciový index S&P 500. Ten, zjednodušeně řečeno, zahrnuje akcie 500 největších ziskových amerických společností. Firmy v indexu mají různou váhu v závislosti na své tržní kapitalizaci. K říjnu 2025 má v indexu společnost Nvidia podíl 7,72 %, Microsoft 6,37 % a Apple 6,17 %. Dalších sedm společností (resp. šest, protože společnost Alphabet má v indexu dva druhy akcií) a jejich váhy můžete vidět na obrázku níže.

Co to ale v praxi znamená pro Vás jako investora? Představme si hypotetickou situaci, kdy se investor rozhodne každý měsíc investovat 100 eur do ETF fondu, který kopíruje právě akciový index S&P 500. Z této částky by se například 7,72 eura investovalo do akcií Nvidie, 6,37 eura do akcií Microsoftu, 6,17 eura do akcií Applu, 3,97 eura do akcií Amazonu, 3,02 eura do akcií Mety a tak dále podle podílů jednotlivých firem v indexu. Nákupem jediného instrumentu tak investor získává diverzifikované portfolio, které pokrývá akcie několika stovek společností. Investice do ETF na index S&P 500 je tedy sázkou na růst produktivity a úspěšnost největších firem světa.

Historicky platí (spolehlivé údaje máme za zhruba posledních sto let), že tento akciový index dosahoval průměrný roční nominální výnos okolo 10 %. Po započítání inflace to představuje reálný výnos přibližně 7 % ročně. Do budoucnosti sice nikdo nevidí, ale pravidelné investování do ETF může být při dlouhodobém horizontu skutečně mechanickou a efektivní strategií, při které není nutné detailně znát a sledovat jednotlivé společnosti, protože ve skutečnosti kupujete téměř celý americký akciový trh podle jeho tržní kapitalizace.

Pokud investor věří, že dominance USA na globálních akciových trzích bude v budoucnu slábnout, může zvolit ETF fondy zaměřené na jiné regiony, například evropské akciové trhy, Indii nebo Čínu. A pokud chce mít ve svém portfoliu zastoupený celý světový akciový trh, dnes už existuje řada ETF, které pokrývají všechny významné trhy napříč světem.

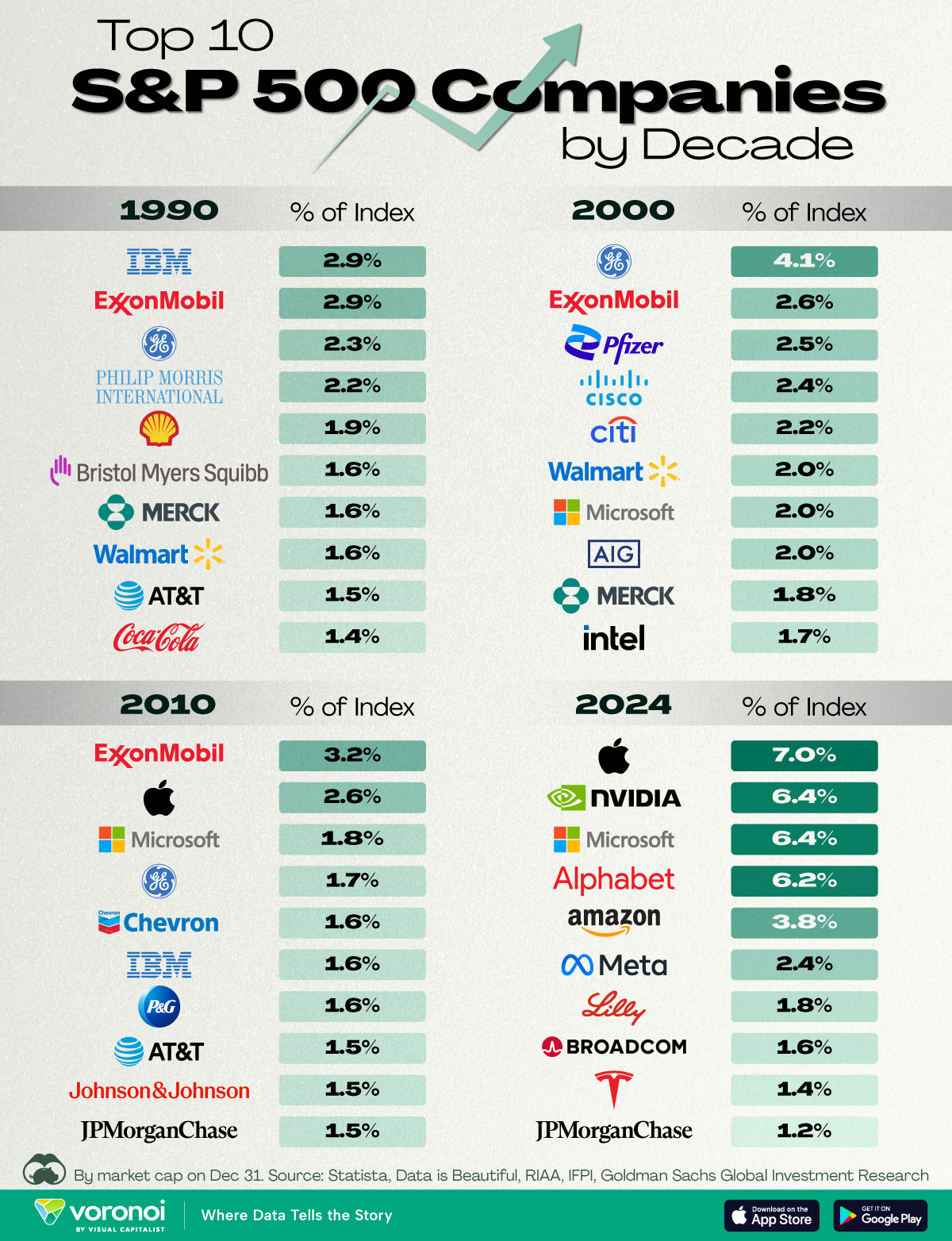

Další výhodou ETF fondů je jejich přirozená samoregulace. Většina moderních indexů funguje tak, že čím se určité společnosti více daří, tím větší je její podíl v indexu, a tedy i v ETF fondu. Lepší výsledky firem znamenají růst tržeb a zisků, což se promítá do růstu ceny akcií. Vyšší cena akcie následně zvyšuje i její váhu v indexu. Nejúspěšnější společnosti tak v indexu postupně zvyšují svůj podíl, zatímco méně výkonné firmy z indexu vypadávají a jsou nahrazovány novými, perspektivnějšími hráči. Díky tomu jsou v největších indexech vždy zahrnuty ty největší a nejziskovější společnosti, aniž by je investor musel individuálně vybírat nebo sledovat.

Historie nám ukazuje, že udržet se na vrcholu je mimořádně náročné. I když se dnes některé firmy zdají být „neotřesitelné“, většina z nich se na čele žebříčků neudrží ani dvě desetiletí. Na obrázku níže můžete vidět, jak se na předních příčkách největších firem v každé dekádě objevují nová jména, což jen potvrzuje, jak rychlý a dynamický je svět byznysu. Proto při aktivním výběru akcií musí investor trh neustále sledovat a přizpůsobovat své portfolio. V případě investování přes indexové ETF se ale toto „přeskupování“ firem děje automaticky a podle předem stanovených pravidel.

Srovnání ETF fondů a akcií

Diverzifikace

Jednou z hlavních výhod ETF fondů je diverzifikace. Investování do ETF nabízí přístup k široké škále cenných papírů, čímž se riziko rozloží mezi více aktiv. Takto diverzifikované portfolio může zmírnit dopad slabších výsledků jakékoli jednotlivé investice.

Naopak investování do akcií s sebou nese vyšší riziko, protože neúspěch jedné společnosti může vést k výrazné ztrátě. ETF poskytují širší tržní expozici, která obvykle znamená nižší potenciální výnos, ale zároveň i menší riziko ve srovnání s individuálními akciemi.

Nákladová struktura

ETF mají často nižší celkové náklady než tradiční podílové fondy díky pasivnímu způsobu správy. Samotné držení akcií je však téměř bez poplatků a z hlediska nákladů může být ještě levnější. Poměrové náklady ETF (TER) pokrývají provozní a správní výdaje fondu. Mnoho brokerských platforem dnes navíc umožňuje obchodování s akciemi i ETF bez poplatků.

Styl řízení

ETF fondy obvykle využívají pasivní přístup, který kopíruje výkonnost konkrétního tržního indexu. To je v kontrastu s aktivní správou, která je častá u individuálních akcií nebo aktivně řízených fondů. Investoři zde musí neustále analyzovat trh a přijímat rozhodnutí na základě aktuálních informací.

Rozdílné přístupy ke správě ETF a akcií ovlivňují míru angažovanosti investora i riziko, kterému je vystaven.

Více o tomto stylu řízení portfolia si můžete přečíst v článku: Průvodce pasivním investováním do ETF fondů

Flexibilita

Na rozdíl od podílových fondů lze ETF nakupovat a prodávat po celý obchodní den, což poskytuje větší flexibilitu při obchodování. Stejně jako akcie nabízejí i ETF vysokou likviditu, která investorům umožňuje rychle reagovat a provádět obchody během obchodních hodin. Tato okamžitá likvidita je jednou z hlavních výhod ETF, protože s nimi lze obchodovat v reálném čase na burzách cenných papírů.

Hlavní burzy cenných papírů zároveň poskytují regulované prostředí pro obchodování s akciemi i ETF, čímž zajišťují transparentnost a efektivitu trhu.

Výhody a nevýhody investování do akcií a ETF fondů

Výhody a nevýhody akcií

Výhody

- Přímé vlastnictví: Investování do akcií poskytuje přímý podíl ve společnosti, což umožňuje profitovat z jejího růstu, dividend i hlasovacích práv.

- Vyšší potenciální výnos: Akcie nabízejí možnost výrazných zisků, zejména pokud investujete do firem s vysokým růstovým potenciálem nebo podhodnocených společností.

- Větší kontrola: Máte plnou kontrolu nad svými investičními rozhodnutími. Sami volíte, do kterých firem investovat, kdy nakupovat a kdy prodávat.

- Příležitost k dividendám: Mnoho akcií vyplácí dividendy, které představují další zdroj příjmů vedle zhodnocení kapitálu.

- Daňová efektivita: Držením akcií můžete strategicky prodávat pozice a řídit tak daň z kapitálových zisků, na rozdíl od některých fondů, které mohou vyvolat nečekané zdanitelné výplaty.

Nevýhody

- Vyšší riziko: Akcie mohou být velmi volatilní a nesou riziko ztráty celé investice, pokud se společnosti nedaří nebo zkrachuje.

- Nedostatečná diverzifikace: Držení jen několika akcií zvyšuje expozici vůči rizikům spojeným s konkrétní firmou, čímž se Vaše portfolio stává zranitelnějším vůči výkyvům trhu.

- Časová náročnost: Úspěšné investování do akcií vyžaduje rozsáhlý výzkum, analýzu a neustálé sledování vývoje trhu i firemních výsledků.

- Emocionální rozhodování: Investování do akcií může vést k emotivním reakcím, například k panickému prodeji při poklesu trhu nebo přehnané důvěře v jednu pozici.

- Vyšší transakční náklady: Časté nákupy a prodeje akcií mohou zvýšit celkové transakční náklady a tím snížit výsledný výnos.

Výhody a nevýhody ETF

Výhody

- Diverzifikace: ETF poskytují okamžitou diverzifikaci tím, že drží koš akcií, dluhopisů nebo jiných aktiv, čímž snižují dopad slabé výkonnosti jedné investice.

- Nižší náklady: Většina ETF má nižší poplatky než aktivně spravované podílové fondy, což z nich činí nákladově efektivní volbu pro dlouhodobé investory.

- Likvidita a flexibilita: ETF se obchodují na burze podobně jako akcie, takže je můžete nakupovat a prodávat během celého obchodního dne za aktuální tržní cenu.

- Pasivní řízení: Mnoho ETF fondů je spravováno pasivně a sleduje indexy jako S&P 500, což může vést ke stabilním výnosům odpovídajícím trhu s minimálním úsilím ze strany investora.

- Daňová efektivita: ETF jsou obecně daňově efektivnější než podílové fondy díky své struktuře, která minimalizuje výplaty kapitálových zisků.

Nevýhody

- Omezená kontrola nad drženými aktivy: Při investování do ETF nemáte přímou kontrolu nad jednotlivými akciemi nebo aktivy ve fondu, což může vést k nechtěné expozici vůči určitým společnostem nebo sektorům.

- Sledovací chyba: Některé ETF nemusí dokonale kopírovat výkonnost svého podkladového indexu kvůli sledovacím chybám, poplatkům za správu nebo tržním podmínkám.

- Menší příležitost k vysokým výnosům: I když ETF nabízejí širokou diverzifikaci, zároveň omezují potenciál dosáhnout mimořádně vysokých výnosů, jakých lze někdy dosáhnout výběrem jednotlivých akcií.

- Sektorové riziko: Tematické nebo sektorové ETF mohou stále nést významné riziko, pokud jsou koncentrovány ve volatilních odvětvích, například v technologii nebo na rozvíjejících se trzích.

- Skryté poplatky: Ačkoli jsou běžné poplatky za správu nízké, některé ETF mohou mít dodatečné náklady, například rozdíly mezi nákupní a prodejní cenou nebo jiné provozní poplatky, které mohou snížit celkové výnosy.

Jak si vybrat mezi ETF a akciemi

Volba mezi ETF a akciemi závisí na finančních cílech investora, jeho toleranci k riziku a zvolené investiční strategii. Každá možnost má své výhody a ideální volba se liší podle individuálních okolností.

Stanovení finančních cílů

Pro investory je zásadní sladit svá investiční rozhodnutí s dlouhodobými cíli, jako je růst kapitálu nebo pravidelný příjem. Jasná identifikace těchto cílů pomáhá při výběru vhodných ETF nebo akcií, které cílům nejlépe odpovídají.

Vyhodnocení investičního horizontu a konkrétních cílů může vést k lepším výsledkům a efektivnějšímu řízení portfolia.

Hodnocení volatility a tolerance k riziku

Tolerance k riziku vyjadřuje ochotu a schopnost investora snášet tržní výkyvy a možné ztráty. Její posouzení zahrnuje zhodnocení finanční situace, investičních cílů i emocionálních reakcí na kolísání trhů.

Investoři s vyšší tolerancí k riziku mohou preferovat akcie pro jejich vyšší potenciální výnosy, zatímco ti, kteří hůře snášejí volatilitu, mohou zvolit ETF pro jejich zabudovanou diverzifikaci a menší kolísavost. Porozumění volatilitě trhu a riziku, což jsou dvě odlišné oblasti, je klíčem k sebevědomým investičním rozhodnutím.

Zohlednění investiční strategie

Diverzifikovaného portfolia lze dosáhnout efektivní kombinací ETF a akcií. Investiční strategie u ETF se mohou lišit, od generování pravidelného příjmu přes spekulativní přístup až po řízení rizika.

Strategická kombinace různých ETF a akcií umožňuje investorům vytvořit vyvážené portfolio přizpůsobené jejich konkrétním potřebám a finančním cílům.

Praktické tipy k investování do ETF

- Začněte se široce diverzifikovanými ETF: Pro začátečníky je vhodné začít se široce diverzifikovanými ETF, například těmi, které sledují index S&P 500. Nabízejí expozici vůči mnoha společnostem, poskytují stabilní základ s nižším rizikem a mají dlouhodobě vyrovnanější výnosy.

- Diverzifikujte napříč sektory: Nespoléhejte se pouze na jeden typ ETF. Rozložte své investice napříč sektory (technologie, zdravotnictví, energetika) a třídami aktiv (akcie, dluhopisy, komodity), abyste snížili riziko a využili příležitosti v různých tržních podmínkách.

- Sledujte poplatky za správu: I když jsou ETF obecně nízkonákladové, poplatky se mohou výrazně lišit. Vždy si zkontrolujte výši správcovského poplatku, abyste neplatili více, než je nutné, zejména u pasivních indexových ETF.

- Poznejte složení ETF: Před investováním se podívejte „pod kapotu“ a zjistěte, jaké společnosti ETF obsahuje. Znalost hlavních pozic a způsobu vážení portfolia Vám pomůže vyhnout se nežádoucí koncentraci v určitých akciích nebo sektorech.

- Využívejte průměrování nákladů: Investujte pravidelně v čase místo snahy o načasování trhu. Tento přístup pomáhá zmírnit dopad volatility a snižuje průměrnou nákupní cenu.

- Pozor na možné sledovací chyby: Některé ETF nemusí přesně kopírovat svůj podkladový index. Porovnávejte výkonnost ETF s jeho referencí, abyste měli jistotu, že přináší očekávané výsledky.

- Opatrně s tematickými ETF: Tematické ETF (např. čistá energie, robotika) nabízejí expozici vůči konkrétním trendům, ale často s vyšší volatilitou. Investujte do nich opatrně a ujistěte se, že zapadají do Vaší dlouhodobé strategie.

- Pravidelně rebalancujte portfolio: Občasné rebalancování portfolia ETF pomáhá udržovat požadované rozložení aktiv. Tato strategie umožňuje prodávat při vysokých cenách a nakupovat při nízkých, čímž držíte rizikový profil pod kontrolou.

- Zohledněte daňové dopady: ETF jsou obecně daňově efektivní, ale ne všechny fungují stejně. Sledujte případné výplaty kapitálových zisků a zvažte využití daňově zvýhodněných účtů, pokud to legislativa umožňuje.

- Používejte limitní příkazy: Při nákupu nebo prodeji ETF používejte limitní příkazy, abyste se vyhnuli nežádoucím cenovým výkyvům, zejména u méně likvidních ETF s větším rozpětím mezi nákupní a prodejní cenou.

Mohlo by Vás zajímat: ETF investice: kompletní průvodce výběrem toho nejlepšího

Praktické tipy pro investování do akcií

- Investujte do toho, co znáte: Řiďte se radou Warrena Buffetta – investujte do společností, jejichž byznysu rozumíte. Znalost firmy Vám dává jistotu při rozhodování a pomáhá zvládat výkyvy trhu.

- Zaměřte se na kvalitní společnosti se silnými fundamenty: Vyhledávejte firmy se zdravými rozvahami, stabilním růstem zisků a trvalou konkurenční výhodou (tzv. „economic moat“). Kvalitní akcie mají tendenci dlouhodobě překonávat trh.

- Diverzifikujte akciové portfolio: Rozložte své investice do různých sektorů a odvětví, abyste minimalizovali dopad slabší výkonnosti jedné společnosti. Diverzifikace pomáhá vyrovnávat výnosy.

- Investujte dlouhodobě: Vyhněte se honbě za rychlými zisky nebo reakcím na krátkodobý šum. Soustřeďte se na dlouhodobé držení kvalitních akcií a využijte sílu složeného úročení.

- Věnujte pozornost valuacím: I skvělá společnost může být špatnou investicí, pokud její akcie koupíte příliš draze. Sledujte ukazatele jako P/E, price-to-sales nebo price-to-book, abyste se ujistili, že neplatíte přemrštěnou cenu.

- Reinvestujte dividendy: Pokud Vaše akcie vyplácejí dividendy, zvažte jejich reinvestování a využijte tak efekt složeného úročení. Tato strategie může výrazně zvýšit Vaše dlouhodobé výnosy.

- Buďte informovaní, ale neobchodujte příliš často: Sledujte zprávy a výsledky firem, ale vyhněte se nutkání často obchodovat. Příliš časté obchody zvyšují náklady a vedou k emocionálním rozhodnutím.

- Používejte stop-loss příkazy s rozvahou: Chraňte své investice pomocí stop-loss příkazů, ale nenastavujte je příliš těsně, aby Vás z trhu nevyřadily běžné krátkodobé výkyvy.

- Mějte jasnou exit strategii: Ještě před nákupem si určete, kdy budete akcii prodávat. Například po dosažení cílové ceny, při zhoršení fundamentů společnosti nebo při objevení atraktivnější příležitosti.

- Poučte se ze svých chyb: Vedení investičního deníku Vám pomůže reflektovat úspěchy i nezdary. Pravidelné hodnocení zkušeností Vám umožní vylepšovat strategii a zlepšovat výsledky v čase.

Sledování trhů a rebalancování

Být informován o tržních trendech může mít významný vliv na investiční výkonnost, protože takovéto tržní trendy často signalizují změny v náladě na trhu.

- Pochopení širšího tržního prostředí pomáhá investorům identifikovat příležitosti a rizika spojená s ETF i akciemi. Klíčové ekonomické ukazatele, jako jsou úrokové sazby nebo míra inflace, mohou přímo ovlivnit výkonnost trhu a sentiment investorů.

- Využívání finančních zpráv, analýz a odborných platforem může investorům pomoci zůstat v obraze o nejnovějších tržních trendech. Rebalancování portfolia je klíčové pro udržení požadované úrovně rizika v reakci na změny tržních hodnot.

- Doporučuje se přehodnocovat portfolio každých šest měsíců, případně alespoň jednou ročně, abyste měli jistotu, že odpovídá Vaší toleranci k riziku a finančním cílům. Metody rebalancování zahrnují nastavení prahů odchylek od cílového rozložení aktiv a systematické rebalancování v předem stanovených intervalech. Pravidelné přehodnocování a úpravy portfolia mohou investorům pomoci lépe využít tržní příležitosti a dosahovat dlouhodobých investičních cílů.

Kdy mohou být lepší ETF a kdy akcie?

Z praxe Tomáše Vranky:

Jak již vyplynulo z předchozích odstavců, ETF fondy nabízejí většině investorů výrazně lepší poměr mezi potenciálním výnosem, rizikem, jednoduchostí a časovou náročností. Při investování do ETF může investor nakupovat pravidelně, aniž by musel detailně sledovat situaci na akciovém trhu. Tyto nákupy představují sázku na dlouhodobý růst bohatství a produktivity největších světových firem. K samotným indexům máme navíc k dispozici kvalitní a rozsáhlé historické údaje.

Ačkoli do budoucnosti nikdo nevidí, data z posledních zhruba sta let představují poměrně spolehlivý vzorek, ze kterého lze vyčíst například dlouhodobý průměrný růst akcií, četnost a hloubku tržních propadů, reakce trhů na recese a expanze nebo vývoj firemních zisků v čase. Pro většinu investorů a ve většině případů jsou proto ETF pravděpodobně vhodnějším investičním nástrojem.

Jednotlivé akcie jsou naopak vhodnější pro investory, kteří se chtějí do světa investování ponořit hlouběji a jsou ochotni mu věnovat značné množství času. Výhodu často mají ti, kteří se dobře orientují v konkrétním odvětví. Díky tomu mohou mít informační náskok před ostatními účastníky trhu. Konkrétní vybírání akcií může dávat smysl i v době, kdy se v určitém sektoru objeví přehnaný pesimismus. Právě tehdy se často objevují zajímavé příležitosti.

Stejně tak se mnozí investoři přiklánějí k výběru jednotlivých akcií v obdobích, kdy jsou trhy jako celek považovány za drahé a hledají společnosti, které se obchodují se slevou oproti své vnitřní hodnotě.

Sledování trhů a rebalancování

Být informovaný o tržních trendech může mít významný vliv na investiční výkonnost, protože tyto trendy často signalizují změny v náladě na trhu.

- Pochopení širšího tržního prostředí pomáhá investorům identifikovat příležitosti i rizika spojená s ETF a akciemi. Klíčové ekonomické ukazatele, jako jsou úrokové sazby a míra inflace, mohou přímo ovlivnit výkonnost trhu i náladu investorů.

- Využívání finančních zpráv, reportů a analytických platforem může investorům pomoci zůstat v obraze o nejnovějších tržních trendech. Rebalancování portfolia je klíčové pro udržení požadované úrovně rizika v reakci na změny tržních hodnot.

- Doporučuje se přehodnocovat portfolio každých šest měsíců, nebo alespoň jednou ročně, abyste se ujistili, že je v souladu s Vaší tolerancí rizika a finančními cíli.

- Metody rebalancování zahrnují nastavení prahů odchylek od cílových alokací a systematické rebalancování v konkrétních intervalech. Pravidelné přehodnocování a úpravy portfolia mohou pomoci využít tržní příležitosti a dosáhnout dlouhodobých investičních cílů.

Shrnutí na závěr od Tomáše Vranky

Investoři se často rozhodují mezi investováním do jednotlivých akcií, ETF fondů nebo i jiných tříd aktiv. V praxi jde o podobné přístupy, protože i prostřednictvím ETF většina investorů nakupuje především akcie. Rozdíl spočívá hlavně ve způsobu řízení portfolia.

ETF fondy se řídí pravidly příslušného indexu, což znamená, že nákupem jediného instrumentu získá investor široce diverzifikované portfolio. Nemusí tak investování věnovat mnoho času ani mentální kapacity. Právě to je pro většinu lidí zásadní.

Naopak výběr jednotlivých akcií představuje náročnější disciplínu, která vyžaduje více času, znalostí a zkušeností. Tento přístup je proto vhodnější zejména pro pokročilé investory, kteří se ve financích dobře orientují.

Není však nutné rozhodovat se výhradně mezi jedním nebo druhým přístupem. V praxi se často setkáváme s tím, že ETF fondy tvoří základ portfolia, zatímco menší část, například několik desítek procent, je investována do individuálních akcií.

Oba přístupy mají své výhody i nevýhody, a proto je ideální, pokud je investor zná a dokáže je smysluplně kombinovat podle svých cílů, preferencí a možností.

Mohlo by vás zajímat: Krypto ETF a ETN: jak obchodovat Bitcoin a Ethereum přes ETF a ETN

FAQ

Hlavní rozdíly mezi ETF a akciemi spočívají v diverzifikaci a řízení rizika. ETF nabízejí diverzifikované portfolio aktiv, čímž snižují riziko, zatímco akcie představují vlastnictví jedné společnosti a přinášejí vyšší riziko kvůli nedostatku diverzifikace. Kromě toho mají ETF obvykle nižší poplatky za správu a obchodují se během celého dne, na rozdíl od akcií, které mohou vyžadovat aktivnější přístup k řízení.

Ano, ETF jsou vhodnou investicí pro začátečníky, protože nabízejí diverzifikaci, nižší náklady a pasivní správu, což pomáhá zmírnit rizika spojená s výběrem jednotlivých akcií. Proto mohou být rozumnou volbou pro ty, kdo s investováním teprve začínají.

Při rozhodování mezi investováním do ETF nebo akcií je důležité zhodnotit své finanční cíle a toleranci k riziku. Pokud hledáte diverzifikaci a nižší riziko s menší potřebou aktivního řízení, vhodnější jsou ETF. Pokud jste však ochotni přijmout vyšší riziko s cílem dosáhnout potenciálně vyšších výnosů, zvažte akcie.

Investování do ETF je obecně spojováno s nižšími poplatky za správu a na mnoha platformách může být i bez provizí. U akcií se mohou účtovat makléřské poplatky, i když řada platforem dnes nabízí obchodování bez provizí. Pochopení těchto nákladů je zásadní, protože mohou významně ovlivnit Vaše celkové výnosy.

Portfolio byste měli rebalancovat každých šest měsíců nebo alespoň jednou ročně, abyste udrželi požadovanou úroveň rizika a sladili své investice s finančními cíli. Pravidelné rebalancování je klíčové pro efektivní řízení portfolia.

Jak investovat úspory? Praktické tipy

Jak se chovat při poklesu akciového trhu?

Jak dosáhnout finanční nezávislosti – Praktické tipy

Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.