Exchange Traded Funds (ETFs) sind bei Anlegern sehr beliebt, da sie ein diversifiziertes Engagement in verschiedenen Vermögenswerten, Sektoren oder geographischen Regionen bieten.

Während sie traditionell mit langfristig orientierten Anlageportfolios in Verbindung gebracht werden, hat das Aufkommen von Derivaten wie Contracts for Difference (CFDs) die Türen zum kurzfristigen ETF Handel geöffnet.

Dieser Artikel gibt Anfängern einen Überblick über die Grundlagen des ETF Tradings, wobei der Schwerpunkt auf dem Einsatz von CFDs liegt.

Exchange Traded Funds (ETFs) sind bei Anlegern sehr beliebt, da sie ein diversifiziertes Engagement in verschiedenen Vermögenswerten, Sektoren oder geographischen Regionen bieten.

Während sie traditionell mit langfristig orientierten Anlageportfolios in Verbindung gebracht werden, hat das Aufkommen von Derivaten wie Contracts for Difference (CFDs) die Türen zum kurzfristigen ETF Handel geöffnet.

Dieser Artikel gibt Anfängern einen Überblick über die Grundlagen des ETF Tradings, wobei der Schwerpunkt auf dem Einsatz von CFDs liegt.

ETF Trading: Was ist ein ETF?

Ein ETF oder Exchange Traded Fund (zu Deutsch: börsengehandelter Fonds) ist ein Investmentfonds, dessen Anteile an der Börse gehandelt wird, ähnlich wie einzelne Aktien. Jeder börsengehandelte Fonds hält eine Reihe von Vermögenswerten (wie Aktien, Anleihen oder Rohstoffe), und sein Anteilspreis spiegelt die kollektive Wertentwicklung seiner Vermögenswerte wider. In ihrer am weitesten verbreiteten Spielart sind ETFs passiv verwaltete Indexfonds, die einen Aktienindex, etwa den DAX, so genau wie möglich nachbilden.

ETFs sind beliebt wegen ihrer Liquidität (ein Maß für die Möglichkeit, jederzeit einen Käufer oder Verkäufer zu finden) und den meist niedrigen Trading Gebühren, die mit ihrem Handel verbunden sind. Außerdem bieten ETFs wegen der breiten Streuung des Fondsvermögens, nämlich über alle in einem Index enthaltenen Aktien, Diversifizierungsvorteile.

Was bedeutet ETF Trading?

Der ETF Handel bezieht sich grundsätzlich auf den Kauf und Verkauf von börsengehandelten Fonds. Im Gegensatz zu traditionellen Anlagen, bei denen ETFs in der Regel für ein langfristiges Portfoliowachstum gekauft und gehalten werden, konzentriert sich das ETF Trading auf kurzfristige Strategien, die darauf abzielen, aus den Schwankungen der ETF-Preise Kapital zu schlagen. Diese Form des Tradings ist für Personen attraktiv, die die Volatilität des Marktes für potenzielle Gewinne innerhalb eines kürzeren Zeitraums nutzen möchten.

Was macht ETFs unabhängig von der kurz- oder langfristigen Perspektive so attraktiv?

- Diversifizierung: ETFs bieten eine unmittelbare Diversifizierung über einen ganzen Index oder Sektor. Das bedeutet, dass Anleger mit einer einzigen Transaktion ein Engagement in einem breiten Marktsegment oder in einer bestimmten Branche eingehen können.

- Flexibilität: Die Möglichkeit, ETFs zu traden, bedeutet, dass Anleger eine Vielzahl von Strategien anwenden können, einschließlich Leerverkäufe und dem Einsatz der Hebelwirkung. Diese Flexibilität ist besonders für diejenigen interessant, die kurzfristige Kursbewegungen ausnutzen wollen.

- Verfügbarkeit: Mit dem Aufkommen von Online-Handelsplattformen ist der Zugang zu den ETF-Märkten einfacher denn je geworden. Anleger können so schnell auf Marktveränderungen, Wirtschaftsnachrichten und andere Faktoren reagieren, die sich auf die ETF-Kurse auswirken können.

- Kosten-Nutzen-Verhältnis: Im Allgemeinen haben ETFs im Vergleich zu klassischen Investmentfonds niedrigere Kostenquoten. Außerdem sind die Transaktionskosten beim Handel mit ETFs in der Regel niedriger als beim Kauf und Verkauf einzelner Aktien.

Ein wichtiger Aspekt des modernen ETF Tradings ist der Einsatz von Derivaten wie CFDs (Contracts for Difference). Diese Finanzinstrumente ermöglichen es Anlegern, auf die Kursentwicklung von ETFs zu spekulieren, ohne die Fondsanteile tatsächlich zu besitzen.

Als Zwischenfazit: ETF Trading verbindet die Zugänglichkeit und Flexibilität des Aktienhandels mit der Risikostreuung von Investmentfonds. Es eignet sich ebenso für eine breite Palette von Strategien, vom Day- bis zum Swing-Trading, und ist damit eine vielseitige Option sowohl für Anfänger als auch für erfahrene Trader.

Der Schlüssel zum erfolgreichen ETF Handel liegt jedoch in einem gründlichen Verständnis des Marktes, einer gut ausgearbeiteten Strategie und einem effektiven Risikomanagement. Ob durch direkte Käufe oder mit Derivaten wie CFD: Mit ETFs zu handeln kann ein wichtiger Bestandteil eines Anlegerportfolios sein.

ETFs vs. ETF CFD – was ist besser?

Der Begriff wurde ja bereits mehrfach erwähnt, aber was genau ist ein CFD?

Ein CFD oder Differenzkontrakt ist ein derivatives Finanzinstrument, da der Wert des Kontrakts von dem ihm zugrunde liegenden Vermögenswert (oft Underlying genannt) lediglich abgeleitet (Latein „derivare“) wird, ohne dass der Anleger diesen selbst besitzt.

Ein CFD kann auch einen ETF als Underlying haben. Mit einem ETF CFD kaufen Sie also keine Anteile an dem Fonds selbst, sondern setzen auf die Veränderung der Entwicklung des ETF vom Zeitpunkt des CFD-Kaufs bis zu dessen Verkauf. Die Differenz des Preises ist Ihr Gewinn oder gegebenenfalls Ihr Verlust.

Der Punkt ist nun, dass ETFs und ETF CFDs für unterschiedliche Philosophien oder Herangehensweisen bei der Geldanlage stehen: langfristiges Investieren vs. kurzfristiges Trading. Diese beiden Ansätze sind auf unterschiedliche finanzielle Ziele, Risikotoleranzen und ein unterschiedliches Engagement am Markt ausgerichtet.

Langfristiges Investieren in ETFs

Langfristiges Investieren in ETFs ist eine Strategie, die darauf abzielt, über einen längeren Zeitraum – in der Regel Jahre oder sogar Jahrzehnte – Vermögen aufzubauen. Anleger, die diesen Ansatz verfolgen, sind im Allgemeinen nicht an kurzfristigen Marktschwankungen interessiert. Stattdessen fokussieren sie sich auf den allgemeinen Aufwärtstrend des Marktes im Laufe der Zeit.

Hauptmerkmale des Investierens in ETFs sind:

- Diversifizierung: ETFs bieten eine unkomplizierte Möglichkeit, das Anlagerisiko über verschiedene Vermögenswerte zu streuen und es so im Vergleich zum Kauf und Verkauf von Einzelaktien zu verringern.

- Niedrigere Kosten: Durch das langfristige Halten von ETFs können Anleger Transaktionskosten, wie Provisionen und Spreads, minimieren.

- Zinseszinseffekt: Langfristig orientierte Anleger profitieren davon, dass die Erträge aus ihren Anlagen investiert bleiben und im Laufe der Zeit ihre eigenen Erträge generieren.

- Geringerer Handlungsdruck: Eine langfristige Perspektive ermöglicht es Anlegern, kurzfristige Marktschwankungen zu überstehen, ohne auf jede Marktbewegung reagieren zu müssen.

- Anlegerprofil: Langfristig mit ETF zu handeln ist für Personen geeignet, die ein stetiges Wachstum ihres Vermögens anstreben, ohne die Märkte ständig überwachen zu müssen. Dieser Ansatz erfordert allerdings Geduld und einen starken Glauben an das langfristige Wachstumspotenzial der Märkte.

Kurzfristiges Trading mit Derivaten

Der kurzfristige Handel, insbesondere mit Derivaten wie CFDs, ist eine Strategie, die darauf abzielt, aus der Volatilität des Marktes Kapital zu schlagen, indem man versucht, kurzfristige Kursbewegungen vorherzusagen.

Trader nutzen dabei die Hebelwirkung, um Positionen zu eröffnen, die größer sind als ihre ursprüngliche Investition, und versuchen so, die potenziellen Erträge aus relativ kleinen Preisänderungen zu maximieren.

Die Hauptmerkmale des kurzfristigen ETF Tradings sind:

- Hebelwirkung: Anleger können mit einem relativ geringen Kapitaleinsatz große Positionen kontrollieren, wodurch sowohl potenzielle Gewinne als auch Verluste vergrößert werden.

- Marktflexibilität: Mit CFDs ist es möglich, sowohl von steigenden als auch von fallenden Märkten zu profitieren, indem Long- (Kauf) oder Short-Positionen (Leerverkäufe) eingegangen werden.

- Hohe Liquidität und Volatilität: Der kurzfristige Handel profitiert von der Marktvolatilität und bietet zahlreiche Handelsmöglichkeiten innerhalb kurzer Zeiträume.

- Aktives Management: Trading erfordert eine ständige Marktanalyse, die Fähigkeit, schnelle Entscheidungen zu treffen, und eine genaue Überwachung der offenen Positionen.

- Anlegerprofil: ETF Trading ist ideal für Personen, die bereit sind, für die Möglichkeit höherer, schnellerer Renditen größere Risiken einzugehen. Dieser Ansatz erfordert ein gutes Verständnis der Markttrends, solide Kenntnisse der Methoden der technischen Analyse sowie einen erheblichen Zeitaufwand.

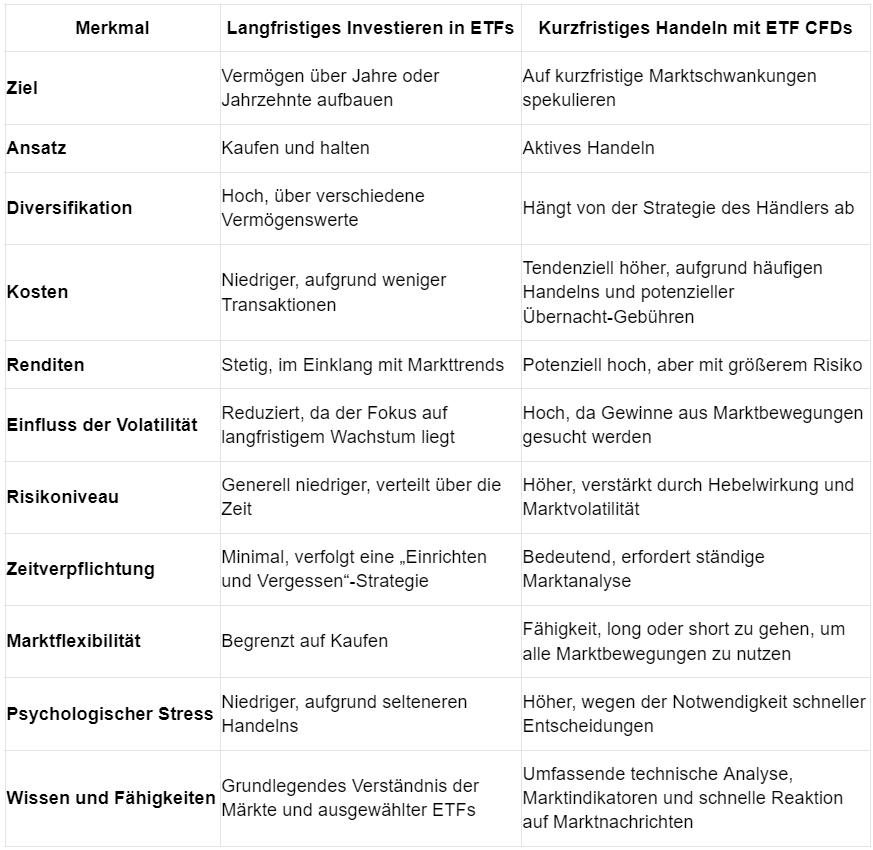

Die nachfolgende Tabelle fasst die Hauptunterschiede des langfristigen Ansatzes mit klassischen ETFs und des kurzfristigen mit ETF CFDs zusammen:

Es sollte zudem nicht vergessen werden, dass Investieren mit ETFs und ETF Trading unterschiedliche Anforderungen an den individuellen Anleger stellen. Einmal sind psychologische Aspekte zu nennen, da der kurzfristige Handel mit seiner Notwendigkeit zur raschen Entscheidungsfindung und dem Potenzial für erhebliche Verluste durchaus mit Stress verbunden sein kann.

Außerdem erfordern beide Ansätze ein gutes Verständnis der Märkte, aber das kurzfristige Trading verlangt vertieftes Wissen über die technische Chartanalyse, Indikatoren und dergleichen.

Das Wichtigste kurz zusammengefasst: Die Entscheidung zwischen einer langfristigen Anlage in ETFs und dem kurzfristigen Trading mit ETF CFDs hängt von den finanziellen Zielen, der Risikotoleranz, dem zeitlichen Engagement und den Marktkenntnissen des Einzelnen ab.

Langfristige Anlagen bieten einen eher passiven Ansatz mit stetigem Wachstumspotenzial, während der kurzfristige Handel ein aktives Engagement mit der Möglichkeit schneller Gewinne bei höherem Risiko bietet.

Beide Strategien haben ihren Platz auf den Finanzmärkten, und das Verständnis ihrer Unterschiede ist der Schlüssel zu fundierten Entscheidungen, die mit der eigenen Anlagephilosophie und Lebenssituation in Einklang stehen.

Wie funktioniert ETF Trading?

Aus praktischer Sicht umfasst der Handel mit ETFs über CFDs mehrere wichtige Schritte und Überlegungen. Um mit dem ETF Trading zu beginnen, sollten Sie folgende Punkte beachten:

- Wählen Sie einen geeigneten Broker: Wählen Sie einen seriösen Broker, der ETF CFDs anbietet. Achten Sie auf Plattformen mit benutzerfreundlichen Oberflächen, umfassende Bildungsressourcen und einen reaktionsschnellen sowie kompetenten Kundensupport. Stellen Sie sicher, dass der Broker von einer glaubwürdigen Behörde reguliert wird, um die Sicherheit Ihrer Gelder zu gewährleisten.

- Verstehen Sie die Hebelwirkung: CFDs werden in der Regel mit Hebelwirkung gehandelt, was bedeutet, dass Sie mit einem relativ geringen Kapitalbetrag eine große Position kontrollieren können. Der Hebel kann zwar die Gewinne steigern, erhöht aber auch das Risiko erheblicher Verluste, insbesondere auf volatilen Märkten. Es ist wichtig, die Funktionsweise von Hebeln zu verstehen und sie mit Bedacht einzusetzen.

- Beginnen Sie mit einem Demokonto: Viele Broker bieten Demokonten an, die reale Handelsbedingungen simulieren, ohne dass Sie echtes Geld riskieren. Nutzen Sie diese Möglichkeit, um sich mit der Handelsplattform vertraut zu machen und die Ausführung von Ordern zu üben.

- Entwickeln Sie eine Handelsstrategie: Effektives Trading erfordert eine gut durchdachte Strategie. Berücksichtigen Sie Faktoren wie Ihre Risikotoleranz, Ihr frei verfügbares Kapital sowie Einstiegs- und Ausstiegspunkte. Außerdem ist es wichtig, sich über Markttrends und Wirtschaftsindikatoren zu informieren, die sich auf die ETF-Preise auswirken könnten.

- Risikomanagement: Das Risikomanagement ist auch beim ETF Handel von entscheidender Bedeutung. Setzen Sie immer Stop-Loss-Aufträge ein, um potenzielle Verluste zu begrenzen, und investieren Sie niemals Geld, dessen Verlust Sie im Notfall nicht verschmerzen könnten.

- Kontinuierliches Lernen: Die Finanzmärkte sind dynamisch und erfordern ständige Weiterbildung. Halten Sie sich auf dem Laufenden, analysieren Sie Markttrends und verfeinern Sie Ihre Handelsstrategie kontinuierlich auf der Grundlage Ihrer Erfahrungen und der Marktveränderungen.

ETF Trading bietet Anlegern eine interessante Möglichkeit, von den Bewegungen einer breiten Palette von Vermögenswerten zu profitieren. Es ist jedoch wichtig, dieses Unterfangen mit Bedacht anzugehen, ein solides Verständnis der beteiligten Instrumente zu haben und sich mit dem Risikomanagement zu beschäftigen.

Für wen sich der ETF Handel lohnt

Die Bevorzugung des kurzfristigen ETF Handels gegenüber langfristigen Anlagen in ETFs kann auf mehrere Faktoren zurückgeführt werden, die jeweils die finanziellen Ziele, die Risikotoleranz und die Handelserfahrung des Einzelnen widerspiegeln.

Hier sind einige Gründe, warum Anleger den kurzfristigen Handel bevorzugen:

- Potenzial für schnelle Profite: Der kurzfristige Handel, insbesondere mit Derivaten wie CFDs, bietet das Potenzial für erhebliche Gewinne innerhalb eines kurzen Zeitraums. Das ist für diejenigen attraktiv, die einen aktiven Handelsansatz einer „Kaufen und Halten“ Strategie (buy and hold) vorziehen.

- Hebelwirkung: Anleger mit höherer Risikotoleranz können mithilfe des Hebels das Potenzial für hohe Renditen erheblich steigern (aber auch das Risiko von Verlusten).

- Marktflexibilität: Während Investoren nur „Long gehen“, also auf steigende Kurse setzen, können Trader mit Short-Positionen auch von fallenden Märkten profitieren. Diese Flexibilität ist besonders in Zeiten hoher Volatilität oder bei Marktabschwüngen von Vorteil.

- Vorsprung durch Wissen: Während Investoren eine mehr oder minder passive Rolle einnehmen, ermöglicht das ETF Trading es dem Einzelnen, seine Marktkenntnisse und Handelsstrategien in Echtzeit anzuwenden. Es werden diejenigen belohnt, die über ein tiefes Verständnis der Marktindikatoren und der technischen Analyse verfügen und die Fähigkeit besitzen, schnell auf relevante Entwicklungen zu reagieren.

- Anpassungsfähigkeit: Kurzfristig orientierte Händler können von Ereignissen profitieren, die sich vorübergehend auf den Markt auswirken, wie Gewinnankündigungen, die Veröffentlichung von Wirtschaftsdaten oder geopolitische Entwicklungen. Diese Möglichkeit, schnell in Positionen ein- und auszusteigen, ist bei langfristigen Anlagestrategien normalerweise nicht gegeben.

- Portfolioabsicherung: Denkbar ist auch, dass Trader die Möglichkeit von Leerverkäufen nutzen, um ihre Long-Positionen bei fallenden Märkten zumindest teilweise abzusichern (Hedging).

Die Wahl zwischen kurzfristigem ETF Handels und langfristiger Geldanlagen spiegelt eine strategische Entscheidung wider, die von der Risikotoleranz des Einzelnen, seinen finanziellen Zielen und der Verlockung schneller Gewinne beeinflusst wird.

Der Handel mit ETFs ist zwar mit höheren Risiken verbunden und erfordert mehr Zeit und Fachwissen, bietet jedoch auch außergewöhnliche Gewinnchancen. Letztlich ist die Entscheidung zwischen kurzfristigem Handel und langfristigem Investieren eine persönliche.

Wie sicher ist ETF Trading?

Auch wenn börsengehandelte Fonds für viele Anleger eine attraktive Option sind, ist es wichtig, sich über die Risiken im Klaren zu sein. Die folgenden Abschnitte geben einen Überblick zu Risiken und Chancen, wenn man ETFs traden möchte.

Risiken beim ETF Handel

- Marktrisiko: Wie jede Anlage unterliegen auch ETFs dem Marktrisiko. Der Wert eines ETFs kann aufgrund von Bewegungen des Gesamtmarktes oder Änderungen des Wertes der zugrunde liegenden Vermögenswerte steigen oder fallen.

- Liquiditätsrisiko: Während die meisten ETFs sehr liquide sind, können einige spezialisierte oder Nischen-ETFs ein geringeres Handelsvolumen aufweisen, was zu größeren Geld-Brief-Spannen (Spreads) und unter Umständen dazu führt, nicht immer zu den gewünschten Preisen in Positionen ein- und wieder aussteigen zu können.

- Kontrahentenrisiko: Dies ist besonders relevant für synthetische ETFs, die Derivate einsetzen, um ihre Anlageziele zu erreichen. Wenn eine Gegenpartei ihren Verpflichtungen nicht nachkommt, kann sich dies auf den Wert des ETF auswirken.

- Zu viele Transaktionen: Die Einfachheit des Handels mit ETF CFDs kann zu Overtrading führen, bei dem die mit häufigen Transaktionen verbundenen Kosten die Gewinne aufzehren.

- Tracking-Fehler: ETFs zielen darauf ab, die Wertentwicklung eines Index nachzubilden, aber aufgrund von Transaktionskosten, Verwaltungsgebühren oder der Nachbildungsmethode des ETFs können im ungünstigsten Fall erhebliche Abweichungen (Tracking Error) auftreten.

Chancen beim ETF Trading

Beim Trading mit ETF kombiniert man die breite Diversifikation von ETFs mit den Hebelmöglichkeiten und der Flexibilität von CFDs.

Auch fallen in der Regel niedrigere Gebühren und Kosten als beim direkten Kauf von ETFs an. Da CFDs nur die Preisbewegungen des zugrunde liegenden Vermögenswerts abbilden, besitzen die Anleger nicht tatsächlich die ETF-Anteile, womit auch keine Fondsgebühren anfallen.

Weitere Vorteile sind:

- Diversifizierung: ETFs bieten ein Engagement in einer breiten Palette von Vermögenswerten, Sektoren oder Regionen, wodurch das Marktrisiko im Vergleich zum Handel mit Einzelwerten verringert wird.

- Flexibilität: Da ETF CFDs in der Regel während erweiterter Handelszeiten getraded werden, können Anleger schnell auf Marktveränderungen reagieren und kurzfristige Chancen nutzen.

- Marktbreite: ETFs decken ein breites Spektrum an Märkten und Anlageklassen ab, darunter Aktien, Anleihen, Rohstoffe und internationale Märkte, was es für den einzelnen Händler einfacher macht, Zugang zu verschiedenen Anlagemöglichkeiten zu erhalten.

- Niedrigere Kosten: Im Vergleich zu Investmentfonds haben ETFs in der Regel niedrigere Kostenquoten und keine Ausgabeaufschläge, was sie zu einer kosteneffizienten Option sowohl für langfristige Anleger als auch für kurzfristige Trader macht.

- Transparenz: ETFs bieten eine hohe Transparenz, da ihre Bestände täglich offengelegt werden, sodass Händler fundierte Entscheidungen auf der Grundlage der zugrunde liegenden Vermögenswerte treffen können.

Um Risiken und Chancen soweit möglich abschätzen und kontrollieren zu können, ist ein umfassendes Verständnis der Struktur des jeweiligen ETF sowie der aktuellen Marktbedingungen unerlässlich.

Ein weiteres entscheidendes Erfolgselement ist der richtige Broker.

Wo kann ich ETFs handeln?

Inzwischen ist es weitverbreitet über Online Broker bequem von zu Hause oder dem Büro aus ETFs zu handeln. Die Bequemlichkeit und Effizienz des Online-Handels haben die Art und Weise, wie Einzelpersonen an den Finanzmärkten teilnehmen, revolutioniert.

Bei der Vielzahl der heute verfügbaren Online-Broker ist die Wahl des richtigen Brokers jedoch entscheidend. Die folgenden Aspekte sollten Sie dabei beachten:

Regulierung und Sicherheit

Der regulatorische Status eines Brokers ist vielleicht der wichtigste Faktor. Ein Broker, der von Behörden in Staaten mit Rechtssicherheit reguliert wird, bietet ein gerüttelt Maß an Anlegerschutz, im Zweifel auch bei Insolvenz des Brokers.

Gebühren und Provisionen

Die Gebührenstruktur ist von entscheidender Bedeutung, da sich die Handelskosten erheblich auf Ihre Rendite auswirken können. Achten Sie auf Transparenz bei den Gebühren, die ein Broker erhebt, einschließlich der Transaktionskosten (Kommissionen und Spreads) sowie gegebenenfalls weiterer Kosten wie Kontoführungs- oder Inaktivitätsgebühren.

Handelsplattform

Die Handelsplattform oder -software ist Ihr Tor zu den Märkten. Sie sollte daher benutzerfreundlich und zuverlässig sein und über die für einen effektiven Handel erforderlichen Tools und Ressourcen verfügen. Zu den wichtigsten Funktionen gehören Echtzeit-Marktdaten, Analysetools und die Möglichkeit, unterschiedliche Orderarten zu platzieren. Eine Demokonto-Funktion ist ebenfalls von großem Vorteil, um Handelsstrategien ohne finanzielles Risiko zu üben.

ETF-Auswahl

Ein guter Broker bietet eine große Auswahl an ETFs, die verschiedene Anlageklassen, Sektoren und Regionen abdecken. Diese Vielfalt ermöglicht es den Händlern, ihre Strategien ohne Einschränkungen umzusetzen.

Kundenbetreuung

Ein guter Kundensupport ist besonders für Neueinsteiger wichtig. Der Broker sollte zeitnahe und hilfreiche Unterstützung über verschiedene Kanäle wie Live-Chat, E-Mail und Telefon bieten. Der Zugang zu Bildungsressourcen, FAQs und Tutorials kann die Handelserfahrung ebenfalls verbessern.

Ausführungsgeschwindigkeit und Verlässlichkeit

In schnelllebigen Märkten können die Geschwindigkeit und Zuverlässigkeit der Handelsausführung über Gewinn oder Verlust entscheiden. Ein Broker, der eine zügige und zuverlässige Orderausführung mit minimaler Abweichung bietet, ist zu bevorzugen.

Reputation und Nutzerbewertungen

Schließlich sollten Sie den Ruf des Brokers in der Trading-Community berücksichtigen. Nutzerbewertungen und Erfahrungsberichte können Aufschluss über die Zuverlässigkeit des Brokers, die Qualität des Kundendienstes und die allgemeine Handelserfahrung geben.

Bei der Wahl des richtigen Online-Brokers für den ETF Handel sollten Sie diese Faktoren gegen Ihre persönlichen Handelsanforderungen und -ziele abwägen. Nehmen Sie sich die Zeit, verschiedene Broker zu recherchieren und zu vergleichen.

Mit XTB ins ETF Trading einsteigen

Sollte Ihre Wahl auf XTB fallen, entscheiden Sie sich für einen Broker, der die oben genannten Kriterien in idealer Weise erfüllt. Nicht von ungefähr wurde XTB mehrfach als Bester CFD Broker ausgezeichnet.

Und Geldanlage geht bei XTB erfreulich einfach. Wo bei anderen Brokern unterschiedliche Kontotypen für Trader und Investoren notwendig sind, gibt es bei XTB nur ein Konto – und mit dem ist beides möglich.

Und das zu Bestkonditionen: Bei CFDs gibt es keine Mindesteinzahlung und es fallen keine Kommissionen an. Die Kontoführung ist kostenlos und auch für Einzahlungen erhebt XTB keinerlei Gebühren.

Als Handelsplattform setzt XTB auf eine eigene Software, die xStation 5, die speziell für die Bedürfnisse von Tradern entwickelt wurde. Die xStation 5 ist als Desktop App, als Web-Version ohne Download und als mobile App verfügbar.

Den Kundenservice von XTB erreichen Sie börsentäglich in der Niederlassung der XTB S.A. German Branch mitten in Berlin per E-Mail oder telefonisch.

All das können Sie übrigens kostenlos mit dem Demokonto von XTB üben. Damit starten Sie ganz ohne Risiko in die Welt des ETF Tradings.

Krypto ETF: Lohnt sich die Investition? Ein umfassender Guide

ESG in der Geldanlage: Nachhaltig investieren mit ESG ETFs

Boomender Uranmarkt: Wie Sie mit Uran ETFs vom Trend profitieren

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.