-

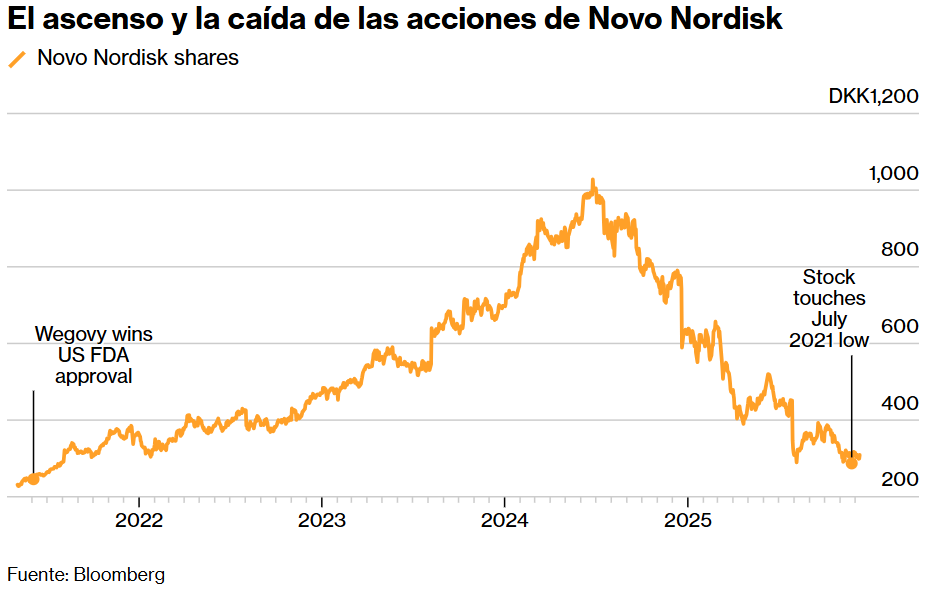

Las acciones de Novo Nordisk han perdido más de la mitad de su valor en 2025, volviendo a niveles previos al boom de Wegovy y encaminándose a su peor año histórico, pese a haber sido la empresa más valiosa de Europa al inicio del año.

-

El mercado teme por el futuro del negocio: la patente de la semaglutida expira en 2032 en EE. UU. y una parte de los inversores no confía en que la cartera actual de proyectos pueda sostener el crecimiento de ventas sin nuevos catalizadores.

-

La compañía apuesta por Wegovy en dosis más alta, una versión oral del fármaco, cambios en la dirección ejecutiva y nuevos ensayos (como CagriSema vs. Zepbound) para recuperar la confianza, aunque las estimaciones para 2026 incluso contemplan una caída de ventas.

-

Las acciones de Novo Nordisk han perdido más de la mitad de su valor en 2025, volviendo a niveles previos al boom de Wegovy y encaminándose a su peor año histórico, pese a haber sido la empresa más valiosa de Europa al inicio del año.

-

El mercado teme por el futuro del negocio: la patente de la semaglutida expira en 2032 en EE. UU. y una parte de los inversores no confía en que la cartera actual de proyectos pueda sostener el crecimiento de ventas sin nuevos catalizadores.

-

La compañía apuesta por Wegovy en dosis más alta, una versión oral del fármaco, cambios en la dirección ejecutiva y nuevos ensayos (como CagriSema vs. Zepbound) para recuperar la confianza, aunque las estimaciones para 2026 incluso contemplan una caída de ventas.

En lo que va de 2025, el título se ha desplomado más del 50%, borrando gran parte de las ganancias acumuladas durante la “fiebre” de los medicamentos contra la obesidad. El castigo llega después de resultados decepcionantes en ensayos clínicos, varias advertencias sobre beneficios y una competencia cada vez más dura en el segmento de pérdida de peso.

Se trata de un giro sorprendente para una empresa que comenzó el año como la compañía más valiosa de Europa en Bolsa.

Preocupación por la patente de semaglutida y el crecimiento futuro

Una de las grandes dudas del mercado es la caducidad de la patente del compuesto principal de la casa, la semaglutida (ingrediente clave de Wegovy y Ozempic), que expira en 2032 en Estados Unidos.

Algunos inversores temen que, sin una nueva ola de productos diferenciales, la entrada futura de competidores genéricos erosione el crecimiento de las ventas y los márgenes.

El gestor de cartera Paul Major, de Bellevue Asset Management, lo resume así: “Viéndolo ahora mismo, orgánicamente, su cartera de proyectos no me convence de que esta situación sea manejable”. Major, que vendió acciones de Novo a principios de este año, considera que la acción probablemente seguirá depreciándose hasta que el mercado vea un catalizador convincente que devuelva la confianza en el crecimiento de la farmacéutica.

El desplome en Bolsa tras años de euforia

El gráfico de la cotización refleja con claridad el cambio de ánimo del mercado: tras un ascenso casi vertical desde la aprobación de Wegovy como tratamiento para la pérdida de peso en 2021, las acciones de Novo Nordisk A/S se han girado con fuerza a la baja hasta tocar mínimos no vistos desde 2021.

Wegovy dosis más alta y versión oral: la gran apuesta

Frente a este escepticismo, los inversores más optimistas con Novo Nordisk confían en las aprobaciones pendientes de dos productos clave:

-

Una inyección de Wegovy de dosis más alta, y

-

Una versión oral del fármaco para bajar de peso.

La compañía ha solicitado la aprobación en EE. UU. de la versión inyectable más potente de Wegovy mediante un cupón prioritario, lo que permitirá acelerar la revisión regulatoria. En cuanto a la píldora, su lanzamiento está previsto para principios del próximo año.

Explicación: Cómo Novo Nordisk busca la recuperación de la pérdida de peso

“Suponiendo que se obtengan aprobaciones y lanzamientos exitosos, tanto una inyección de dosis más alta como una versión oral de Wegovy podrían actuar como catalizadores para la recuperación del precio de las acciones de Novo”, afirmó Gregoire Biollaz, gestor de inversiones sénior de Pictet Asset Management, que tiene títulos de Novo en su fondo Longevity.

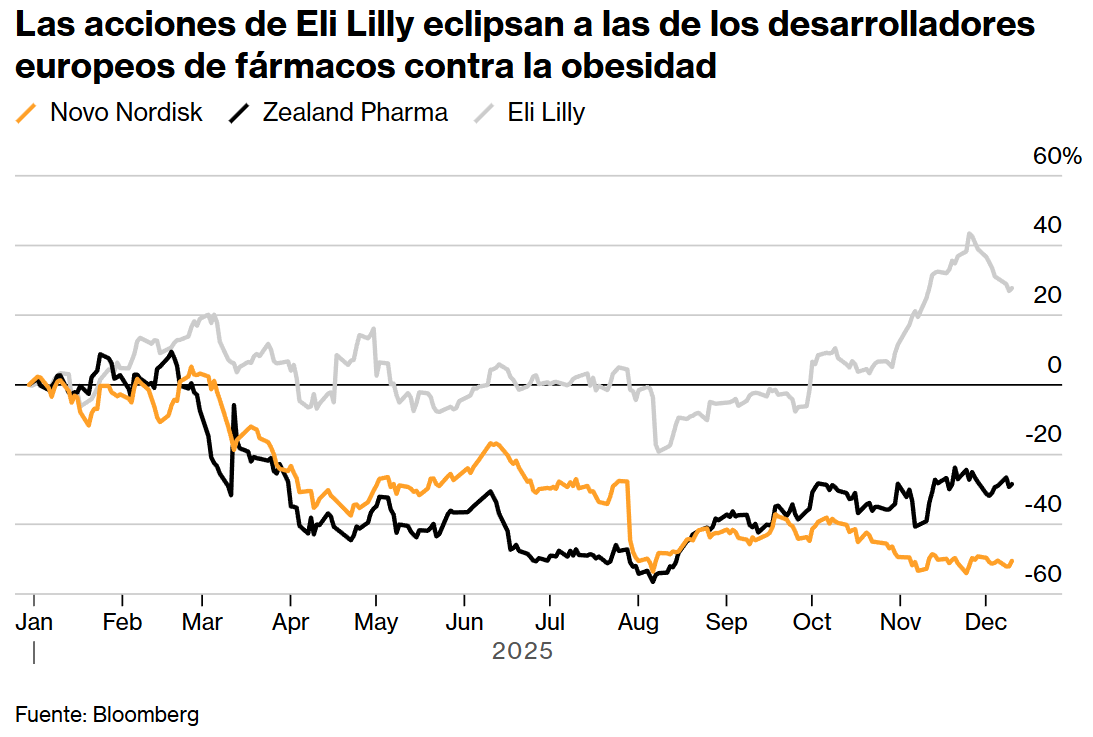

Biollaz recuerda, sin embargo, que el medicamento para bajar de peso que Novo tiene actualmente en el mercado induce una menor pérdida de peso que el de Lilly, de modo que Eli Lilly & Co. mantiene hoy un mensaje comercial más sólido con su producto estrella Zepbound.

Pastilla para la obesidad: precio, oferta y ventaja de pionero

La próxima pastilla contra la obesidad será otro examen clave. El precio y la disponibilidad determinarán si puede ganar terreno rápido. Si Novo Nordisk logra comercializar su medicamento antes de que salga la versión oral de Lilly, los inversores vigilarán de cerca cómo aprovecha esa ventaja de pionero, algo que la compañía no consiguió plenamente con el inyectable Wegovy en 2021 debido a problemas de oferta y ejecución.

Este nuevo lanzamiento estará liderado por una renovada cúpula directiva:

-

Un nuevo director ejecutivo, Mike Doustdar, que asumió el cargo en agosto.

-

Una junta directiva reconfigurada, encabezada por el veterano Lars Rebien Sorensen, quien criticó a la antigua gerencia por su lentitud para responder a los desafíos del mercado estadounidense.

Doustdar afirmó el mes pasado que Novo tiene pastillas “más que suficientes” para el lanzamiento previsto, intentando despejar el temor a una nueva crisis de suministro. Además, la compañía confirmó que mantiene conversaciones preliminares con Hims & Hers Health Inc. para vender la píldora en su plataforma de telesalud, lo que podría ampliar su alcance entre pacientes que buscan tratamientos recetados online.

Transición, próximos ensayos y dudas sobre 2026

No todos los gestores ven el castigo bursátil como el final de la historia. Sébastien Malafosse, gestor de cartera de Edmond de Rothschild Asset Management y accionista de Novo, considera que el grupo se encuentra en un período de transición. “Creo que han aprendido la lección y serán mucho mejores y tendrán un mejor rendimiento esta vez”, afirmó. Y agrega: “Novo claramente no está muerto”.

De cara al mediano plazo, uno de los hitos más vigilados será un ensayo comparativo entre el fármaco CagriSema de Novo y Zepbound de Lilly, previsto para 2026. El resultado de ese estudio puede redefinir la percepción sobre la competitividad clínica de Novo frente a su rival más directo.

Otro punto crítico serán las previsiones iniciales de la compañía para 2026. Las estimaciones de analistas recopiladas por Bloomberg sugieren incluso que las ventas podrían caer ese año, un contraste muy fuerte con el crecimiento del 25% al 30% anual visto durante los años de auge.

Resumen diario: Los índices y las criptomonedas caen ante el aumento de los precios del petróleo

Boeing sube tras noticias de un posible gran pedido del 737 MAX desde China

Dólar hoy México: El dólar sube frente al peso mexicano tras débiles nóminas en EE.UU. y señales mixtas en el consumo

El petróleo se dispara 11% por la escalada del conflicto en Medio Oriente y El VIX sube impulsado por el miedo en Wall Street

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.