A pesar de la corrección continua en Wall Street, los datos de FactSet Research siguen indicando una temporada de beneficios sólida entre las empresas estadounidenses. Estos son los puntos más destacados a fecha del 7 de noviembre (tras los informes de beneficios del Big Tech excepto Nvidia):

- Fuerte temporada de resultados del tercer trimestre: Con el 91% de las empresas del S&P 500 habiendo publicado resultados, 82% superó las expectativas de beneficios, mientras que 77% superó las previsiones de ingresos — un trimestre ampliamente positivo.

-

El crecimiento de los beneficios gana impulso: Los beneficios del S&P 500 están en camino de crecer 13,1% interanual en el tercer trimestre. De confirmarse, sería el cuarto trimestre consecutivo con crecimiento de beneficios de doble dígito, reflejando un sólido impulso corporativo.

-

Revisiones al alza en múltiples sectores: Al inicio del trimestre (30 de septiembre), se estimaba un crecimiento de beneficios del 7,9%. Desde entonces, las empresas han superado ampliamente las expectativas, elevando la tasa de crecimiento combinada, con 10 sectores registrando beneficios superiores gracias a sorpresas positivas en BPA.

-

El guidance sigue siendo mixto: De cara al cuarto trimestre, 42 empresas han emitido guidance negativo de BPA, mientras que 31 empresas han publicado guidance positivo, lo que sugiere una perspectiva cauta pero no pesimista.

-

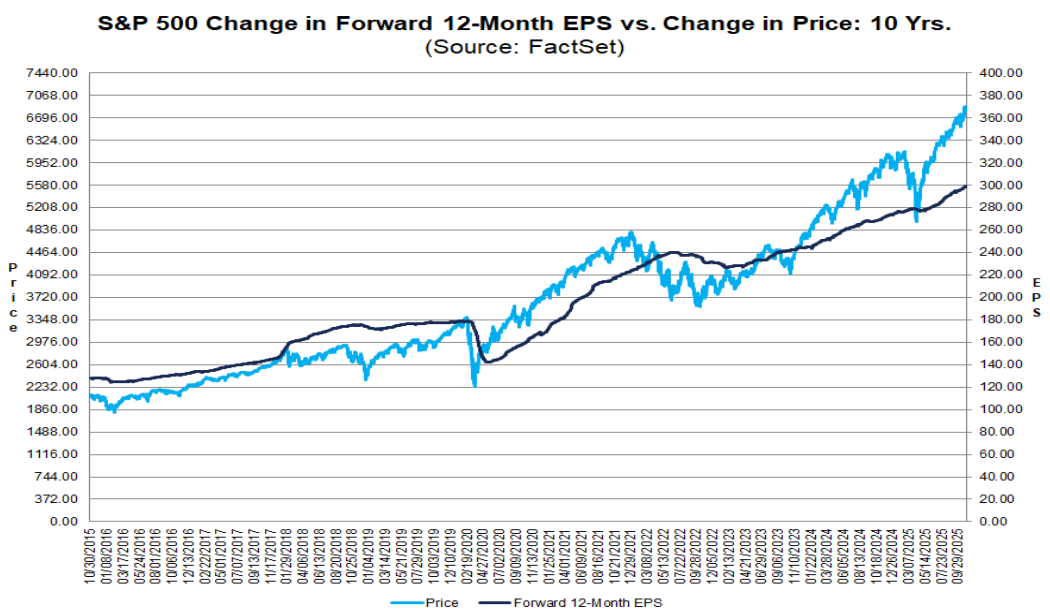

Valoraciones por encima de los promedios de largo plazo: El S&P 500 cotiza con un forward P/E de 22,7, por encima del promedio a 5 años (20,0) y también por encima del promedio a 10 años (18,6) — señalando valoraciones elevadas respecto a los niveles históricos.

Fuente: FactSet

82% de las compañías supera expectativas de BPA y 77% supera previsiones de ingresos

-

La temporada de beneficios del tercer trimestre está ofreciendo resultados sólidos, superando cómodamente las expectativas de los analistas. Un número mayor de lo habitual de compañías del S&P 500 presenta sorpresas al alza, y el índice muestra ahora beneficios superiores tanto a los niveles de la semana pasada como a las estimaciones de fin de trimestre.

-

Con el 91% de las compañías del S&P 500 habiendo publicado ya sus resultados, 82% superó las expectativas de BPA, muy por encima del promedio a 5 años (78%) y del promedio a 10 años (75%). Si esta cifra se mantiene, igualaría la mejor tasa de sorpresas positivas desde el tercer trimestre de 2021.

-

La magnitud de las sorpresas también es saludable: en conjunto, los beneficios están un 7% por encima de las expectativas, en línea con el promedio de los últimos 10 años (y solo ligeramente por debajo del promedio a 5 años, de 8,4%).

-

El S&P 500 se encuentra ahora en camino a un crecimiento de beneficios del 13,1% interanual en el tercer trimestre, lo que marcaría el cuarto trimestre consecutivo de expansión de beneficios de dos dígitos. Esta cifra ha aumentado de forma continua desde el 7,9% al cierre del trimestre y el 10,7% registrado hace apenas una semana, impulsada por resultados mejores de lo esperado.

-

En la última semana, las compañías de los sectores Industrial, Financiero y Salud presentaron las sorpresas de beneficios más relevantes, elevando la tasa general de crecimiento del beneficio.

-

Desde el 30 de septiembre, las mayores contribuciones positivas al crecimiento de beneficios han venido de los sectores Financiero, Tecnología de la Información y Consumo Discrecional. Los débiles resultados del sector de Servicios de Comunicación compensaron parcialmente esas alzas.

-

El desempeño en ingresos también es sólido: las empresas están superando las estimaciones de ingresos a tasas muy por encima de los niveles históricos, y muchas están reportando un crecimiento interanual significativo.

¿Se mantendrá la sólida tendencia de beneficios?

-

Si finalmente el S&P 500 alcanza un crecimiento de beneficios del 13,1% en el tercer trimestre, esto marcaría el cuarto trimestre consecutivo de expansión interanual de beneficios de doble dígito y el noveno trimestre consecutivo de crecimiento positivo de beneficios en general — una señal de fortaleza corporativa sostenida.

-

Ocho de los once sectores muestran crecimiento interanual de beneficios, con las contribuciones más fuertes provenientes de Tecnología de la Información, Finanzas, Utilities, Materiales e Industriales.

Mientras tanto, tres sectores registran caídas, liderados por Servicios de Comunicación. -

En términos de ingresos, 77% de las empresas del S&P 500 han superado expectativas. Esto está muy por encima de los promedios a 5 años (70%) y a 10 años (66%). Los ingresos agregados se sitúan 2,1% por encima de las estimaciones, igualando la media de 5 años y superando la media de 10 años (1,4%).

-

Durante la última semana, los resultados de ingresos mejores de lo esperado en varias industrias —especialmente en Finanzas y Consumo Básico— elevaron la tasa general de crecimiento de ingresos del índice.

-

Desde el final del tercer trimestre (30 de septiembre), los mayores impulsores del crecimiento de ingresos han sido las compañías de Salud, Finanzas y Consumo Discrecional, reflejando un impulso amplio tanto en sectores cíclicos como defensivos.

El crecimiento de los ingresos sigue en aumento

-

La tasa combinada de crecimiento de ingresos del S&P 500 para el tercer trimestre ha aumentado a 8,3%, frente al 7,9% de la semana pasada y al 6,3% al cierre del trimestre. Si el 8,3% se confirma, sería el crecimiento de ingresos más fuerte desde el tercer trimestre de 2022 (11%) y marcaría el vigésimo trimestre consecutivo de expansión interanual de ingresos.

-

Los once sectores registran crecimiento de ingresos respecto al año anterior —con Tecnología de la Información, Salud y Servicios de Comunicación liderando el avance— mostrando una fortaleza amplia en todo el índice.

-

De cara al futuro, los analistas esperan un crecimiento de beneficios del 7,5% en el cuarto trimestre de 2025, 11,8% en el primer trimestre de 2026 y 12,7% en el segundo trimestre de 2026. Para todo 2025, el consenso apunta a un crecimiento de beneficios del 11,6%.

-

El S&P 500 cotiza actualmente a un forward P/E de 22,7, por encima de los promedios a 5 años (20,0) y a 10 años (18,6), aunque ligeramente por debajo del nivel de 22,8 registrado al cierre del trimestre..

Las sorpresas positivas de BPA siguen siendo sólidas

-

Con 91% del índice habiendo publicado sus cifras del tercer trimestre, 82% reportó un BPA por encima de las expectativas, 3% cumplió las estimaciones y 15% quedó por debajo.

-

La tasa del 82% supera los promedios de 1 año (77%), 5 años (78%) y 10 años (75%).

-

Si esta cifra se mantiene, igualaría la tasa más alta de sorpresas positivas desde el tercer trimestre de 2021.

-

Los sectores líderes en sorpresas positivas de BPA incluyen:

-

Salud – 93%

-

Consumo Básico – 93%

-

Tecnología de la Información – 92%

-

Finanzas – 89%

El sector más débil es Servicios de Comunicación – 62%.

-

Magnitud de las sorpresas en beneficios

-

En promedio, las compañías están reportando beneficios un 7,0% por encima de las estimaciones, en línea con el promedio de 10 años, aunque ligeramente por debajo de los promedios de 1 y 5 años.

-

El sector Industrial muestra la mayor sorpresa positiva, con beneficios situándose 15,6% por encima de las expectativas. Entre los contribuyentes más destacados se incluyen:

-

Southwest Airlines (0,11 USD vs. –0,04 USD)

-

Uber Technologies (3,11 USD vs. 0,69 USD)

-

UPS (1,74 USD vs. 1,29 USD)

-

US500 (Gráfico diario)

Fuente: xStation5

_______

Si deseas operar acciones durante la temporada de beneficios y aprovechar sorpresas positivas en BPA e ingresos, abre tu cuenta real en XTB y accede a análisis profesional en tiempo real:Abre tu cuenta real de XTB aquí

Resumen diario: Los índices y las criptomonedas caen ante el aumento de los precios del petróleo

Boeing sube tras noticias de un posible gran pedido del 737 MAX desde China

El petróleo se dispara 11% por la escalada del conflicto en Medio Oriente y El VIX sube impulsado por el miedo en Wall Street

ÚLTIMA HORA: Irán advierte que Europa será “un objetivo legítimo” si la UE entra en la guerra

Este material ha sido elaborado por XTB. Su contenido tiene fines exclusivamente informativos y no constituye, en ningún caso, una asesoría personalizada ni una recomendación de inversión sobre instrumentos, mercados o estrategias específicas. La información aquí contenida no considera los objetivos, la situación financiera ni el perfil de riesgo de ningún inversionista en particular. Antes de invertir en cualquier instrumento financiero, le recomendamos informarse sobre los riesgos involucrados y verificar si el producto es adecuado para su perfil. El desempeño pasado no garantiza resultados futuros. Toda decisión de inversión basada en este material será responsabilidad exclusiva del inversionista. XTB Agente de Valores SpA no se hace responsable por pérdidas directas o indirectas, incluidos daños patrimoniales o pérdida de beneficios, derivados del uso o confianza depositada en esta información.