ความเสี่ยงไม่ได้หมายถึงแค่การสูญเสีย—มันคือความไม่แน่นอน ในคู่มือนี้ คุณจะได้ค้นพบหลักการสำคัญของการบริหารความเสี่ยงที่นักลงทุนระยะยาวทุกคนควรเข้าใจ ตั้งแต่ความลำเอียงทางพฤติกรรมไปจนถึงความเสี่ยงที่ไม่คาดคิดและการจำลองแบบมอนติคาร์โล เราได้แยกแยะสิ่งที่สำคัญจริงๆ เมื่อเผชิญกับสิ่งที่ไม่คาดคิด อ่านตอนนี้และเรียนรู้วิธีการจัดการความเสี่ยงอย่างมืออาชีพ—เพราะการปกป้องเงินทุนคือก้าวแรกสู่การสร้างความมั่งคั่ง

ความเสี่ยงไม่ได้หมายถึงแค่การสูญเสีย—มันคือความไม่แน่นอน ในคู่มือนี้ คุณจะได้ค้นพบหลักการสำคัญของการบริหารความเสี่ยงที่นักลงทุนระยะยาวทุกคนควรเข้าใจ ตั้งแต่ความลำเอียงทางพฤติกรรมไปจนถึงความเสี่ยงที่ไม่คาดคิดและการจำลองแบบมอนติคาร์โล เราได้แยกแยะสิ่งที่สำคัญจริงๆ เมื่อเผชิญกับสิ่งที่ไม่คาดคิด อ่านตอนนี้และเรียนรู้วิธีการจัดการความเสี่ยงอย่างมืออาชีพ—เพราะการปกป้องเงินทุนคือก้าวแรกสู่การสร้างความมั่งคั่ง

ในการลงทุน ความเสี่ยงไม่ใช่เพียงแขกที่มาเยือนเป็นครั้งคราว — แต่เป็นผู้อยู่อาศัยถาวร ไม่ว่าตลาดจะเฟื่องฟูหรือตกต่ำ การบริหารความเสี่ยงคือทักษะที่แท้จริงที่แยกนักเก็งกำไรระยะสั้นออกจากนักลงทุนระยะยาว การเข้าใจความเสี่ยงไม่ใช่การกำจัดมัน แต่คือการรู้วิธีอยู่ร่วมกับมันอย่างชาญฉลาด

ในคู่มือนี้ เราจะอธิบายความหมายที่แท้จริงของความเสี่ยง วิธีการวัด (หรือการวัดที่ผิดพลาด) และวิธีที่นักลงทุนระยะยาวสามารถรับมือกับความเสี่ยงโดยใช้หลักการที่มีโครงสร้าง นอกจากนี้ เราจะกล่าวถึงแนวคิดจากนักคิดในตลาดเช่น Howard Marks และ Nassim Taleb ซึ่งแนวคิดของพวกเขาท้าทายมุมมองแบบดั้งเดิมเกี่ยวกับความเสี่ยง — และสิ่งที่ไม่ใช่ความเสี่ยง

ประเด็นสำคัญ

- ความเสี่ยงคือความไม่แน่นอนของผลลัพธ์ในอนาคต ไม่ใช่เพียงแค่โอกาสที่จะสูญเสีย

- ความเสี่ยงบางอย่างสามารถคำนวณได้ ขณะที่บางอย่างต้องให้ความเคารพ

- ความเสี่ยงมีบทบาทสำคัญในการที่ตลาดประเมินมูลค่าสินทรัพย์

- นักลงทุนระยะยาวต้องคิดในแง่ของความน่าจะเป็น ไม่ใช่การทำนาย

- ความเสี่ยงเป็นเรื่องทางจิตวิทยามากกว่าทางคณิตศาสตร์

- เครื่องมือเช่นวิธีมอนติคาร์โลช่วยจำลองความไม่แน่นอน

- ไม่ใช่ความเสี่ยงทั้งหมดที่สามารถมองเห็นได้จากข้อมูลในอดีต — ระวังสิ่งที่เราไม่รู้ว่ารู้จัก

ความเสี่ยงคืออะไร?

ความเสี่ยงในการลงทุนหมายถึง ความไม่แน่นอนของผลลัพธ์ โดยเฉพาะอย่างยิ่งความเป็นไปได้ที่การลงทุนของคุณอาจไม่ได้ผลตามที่คาดหวังไว้ ไม่ใช่เพียงแค่การสูญเสียเงินเท่านั้น แต่ยังหมายถึงการไม่ทราบว่าคุณอาจได้รับกำไรหรือขาดทุนมากน้อยเพียงใด

ในขณะที่บางคนมองว่าความเสี่ยงคือความผันผวน แต่บางคน เช่น Taleb มองว่ามันคือการเปิดรับต่อความสูญเสียที่หายากและรุนแรง โดยเฉพาะเมื่อคุณไม่รู้ตัว สิ่งนี้ทำให้ความเสี่ยงเป็นทั้งตัวเลขในสเปรดชีตและเงาในจุดบอดของคุณ

ความเสี่ยงสามารถคำนวณได้หรือไม่?

ใช่ แต่เพียงบางครั้งเท่านั้น แบบจำลองแบบดั้งเดิม (เช่น Value at Risk หรือ Sharpe Ratios) มีวัตถุประสงค์เพื่อกำหนดตัวเลขให้กับความเสี่ยง พวกมันมักสมมติว่าตลาดมีพฤติกรรมเป็นแบบแผนที่ชัดเจนและสามารถทำนายได้ อย่างไรก็ตาม ประวัติศาสตร์ทางการเงินเต็มไปด้วยเหตุการณ์ที่ไม่เป็นไปตามแบบแผน ปี 1987 2008 2020 ที่แบบจำลองเหล่านี้ล้มเหลว

ตามที่ฮาวเวิร์ด มาร์คส์ เขียนไว้ว่า "คุณไม่สามารถทำนายได้ แต่คุณสามารถเตรียมตัวได้" นั่นคือความจริงแก่นแท้ของการบริหารความเสี่ยง: การเข้าใจว่าความเสี่ยงอาจคำนวณได้ แต่ไม่สามารถคำนวณได้อย่างสมบูรณ์แบบ

ความเสี่ยงส่งผลต่อการประเมินมูลค่าสินทรัพย์อย่างไร

ความเสี่ยงมีอิทธิพลต่อวิธีที่นักลงทุนกำหนดราคาสินทรัพย์ ยิ่งรายได้หรือกระแสเงินสดของบริษัทมีความไม่แน่นอนมากเท่าใด นักลงทุนก็จะเรียกร้องผลตอบแทนที่สูงขึ้นเท่านั้น — ซึ่งหมายถึงราคาที่ต่ำลงในวันนี้

แนวคิดนี้เป็นรากฐานของวิธีการประเมินมูลค่าหลักทั้งหมด:

- ใน DCF (การคิดลดกระแสเงินสด) ความเสี่ยงจะเพิ่มอัตราคิดลด

- ใน CAPM (Capital Asset Pricing Model) มันเพิ่มผลตอบแทนที่คาดหวัง

- ในจิตวิทยาตลาด ความกลัวลดความต้องการของนักลงทุน — ผลักดันราคาให้ลดลง

สรุปสั้น ๆ: ความเสี่ยงเพิ่มขึ้น = ผลตอบแทนที่ต้องการเพิ่มขึ้น = การประเมินมูลค่าปัจจุบันลดลง

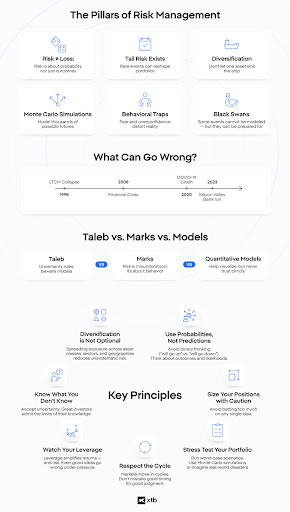

หลักการบริหารความเสี่ยง (แกนกลาง 7)

1. รู้ในสิ่งที่คุณไม่รู้:

ยอมรับความไม่แน่นอน นักลงทุนที่ยอดเยี่ยมยอมรับขีดจำกัดของความรู้ของตนเอง

2. การกระจายการลงทุนไม่ใช่ทางเลือก

การกระจายความเสี่ยงไปยังสินทรัพย์ประเภทต่างๆ ภาคส่วนต่างๆ และภูมิภาคต่างๆ ช่วยลดความเสี่ยงที่ไม่เป็นระบบ

3. ใช้ความน่าจะเป็น ไม่ใช่การคาดการณ์

หลีกเลี่ยงการคิดแบบทวิภาค ("จะขึ้น" กับ "จะลง") ให้คิดถึงผลลัพธ์และความเป็นไปได้

4. ขนาดตำแหน่งของคุณด้วยความระมัดระวัง

หลีกเลี่ยงการเดิมพันมากเกินไปในแนวคิดเดียว การกำหนดขนาดตำแหน่งช่วยปกป้องพอร์ตการลงทุนจากเหตุการณ์ที่ไม่คาดคิดอย่างรุนแรง

5. ระวังการใช้ประโยชน์

การใช้ประโยชน์ช่วยเพิ่มผลตอบแทน — และความเสี่ยง แม้แต่ความคิดที่ดีก็อาจผิดพลาดภายใต้แรงกดดัน.

6. เคารพวัฏจักร

ตลาดเคลื่อนไหวเป็นวัฏจักร อย่าเข้าใจผิดว่าจังหวะที่ดีคือวิจารณญาณที่ดี

7. ทดสอบความเครียดพอร์ตโฟลิโอของคุณ

จำลองสถานการณ์ที่เลวร้ายที่สุด ใช้การจำลองแบบมอนติคาร์โลหรือจินตนาการถึงภัยพิบัติในโลกจริง

ความเสี่ยงและผลตอบแทน: นั่นคืออะไร?

วลี "ความเสี่ยงและผลตอบแทน" มักถูกพูดถึงในวงการการลงทุน แต่ความหมายของมันลึกซึ้งกว่าที่พาดหัวข่าวส่วนใหญ่จะบอกได้ ที่แก่นแท้ ความสัมพันธ์ระหว่างความเสี่ยงและผลตอบแทนสะท้อนถึงหนึ่งในหลักการพื้นฐานที่สุดในตลาดการเงิน: เพื่อที่จะบรรลุผลตอบแทนที่สูงขึ้น นักลงทุนต้องยอมรับความไม่แน่นอนที่สูงขึ้นด้วย

แต่—และนี่คือสิ่งสำคัญ—ความเสี่ยงที่สูงขึ้นไม่ได้หมายความว่าจะได้รับผลตอบแทนที่สูงขึ้นเสมอไป ดังที่ฮาวเวิร์ด มาร์คส์กล่าวไว้อย่างมีชื่อเสียงว่า:

| “หากการลงทุนที่มีความเสี่ยงสูงกว่าสามารถสร้างผลตอบแทนที่สูงกว่าได้อย่างสม่ำเสมอ พวกมันก็จะไม่มีความเสี่ยงสูงอีกต่อไป”

มาดูกันว่ามันหมายถึงอะไรกันแน่

การเข้าใจ Trade-Off

ความเสี่ยงในการลงทุนคือความเป็นไปได้ที่ผลตอบแทนจากการลงทุนจริงจะแตกต่างจากผลตอบแทนที่คาดหวังไว้ และอาจส่งผลให้เกิดการขาดทุนได้ รางวัลคือผลตอบแทนหรือกำไรที่อาจได้รับจากการรับความเสี่ยงนั้น

ในขณะที่สินทรัพย์ที่ปลอดภัยกว่า เช่น พันธบัตรรัฐบาล มักจะให้ผลตอบแทนที่พอประมาณและมั่นคง สินทรัพย์ที่มีความเสี่ยงสูงกว่า เช่น หุ้นหรือกองทุนตลาดเกิดใหม่ ก็มีโอกาสให้ผลตอบแทนที่สูงกว่าเช่นกัน—แต่ก็มีความเสี่ยงที่จะขาดทุนมากขึ้นด้วย

การแลกเปลี่ยนนี้ไม่ได้เป็นเชิงเส้นเสมอไป บางครั้งความเสี่ยงอาจเพิ่มขึ้นโดยที่ผลตอบแทนที่อาจได้รับไม่ได้เพิ่มขึ้นอย่างมีนัยสำคัญ—โดยเฉพาะในตลาดที่เต็มไปด้วยการเก็งกำไรหรือมีผู้เข้าร่วมจำนวนมาก การระบุช่วงเวลาเหล่านั้นคือส่วนหนึ่งที่ทำให้ผู้ลงทุนที่มีทักษะแตกต่างจากนักพนันที่หวังโชค

ความไม่สมมาตรและการวางตำแหน่งอย่างชาญฉลาด

นักลงทุนที่ชาญฉลาดมองหาโอกาสที่ไม่สมมาตร—สถานการณ์ที่ผลตอบแทนที่อาจได้รับมีน้ำหนักมากกว่าความเสี่ยงที่อาจเกิดขึ้นอย่างมาก ตัวอย่างเช่น หุ้นที่มีมูลค่าต่ำกว่ามูลค่าที่แท้จริงอย่างมากและมีปัจจัยพื้นฐานที่แข็งแกร่งอาจไม่ได้ "ปราศจากความเสี่ยง" แต่ก็มีโอกาสให้ผลตอบแทนที่คุ้มค่ากับความเสี่ยง

สิ่งที่สำคัญคือไม่ใช่แค่ผลตอบแทนที่คาดหวังเท่านั้น—แต่ยังรวมถึง:

- ความแปรปรวนของผลลัพธ์ที่เป็นไปได้

- ความน่าจะเป็นของการได้เปรียบกับการเสียเปรียบ

- และความรุนแรงของสถานการณ์ที่เลวร้ายที่สุด

ทำไมบริบทจึงมีความสำคัญ

สินทรัพย์สองรายการที่มีโปรไฟล์ความเสี่ยงคล้ายกันบนกระดาษอาจแสดงพฤติกรรมแตกต่างกันได้ขึ้นอยู่กับสภาวะเศรษฐกิจ ความรู้สึกของนักลงทุน และแม้กระทั่งแรงกระแทกทางภูมิรัฐศาสตร์ นั่นคือเหตุผลที่บริบท—วัฏจักรเศรษฐกิจ สภาพคล่องของตลาด ทิศทางนโยบาย—ต้องได้รับการพิจารณาเมื่อวิเคราะห์ความเสี่ยงและผลตอบแทน

ปัจจัยทางอารมณ์

นักลงทุนหลายคนเข้าใจผิดเกี่ยวกับความเสี่ยงเพราะพวกเขาตีความมันในเชิงอารมณ์ ความกลัวการสูญเสียอาจขัดขวางการตัดสินใจอย่างมีเหตุผล ในขณะที่ความตื่นเต้นจากรางวัลอาจส่งเสริมความมั่นใจเกินควร การเข้าใจความเสี่ยงและรางวัลไม่ใช่แค่เรื่องคณิตศาสตร์—มันยังเกี่ยวกับทัศนคติด้วย

นักลงทุนที่ยอดเยี่ยมไม่ใช่ผู้ที่หลีกเลี่ยงความเสี่ยง แต่คือผู้ที่วัดความเสี่ยงอย่างชาญฉลาด ยอมรับเมื่อมันคุ้มค่า และรู้วิธีจัดการเมื่อมันมาถึง

ข้อถกเถียงเกี่ยวกับการคำนวณความเสี่ยงและแบบจำลอง

แบบจำลองทางการเงินมีพื้นฐานอยู่บนสมมติฐาน หลายแบบสมมติว่า:

- ตลาดมีประสิทธิภาพ

- ความเสี่ยงมักกระจายตัวตามปกติ

- ประวัติศาสตร์ซ้ำรอย

สมมติฐานเหล่านี้มักสะดวกแต่ไม่ถูกต้อง ได้วิจารณ์แบบจำลองที่ประเมินค่าต่ำเกินไปสำหรับเหตุการณ์ที่หายากและมีผลกระทบสูง — สิ่งที่เขาเรียกว่า "นกกระสาสีดำ"

ความผันผวนทางประวัติศาสตร์ไม่ใช่ความเสี่ยงในอนาคต และความสงบในอดีตมักซ่อนพายุในอนาคต

ความเสี่ยงทางอารมณ์: ทำไมจิตวิทยาของนักลงทุนจึงเป็นอันตรายที่ซ่อนอยู่

ความเสี่ยงทางอารมณ์ไม่ได้อยู่ในสเปรดชีต — แต่มันอยู่ในกระจก สำหรับนักลงทุนระยะยาว ภัยคุกคามที่ใหญ่ที่สุดมักไม่ได้มาจากตลาด แต่มาจากภายในตัวเราเอง การตอบสนองทางอารมณ์ เช่น การขายอย่างตื่นตระหนกในช่วงตลาดขาลง หรือการไล่ตามกระแสในช่วงตลาดขาขึ้น สามารถสร้างความเสียหายต่อพอร์ตการลงทุนได้อย่างถาวร

- การเงินเชิงพฤติกรรมชี้ให้เห็นถึงข้อผิดพลาดที่พบบ่อย: การหลีกเลี่ยงการสูญเสีย ซึ่งการสูญเสียรู้สึกเจ็บปวดเป็นสองเท่าของความสุขที่ได้รับจากการได้มา; การตามฝูงชน ซึ่งนักลงทุนทำตามผู้อื่น; และความมั่นใจเกินจริง ซึ่งเราประเมินความสามารถของเราในการจับจังหวะตลาดสูงเกินไป แต่ละข้อเหล่านี้สามารถนำไปสู่การตัดสินใจที่ไม่เหมาะสม หรือแม้กระทั่งหายนะ

- กลยุทธ์การจัดการความเสี่ยงที่ดีที่สุดในโดเมนนี้? การตระหนักรู้ในตนเอง การสร้างระบบ กฎ และนิสัยระยะยาวสามารถช่วยแยกปฏิกิริยาทางอารมณ์ออกจากพฤติกรรมการลงทุนที่มีเหตุผล

บทบาทของความเสี่ยงด้านสภาพคล่องในการลงทุนระยะยาว

ความเสี่ยงด้านสภาพคล่องคือความเสี่ยงที่ไม่สามารถถอนการลงทุนเมื่อจำเป็น — หรือทำได้แต่ต้องขายในราคาที่ขาดทุนอย่างมาก เปรียบเสมือนการเป็นเจ้าของบ้านสวยในเมืองที่ห่างไกล: บ้านอาจมีมูลค่า แต่ต้องใช้เวลา (และผู้ซื้อที่เต็มใจ) ในการเปลี่ยนเป็นมูลค่าที่เป็นรูปธรรม

- ในตลาดการเงิน ความคล่องตัวทางการเงินมีความสำคัญมากที่สุดในช่วงเวลาที่มีความเครียด. หุ้นอาจง่ายต่อการซื้อขายในสภาพปกติ แต่ในภาวะตื่นตระหนกของตลาด แม้แต่หุ้นขนาดใหญ่ก็อาจกลายเป็นยากที่จะขายได้โดยไม่มีการลื่นไหลของราคา

- นักลงทุนระยะยาว โดยเฉพาะผู้ที่จัดสรรเงินลงทุนในอสังหาริมทรัพย์ หุ้นขนาดเล็ก พันธบัตร หรือหุ้นนอกตลาด ควรประเมินว่าสินทรัพย์ของตนสามารถเปลี่ยนเป็นเงินสดได้ง่ายเพียงใดโดยไม่กระทบต่อราคา อย่าลืมว่า: สภาพคล่องก็เหมือนกับออกซิเจน — คุณจะสังเกตได้ก็ต่อเมื่อมันหายไป

การจัดสรรงบประมาณความเสี่ยง: วิธีที่มืออาชีพจัดสรรความเสี่ยง (ไม่ใช่แค่เงินทุน)

นักลงทุนมืออาชีพไม่ได้เพียงแค่จัดสรรเงินดอลลาร์ — พวกเขาจัดสรรความเสี่ยง ความคิดนี้เรียกว่าการจัดการความเสี่ยง ซึ่งเป็นรากฐานของการสร้างพอร์ตการลงทุนสมัยใหม่ การถือครองหุ้นที่มีความผันผวน 5% มีความเสี่ยงมากกว่าการถือครองพันธบัตรที่มั่นคง 10% การเข้าใจความแตกต่างนี้คือกุญแจสำคัญ

การจัดสรรงบประมาณความเสี่ยงเกี่ยวข้องกับการประเมินว่าแต่ละตำแหน่งมีส่วนทำให้เกิดความผันผวน (หรือความไม่แน่นอน) ต่อพอร์ตการลงทุนโดยรวมมากน้อยเพียงใด เครื่องมือเช่น Value at Risk (VaR), อัตราส่วน Sharpe และเบต้าถูกใช้อย่างแพร่หลายในกระบวนการนี้

สถาบันใช้แบบจำลองน้ำหนักความเสี่ยงเพื่อกระจายความเสี่ยงไปยังหมวดหมู่สินทรัพย์, ภูมิภาค, และสไตล์ต่าง ๆ สำหรับบุคคลทั่วไป, นี่หมายถึงการบาลานซ์หุ้นที่มีการเติบโตสูงแต่มีความผันผวนมากกับสินทรัพย์ที่ให้รายได้ที่มั่นคงมากขึ้น — ไม่เพียงแต่พิจารณาจากศักยภาพในการให้ผลตอบแทนเท่านั้น แต่ยังพิจารณาจากความเสี่ยงที่แต่ละสินทรัพย์เพิ่มเข้ามาด้วย

ทำไมการกระจายความเสี่ยงจึงไม่ใช่ของฟรีในด้านการบริหารความเสี่ยง

คุณอาจเคยได้ยินว่า "การกระจายความเสี่ยงคืออาหารฟรีเพียงอย่างเดียวในการลงทุน" แม้ว่าในทางทฤษฎีจะเป็นเช่นนั้น แต่การกระจายความเสี่ยงทั้งหมดไม่ได้เท่าเทียมกัน การถือหุ้นเทคโนโลยี 20 ตัวไม่ได้หมายถึงการกระจายความเสี่ยง หากหุ้นทั้งหมดเคลื่อนไหวไปในทิศทางเดียวกันเมื่อตลาดตก

- การกระจายความเสี่ยงอย่างแท้จริงหมายถึงการกระจายความเสี่ยงไปยังสินทรัพย์ที่ไม่มีความสัมพันธ์กัน — หุ้น, พันธบัตร, อสังหาริมทรัพย์, สินค้าโภคภัณฑ์, และภูมิภาคต่างๆ. อย่างไรก็ตาม การกระจายความเสี่ยงอาจล้มเหลวในช่วงวิกฤต. ความสัมพันธ์ระหว่างสินทรัพย์อาจเพิ่มขึ้นเมื่อความกลัวเข้าครอบงำ ตามที่เห็นในปี 2008 และเดือนมีนาคม 2020.

- การกระจายความเสี่ยงช่วยปรับให้ผลตอบแทนราบรื่นและลดการขาดทุนลงได้ แต่ไม่ใช่ทางแก้ปัญหาที่สมบูรณ์แบบ จำเป็นต้องใช้ร่วมกับรูปแบบการควบคุมความเสี่ยงอื่น ๆ เช่น การกำหนดขนาดตำแหน่งการลงทุน การป้องกันความเสี่ยง และการวางแผนสถานการณ์

การวางแผนสถานการณ์: เตรียมพร้อมสำหรับสิ่งที่คุณไม่สามารถคาดการณ์ได้

ตลาดไม่ใช่เครื่องจักร — ตลาดคือระบบนิเวศของความเป็นไปได้, อารมณ์, และเหตุการณ์. การวางแผนสถานการณ์คือกลยุทธ์ที่เตรียมนักลงทุนให้พร้อมสำหรับอนาคตที่เป็นไปได้ต่าง ๆ แทนที่จะเดิมพันเพียงผลลัพธ์เดียว

- แทนที่จะคาดการณ์อย่างแม่นยำว่าจะเกิดอะไรขึ้น นักลงทุนจะวางแผนสภาพแวดล้อมทางเศรษฐกิจที่เป็นไปได้หลายแบบ: อัตราเงินเฟ้อพุ่งสูง ภาวะเศรษฐกิจถดถอย การเติบโตทางเทคโนโลยีอย่างรวดเร็ว วิกฤตการณ์ทางภูมิรัฐศาสตร์ หรือภาวะเศรษฐกิจซบเซาพร้อมเงินเฟ้อ สำหรับแต่ละสถานการณ์ พวกเขาประเมินว่าพอร์ตการลงทุนของตนอาจตอบสนองอย่างไร

- วิธีนี้สะท้อนแนวคิดของกลยุทธ์ทางทหาร ที่ความยืดหยุ่นมีความสำคัญมากกว่าความแม่นยำ นอกจากนี้ยังสอดคล้องกับปัญญาของฮาวเวิร์ด มาร์คส์ ที่กระตุ้นให้นักลงทุนหลีกเลี่ยงการคาดการณ์ และเตรียมตัวให้พร้อมสำหรับหลากหลายสถานการณ์

ความเสี่ยงและผลตอบแทน: เหตุใดความสัมพันธ์จึงไม่เป็นเชิงเส้น

"มันง่ายมาก: หากการลงทุนที่มีความเสี่ยงสูงกว่าให้ผลตอบแทนที่สูงกว่าอย่างสม่ำเสมอ พวกมันก็จะไม่มีความเสี่ยงสูงอีกต่อไป" – ฮาวเวิร์ด มาร์คส์

ประโยคที่ดูเรียบง่ายนี้เผยให้เห็นความจริงอันลึกซึ้งเกี่ยวกับตลาดการเงิน — ความจริงที่นักลงทุนระยะยาวทุกคนควรเข้าใจอย่างลึกซึ้ง มาทำความเข้าใจกันว่ามันหมายถึงอะไรจริงๆ และทำไมความสัมพันธ์ระหว่างความเสี่ยงและผลตอบแทนจึงไม่ได้ตรงไปตรงมาอย่างที่ตำราส่วนใหญ่แนะนำ

สมการที่ถูกเข้าใจผิด: ความเสี่ยงมากขึ้น = ผลตอบแทนมากขึ้น?

ในการศึกษาการลงทุนขั้นพื้นฐาน เรามักถูกบอกเสมอว่าความเสี่ยงที่สูงขึ้นจะนำไปสู่ผลตอบแทนที่คาดหวังสูงขึ้น และในภาพรวมระยะยาวแล้ว แนวคิดนี้ถือว่าถูกต้องในเชิงทิศทาง สินทรัพย์ที่มีความเสี่ยงสูงกว่า เช่น หุ้นเมื่อเทียบกับพันธบัตร หรือตลาดเกิดใหม่เมื่อเทียบกับตลาดพัฒนาแล้ว มักให้ผลตอบแทนสูงกว่าในระยะยาว อย่างไรก็ตาม ฮาวเวิร์ด มาร์คส์ นักลงทุนระดับตำนานและผู้ร่วมก่อตั้ง Oaktree Capital ได้เตือนเราว่าความสัมพันธ์นี้ไม่ได้เป็นสิ่งที่รับประกันได้

ทำไม?

เพราะหากทุกคนรู้ว่าความเสี่ยงที่สูงขึ้นนำไปสู่ผลตอบแทนที่สูงขึ้นเสมอ นักลงทุนก็จะรีบเข้าไปลงทุนในโอกาสเหล่านั้น ราคาจะสูงขึ้น ผลตอบแทนจะลดลง และส่วนต่างของการรับความเสี่ยงก็จะหายไป

โดยสรุป: หากมันแน่นอนแล้ว ก็ไม่มีความเสี่ยงตั้งแต่แรก

ความหมายที่แท้จริงของความเสี่ยง: ความไม่แน่นอน ไม่ใช่การสูญเสีย

หลายคนมักเข้าใจผิดว่าความเสี่ยงคือการสูญเสียที่แน่นอน แต่ในการลงทุน ความเสี่ยงคือความไม่แน่นอนของผลลัพธ์ — โดยเฉพาะผลลัพธ์ในทางลบ

ตัวอย่าง:

- การซื้อพันธบัตรที่ให้ผลตอบแทนสูงอาจให้ผลตอบแทนที่มากกว่า... แต่ผลตอบแทนเหล่านั้นมาพร้อมกับความเสี่ยงของการผิดนัดชำระหนี้

- การลงทุนในสตาร์ทอัพด้านเทคโนโลยีชีวภาพใหม่อาจให้ผลตอบแทนถึง 500%... หรืออาจทำให้เงินทุนของคุณหายไปทั้งหมด

- การจัดสรรไปยังตลาดชายขอบอาจเสนอโอกาสในการเติบโต... แต่ความวุ่นวายทางการเมืองอาจทำให้คำสัญญานั้นล้มเหลวได้

สิ่งเหล่านี้ไม่ใช่ผลตอบแทนที่รับประกันได้ แต่เป็นการเดิมพันที่ไม่แน่นอน ซึ่งอนาคตยังไม่มีใครรู้ นั่นแหละคือสิ่งที่ทำให้มันมีความเสี่ยง

ตัวอย่างในทางปฏิบัติ: หุ้นสองตัว ผลตอบแทนเหมือนกันหรือ?

ลองนึกภาพหุ้นสองตัวที่ให้ผลตอบแทน 15% ในปีที่แล้ว:

- หนึ่งมีการเติบโตที่ราบรื่นและสม่ำเสมอพร้อมกระแสเงินสดที่มั่นคง

- อีกตัวหนึ่งแกว่งตัวอย่างรุนแรง — ขึ้น 40%, ลง 30%, ขึ้นอีกครั้ง — ถูกขับเคลื่อนโดยกระแสการเก็งกำไร

แม้ว่าผลตอบแทนจะเหมือนกัน แต่เส้นทางไปสู่ผลตอบแทนเหล่านั้นแตกต่างกันโดยสิ้นเชิง เส้นทางหนึ่งมีความเสี่ยง ความเครียด และความไม่แน่นอนมากกว่าอีกเส้นทางหนึ่งอย่างมาก

คำถามคือ: อันไหนจะทำงานได้ดีกว่าในปีหน้า?

ไม่มีใครรู้ นั่นคือเหตุผลที่ความเสี่ยงเป็นองค์ประกอบหลักในแบบจำลองการประเมินมูลค่าทั้งหมด — และทำไมมันไม่ใช่แค่ "ความเสี่ยงมากขึ้น = เงินมากขึ้น"

ทำไมเบี้ยประกันความเสี่ยงจึงเปลี่ยนแปลงไปตามเวลา

ในตลาดที่สงบ เมื่อความเชื่อมั่นสูง นักลงทุนมักประเมินความเสี่ยงต่ำเกินไป พวกเขาซื้อสินทรัพย์ที่มีความเสี่ยงสูงในราคาที่สูงเกินจริง โดยสมมติว่าไม่มีสิ่งใดผิดพลาด ซึ่งจะนำไปสู่การบีบอัดเบี้ยประกันความเสี่ยง — และผลตอบแทนในอนาคตที่ลดลง

ในทางตรงกันข้าม ในช่วงเศรษฐกิจถดถอย ความกลัวครอบงำ นักลงทุนต้องการค่าตอบแทนที่สูงขึ้นเพื่อรับความเสี่ยง — ดังนั้นส่วนต่างความเสี่ยงจึงเพิ่มขึ้น และผลตอบแทนระยะยาวอาจเพิ่มขึ้น

พฤติกรรมที่เป็นวัฏจักรนี้ถือเป็นหัวใจสำคัญของปรัชญาของฮาวเวิร์ด มาร์คส์ ดังที่เขาพูดบ่อยๆ ว่า:

| "คุณไม่สามารถทำนายได้ แต่คุณสามารถเตรียมพร้อมได้"

... และนั่นหมายถึงการรู้ว่าเมื่อใดที่ความเสี่ยงถูกประเมินราคาผิดพลาดโดยกลุ่มคน

ทำไมสิ่งนี้จึงสำคัญสำหรับนักลงทุนระยะยาว

ความจริงก็คือ: คุณไม่ได้รับเงินเพียงเพราะคุณเสี่ยง — คุณได้รับเงินเพราะคุณเสี่ยงอย่างชาญฉลาด

การไล่ตามการลงทุนที่มีความเสี่ยงสูงอย่างไม่ลืมหูลืมตาโดยคาดหวังผลตอบแทนสูงเป็นเกมอันตราย นั่นคือการเก็งกำไร ไม่ใช่การลงทุน

นักลงทุนระยะยาวต้องถาม:

- ผลตอบแทนที่อาจได้รับคุ้มค่ากับความเสี่ยงที่ฉันกำลังจะรับหรือไม่?

- ความเสี่ยงได้รับการประเมินราคาอย่างยุติธรรมโดยตลาดหรือไม่?

- ฉันกำลังได้รับค่าตอบแทนสำหรับความไม่แน่นอน — หรือแค่ความตื่นเต้น?

สรุป: ความเสี่ยงไม่ใช่คำสัญญา แต่เป็นความเป็นไปได้

คำกล่าวของฮาวเวิร์ด มาร์คส์เตือนให้เราตระหนักว่าตลาดมีความซับซ้อน เป็นวัฏจักร และได้รับอิทธิพลจากจิตวิทยา ตลาดไม่ได้ให้รางวัลกับความประมาทเลินเล่อ — แต่ให้รางวัลกับการรับความเสี่ยงอย่างมีวินัยและรอบคอบ

ในการลงทุน ไม่มีอะไรที่เป็นอัตโนมัติ ความเสี่ยงที่มากขึ้นอาจนำไปสู่ผลตอบแทนที่มากขึ้น — แต่เฉพาะเมื่อโอกาสเป็นใจให้คุณเท่านั้น และการหาคำตอบนั้น? นั่นคือที่ที่ทักษะที่แท้จริงอยู่

🎲 ภาพลวงของรูปแบบ: เหตุใดผลลัพธ์ในอดีตจึงไม่เปลี่ยนแปลงความน่าจะเป็นในอนาคต

หนึ่งในความเข้าใจผิดที่อันตรายที่สุดแต่เงียบๆ ในการลงทุนเกิดจากแนวคิดที่ดูเรียบง่ายแต่หลอกลวง: "เพราะบางสิ่งยังไม่เกิดขึ้น มันจึงมีแนวโน้มที่จะเกิดขึ้นต่อไป" ตรรกะที่บกพร่องนี้เป็นรากฐานทางความคิดของสิ่งที่นักเศรษฐศาสตร์พฤติกรรมและนักทฤษฎีการตัดสินใจเรียกว่า "ความผิดพลาดแบบมอนติคาร์โล" (Monte Carlo fallacy) ซึ่งแง่มุมนี้ไม่ได้ชัดเจนนัก โดยเฉพาะในช่วงเวลาที่มีความผันผวนยาวนาน การขาดทุน หรือราคาตลาดที่พุ่งสูงขึ้นอย่างไม่คาดคิด

ความผิดพลาดเกิดขึ้นเมื่อนักลงทุนเริ่มเชื่อว่าความน่าจะเป็นของเหตุการณ์—เช่น การฟื้นตัวของหุ้นที่ตก—จะเพิ่มขึ้นเพียงเพราะมันยังไม่เกิดขึ้น ความเชื่อนี้ขัดแย้งกับหลักการพื้นฐานของทฤษฎีความน่าจะเป็น: ในเหตุการณ์อิสระ อดีตไม่มีอิทธิพลต่ออนาคต ตลาดไม่ได้ "ติดหนี้" คุณในการชนะ ไม่ว่าคุณจะขาดทุนมานานแค่ไหน ความน่าจะเป็นของผลลัพธ์ในอนาคตไม่ได้ขึ้นอยู่กับผลลัพธ์ในอดีต

ตามที่นักเทรดที่มีประสบการณ์ทราบกันดี ความเข้าใจผิดนี้ไม่ได้จำกัดเฉพาะนักลงทุนรายย่อยเท่านั้น แม้แต่ผู้จัดการพอร์ตโฟลิโอที่มีประสบการณ์และนักวิเคราะห์กองทุนเฮดจ์ฟันด์ก็สามารถตกหลุมพรางของการ "คาดหวัง" การกลับสู่ค่าเฉลี่ยโดยไม่รู้ตัวได้ แม้ในสถานการณ์ที่กฎของความอิสระทางสถิติมีอิทธิพลเหนือบริบทก็ตามกลยุทธ์ที่ติดตามแนวโน้มยังคงถูกใช้อย่างแพร่หลายในกองทุนเฮดจ์ฟันด์บนวอลล์สตรีท แม้ว่าจะมีความเสี่ยงต่อการตีความความสุ่มผิดเป็นโมเมนตัมก็ตาม สิ่งนี้พบได้บ่อยโดยเฉพาะในการซื้อขายระยะสั้น การเก็งกำไรในออปชั่น และกลยุทธ์การกลับสู่ค่าเฉลี่ย เมื่อแรงกดดันทางอารมณ์สูง

🧠 คำเตือนของ Taleb: ความสุ่มไม่ใช่ศัตรูของคุณ—แต่การตีความผิดต่างหากที่เป็น

นัสซิม นิโคลัส ทาเล็บ นักปรัชญา-นักเทรดชื่อดัง ได้กล่าวถึงอคติข้อนี้ไว้ในผลงานของเขา โดยเฉพาะในหนังสือ Fooled by Randomness ทาเล็บเตือนว่ามนุษย์เป็นสิ่งมีชีวิตที่มองหาแบบแผนในโลกที่ส่วนใหญ่ไร้แบบแผน โดยเขากล่าวว่า "เรามองไม่เห็นความน่าจะเป็น แต่เรามองเห็นความเสี่ยง" ซึ่งหมายความว่าเรามักจะประเมินลำดับของเหตุการณ์สุ่มผิดไปว่าเป็นแนวโน้มที่มีความหมายเราพบระเบียบในสิ่งที่เต็มไปด้วยเสียงรบกวน และตลาดก็เช่นเดียวกับธรรมชาติ ที่มักจะมีความสุ่มมากกว่าที่ปรากฏให้เห็น

จากมุมมองทางจิตวิทยา ผลกระทบนั้นลึกซึ้งมาก นักลงทุนที่ตกหลุมพรางนี้อาจเพิ่มการลงทุนในตำแหน่งที่ขาดทุน โดยเชื่อว่าพวกเขา "ถึงเวลา" ที่จะชนะแล้ว หรือที่แย่กว่านั้น พวกเขาอาจถอนตัวออกจากตำแหน่งที่สร้างขึ้นอย่างดีก่อนเวลาอันควร เพียงเพราะความสุ่มในระยะสั้นยังไม่ได้เอื้อประโยชน์ต่อพวกเขา สิ่งนี้สร้างวงจรป้อนกลับของการตัดสินใจที่ไร้เหตุผล ซึ่งบั่นทอนกลยุทธ์ที่แข็งแกร่งที่สุดได้

📈 ยอมรับความไม่แน่นอน: ขอบเขตของการคิดเชิงความน่าจะเป็น

ในแง่ของความน่าจะเป็น การตัดสินใจลงทุนทุกครั้งล้วนเป็นการตัดสินใจใหม่ — ได้รับข้อมูลจากปัจจัยพื้นฐานและแบบจำลอง ใช่แล้ว แต่ไม่เคยถูกกำหนดโดยผลลัพธ์ในอดีตเพียงอย่างเดียว การเข้าใจเรื่องนี้ไม่ใช่แค่ความจำเป็นทางคณิตศาสตร์เท่านั้น แต่เป็นข้อได้เปรียบทางจิตวิทยา นักลงทุนที่ยอดเยี่ยมยอมรับความไม่แน่นอนไม่ใช่เป็นข้อบกพร่องของระบบ แต่เป็นส่วนหนึ่งของระบบเอง

บทสรุป? ตลาดไม่มีความทรงจำ 🧾 ไม่ว่าจะเป็นวันที่ตลาดร่วงติดต่อกันเป็นวันที่ 10 หรือหุ้นที่พลาดการคาดการณ์กำไรติดต่อกันถึงห้าไตรมาส ความน่าจะเป็นของสิ่งที่จะเกิดขึ้นต่อไปไม่ได้ถูกกำหนดโดยความถี่ในอดีต แต่โดยสภาวะพื้นฐานและข้อมูลใหม่ ๆ และจนกว่าเราจะยอมรับความจริงข้อนี้ อคติของเรา—ไม่ใช่พอร์ตการลงทุนของเรา—จะยังคงควบคุมอยู่

สถานการณ์ตลาดทั่วไปที่ปรากฏ

1. การซื้อเมื่อราคาตกเร็วเกินไป

- สมมติว่าหุ้น "ต้องดีดตัวกลับ" หลังจากที่ราคาลดลงอย่างรวดเร็ว

- การละเลยปัจจัยพื้นฐานในภาพรวมหรือสภาวะเศรษฐกิจมหภาค

2. การเพิ่มเดิมพันในตำแหน่งที่เสียเปรียบ

- เชื่อว่าการฟื้นตัวเป็นสิ่งที่ "หลีกเลี่ยงไม่ได้" เพียงเพราะความสูญเสียได้สะสมขึ้น

- สิ่งนี้อาจนำไปสู่การเฉลี่ยต้นทุนในธุรกรรมที่ไม่ดี ซึ่งทำให้ขาดทุนมากขึ้น

3. การกลับทิศทางของเวลาในภาวะตลาดกระทิงที่แข็งแกร่ง

- การขายชอร์ตหุ้นเพียงเพราะมัน "ขึ้นสูงเกินไป"

- การละเลยความเป็นไปได้ของปัจจัยพื้นฐานที่แข็งแกร่งหรือแรงส่ง

4. คลั่งไคล้คริปโตและมีม

- นักลงทุนที่ซื้อหรือขายชอร์ตโดยอาศัยแนวคิดที่ว่าความผันผวนของราคาในอดีตจะต้องกลับทิศทาง

- สิ่งนี้ก่อให้เกิดความผันผวนที่ขับเคลื่อนด้วยอารมณ์มากกว่าการวิเคราะห์อย่างมีเหตุผล

ทำไมมันถึงอันตรายมาก

ความเชื่อผิดของนักเสี่ยงโชคบิดเบือนการรับรู้เกี่ยวกับความน่าจะเป็น มันทำให้นักลงทุนเชื่อว่าตลาด "ติดหนี้" พวกเขาในการกลับตัว แต่ตลาดนั้นซับซ้อน ไม่เป็นเส้นตรง และมักไร้เหตุผล — และ "กฎ" เดียวที่ตลาดปฏิบัติตามคือความไม่แน่นอน

ทัศนคตินี้อาจก่อให้เกิด:

- จังหวะไม่ดี

- การใช้เงินเกินตัว

- การสูญเสียเพิ่มขึ้นจากการตัดสินใจผิดพลาด

- การลงทุนทางอารมณ์ที่ขับเคลื่อนด้วยความคับข้องใจ ไม่ใช่เหตุผล

หลีกเลี่ยงกับดัก: สิ่งที่นักลงทุนฉลาดทำ

- เข้าใจแนวโน้มสามารถคงอยู่ได้ เพียงเพราะหุ้นมีการซื้อขายเกินหรือต่ำกว่าปกติไม่ได้หมายความว่าการกลับตัวจะเกิดขึ้นในเร็วๆ นี้

- มุ่งเน้นที่พื้นฐาน ไม่ใช่แค่รูปแบบ ปล่อยให้ผลกำไร การประเมินมูลค่า และบริบทมหภาคเป็นตัวนำทางการตัดสินใจ — ไม่ใช่แค่สถิติชนะต่อเนื่อง

- ใช้การควบคุมความเสี่ยง อย่าสมมติว่าสิ่งใด "รับประกัน" หรือ "เป็นสิทธิ์" การกำหนดขนาดการลงทุน, การตั้งจุดตัดขาดทุน, และการวิเคราะห์สถานการณ์มีความสำคัญมากกว่า

- ระวังอคติจากความสดใหม่ เพียงเพราะบางสิ่งเกิดขึ้นซ้ำๆ ไม่ได้หมายความว่ามันจะต้องย้อนกลับ

สรุป: การลงทุนไม่ใช่เกมของโอกาสเพียงอย่างเดียว

ฮาวเวิร์ด มาร์คส์ เคยกล่าวไว้ว่า การลงทุนไม่ใช่เรื่องของความแน่นอน แต่เป็นเรื่องของความน่าจะเป็นและการตระหนักถึงความเสี่ยง ความเข้าใจผิดของนักพนันบิดเบือนทั้งสองอย่างนี้

หลีกเลี่ยงภาพลวงตาของผลลัพธ์ที่ "ควรจะเป็น" จงยึดมั่นในความเป็นจริง ไม่ใช่ความบังเอิญ เพราะในตลาด — เช่นเดียวกับในมอนติคาร์โล — ความเข้าใจผิดเกี่ยวกับความน่าจะเป็นอาจนำมาซึ่งความสูญเสียที่มีราคาแพงมาก

การคำนวณความเสี่ยงกับวิธีการมอนติคาร์โล

การจำลองแบบมอนติคาร์โล (Monte Carlo simulations) เป็นวิธีหนึ่งในการสร้างแบบจำลองความไม่แน่นอนโดยการจำลองสถานการณ์สุ่มหลายพันครั้งตามสมมติฐาน แทนที่จะทำนายอนาคตเพียงหนึ่งเดียว การจำลองนี้จะสร้างความเป็นไปได้หลากหลายรูปแบบขึ้นมา เพื่อให้คุณได้แผนที่ความน่าจะเป็น วิธีการนี้พัฒนาขึ้นโดยนักฟิสิกส์ สตานิสลาฟ อูแลม (Stanislaw Ulam) และได้รับความนิยมในช่วงโครงการแมนฮัตตัน ก่อนจะกลายเป็นเครื่องมือสำคัญในการบริหารความเสี่ยง

บทบาทของกองทุนป้องกันความเสี่ยงหางยาว

ในมุมมืดของวอลล์สตรีท ที่ซึ่งความกลัวกระซิบและความผันผวนกรีดร้อง กองทุนเพียงไม่กี่แห่งกำลังเตรียมตัวเงียบๆ สำหรับสถานการณ์ที่เลวร้ายที่สุด กองทุนเหล่านี้รู้จักกันในนามกองทุนป้องกันความเสี่ยงหางยาว — และโมเดลธุรกิจของพวกเขาเฟื่องฟูในช่วงเวลาที่คนอื่นส่วนใหญ่ตื่นตระหนก หนึ่งในผู้เล่นที่มีชื่อเสียงที่สุดในวงการนี้คือ Universa Investments กองทุนที่มีชื่อเสียงเชื่อมโยงกับ Nassim Nicholas Taleb ผู้เขียนหนังสือ The Black Swan

กองทุนป้องกันความเสี่ยงหางยาวคืออะไร?

กองทุนป้องกันความเสี่ยงหางยาวถูกออกแบบมาไม่ให้มีผลการดำเนินงานในช่วงเวลาปกติหรือดี แต่เพื่อทำกำไรในช่วงที่ตลาดเกิดความผิดปกติอย่างรุนแรง — เหตุการณ์ที่เกิดขึ้นไม่บ่อยซึ่งอยู่ไกลออกไปทางหางของเส้นโค้งการกระจายปกติ กองทุนเหล่านี้มักจะขาดทุนเล็กน้อยอย่างต่อเนื่องในช่วงเวลาที่ตลาดสงบ แต่จะสร้างกำไรมหาศาลเมื่อตลาดดิ่งลงเนื่องจากวิกฤตระบบ ความกลัวที่กระตุ้นการขาย หรือความผันผวนที่พุ่งสูงขึ้นอย่างฉับพลัน

พวกเขาใช้ตัวเลือกที่ลึกลงไปนอกเงินเป็นหลัก, อนุพันธ์ที่เกี่ยวข้องกับ VIX, และเครื่องมืออื่น ๆ ที่เพิ่มมูลค่าอย่างทวีคูณในช่วงที่ความผันผวนสูงขึ้น กองทุนเหล่านี้ทำหน้าที่เป็นประกันภัยตลาด — คุณหวังว่าจะไม่เคยต้องใช้มัน แต่เมื่อเกิดภัยพิบัติขึ้น พวกมันสามารถช่วยพอร์ตการลงทุนของคุณได้

Universa Investments และศิลปะแห่งอัลฟ่าในภาวะวิกฤต

Universa Investments ก่อตั้งโดย Mark Spitznagel และได้รับคำปรึกษาจาก Taleb เป็นหนึ่งในตัวอย่างที่โดดเด่นที่สุดของกองทุนป้องกันความเสี่ยงจากเหตุการณ์หายนะ (tail-risk hedge fund) Universa ถูกออกแบบมาเพื่อทำกำไรจากเหตุการณ์ตลาดที่หายากแต่สร้างความเสียหายอย่างรุนแรง — เช่น การล่มสลายของตลาดในเดือนมีนาคม 2020 จาก COVID-19 เหตุการณ์เดียวนี้รายงานว่าได้สร้างผลตอบแทนเกินกว่า 4,000% ให้กับลูกค้าของ Universa ในช่วงที่ตลาดตกต่ำที่สุด

บริษัทได้รับความนิยมในหมู่นักลงทุนสถาบัน กองทุนบริจาค และสำนักงานครอบครัวที่ต้องการการคุ้มครองแบบไม่สมมาตรโดยไม่ต้องพยายามคาดการณ์ตลาดอยู่ตลอดเวลา

นักลงทุนเหล่านี้เข้าใจดีว่าภาวะหลีกเลี่ยงความเสี่ยงที่พุ่งสูงขึ้น — เช่น ในช่วงเกิดวิกฤตการณ์ทางภูมิรัฐศาสตร์ วิกฤตการเงิน หรือการปรับเปลี่ยนนโยบายการเงินอย่างฉับพลัน — มักนำไปสู่การเพิ่มขึ้นของดัชนี VIX ความสัมพันธ์ระหว่างสินทรัพย์ที่สูงขึ้น และการลดค่าเงินอย่างรวดเร็ว กองทุนอย่าง Universa สามารถใช้ประโยชน์จากช่วงเวลาเหล่านี้ โดยทำหน้าที่เป็นตัวถ่วงดุลที่สำคัญในพอร์ตการลงทุนที่มีการเปิดรับความเสี่ยงระยะยาว (long beta exposure) เป็นจำนวนมาก

หงส์ดำและขีดจำกัดของแบบจำลองความเสี่ยง

หัวใจสำคัญของปรัชญาความเสี่ยงหางยาวคือแนวคิดของ Black Swans "หงส์ดำ" — เหตุการณ์ที่มีความเป็นไปได้ต่ำมาก แต่ส่งผลกระทบอย่างมหาศาล และสามารถอธิบายได้เพียงเมื่อมองย้อนกลับไปเท่านั้น แนวคิดนี้ถูกบัญญัติขึ้นโดย Taleb ซึ่งท้าทายแบบจำลองความเสี่ยงแบบดั้งเดิมที่มักพึ่งพาการแจกแจงแบบเกาส์เซียนและความผันผวนในอดีตเป็นตัวแทนของอันตรายในอนาคต

แต่ตลาดในโลกแห่งความเป็นจริงไม่ได้เป็นไปตามเส้นโค้งที่เรียบร้อย

ภาพลวงตาของความคาดเดาได้

แบบจำลองความเสี่ยงแบบดั้งเดิมหลายแบบมักตั้งสมมติฐานว่าโลกนี้แทบจะไม่มีเหตุการณ์ที่เบี่ยงเบนอย่างรุนแรงเกิดขึ้นได้เลย ทว่าประวัติศาสตร์กลับเล่าเรื่องราวที่แตกต่างออกไป ตั้งแต่วิกฤตการณ์การเงินปี 2008 ฟองสบู่ดอทคอม ไปจนถึงการล่มสลายอย่างกะทันหันของสถาบันการเงินอย่าง Long-Term Capital Management (LTCM) ตลาดได้พิสูจน์ซ้ำแล้วซ้ำเล่าว่าเหตุการณ์ที่ไม่น่าจะเกิดขึ้นนั้นเกิดขึ้นบ่อยกว่าที่แบบจำลองคาดการณ์ไว้

LTCM ซึ่งบริหารโดยทีมที่รวมถึงนักเศรษฐศาสตร์ผู้ได้รับรางวัลโนเบล ได้ล่มสลายอย่างโด่งดังในปี 1998 เนื่องจากปฏิกิริยาลูกโซ่ของการเดิมพันที่ใช้เงินกู้ — ผลลัพธ์ที่ทางสถิติ "ไม่ควรเกิดขึ้น" มากกว่าหนึ่งครั้งในหลายล้านปี และถึงกระนั้น มันก็เกิดขึ้น

บทเรียนเหล่านี้เน้นย้ำถึงข้อบกพร่องสำคัญของการพึ่งพาการจำลองเชิงปริมาณมากเกินไป: ความเสี่ยงไม่สามารถวัดได้เสมอไป บางครั้งมันซ่อนตัวอยู่เหนือขอบเขตของข้อมูล ถูกหล่อหลอมโดยพฤติกรรมมนุษย์ วงจรป้อนกลับ และสิ่งที่ไม่รู้ที่ยังไม่รู้

ทำไมจึงสำคัญสำหรับนักลงทุนระยะยาว

แม้แต่นักลงทุนระยะยาวที่มุ่งเน้นปัจจัยพื้นฐานและวัฏจักรธุรกิจ การเข้าใจความเสี่ยงด้านหาง (tail risk) ก็มีความสำคัญ ไม่ใช่เรื่องของการทำนายวิกฤตครั้งต่อไป — แต่เป็นเรื่องของการตระหนักว่าความเสี่ยงไม่ได้เป็นเส้นตรงเสมอไป และไม่ได้มองเห็นได้เสมอไป สถาบันต่างๆ กำลังจัดสรรส่วนเล็กๆ ของพอร์ตการลงทุนของพวกเขาให้กับกลยุทธ์การป้องกันความเสี่ยงด้านหางเพื่อลดความรุนแรงของการขาดทุนและปรับปรุงความยืดหยุ่นในช่วงที่เกิดแรงกระแทกเชิงระบบ

ไม่ว่าจะเป็นการป้องกันความเสี่ยงด้วยออปชั่น การลงทุนในผลิตภัณฑ์ที่มีความผันผวน หรือกองทุนอย่าง Universa ข้อความสำคัญยังคงเหมือนเดิม: ความเสี่ยงไม่สามารถควบคุมได้เสมอไป — แต่สามารถรับรู้และเตรียมพร้อมรับมือได้

ข้อเท็จจริงที่น่าสนใจ

- สแตนิสลาฟ อูแลม นักคณิตศาสตร์ชาวโปแลนด์-อเมริกัน ได้พัฒนาวิธีการมอนติคาร์โลขึ้นในขณะที่กำลังฟื้นตัวจากอาการป่วย — โดยได้รับแรงบันดาลใจจากเกมไพ่โซลิแทร์

- นัสซิม ทาเล็บ ให้เหตุผลว่า การไว้วางใจในแบบจำลองมากเกินไปทำให้ผู้ลงทุนมองไม่เห็นความเสี่ยงในโลกจริง — เขาเรียกสิ่งนี้ว่า 'ลูดิก ฟอลลัสซี'

- บันทึกเกี่ยวกับความเสี่ยงของฮาวเวิร์ด มาร์คส์ ได้กลายเป็นตำนานในวอลล์สตรีท — มักถูกอ้างถึงโดยผู้จัดการกองทุนทั่วโลก.

- วิกฤตปี 2008 เผยให้เห็นข้อบกพร่องในแบบจำลอง Value at Risk (VaR) เมื่อพอร์ตการลงทุนที่ "ปลอดภัย 99%" พังทลายลงภายในไม่กี่วัน

- วอร์เรน บัฟเฟตต์ กล่าวว่า, "ความเสี่ยงเกิดจากการไม่รู้ว่าคุณกำลังทำอะไรอยู่" ความรู้ช่วยลดความเสี่ยงที่รู้สึกได้

- การล่มสลายของดอทคอมและวิกฤตโควิดในปี 2020 ล้วนถูกประเมินค่าต่ำกว่าความเป็นจริงโดยแบบจำลองความเสี่ยงแบบดั้งเดิม

ประวัติย่อและเหตุการณ์สำคัญ

- 1952: แฮร์รี มาร์โควิตซ์ แนะนำทฤษฎีพอร์ตโฟลิโอสมัยใหม่ — เชื่อมโยงความเสี่ยงกับการกระจายการลงทุน.

- 1973: แบบจำลองแบล็ก-ชูลส์ปฏิวัติการกำหนดราคาออปชั่นและการป้องกันความเสี่ยง

- 1987: วันจันทร์ดำสร้างความตกตะลึงให้กับนักวิเคราะห์เชิงปริมาณและเผยให้เห็นข้อจำกัดของข้อมูลในอดีต

- 2008: วิกฤตการณ์ทางการเงินทำให้ความน่าเชื่อถือของแบบจำลอง VaR ลดลง

- 2010s: "Black Swan" ของ Taleb เปลี่ยนแปลงวิธีที่ผู้คนคิดเกี่ยวกับความเสี่ยงที่ไม่คาดคิด

- 2020: COVID-19 พิสูจน์อีกครั้งว่าสิ่งที่ไม่คาดคิดสามารถเกิดขึ้นได้เสมอ

คำถามที่พบบ่อย

ความเสี่ยงในการลงทุน หมายถึง ความเป็นไปได้ที่จะขาดทุน หรือ ได้รับผลตอบแทนน้อยกว่าที่คาดหวังไว้ สำหรับนักลงทุนระยะยาว การจัดการความเสี่ยงถือว่าสำคัญมาก เพราะตลาดมีวัฏจักรที่เปลี่ยนแปลงอยู่เสมอ — ทั้งช่วงเศรษฐกิจถดถอย การปรับฐานใหญ่ และความผันผวนสูง การเข้าใจความเสี่ยงช่วยให้นักลงทุน หลีกเลี่ยงการตัดสินใจตามอารมณ์ และ สามารถรักษาทุนไว้ได้เมื่อสภาวะตลาดเปลี่ยนแปลง

ไม่จำเป็นต้องเป็นเช่นนั้น ความเสี่ยงเป็นส่วนหนึ่งของการสร้างผลตอบแทน — มีคำกล่าวว่า “ไม่มีความเสี่ยง ก็ไม่มีรางวัล” สิ่งสำคัญคือการ แยกแยะระหว่างความเสี่ยงที่คำนวณได้ (ซึ่งมีโอกาสทำกำไร) กับ ความเสี่ยงที่ไม่จำเป็นหรือควบคุมไม่ได้ (ซึ่งอาจทำให้สูญเสียทุนถาวร) นักลงทุนที่ชาญฉลาดจะมองหาความเสี่ยงแบบ อสมมาตร (Asymmetric risk) ที่ผลตอบแทนที่เป็นไปได้ สูงกว่าความเสียหายที่อาจเกิดขึ้น

- ความเสี่ยงของตลาด (Market Risk) – ความผันผวนโดยรวมของตลาด เช่น การร่วงลงของตลาดหุ้น

- ความเสี่ยงจากอัตราดอกเบี้ย (Interest Rate Risk) – การเปลี่ยนแปลงของอัตราดอกเบี้ยที่มีผลต่อพันธบัตรหรือมูลค่าหุ้น

- ความเสี่ยงด้านเครดิต (Credit Risk) – ความเสี่ยงที่ลูกหนี้จะผิดนัดชำระหนี้ (สำคัญในตราสารหนี้)

- ความเสี่ยงด้านสภาพคล่อง (Liquidity Risk) – ไม่สามารถขายสินทรัพย์ได้โดยไม่ขาดทุนมาก

- ความเสี่ยงจากเงินเฟ้อ (Inflation Risk) – ราคาสินค้าที่เพิ่มขึ้นทำให้กำลังซื้อของคุณลดลง

- ความเสี่ยงจากอัตราแลกเปลี่ยน (Currency Risk) – สำคัญสำหรับนักลงทุนต่างประเทศที่เผชิญความผันผวนของค่าเงิน

ความเสี่ยงแต่ละประเภทสามารถ กระทบต่อผลการดำเนินงานของพอร์ต และต้องได้รับการ จัดการแตกต่างกัน

คำนวณได้ในระดับหนึ่งเท่านั้น แบบจำลองทางการเงิน เช่น Value at Risk (VaR), Sharpe Ratio หรือ Beta สามารถให้ค่าประมาณเชิงสถิติได้ แต่ในความเป็นจริง ตลาดมีความซับซ้อนกว่านั้นมาก ตามแนวคิด “Black Swan” ของ Nassim Taleb เหตุการณ์สุดขั้วเกิดขึ้นบ่อยกว่าที่แบบจำลองคาดการณ์ไว้ ดังนั้นจึงควรใช้ทั้ง ข้อมูลเชิงคณิตศาสตร์ + ประสบการณ์ + การวิเคราะห์ตามสถานการณ์จริง

ความผันผวน (Volatility) คือการวัดระดับการเคลื่อนไหวของราคาสินทรัพย์ขึ้นลงในช่วงเวลาหนึ่ง ซึ่งบางครั้งอาจสร้างโอกาสได้

ความเสี่ยง (Risk) คือ ความเป็นไปได้ที่จะสูญเสียเงินต้นอย่างถาวร หุ้นบางตัวอาจมีความผันผวนสูงแต่พื้นฐานแข็งแกร่ง การเข้าใจความแตกต่างนี้คือ กุญแจสำคัญของความสำเร็จในการลงทุนระยะยาว

Howard Marks เน้นว่า “ความเสี่ยงไม่ใช่สิ่งที่กำลังเกิดขึ้น แต่คือสิ่งที่อาจเกิดขึ้นในอนาคต”

เขามุ่ง เตรียมพร้อมสำหรับสิ่งที่ไม่คาดคิด ไม่ใช่แค่สิ่งที่มองเห็นได้ในปัจจุบัน และยังส่งเสริมแนวคิด Second-level thinking — การคิดให้ลึกกว่าความเห็นส่วนใหญ่ของตลาด เพื่อหาความเสี่ยงที่คนอื่นมองข้าม โดยเฉพาะด้าน การปกป้องเงินทุน (Downside protection)

Tail Risk คือความเป็นไปได้ของ เหตุการณ์รุนแรงที่เกิดขึ้นยาก เช่น วิกฤตการเงินครั้งใหญ่

กองทุนแบบ Tail-risk hedge fund (เช่น Universa Investments) ใช้เครื่องมืออย่าง ออปชัน (Options) หรือ สินค้าความผันผวน (Volatility products) เพื่อสร้างกำไรเมื่อความกลัวในตลาดพุ่งสูง

แม้อาจให้ผลตอบแทนน้อยในช่วงตลาดปกติ แต่สามารถ สร้างกำไรมหาศาลเมื่อเกิดวิกฤต

Black Swan คือเหตุการณ์ที่ ไม่สามารถคาดเดาได้ล่วงหน้าแต่มีผลกระทบใหญ่ เช่น

- วิกฤตการเงินโลกปี 2008

- การระบาดของโควิด-19

เหตุการณ์เหล่านี้เผยให้เห็น ข้อจำกัดของแบบจำลองความเสี่ยงแบบดั้งเดิม และเน้นถึงความจำเป็นของ การคิดแบบไม่เชิงเส้น (Non-linear thinking) และ การเตรียมรับสถานการณ์สุดขั้ว

ไม่ทั้งหมด นักลงทุนระยะยาวสามารถผ่านพ้นความผันผวนระยะสั้นได้ แต่การ เพิกเฉยต่อความเสี่ยงโดยสิ้นเชิงอาจอันตรายมาก โดยเฉพาะเมื่อ

- พอร์ตมีการกระจุกตัวสูง

- ใช้เลเวอเรจ

- หรืออยู่ในภาวะฟองสบู่

การตระหนักถึงความเสี่ยงไม่ได้หมายถึงความกลัว แต่คือ การสร้าง “ความยืดหยุ่น” (Resilience)

การกระจายความเสี่ยง เป็นหนึ่งในเครื่องมือที่มีประสิทธิภาพที่สุดในการลด ความเสี่ยงเฉพาะจุด (Unsystematic risk)

การกระจายการลงทุนใน สินทรัพย์ ภูมิภาค และภาคส่วนต่าง ๆ ช่วยลดผลกระทบเมื่อส่วนหนึ่งของพอร์ตขาดทุน

อย่างไรก็ตาม การกระจายไม่สามารถป้องกัน ความเสี่ยงเชิงระบบ (Systemic risk) ได้ เช่น วิกฤตเศรษฐกิจทั่วโลก

Monte Carlo Simulation ใช้หลัก ความน่าจะเป็นและการจำลองสถานการณ์หลายพันแบบ เพื่อวิเคราะห์ผลลัพธ์ที่เป็นไปได้ของพอร์ต แม้จะมีประโยชน์ในการ ทดสอบสมมติฐานและความไวของพอร์ต

แต่ก็อาศัยข้อมูลในอดีต ซึ่งอาจไม่สะท้อนเหตุการณ์สุดขั้ว อย่างไรก็ตาม มันยังคงเป็น เครื่องมือพื้นฐานที่มืออาชีพใช้เพื่อเข้าใจพฤติกรรมพอร์ตในอนาคต

เพราะแบบจำลองมัก สมมติว่าอนาคตจะเหมือนอดีต และ มองข้ามเหตุการณ์สุดขั้ว

แต่ในความจริง ตลาดเป็นระบบที่ ซับซ้อนและเปลี่ยนแปลงตลอดเวลา

กองทุน Long-Term Capital Management (LTCM) ล้มในปี 1998 เพราะ เชื่อมั่นในคณิตศาสตร์เกินไป ใช้เลเวอเรจสูง และไม่สามารถรับมือกับความโกลาหลของตลาดจริงได้

เริ่มจากการถามตัวเองว่า:

- ทนต่อความเสี่ยงได้จริงแค่ไหน? (ทั้งเชิงตัวเลขและอารมณ์)

- ได้กระจายการลงทุนในสินทรัพย์ที่ไม่สัมพันธ์กันหรือยัง?

- พอร์ตของฉันอ่อนไหวต่อปัจจัยมหภาค เช่น เงินเฟ้อ ดอกเบี้ย หรือภาวะถดถอย มากน้อยเพียงใด?

- เข้าใจพฤติกรรมของสินทรัพย์ในช่วงวิกฤตหรือไม่?