Bạn muốn đơn giản hóa các quyết định giao dịch của mình? Đường trung bình động (Moving Average) là một trong những công cụ phân tích xu hướng thị trường đáng tin cậy nhất, giúp bạn làm mượt dữ liệu giá và nhận diện tín hiệu giao dịch rõ ràng hơn. Dù bạn là nhà giao dịch mới bắt đầu hay đã có nhiều kinh nghiệm, việc nắm vững cách sử dụng và tính toán đường trung bình động sẽ giúp bạn ra quyết định chính xác và hiệu quả hơn.

Khám phá sức mạnh của đường trung bình động ngay hôm nay.

Bạn muốn đơn giản hóa các quyết định giao dịch của mình? Đường trung bình động (Moving Average) là một trong những công cụ phân tích xu hướng thị trường đáng tin cậy nhất, giúp bạn làm mượt dữ liệu giá và nhận diện tín hiệu giao dịch rõ ràng hơn. Dù bạn là nhà giao dịch mới bắt đầu hay đã có nhiều kinh nghiệm, việc nắm vững cách sử dụng và tính toán đường trung bình động sẽ giúp bạn ra quyết định chính xác và hiệu quả hơn.

Khám phá sức mạnh của đường trung bình động ngay hôm nay.

Đường trung bình động (Moving Average) là một công cụ phân tích kỹ thuật quan trọng, giúp các nhà giao dịch nâng cao hiệu quả và khả năng ra quyết định trên thị trường tài chính. Ngày nay, hầu hết các nền tảng giao dịch đều tích hợp sẵn công cụ này trong hệ thống biểu đồ phân tích.

Bài viết này sẽ giúp bạn khám phá các loại đường trung bình động khác nhau được sử dụng trong giao dịch, cách thức tính toán của từng loại, phương pháp tối ưu để xác định xu hướng thị trường, cũng như các chiến lược giao dịch dựa trên tín hiệu giao cắt. Ngoài ra, bạn sẽ hiểu rõ hơn về lịch sử hình thành và cách áp dụng thực tế của đường trung bình động trong quá trình phân tích kỹ thuật.

Dưới đây là phần phân tích chi tiết về từng loại đường trung bình động.

Đường trung bình động: Định nghĩa và Ví dụ

Đường trung bình động (moving Average) là một chỉ báo quan trọng trong phân tích kỹ thuật, được các nhà giao dịch sử dụng để xác định xu hướng và tạo ra tín hiệu giao dịch. Chỉ báo này thể hiện mức giá trung bình của một tài sản trong một khoảng thời gian nhất định, giúp làm mượt các biến động giá ngắn hạn.

Khi giá nằm trên đường trung bình động, điều đó có thể cho thấy xu hướng tăng; ngược lại, khi giá nằm dưới đường trung bình động, điều đó có thể cho thấy xu hướng giảm. Phương pháp giao cắt (crossover) giữa các đường trung bình có thể tạo ra tín hiệu mua hoặc bán, hỗ trợ nhà đầu tư đưa ra quyết định giao dịch hiệu quả hơn.

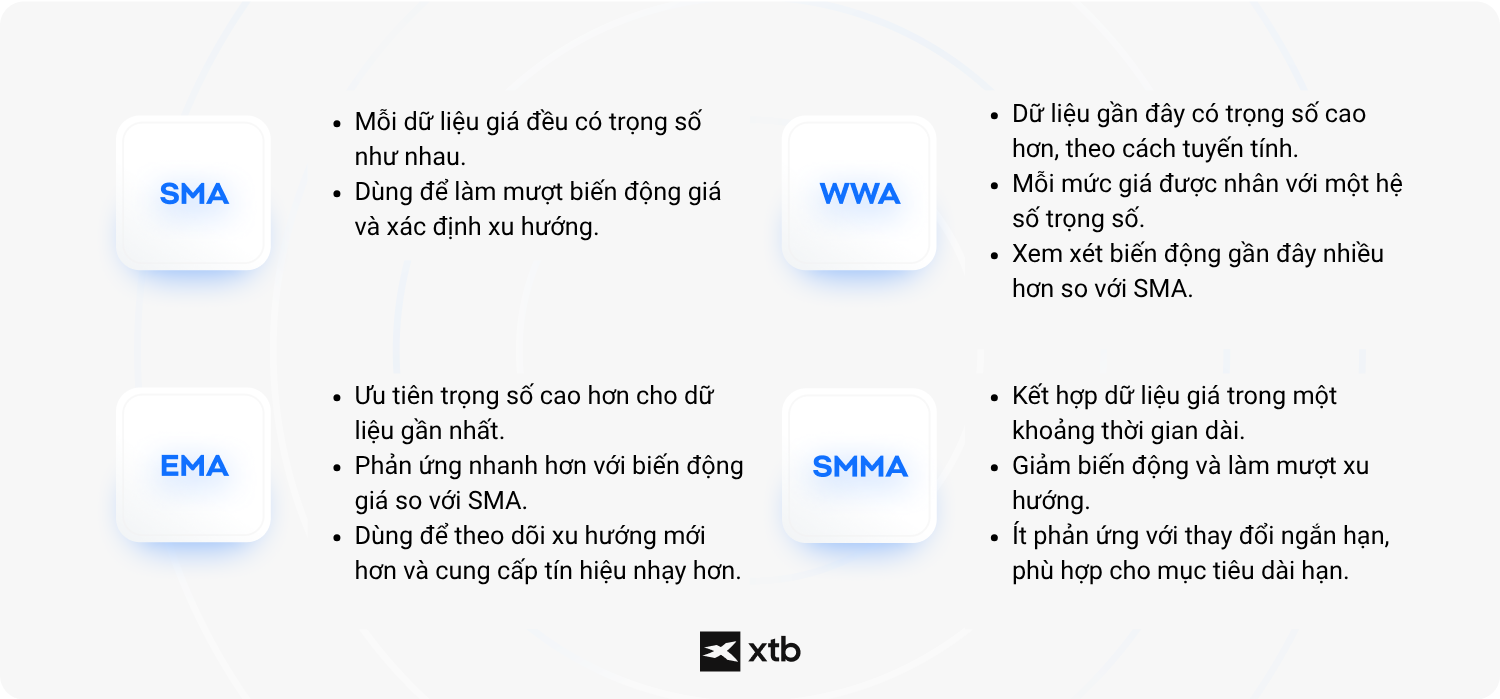

Có bốn loại đường trung bình động phổ biến, mỗi loại có đặc điểm riêng:

- Đường SMA (Simple Moving Average)

- Đường EMA (Exponential Moving Average)

- Đường WMA (Weighted Moving Average)

- Đường SMMA (Smoothed Moving Average)

Lựa chọn đúng loại đường trung bình động và hiểu rõ đặc điểm của từng phương pháp sẽ giúp nhà giao dịch nâng cao khả năng phân tích và tối ưu hóa chiến lược giao dịch của mình. Để tính toán các loại đường trung bình động trong trading, cần nắm vững công thức cơ bản và cách áp dụng của từng loại.

- Đường SMA (Simple Moving Average) : Để tính SMA, cộng tổng giá đóng cửa của tài sản trong một khoảng thời gian xác định, sau đó chia cho số ngày trong khoảng đó.

Ví dụ: với SMA 10 ngày, lấy tổng giá đóng cửa của 10 ngày gần nhất rồi chia cho 10.

- Đường EMA (Exponential Moving Average) : EMA khác với SMA ở chỗ nó gán trọng số lớn hơn cho các dữ liệu giá gần nhất, giúp đường trung bình phản ứng nhanh hơn với biến động xu hướng.

- Đường WMA (Linearly Weighted Moving Average) : WMA sử dụng cách tính khác, trong đó giá trị mới hơn được gán trọng số cao hơn theo tỉ lệ tuyến tính.

Ví dụ: với WMA 5 ngày, nhân giá đóng cửa gần nhất với 5, ngày trước đó với 4, tiếp theo với 3, 2, và 1; sau đó cộng tổng các tích này rồi chia cho tổng các trọng số (1 + 2 + 3 + 4 + 5).

- Đường SMMA (Smoothed Moving Average) : SMMA là một biến thể của EMA, được tính trên khoảng thời gian dài hơn. Nó sử dụng nhiều dữ liệu hơn để tạo ra đường cong mượt mà và ổn định hơn, giúp giảm bớt nhiễu (noise) trong biến động giá.

Để tính SMMA, lấy tổng giá đóng cửa trong một khoảng thời gian dài rồi chia cho tổng số chu kỳ, đồng thời kết hợp cả dữ liệu lịch sử để làm mượt các dao động giá.

Lưu ý : Hãy sử dụng các công cụ công nghệ thông tin phù hợp, chẳng hạn như nền tảng giao dịch, để tự động hóa các phép tính này và hiển thị đường trung bình động trên biểu đồ theo thời gian thực. Việc lựa chọn chu kỳ tính toán là rất quan trọng và nên được xác định dựa trên chiến lược giao dịch của bạn.

Chu kỳ ngắn phù hợp cho giao dịch ngắn hạn, trong khi chu kỳ dài phù hợp hơn với các nhà đầu tư muốn nắm giữ dài hạn. Đường trung bình động giúp làm mượt các biến động giá nhưng không thể dự đoán được xu hướng trong tương lai. Các nhà giao dịch sử dụng chúng như một công cụ định hướng, chứ không phải là sự đảm bảo.

Đường trung bình động và xu hướng

Để xác định xu hướng thị trường, bạn chỉ cần quan sát hướng của xu hướng và mối quan hệ giữa giá và các đường trung bình động.

Xu hướng thị trường được xác định bởi hướng của đường trung bình động. Nếu đường trung bình động đang tăng, thị trường đang trong xu hướng tăng. Nếu nó giảm, thị trường đang trong xu hướng giảm. Điều này cũng áp dụng cho giá khi nằm dưới đường trung bình động.

Lưu ý: Các đường trung bình động cũng có thể được sử dụng như mức hỗ trợ và kháng cự.

Ví dụ, trong xu hướng tăng, đường trung bình động có thể đóng vai trò là hỗ trợ động, trong khi trong xu hướng giảm, nó có thể là kháng cự. Các nhà đầu tư theo dõi các mức này để dự đoán khả năng bật lên hoặc phá vỡ giá.

- Sử dụng nhiều đường trung bình động:

Sử dụng nhiều đường trung bình động với các khoảng thời gian khác nhau giúp bạn có cái nhìn toàn diện hơn về danh mục đầu tư. Một chiến lược phổ biến là dùng ba loại: ngắn hạn, trung hạn và dài hạn. Nếu cả ba đường cùng hướng, xu hướng được coi là mạnh và ổn định.

- Kết hợp với các chỉ báo khác:

Để tăng độ tin cậy của tín hiệu từ đường trung bình động, các nhà giao dịch thường kết hợp với các chỉ báo kỹ thuật khác như MACD (Moving Average Convergence Divergence). MACD, dựa trên hai đường EMA, giúp xác định sự thay đổi xu hướng và cung cấp các tín hiệu bổ sung.

Lưu ý: Luôn luôn cân nhắc bối cảnh tổng thể của thị trường trước khi đưa ra quyết định chỉ dựa trên các đường trung bình động. Đây là những chỉ báo phản ánh xu hướng trong quá khứ. Để giảm rủi ro, chúng nên được kết hợp với phân tích cơ bản và các chỉ báo khác.

Ngoài ra, hãy điều chỉnh các khoảng thời gian sử dụng dựa trên horizon giao dịch và biến động thị trường. Phân tích kỹ lưỡng và chiến lược rõ ràng là yếu tố thiết yếu để thành công với vai trò nhà giao dịch.

Chiến lược giao dịch dựa trên các điểm cắt của đường trung bình động

Các chiến lược giao dịch dựa trên điểm cắt của đường trung bình động khai thác các tín hiệu được tạo ra khi hai đường trung bình với các khoảng thời gian khác nhau cắt nhau. Những điểm cắt này có thể cho thấy cơ hội mua hoặc bán.

Golden cross and cross of death (Giao cắt vàng và giao cắt tử thần)

Chiến lược Golden Cross (giao cắt vàng) xảy ra khi đường trung bình ngắn hạn (ví dụ: SMA 50 ngày) cắt lên trên đường trung bình dài hạn (ví dụ: SMA 200 ngày). Đây là tín hiệu tiềm năng cho việc mua vào. Ngược lại, Death Cross (giao cắt tử thần) xảy ra khi đường trung bình ngắn hạn rơi xuống dưới đường trung bình dài hạn.

Lưu ý: Các điểm cắt của đường trung bình trở nên đáng tin cậy hơn khi xét trong khoảng thời gian dài. Ví dụ, một điểm cắt trên biểu đồ ngày có giá trị hơn so với biểu đồ giờ. Các nhà đầu tư dài hạn thường ưu tiên các điểm cắt của SMA 50 ngày và 200 ngày để giảm thiểu tín hiệu sai.

Chiến lược phản bội

Phương pháp này sử dụng hai đường trung bình động có chu kỳ khác nhau. Tín hiệu mua được tạo ra khi đường trung bình động ngắn hạn cắt lên trên đường trung bình động dài hạn, trong khi tín hiệu bán được tạo ra khi đường trung bình động ngắn hạn cắt xuống dưới đường trung bình động dài hạn. Để tránh tín hiệu sai, hãy kết hợp các điểm giao cắt của đường trung bình động với các chỉ báo khác như RSI hoặc MACD. Điều này sẽ giúp giảm thiểu rủi ro đáng kể.

Lưu ý: Backtest được sử dụng để kiểm tra hiệu quả của chiến lược và điều chỉnh các thông số để tối ưu hóa kết quả. Đừng quên sử dụng lệnh dừng lỗ để quản lý rủi ro và bảo vệ vốn của bạn.

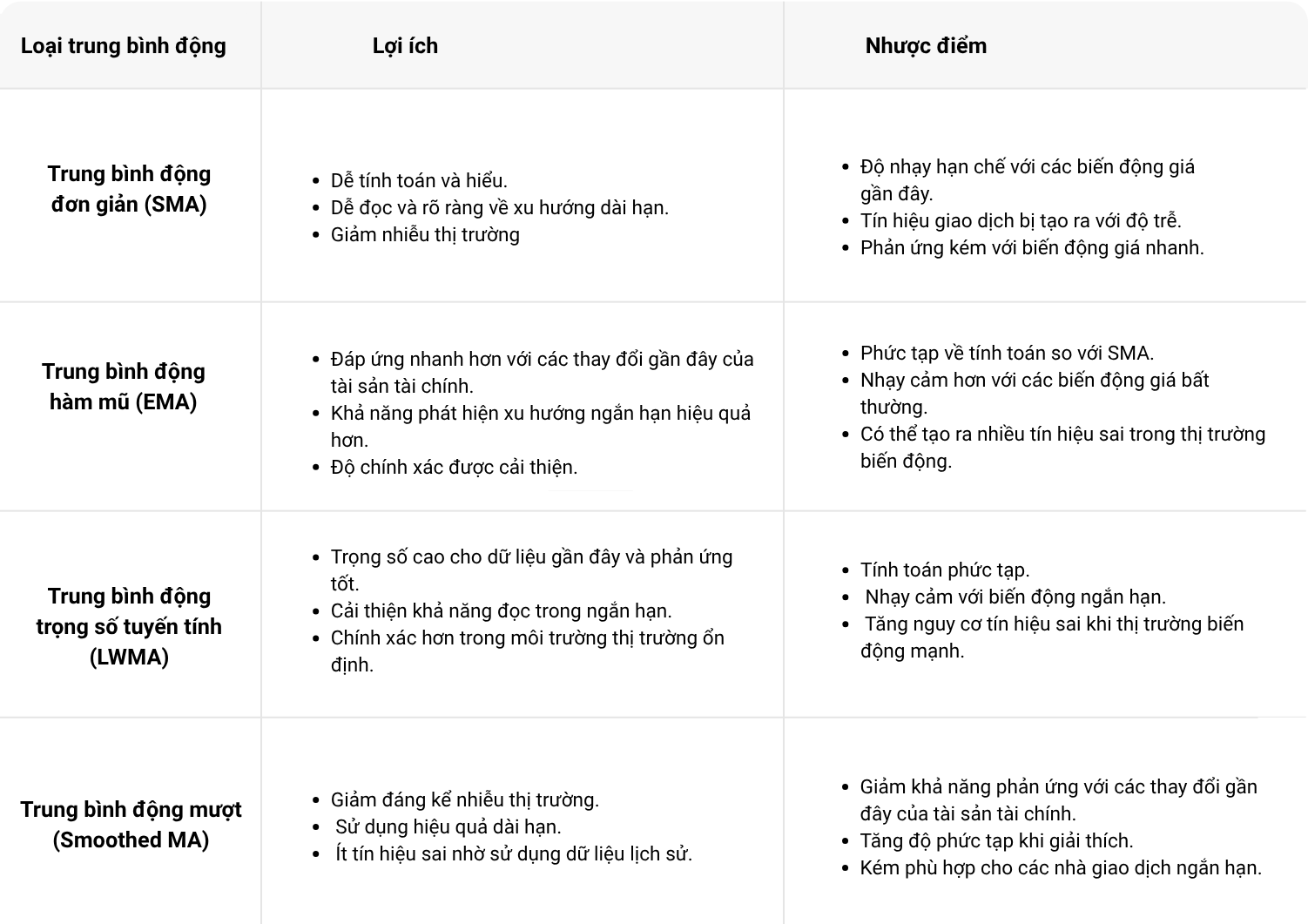

Ưu và nhược điểm khi sử dụng đường trung bình động

Đường trung bình động là công cụ vô giá trong phân tích kỹ thuật, và mỗi loại đều có ưu điểm và nhược điểm riêng. Khám phá chi tiết ngay sau đây.

Lưu ý quan trọng:

Cái gọi là “nhiễu thị trường” đề cập đến những biến động giá nhỏ, thất thường không phản ánh xu hướng cơ bản. Những biến động này có thể do phản ứng cảm xúc, giao dịch khối lượng thấp hoặc các sự kiện không quan trọng.

Đường trung bình động giúp giảm nhiễu bằng cách làm mượt dữ liệu giá, từ đó làm lộ các mô hình rõ ràng hơn.

Để tối đa hóa lợi ích và giảm thiểu hạn chế của đường trung bình động, nên thử nghiệm nhiều khoảng thời gian và loại đường trung bình động khác nhau trên dữ liệu lịch sử. Các trader cũng cần điều chỉnh chiến lược dựa trên tình hình thị trường hiện tại và mục tiêu cá nhân.

10 mẹo quan trọng khi áp dụng đường trung bình động

Nhờ khả năng nhận diện xu hướng thị trường một cách nhanh chóng, công cụ này trở thành một phần không thể thiếu trong phân tích kỹ thuật. Đồng thời, các loại đường trung bình động khác nhau mang đến những lợi ích riêng, từ tính toán đơn giản đến nhạy bén với biến động giá. Khi nắm vững cách tính và sử dụng các công cụ kỹ thuật này, các nhà đầu tư có thể tinh chỉnh phương pháp giao dịch, giảm nhiễu thị trường và đưa ra quyết định mua bán chính xác hơn.

- Chọn loại đường trung bình động phù hợp với chiến lược của bạn: Sử dụng Simple Moving Average (SMA) để có cái nhìn tổng quan về xu hướng, và Exponential Moving Average (EMA) để phản ứng nhanh hơn với biến động giá.

- Chọn khung thời gian phù hợp với mục tiêu: Các trader ngắn hạn có thể dùng MA 5, 10 hoặc 20 kỳ, trong khi nhà đầu tư dài hạn có thể ưu tiên MA 50, 100 hoặc 200 kỳ để xác định xu hướng rộng hơn.

- Kết hợp các đường trung bình động để nhận tín hiệu cắt nhau: Dùng MA ngắn hạn (ví dụ: 20 ngày) và MA dài hạn (ví dụ: 50 ngày) để phát hiện các điểm cắt. Cắt lên (bullish crossover) xảy ra khi MA ngắn hạn cắt lên trên MA dài hạn, báo hiệu khả năng xu hướng tăng.

- Sử dụng đường trung bình động như mức hỗ trợ và kháng cự động: Giá thường bật lại từ MA, đóng vai trò hỗ trợ trong xu hướng tăng và kháng cự trong xu hướng giảm.

- Kết hợp đường trung bình động với các chỉ báo khác: Tăng độ chính xác bằng cách kết hợp MA với các công cụ như RSI hoặc MACD để xác nhận xu hướng và điểm vào/ra.

- Điều chỉnh theo điều kiện thị trường: Trong thị trường có xu hướng, MA giúp xác nhận hướng đi. Trong thị trường sideways, MA có thể tạo ra tín hiệu sai, vì vậy cần điều chỉnh chiến lược phù hợp.

- Không phụ thuộc vào đường trung bình động: MA là chỉ báo trễ, phản ánh biến động giá trong quá khứ. Kết hợp với chỉ báo dẫn đầu hoặc phân tích hành động giá để đạt kết quả tốt hơn.

- Theo dõi độ dốc của đường trung bình động: Độ dốc tăng cho thấy động lực tăng, giảm cho thấy động lực giảm. MA bằng phẳng cho thấy thị trường đang tích lũy.

- Thử nghiệm chiến lược trên dữ liệu lịch sử (Backtest): Thử nghiệm cách MA hoạt động trên tài sản và khung thời gian bạn chọn trước khi áp dụng vào giao dịch thực tế để đảm bảo phù hợp với mục tiêu giao dịch.

- Luôn tập trung vào quản lý rủi ro: Sử dụng lệnh stop-loss và quy mô vị thế hợp lý cùng với MA để kiểm soát thua lỗ tiềm ẩn và bảo vệ vốn.

Các điểm cắt của đường trung bình động, như golden cross và death cross, có thể cung cấp tín hiệu rõ ràng cho việc vào hoặc thoát vị thế, trong khi việc kết hợp nhiều chỉ báo thị trường có thể tăng độ tin cậy của tín hiệu và giảm thiểu rủi ro. Để tối ưu hóa hiệu quả giao dịch, điều quan trọng là tích hợp những công cụ này vào một phương pháp quản lý rủi ro tổng thể.

Tóm tắt

Đường trung bình động là công cụ cơ bản trong phân tích kỹ thuật, được thiết kế để làm mượt dữ liệu giá và làm nổi bật xu hướng thị trường. Bằng cách tính giá trung bình của một tài sản trong một khoảng thời gian nhất định, chúng giúp các nhà giao dịch giảm nhiễu và ra quyết định thông minh hơn.

Bài viết này đã trình bày định nghĩa và cách tính đường trung bình động, các loại đường trung bình (SMA – Simple Moving Average và EMA – Exponential Moving Average), cũng như cách nhà giao dịch sử dụng chúng để xác định xu hướng, mức hỗ trợ và kháng cự, và các điểm vào/ra tiềm năng. Đường trung bình động đa dụng, dễ sử dụng và là thành phần thiết yếu của nhiều chiến lược giao dịch.

Hiểu rõ về đường trung bình động giúp nhà giao dịch điều hướng thị trường hiệu quả hơn, biến công cụ này trở thành không thể thiếu đối với cả người mới bắt đầu lẫn nhà đầu tư giàu kinh nghiệm.

Câu hỏi thường gặp

Đường trung bình động là công cụ phân tích kỹ thuật dùng để tính giá trung bình của một tài sản trong một khoảng thời gian nhất định, giúp làm mượt biến động giá và xác định xu hướng.

Đường trung bình động được tính bằng cách cộng giá đóng cửa của tài sản trong một số kỳ nhất định rồi chia cho số kỳ đó.

Ví dụ: MA 10 ngày = Tổng giá đóng cửa 10 ngày gần nhất ÷ 10.

Có hai loại đường trung bình động phổ biến nhất là:

- Simple Moving Average (SMA): Mọi dữ liệu đều có trọng số bằng nhau.

- Exponential Moving Average (EMA): Trọng số cao hơn dành cho giá gần đây, giúp phát hiện xu hướng nhanh hơn.

Đường trung bình động mang lại nhiều lợi ích cho trader, cụ thể là:

- Xác định xu hướng thị trường: Giúp nhận biết rõ ràng xu hướng giá đang tăng, giảm hoặc đi ngang, từ đó hỗ trợ đưa ra quyết định giao dịch phù hợp.

- Phát hiện điểm vào và thoát lệnh tiềm năng: Hỗ trợ xác định các vùng mua – bán hợp lý dựa trên sự giao cắt của các đường trung bình.

- Giảm nhiễu thị trường: Làm mượt dữ liệu giá, giúp trader tập trung vào xu hướng chính thay vì bị ảnh hưởng bởi các biến động ngắn hạn.

- SMA: Làm mượt dữ liệu đều trên toàn bộ kỳ chọn.

- EMA: Phản ứng nhanh hơn với biến động giá gần đây, phù hợp với các chuyển động ngắn hạn.

xStation 5: Lệnh Chờ

MT4: CẮT LỖ, CHỐT LỜI VÀ DỊCH CHUYỂN DỪNG LỖ

Chiến lược bình quân giá (Dollar Cost Averaging) là gì?

Nội dung tài liệu này chỉ được cung cấp mang tính thông tin chung và là tài liệu đào tạo. Bất kỳ ý kiến, phân tích, giá cả hoặc nội dung khác không được xem là tư vấn đầu tư hoặc khuyến nghị được hiểu theo luật pháp của Belize. Hiệu suất trong quá khứ không nhất thiết chỉ ra kết quả trong tương lai và bất kỳ khách hàng quyết định dựa trên thông tin này đều hoàn toàn tự chịu trách nhiệm. XTB sẽ không chịu trách nhiệm đối với bất kỳ tổn thất hoặc thiệt hại nào, bao gồm nhưng không giới hạn, bất kỳ tổn thất lợi nhuận nào, có thể phát sinh trực tiếp hoặc gián tiếp từ việc sử dụng hoặc phụ thuộc vào thông tin đó. Tất cả các quyết định giao dịch phải luôn dựa trên phán quyết độc lập của bạn.