العالم الحديث يتغير، والمستثمرون ينتقلون دوريًا بين الأسهم ذات التوزيعات والأخرى النامية. فهل الاستثمار في الأسهم الموزعة للأرباح يستحق المال؟ كيف يمكن شرح مفهوم التوزيعات (الأرباح النقدية)، وما هي "أرستقراطيات التوزيعات" أو التواريخ الأساسية المرتبطة بالتوزيعات؟ اقرأ هذا المقال لتعرف المزيد.

العالم الحديث يتغير، والمستثمرون ينتقلون دوريًا بين الأسهم ذات التوزيعات والأخرى النامية. فهل الاستثمار في الأسهم الموزعة للأرباح يستحق المال؟ كيف يمكن شرح مفهوم التوزيعات (الأرباح النقدية)، وما هي "أرستقراطيات التوزيعات" أو التواريخ الأساسية المرتبطة بالتوزيعات؟ اقرأ هذا المقال لتعرف المزيد.

لديك فضول حول كيفية توليد إستثماراتك لمصدر دخل مستمر؟ إنه عالم الأرباح الموزعة. تخيل إستقبال دفعات مالية منتظمة فقط من الإحتفاظ بأسهم شركة ما. هذا هو سحر الأرباح الموزعة. لكن حتى السحر يمكن أن تشوبه المخاطر. في هذا الدليل، سنكشف عن الغموض خلف الأرباح الموزعة، نشرح كيف تعمل، و نظهر لماذا هي عنصر مهم في الإستراتيجية الإستثمارية الناجحة.

سواء كنت مستثمراً موسميا أو لا زلت في البداية، يمكن لفهم الأرباح الموزعة المساعدة في بناء حافظة مالية أقوى و أحياناً أكثر مكافئة أيضاً. تخيل عالماً أين لا تقوم فيه إستثماراتك في الأسهم عبر الوقت بالنمو فقط، بل أيضاً تدفع لك دخلاً منتظما، حتى خلال أوقات الغموض الإقتصادي. يبدو هذا كحلم، لكن هناك شركات تدفع أرباحاً موزعة بشكل مستمر منذ عقدين من الزمن. غص معنا و إستكشف كيف يمكن جعل مالك يعمل أكثر.

أهم النقاط

- تعريف: الأرباح الموزعة هي جزء من أرباح الشركات نوزّع على المساهمين.

- الأنواع: يمكن أن تكون الأرباح الموزعة في صيغة نقدية، أسهم إضافية، أو أصول أخرى.

- الأهمية: توفّر للمستثمرين دخلاً منتظماً و تمثل إشارة عن صحة الشركة المالية.

- عائدات الأرباح الموزعة: مقياس مهم لتقييم أسهم الأرباح الموزعة، و تظهر المداخيل السنوية للأرباح الموزعة بالمقارنة مع سعر السهم.

- إستثمار الأرباح الموزعة: إستراتيجية تركّز على شراء الأسهم التي تدفع أرباحاً موزعة عالية بشكل منتظم.

ما هي الأرباح الموزعة، و كيف تعمل؟

مصدر الصورة: صور أدوبي (Adobe) الأصلية

الأرباح الموزعة هي أموال تدفعها الشركات الكبرى لمساهميها، عادة كتوزيع للأرباح. عندما تحصل شركة ما على أرباح، يمكنها إعاد إستثمارها في الأعمال، دفع ديونها، أو توزيعها على المساهمين فيها كأرباح موزعة.

غالباً ما يتم دفع الأرباح الموزعة كل ربع سنة، لكن يمكنها أيضاً أن تصدر بشكل شهري، سنوي، أو بفترات غير منتظمة. يمكنها أن تكون على شكل دفعات نقدية، حصص إضافية من الأسهم، أو ملكيات أخرى.

أنواع الأرباح الموزعة

- الأرباح الموزعة النقدية: أكثر الأنواع شيواعاً، أين يستقبل المساهمين الدفعات نقداً.

- الأرباح الموزعة على شكل أسهم: يتم توزيع حصص إضافية من أسهم الشركة على المساهمين.

- الأرباح الموزعة الخاصة: دفعات فريدة فردية من الشركات، غالباً ما تكون في بسبب فترات فريدة من الربحية القوية.

- الأرباح الموزعة على شكل ملكية: جد نادرة، لكن أحيانا تقوم الشركات بتوزيع الأصول من غير النقود أو الأسهم.

كيف تعمل الأرباح الموزعة؟

لتحصل على أرباح موزعة، يجب أن تمتلك حصصاً من الأسهم الدافعة للأرباح الموزعة. عندما تصرّح الشركات بالأرباح الموزعة، تحدّد تاريخاً مسجلاً، و الذي يحدّد بدوره من هم المؤهلون للحصول على الأرباح الموزعة. المساهمون الذين إمتلكوا الأسهم في أو قبل تاريخ الأرباح الموزعة السابق (عادة يومي عمل قبل التاريخ المسجّل) يتحصلون على الأرباح الموزعة.

توزع الشركة عند ذلك الأرباح الموزعة في تاريخ الدفع، مودعة النقود في حسابات السمسرة الخاصة بالمساهمين أو توفر أسهماً إضافية لهم.

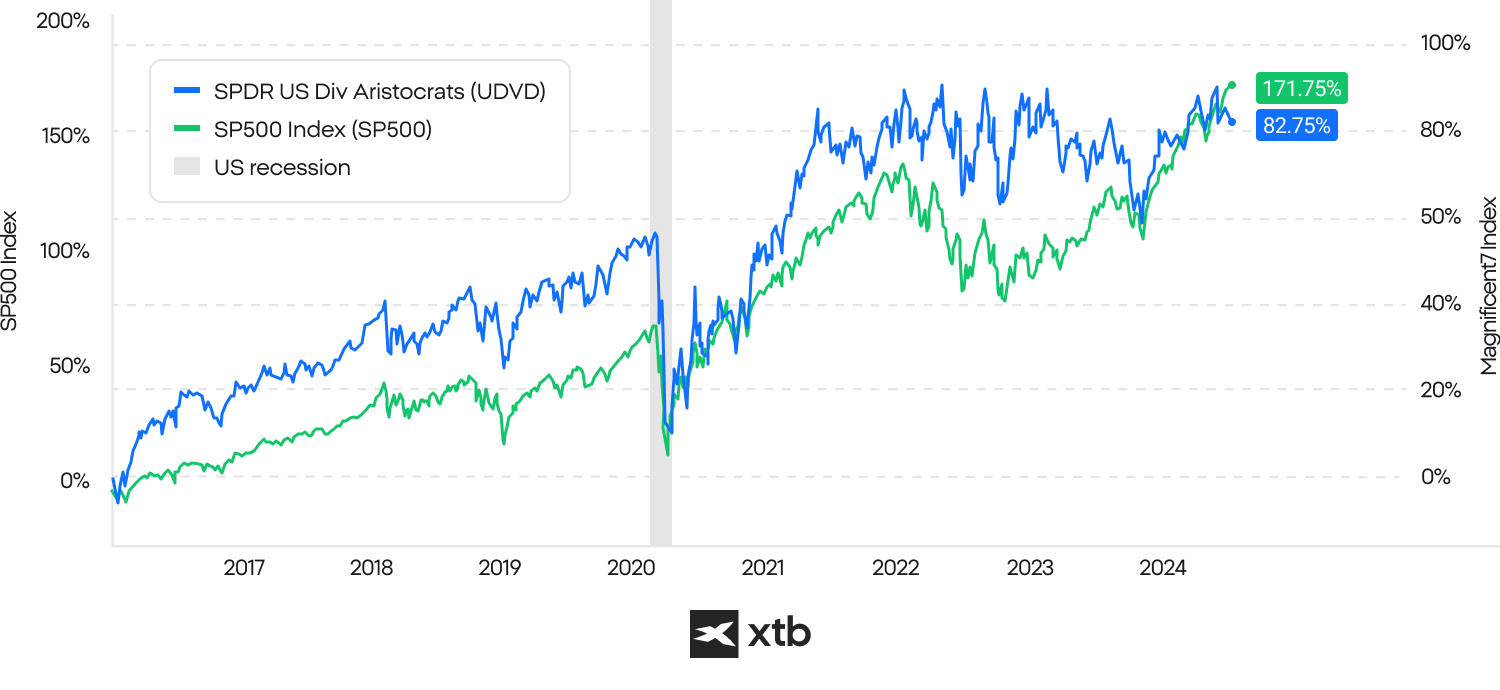

إجمالي العائد على S&P500 و أرستقراطيي الأرباح الموزعة، مقارنة منذ جانفي 2016، العائد على الإستثمار ممثل بالنسبة المئوية

منذ 2016 إلى 2024 تأخرت أسهم الأرباح الموزعة (ممثلة هنا بصندوق الإستثمار المتداول لأرستقراطيي الأرباح الموزعة) خلف S&P500.

المصدر: أبحاث XTB، بلومبرغ المالية.

إستثمار الأرباح الموزعة

إستثمار الأرباح الموزعة هو إستراتيجية تركز على شراء الأسهم (أو صناديق الإستثمار المتداولة ETFs) التي تدفع أرباحاً موزعة بشكل منتظم. يمكن أن توفّر هذه الطريقة مصدر دخل ثابت، يمتاز بالأهمية بشكل خاص للمتقاعدين أو أولئك الذين يبحثون عن مدخول خامل.

أبرز النقاط التي يجب أخذها بعين الإعتبار عند إستثمار الأرباح الموزعة تتضمن:

- تاريخ الأرباح الموزعة: يجب البحث عن الشركات التي لديها تاريخ طويل في دفع و رفع الأرباح الموزعة.

- عائدات الأرباح الموزعة: يجب ضمان أن العائدات جذابة و أيضاً مستدامة.

- نسبة المدفوعات: هي جزء الأرباح المخصص لدفع الأرباح الموزعة. نسبة صغيرة تعني بشكل عام أنه يوجد مجال أكثر لنمو الأرباح الموزعة.

- الصحة المالية: الشركات التي لديها جداول موازنة قوية و تدفق نقدي مستمر.

عائدات الأرباح الموزعة

عائدات الأرباح الموزعة هي نسبة مالية تظهر كم تدفع شركة ما كأرباح موزعة كل سنة بالمقارنة مع سعر سهمها. تجسب عبر تقسيم الأرباح الموزعة السنوية لكل سهم على سعر السهم لكل حصة. عائدات أعلى تؤشر إلى إمكانية أرباح أعلى على الإستثمارات من الأرباح الموزعة لوحدها.

فوائد إستثمار الأرباح الموزعة:

- توليد المداخيل: مداخيل منتظمة من الأرباح الموزعة.

- عائدات مركبة: إعادة إستثمار الأرباح الموزعة يستطيع أن يؤدي إلى نمو مركب عبر الوقت.

- إضطراب منخفض: غالباً ما تكون الأسهم الدافعة للأرباح الموزعة أقل إضطرابا في السعر.

- العائد الإجمالي: المساهمات في العائد الإجمالي عبر إرتفاع قيمة رأس المال و الأرباح الموزعة.

5 مخاطر في إستثمار الأرباح الموزعة

يعتبر إستثمار الأرباح الموزعة إستراتيجية دفاعية أكثر من أسهم النمو، لكنها بالتأكيد لا تخلو من المخاطر.

-

قطع الأرباح الموزعة أو توقيفها

- الخطر: يمكن أن تقوم الشركات بتقليل أو قطع دفعات الأرباح الموزعة بسبب المصاعب المالية، التقلبات الإقتصادية، أو التغييرات الإقتصادية الإستراتيجية.

- التأثير: يمكن لقطع الأرباح الموزعة أن يؤثر بشكل معتبر على المداخيل المتوقعة و يؤشر إلى مشاكل محتملة في تقييمات الشركة المستقبلية، مما قد يؤدي إلى إنخفاض سعر السهم.

إنخفاض سعر السهم

- الخطر: يمكن لسعر سهم أي شركة لديها أرباح موزعة أن ينخفض حتى إذا كانت سياستها في الأرباح الموزعة قوية. سبب ذلك أحيانا هو ضعف أداء نمو الأعمال بشكل عام أو أوجه التوسع المحدودة.

- التأثير: حتى سياسة الأرباح الموزعة "الأرستقراطية" يمكن أن لا تكون كافية لجعل أسهم الشركة أكثر قيمة بالنسبة للمستثمرين.

خطر أسعار الفائدة

- الخطر: يمكن أن يجعل إرتفاع أسعار الفائدة من الأسهم الدافعة للأرباح الموزعة أقل جاذبية بالمقارنة مع الإستثمارات ثابتة الدخل الأخرى مثل السندات.

- التأثير: يمكن أن تتسبب أسعار الفائدة المرتفعة في تحويل المستثمرين لأموالهم بعيداً عن أسهم الأرباح الموزعة، مما يؤدي إلى إنخفاض السعر و نقص الطلب على هذه الأسهم.

خطر السوق

- الخطر: تبقى الأسهم الدافعة للأرباح الموزعة عرضة لإضطراب السوق بشكل عام و أيضاً، الدورات الإقتصادية.

- التأثير: الإنكماشات الإقتصادية، إنهيارات السوق، أو التقلبات الخاصة بالقطاعات يمكنها أن تؤدي إلى إنخفاضات معتبرة في قيمة الأسهم الدافعة للأرباح الموزعة، مما يؤثر على كل من رأس المال (سعر السهم) و المدخول (بما أن الأرباح تنخفض).

خطر التضخم

- الخطر: يمكن للتضخم أن يضعف القدرة الشرائية لدفعات الأرباح الموزعة، خاصة إذا لم ترتفع الأرباح الموزعة بنسبة مواكبة للتضخم.

- التأثير: المستثمرون الذين يعتمدون على مداخيل الأرباح الموزعة يمكن أن يجدوا أن عائداتهم لا تواكب التكاليف المرتفعة، مما يخفض قيمة مداخيلهم عبر الوقت.

ما هي الشركات المانحة للأرباح الموزعة (أرستقراطيو الأرباح الموزعة)؟

مصدر الصورة: صور أدوبي (Adobe) الأصلية

أرستقراطيو الأرباح الموزعة هم مجموع محددة من الشركات التي تنتمي للـ S&P500 التي لم تكتفي فقط بدفع الأرباح الموزعة بشكل مستمر، بل كانت ترفع دفعاتها للأرباح الموزعة على مدى 25 سنة متواصلة على الأقل. هذا السجل المتواصل من الإستقرار و النمو يجعلها مفضلة لدى المستثمرين الذين يرغبون بدخل مضمون و نمو طويل الأمد. مع ذلك، لا يوجد ضمان أن أي شركة ستحافظ على نمو و دفعات أرباحها الموزعة. يمكن للسجل الطويل للأرباح الموزعة أن يكون دليلاً على أن الشركة حريصة على هذه الإستراتيجية و مصممة على الإحتفاظ بها.

- الثبات: الشركات المؤهلة كأرستقراطية للأرباح الموزعة أظهرت قدرتها على توليد أرباح ثابتة و عائدات قيمة للمساهمين، حتى خلال التقلبات الإقتصادية.

- الصحة المالية: غالباً ما يكون لدى هذه الشركات جداول موازنة مالية قوية، تدفق مالي ضخم، و ممارسات تسيير منضبطة، و التي تساهم في قدرتها على المحافظة و الزيادة في أرباحها الموزعة.

- الأرباح الموزعة المتوقعة: يوفر أرستقراطيو الأرباح الموزعة للمستثمرين مصادر دخل يعتمد عليها، و التي تستطيع أن تجذب بشكل خاص المتقاعدين أو أولئك الذين يبحثون عن مدخول خامل.

- التحوط من التضخم: زيادة الأرباح الموزعة بشكل منتظم يساعد على حماية القدرة الشرائية عبر مواكبة نسب التضخم أو تجاوزها.

مهم: يمكن للمستثمرين أيضاً الإستثمار في أرستقراطيي الأرباح الموزعة من خلال صناديق الإستثمار المتداولة العالمية الموزعة لـ S&P500 (تدفع الأرباح الموزعة) مثل الشركات العالمية / الأمريكية أو حتى الأوروبية و نذكر بعض صناديق الإستثمار ETFs مثل GLDV.UK (صندوق الإستثمار المتداول لأرستقراطيي الأرباح الموزعة العالميين)، SPYD.DE (صندوق الإستثمار المتداول لأرستقراطيي الأرباح الموزعة الأوروبيين) أو UDVD.UK (صندوق الإستثمار المتداول لأرستقراطيي الأرباح الموزعة الأمريكين).

- إرتفاع رأس المال: بالإضافة إلى مداخيل الأرباح الموزعة، غالباً ما يختبر أرستقراطيو الأرباح الموزعة إرتفاعاً في قيمة سعر السهم، موفّرة فائدة مضاعفة للمستثمرين. رغم ذلك، لا يمكن أن يكون هذا مضمونا بما أنه يمكن لأي شركة أن تدفع أرباحاً موزعة جذابة، مع إنخفاض أسعار السهم في نفس الوقت.

- النمو المتراكب: يمكن لإعادة إستثمار الأرباح الموزعة أن يؤدي إلى عائدات متراكبة عبر الزمن، معززة بشكل ملحوظ نمو الإستثمار بشكل عام. على الجهة المقابلة، بعض مستثمري الأرباح الموزعة يرون أن الإستثمار في شركات الأرباح الموزعة أقل مخاطرة من الإستثمار في أسهم النمو، أين يتم إعادة إستثمار مداخيل الشركة بشكل إجمالي.

- دفاعية النوعية: يميل أرستقراطيو الأرباح الموزعة ليكونو أقل مخاطرة من الأسهم التي لا تدفع أرباحاً موزعة، نظراً لجذب دفعاتها الثابتة للمستثمرين على المدى الطويل و توفير حاجز ضد تذبذبات السوق.

- المقاومة السوقية: غالباً ما تنتمي هذه الشركات إلى قطاعات يمكن أن تكون أقل حساسية للحلقات الإقتصادية، مثل قطاع الغاز و البترول، أساسيات المستهلك، الرعاية الصحية، و المرافق العامة. على الجهة الأخرى، من الصعب تحديد عراقيل هذه القطاعات بالمقارنة مع قطاع الخدمات التكنولوجية.

على سبيل المثال، جونسون أند جونسون جد معروفة كشركة مانحة للأرباح الموزعة. لقد قامت برفع أرباحها الموزعة على مدى أكثر من 50 سنة، مظهرة إلتزامها بإعادة القيمة للمساهمين. الإستثمار في شركة مثل جونسون أند جونسون يعني الإستفادة من مداخيل مستقرة، نمو يعتمد عليه في الأرباح الموزعة، و مكانة سوقية قوية. مع ذلك، منذ أبريل 2022 إلى ماي 2024، خسر سعر سهم جونسون أند جونسون تقريباً 30% بينما إرتفعت مؤشرات S&P500 و ناسداك 100 بنسبة 50% و 75% على التوالي.

كيف تبدأ الإستثمار في أرستقراطي الأرباح الموزعة؟

- إبحث: قم بتحديد الشركات التي تنتمي إلى قائمة أرستقراطي الأرباح الموزعة. أنظر في صحتها المالية، تاريخ الأرباح الموزعة الخاص بها، و أوجه النمو لديها.

- نوّع: أنشر إستثماراتك عبر شركات متنوعة من أرستقراطيي الأرباح الموزعة لتقليل المخاطر و زيادة إستقرار مصادرك الدخلية.

- أعد إستثمار أرباحك الموزعة: إستغل النمو التركيبي عبر إعادة إستثمار أرباحك الموزعة في شراء حصص أكثر من هذه الشركات.

أمثلة عن أرستقراطيي الأرباح الموزعة: جونسون أند جونسون، تي روو برايس، إكسون موبيل، شركة أي بي أم، ميدترونيك، أبفي، كيمبرلي كلارك، أرتشر دانيالز ميدلاند، بيبسي، تارغات، 3M، هورمال فودز، فرانكلين ريسورسز، دانون، أليانز، دوتش بوست، صانوفي.

فهم أبرز التواريخ للأرباح الموزعة

مصدر الصورة: صور أدوبي (Adobe) الأصلية

ما هو التاريخ السابق (Ex-date)؟

تاريخ الأرباح الموزعة السابق (Ex-date) هو تاريخ مهم في عملية توزيع الأرباح الموزعة. هو التاريخ الذي يبدأ فيه تداول السهم بدون قيمة دفعة الأرباح الموزعة التالية. بمعنى آخر، إذا قمت بشراء سهم عند أو بعد تاريخ الأرباح الموزعة السابق، لن تكون مؤهلاً للحصول على الأرباح الموزعة القادمة. عكسياً، إذا قمت بشراء السهم قبل تاريخ الأرباح الموزعة السابق، ستتحصل على أرباح موزعة.

4 تواريخ بارزة في الإستثمار في الأرباح الموزعة

- تاريخ التصريح: هو التاريخ الذي يجتمع فيه مجلس إدارة الشركة لإعلان مبلغ الأرباح الموزعة.

- تاريخ التسجيل: هو التاريخ النهائي الذي تضعه الشركة لتحديد أهلية المساهمين للحصول على الأرباح الموزعة.

- تاريخ الأرباح الموزعة السابق: عادة ما يحدد بيوم عمل واحد قبل تاريخ التسجيل. يعتبر تاريخاً مهماً في تحديد أهلية الأرباح الموزعة.

- يوم الدفع: هو التاريخ الذي تدفع فيع الشركات عادة ً الأرباح الموزعة للمساهمين المؤهلين.

قبل تاريخ الأرباح الموزعة السابق: المستثمرون الذين إشتروا السهم قبل تاريخ الأرباح الموزعة السابق لديهم الحق في دفع الأرباح الموزع التالية. تؤدي هذه الأهلية غالباً إلى إرتفاع الرغبة في شراء السهم مع إقتراب تاريخ الأرباح الموزعة السابق، مما يمكن أن يقود سعر السهم إلى أعلى.

عند أو بعد تاريخ الأرباح الموزعة السابق: المستثمرون الذين يشترون السهم عند أو بعد تاريخ الأرباح الموزعة السايق لن يتمكنوا من الحصول على الأرباح الموزعة القادمة. كنتيجة، يوجد عادة ضغط شراء أقل في هذه الفترة، و يمكن لسعر السهم أن ينخفض.

تعديل سعر السهم:

عند تاريخ الأرباح الموزعة السابق، عادة ما ينخفض سعر السهم تقريباً بقيمة الأرباح الموزعة. يعكس هذا التعديل دفع الأرباح الموزعة للمساهمين الموجودين. على سبيل المثال، إذا دفع السهم 1$ أرباحاً موزعة، فيمكن لسعره أن ينخفض بـ 1$ عند تاريخ الأرباح الموزعة السابق.

إستراتيجية حجز الأرباح الموزعة:

يستعمل بعض المستثمرين إستراتيجية تعرف بـ "إستراتيجية حجز الأرباح الموزعة"، أين يقومون بشراء سهم تماماً قبل تاريخ الأرباح الموزعة السابق للحصول على الأرباح الموزعة ثم يقومون ببيعه بوقت قليل بعد تاريخ الأرباح الموزعة السابق. تهدف هذه الإستراتيجية "لحجز" دفعات الأرباح الموزعة، لكنها تتضمن مخاطر مثل تكاليف العمليات و الإنخفاض المحتمل لسعر السهم بعد تاريخ الأرباح الموزعة السابق.

أخذ الضرائب بعين الإعتبار:

الأرباح الموزعة خاضعة للضريبة، و تعتمد المعاملة الضريبية على عدة عوامل، تتضمن مدة إحتفاظ المستثمر بالسهم. الأرباح الموزعة المؤهلة (تلك التي تم الإحتفاظ بها لمدة معينة) يتم حساب ضرائبها بنسبة أقل من الدخل العادي. يمكن لتاريخ الأرباح الموزعة السابق أن يؤثّر على فترة الإحتفاظ و بالتالي الإلتزامات الضريبية للمستثمرين.

تصور و مشاعر السوق:

تفاعل سهم ما حول تاريخ الأرباح الموزعة السابق يمكن أن يؤثّر على تصور السوق. يمكن أن ينظر للإنخفاض المعتبر في سعر السهم بعد تاريخ الأرباح الموزع السابق كتعديل عادي، بينما إنخفاض أقل من المتوقع يستطيع أن يدل على طلب سوقي قوي على السهم.

أمثلة تطبيقية:

لنفرض مثلاُ أن كوكا كولا أعلنت عن أرباح موزعة ربعية بنسبة 0.50$ للسهم مع أبرز التواريخ التالية:

- تاريخ التصريح: 1 جوان

- تاريخ التسجيل: 15 جوان

- تاريخ الأرباح الموزعة السابق: 14 جوان

- تاريخ الدفع: 30 جوان

إذا إشترى مستثمرون حصصاً في كوك كولا في 13 جوان (اليوم قبل تاريخ الأرباح الموزعة السابق)، سيكونون مؤهلين للحصول على 0.50$ من الأرباح الموزعة. رغم ذلك، إذا قام المستثمرون بشراء الحصص في 14 جوان أو بعد ذلك، لن يتحصلوا على أي أرباح موزعة. في 14 جوان (تاريخ الأرباح الموزعة السابق المذكور)، من المتوقع نزول سعر السهم بحوالي 0.50$ ليعكس دفعة الأرباح الموزعة القادمة.

الأسئلة المتكرّر طرحها FAQ

الأسئلة الشائعة

الأرباح الموزعة هي جزء من أرباح الشركات التي تدفع للمساهمين، عادة كل ربع سنة. يمكن أن تصدر الأرباح الموزعة على شكل نقود تدخل مباشرة في حسابات المساهمين أو في صيغة أسهم إضافية.

تدفع الأرباح الموزعة من أرباح الشركات و توزع على المساهمين المدرجين في قائمة تاريخ التسجيل. يمكن أن تكون الدفعات في صيغة نقود تودع مباشرة في حسابات المساهمين أو على شكل أسهم إضافية.

عائدات الأرباح الموزعة هي نسبة مالية تظهر كم تدفع الشركات أرباحاً موزعة بالنسبة لسعر سهمها. يتم حساب ذلك عبر قسمة الأرباح الموزعة السنوية لكل سهم على السعر الحالي لكل سهم.

تدفع الشركات الأرباح الموزعة لمشاركة أرباحهم مع المساهمين، لجذب المستثمرين و المحافظة عليهم، و التأشير للصحة المالية و الإستقرار. تستطيع دفعات الأرباح الموزع المنتظمة أن تعزّز مصداقية الشركة و ولاء المستثمرين.

نسبة الدفع هي نسبة من أرباح الشركة تدفع للمساهمين كأرباح موزعة. يتم حسابها عبر تقسيم الأرباح الموزعة السنوية لكل سهم على الأرباح لكل سهم. نسبة دفع منخفضة تعني أن الشركة تحتفظ بأرباح أكثر لتخصيصها للنمو، بينما نسب أعلى تؤشّر إلى توزيعات أعلى للمساهمين.

الأرباح الموزعة نقداً: دفعات نقدية مباشرة للمساهمين.

الأرباح الموزعة على شكل أسهم: أسهم إضافية موزعة على المساهمين.

أرباح موزعة خاصة: دفعة نقدية تكون مرة واحدة، عادةً ناتجة عن أرباح فوق العادة.

أرباح موزعة على شكل ملكية: توزيعات نادرة على شكل أصول مادية أو منتجات.

للتأهل للأرباح الموزعة، يجب أن تمتلك أرباحاً موزعة قبل تاريخ الأرباح الموزعة السابق. تاريخ الأرباح الموزعة السابق عادة ما يكون يوم عمل قبل تاريخ التسجيل. إذا إشتريت السهم خلال أو بعد تاريخ الأرباح الموزعة السابق، لن تحصل على أي أرباح موزعة.

إعادة إستثمار الأرباح الموزعة هي عملية إستعمال الأرباح الموزعة المتحصل عليها لشراء المزيد من حصص أسهم الشركة. توفّر العديد من الشركات خطط إعادة إستثمار الأرباح الموزعة (DRIPs) و التي تسمح للمساهمين بإعادة إستثمار أرباحهم الموزعة بشكل تلقائي دون دفع رسوم السمسرة.

- الدخل المنتظم: توفّر مصدر دخل ثابت.

- النمو التراكمي: يمكن للأرباح الموزعة المعاد إستثمارها أن تتراكم عبر الوقت، معزّزة العائدات.

- إضطراب منخفض: تميل الأسهم الدافعة للأرباح الموزعة أن تكون أقل إضطراباً.

- العائد الإجمالي: يجمع بين مداخيل الأرباح الموزعة و إرتفاع رأس المال المحتمل.

الأرباح الموزعة ليست مضمونة و يمكن أن تخفّض أو تحذف إذا ما واجهت الشركة صعوبات مالية. تعتمد دفعات الأرباح الموزعة على ربحية الشركة و سياساتها المالية.

عندما يتم التصريح بالأرباح الموزعة، يمكن أن يرتفع سعر السهم نظراً لجاذبية الأرباح الموزعة القادمة. عكسياً، في تاريخ الأرباح الموزعة السابق، عادة ما ينخفض سعر السهم بنفس مبلغ الأرباح الموزعة عاكساً ما دفع للمساهمين.

أرستقراطي الأرباح الموزعة هي شركة قامت بإستمرار بزيادة دفعات الأرباح الموزعة لمدة 25 سنة على الأقل. هذه الشركات غالباً ما ينظر إليها كشركات مستقرة و يعتمد عليها في دفع الأرباح الموزعة.

- قطع الأرباح الموزعة: يمكن للشركات أن تخفض أو تحذف الأرباح الموزعة خلال الأوقات المالية العصيبة.

- خطر أسعار الفائدة: يمكن لإرتفاع أسعار الفائدة أن يجعل الأسهم الدافعة للأرباح الموزعة أقل جاذبية.

- مخاطر السوق: تبقى الأسهم الدافعة للأرباح الموزعة مثلها مثل غيرها عرضة لتذبذبات السوق.

- مخاطر القطاع: بعض القطاعات (مثل المرافق العمومية) تعرف أكثر بأرباحها الموزعة، لكن يمكنها أن تواجه تنظيمات أو مخاطر سوقية خاصة.

عبر فهم هذه الأوجه البارزة للأرباح الموزعة و إستثمار الأرباح الموزعة، يمكن للمستثمرين تناول إستراتيجياتهم الإستثمارية بشكل أفضل و إتخاذ قرارات مدروسة.