توفير المال أمر أساسي، ولكن مع مرور الوقت قد تؤدي التضخمات إلى تقليل القوة الشرائية الفعلية لمالك. كيف يمكن تأمين المال ومحاولة جني المال من رأس المال المستثمر؟ بدون المعرفة، والوعي بالمخاطر، والعزيمة قد يكون من المستحيل الاستثمار بنجاح على المدى الطويل. إذًا كيف يمكن القيام بذلك وجني المال من الاستثمارات طويلة الأجل؟

توفير المال أمر أساسي، ولكن مع مرور الوقت قد تؤدي التضخمات إلى تقليل القوة الشرائية الفعلية لمالك. كيف يمكن تأمين المال ومحاولة جني المال من رأس المال المستثمر؟ بدون المعرفة، والوعي بالمخاطر، والعزيمة قد يكون من المستحيل الاستثمار بنجاح على المدى الطويل. إذًا كيف يمكن القيام بذلك وجني المال من الاستثمارات طويلة الأجل؟

إدخار المال بدون الإستثمار هو حتماً أفضل من عدم الإدخار بتاتاً. لكن مع مرور السنوات، لكن يكون من الممكن شراء أشياء أكثر بالقدرة الشرائية الحقيقية للمال المدّخر. بل بالعكس، من المحتمل أن تقل الأشياء التي نقدر أن نقتنيها بهذا المال. من المرجح أنه كل سنة متتالية تكون نسبة التضخم بين 2 و 4% (و الذي بطبيعة الحال لا يحتسب الفترات التي يمكن أن يتجاوز فيها التضخم حتى 10% أو حدوث ركود إقتصادي أين يعد الإنكماش مشكلا ضخماً). هذا تقدير للنسبة التي ستنزل بها قيمة المال المدّخر. كيف توقف ذلك؟ في نفس الوقت، عادة ما يعني التباطؤ الإقتصادي أن الأسواق في حالة ركود، أثناء تجنب المخاطر، الأمر الذي يعني أن تقييم الأصول أكثر جاذبية للمستثمرين المحتفظين بالكثير من المال. تمنح الأسواق المالية فرص إستثمار عديدة. بالطبع، لا تضمن أي واحدة منها نسبة عائدات ثابتة، و الإستثمار في الأسهم يتسم بالإضطراب العالي. عبر عدم القيام بأي مخاطرة، من المضمون أنه عبر الإدخار فقط، نحن نخاطر بعدم تحقيق الإستقلال المالي. فالسؤال إذا، كيف تستثمر المدخرات؟

المدخرات و الإستثمارات

الفرق الرئيسي بين المدخرات و الإستثمارات هو الإضطراب و المخاطر. عندما ندّخر المال، نضعه عادة في مكان محدد، مثل خزنة أو حصّالة أو حساب بنكي. قيمتها الشكلية تبقى غير متغّيرة (رغم ذلك تنقص قدرتها الشرائية عبر التضخم، كما ذكرنا سالفاً). في هذه الأثناء، تقريبا كل أنواع الإستثمار تتسم بالمخاطرة، و في سوق رأس المال، بالإضطراب العالي. في الحقيق، يمكن لأسعار الأسهم أن تتغير بعشرات النسب المئوية حتى في جلسة تدوالية منفردة.

من الجدير بالذكر أنه ينظر للإضطراب أحيانا كمستوى من المخاطرة، لكن في الحقيقة ذلك غير واضح بشكل قوي. في حالة التداول النشط، يمكن أن يكون الإضطراب مخاطرة بسبب خطر السيولة المرتفعة أو تفعيل الأوامر الدفاعية. لكن في حالة الإستثمار طويل الأمد، يمكن أن لا ينظر للإضطراب كالخطر الأكبر، بل في إمكانية حدوث مشاكل للشركة المستثمر فيها. يمكن أن تكون أعباء الديون، خطر الإفلاس أو إنقباض الأرباح. هذه الأمور لا تنطبق دائما مع الإضطراب العالي. يمكن للأسهم المضطربة أن تتفوق في آدائها على هذه المسائل. في نفس الوقت من الجدير بالذكر أنه يمكن أن يشكّل الإضطراب مشكلة بالنسبة للمستثمرين الذين لديهم "معدة ضعيفة" بمعنى آخر ليست لديهم قابلية كبيرة للمخاطرة كما قال المستثمر الأسطوري بيتر لينش: الإستثمار يدور أيضاً حول "مشاعر المعدة" و يقصد بها هنا شهية المستثمر للمخاطرة. يعد الإضطراب العالي إشارة أن النظرة السوقية لبعض الشركات تتغير بقوة. تذكر أنه عادة الأكثر إضطرابا هي الأسهم الصغيرة، و التي لديها رأس مال سوقي منخفض.

في نفس الوقت، على المدى القصير، من الصعب التنبؤ بأسعار الأسهم، حتى بالنسبة لمن لديه أهداف طويلة الأمد و أفق إستثماري. في مثل هذه الحالة، لا يوجد خيار آخر سوى تقبل هذا الإضطراب العالي و تعديل كمية المال المستثمر بطريقة أين لا يتضمن الإستثمار الضغط النفسي المزمن و التتبع الدائم لحساب الإستثمار. من الجدير بالذكر في هذه النقطة، أن هدف المستثمر طويل الأمد هو البقاء في السوق بإستمرار. الخروج من السوق و تفويت حتى 10% من أفضل الجلسات خلال السنة، يمكن أن يخفض عائدات الإستثمار بشكل معتبر أو يمحيها تماماً. بما أن هذه الجلسات الرائعة، مثل السيئة، لا يمكن التنبؤ بها، يجب على المستثمر طويل الأمد التركيز فقط على الأهداف طويلة المدى، و يترجم التذبذبات قصيرة المدى في الأسهم أو الصناديق على أنها "ضجيج سوقي" فقط.

ها هي بعض الأمثلة لأصول الإستثمار:

صناديق الإستثمار المتداولة ETFs

المعادن الثمينة

العقارات

المقتنيات الثمينة

العملات الرقمية

الأسهم هي حصص في شركات حقيقية موجودة. بالرغم من إصدارها من شركات في وضعيات مالية متنوعة، إلا أن العديد منها تقوم بعمل جيد من الناحية المالية و تسجل دخلا مالياً إيجابياً. من القائمة أعلاه، فقط الأسهم (و بطريقة غير مباشرة صناديق الإستثمار المتداولة ETFs التي تمنح تعرضاً متنوعاً لها) هي أصول تنتج البضائع التي تستعمل بالفعل في الإقتصاد. لنشرح هذا بإختصار:

- الإستثمار في العقارات، الذهب، المقتنيات الثمينة أو العملات الرقمية يعتمد على الإيمان أنها ستشترى في المستقبل من طرف من يوافق على الدفع أكثر فيها. في هذا الجانب، الوضع مشابه جداً للأسهم لأن جميع من يستثمر في الأسهم ينتظر مشترياً يكون مستعدأ للدفع أكثر على إستثماره. لكن في الوقت الحالي، الأصول المذكورة لا تنتج في الحقيقة أي شيء (مع بعض الإستثناءات).

- يمكننا مقارنة تداولها بالمضاربة في وقت أين يمكن النظر إلى الإستثمار في الأسهم كمضاربة أيضاً، لكن يمكنها أن تكون أيضاً إستثماراً (يعتمد ذلك على عقلية المستثمر). بعض المستثمرين يشترون الأسهم لأنهم يريدون للسعر أن يرتفع. بالطبع هي مضاربة لأن المستقبل غير معروف. لكن بالنسبة لأولئك الذين يختارون تفكيرا آخر و ينظرون للأسهم كحصص في الشركات، يمكن أن لا تكون حركة السعر بالأهمية التي يأخذها التدفق المالي للشركة و نوعية التسيير. لكل شركة قيمة جوهرية (كما وصفها بنجامين غراهام، معلّم وارن بافت و آخرون)، و جزء من تقييمها هو مستقبل التدفق النقدي (الأشياء التي ستنتجها الشركة، و موافقة الناس على شرائها عبر السنوات).

- الشركات المدرجة في بورصة الأسهم عبر العالم، تنتج كل أنواع الأشياء. يمكن أن تكون مكونات فولاذية، برامج كمبيوتر، أشباه الموصلات، أثاث منزلي، ثلاجات، غسالات، معجون أسنان، مشروبات، أو سلسلة مطاعم يستعملها الملايين من العملاء كل يوم. يمكن أن تكون أيضاً شركات تنقل المواد الخام عبر محيطات العالم أو تعمل في اللوجستيات و تحليل البيانات.

- بإمتلاك الحصص، يمكن للمساهمين إكتساب الحق في المشاركة في الأرباح (الأرباح الموزعة، إذا ما وافقت الشركة على دفعها) و في الإجتماع العام للمساهمين. لكن، الأكثر أهمية أنه يمتلك حصة في الشركة، و قيمتها التي تتذبذب بشكل مستمر. يعتمد سعر السهم على نظرة السوق الإيجابية (أو السلبية) لمستقبل الشركة. عبر مرور السنوات، تتغير هذه النظرة كثيراً – خاصة بالنسبة للشركات التي تتسم بالدورية. مثل هذه الشركات، نظراً لنموذج أعمالها، يمكن أن يكون أداؤها جيداً في أوقات الرفاهية، لكنها قد تخسر بشكل حاد خلال الإنقلاب الإقتصادي.

7 أساسيات للإستثمار

إدخار المال أبسط بكثير من الإستثمار. أكثر من هذا، يمكنك التنبؤ بمبلغ مدخراتك بدقة، و كل شهر. في حالة الإستثمار ذلك غير ممكن. الحقيقة أنه في سوق الأسهم، يجب عليك التفكير أفضل و التفوق في الإستنتاج على أي مشارك آخر في السوق، بينما تتقبل التأثير قصير المدى للعشوائية و محدودية المعرفة حول المستقبل. ما هي 7 أساسيات للإبحار في هذه البيئة؟

- إبدأ بإكتساب المعرفة و حافظ على زيادتها. بالمعرفة، يمكنك إكتساب ثقة أكثر حول دراستك الحالية لوضعية السوق أو تقييم شركة ما. لا توجد "حرب مراهنة" في السوق كل يوم، لكن إذا كنت واعيا بالقيمة التقريبية لما إشتريت ستكون ردود أفعالك مدروسة، و من غير المحتمل أن تبيع أسهمك بداعي الخوف. تزيد المعرفة بشكل مؤكد حظوظ نجاحك طويل المدى. يمكنك أخذها في صيغة كتب، حوارات، و لكن لا تنسى التجارب.

- تقبل إضطراب السوق و حافظ على طريقة طويلة المدى في الإستثمار. بإستثناء إذا ما كنت مهنيا تسيّر صندوق تحوط أو صندوقاً مشتركاً، لن تكون مسؤولا عن تنائج إستثمارات أمام أحد آخر. إستغل هذه الحرية و تذكر أن هدفك، كمستثمر فردي تريد الإستثمار في جزء من مدخراتك، هو الإستثمار على المدى الطويل. كن مستعداً نفسياً للحقيقة أن قيمة إستثماراتك ستتذبذب بشكل معتبر.

- إستثمر بكميات تكون مرتاحاً فيها مع الإضطراب المرتفع لقيمة إستثماراتك. الشعور النفسي قاعدة مهمة لنشاطك في السوق. يمكن أن يكون لديك إستنتاجات صحيحة و تختار أسهما منخفضة القيمة في شركة جيدة، لكن إذا إستثمرت الكثير قد تبيعه بخسارة في حالة هلع.

- قم بخطتك الإستثمارية الشخصية و عيّن بشكل منتظم نسبو من مدخراتك للإستثمار. عبر القيام بذلك، سترى نتائج التي يعطيها الإستثمار. عبر إستثمار قيمة محددة كل شهر أو ربع سنة، ستكون قادراً على أن تحس بالأمان حول مدخراتك، و يمكن للنسبة المحددة للإستثماراتك، عبر السنوات أن تزيد من قيمتها بشكل معتبر. بطبيع الحال، مع إكتسابك خبرة و معرفة أكثر عبر الزمن يمكنك الإستثمار أكثر، لكن عليك في البداية أن تبدأ بكميات أصغر. يمكنك البدأ بإستثمار 10% إلى 15% من مدخراتك الشهرية.

- أفق إستثماري طويل المدى أمر ضروري. كما قال شريك وارن بافت و نائب رئيس بيركشير هاثواي، على المدى القصير، السوق عبارة عن آلة تصويت (تقرر أسعار الأسهم عبر قرارات مئات الآلاف من المستثمرين في أي لحظة، عبر كل العالم). لكن على المدى الطويل، هي آلة أوزان. أسهم الشركات التي تسجّل تاريخا مستمراً للأرباح العالية و لديها تسيير جيد، من المتوقع أن تعود إلى الموجة الصاعدة، حتى إذا ما إعتبرها السوق بشكل مؤقت شركات ضعيفة و كان مهتما بشركات أخرى. من الجدير بالذكر، مبدأ "العودة إلى المتوسط"، الذي يقول أنه على المدى الطويل، تميل أسعار الأسهم للعودة إلى تقييم متوسط. هذا يعني أن الفترات التي يكون فيها إندفاع و هلع هما الطرفان النقيضان للحلقة.

- لا تنخدع بالمشاعر كالطمع و الخوف. فهي التي تسمح لك بالتعلم حول نفسك و ردود أفعالك. راقبها بحذر و لا تتعلق مشاعرياً بالمال الذي إستثمرته. حاول إتخاذ القرارات بالإعتماد على المنطق، لا المشاعر. مع ذلك، تقبل أن هذه العملية سيرافقها دائما الطمع و الخوف. قراءة الكتب عن وول ستريت ستساعدك على فهم هذا. تم كتابة العديد منها من طرف مضاربين مهنيين و مليارديرات إختبروا نفس المعظلة التي تسببها أفخاخ التفكير، الأخطاء الإدراكية أو فقط الطمع أو الخوف البحت. كونك واعياً بهذا سيساعدك على تسييرك للأمور عند إختبار مشاعر مماثلة.

- قم بتسيير مخاطرك و كن واعياً بها. لا يجب عليك أن تكون عالم رياضيات أو مسيّر صندوق في وول ستريت لتصنع نماذج معقدة لتيير المخاطر و تلعب مع محاكاة مونتي كارلو. يمكنك تبني بعض القواعد التي تجعل من حافظتك المالية مقاومة أكثر لتغيرات السعر و الأزمات المفاجئة (لكن تذكر أنها لن تكون أبدا مقاومة 100% للأحداث العشوائية). إذا كنت ترغب بتخفيض المخاطرة، خذ بعين الإعتبار الإستثمار فقط في صناديق الإستثمار المتداولة ETFs التي تمنحك التعرض لمئات الأسهم في شركات مختلفة في نفس الوقت (على سبيل المثال، مؤشرات S&P500 أو ناسداك 100). بهذه الطريقة، لن تعتمد نتيجة إستثماراتك على مصير شركة منفردة أو بعض الشركات، لكن كيفية تطور متوسط سعر الأسهم لمئات الشركات في نفس الوقت. بالإضافة، إذا كنت تريد التوفيق بين الإستثمار في صناديق الإستثمار المتداولة ETFs و الأسهم، يمكنك وضع قاعدة بعدم الإستثمار في شركات إلا إذا لم يكن لديها ديون أو لديها مستويات ديون منخفضة بالنسبة لأصولها. بدون ديون، من الصعب على شركة أن تفلس (بالرغم من أن عدم أخذ الديون يجعلها تنمو بسرعة أقل).

الإستثمارات الخاملة – الإيجابيات و السلبيات

بالطبع ، المضاربة و التداول قصير المدى في السوق لديها أفضلياتها و سلبياتها. رغم ذلك، سنركز على الإستثمار الخامل على المدى الطويل كالحل المثالي لإستثمار المدخرات. ما الذي يمكن أن نعتبره إيجابيات و سلبيات؟

الإيجابيات

- تقنيا من السهل القيام بها (فقط إشتري و لا تقم بأي شيء)

- تنويع قيمة الحافظة المالية بشكل عام

- حاجز دخول منخفض، رسوم منخفضة و سيولة عالية

- خطر الخسائر على المدى الطويل يمكن أن يكون أقل من المضاربة قصيرة الأمد

- تحسين الضرائب

- يعطي المستثمر فرصة مضاعفة المدخرات عبر السنوات و العقود

- المشاركة في الموجات الإقتصادية طويلة الأمد

- فرص كبيرة لكل من المبتدئين، المهنيين، و المستثمرين المتقدمين

السلبيات

- يمكن أن يكون الإضطراب عالياً، مما يصنع أفخاخاً نفسياً

- لا يوجد إستفاد من إرتفاعات السوق قصيرة الأمد

- مستوى عالي من الضغط خلال إنهيارات و أزمات السوق

- خطر شراء الأسهم الخاطئة أو المبالغ في تقييمها

- العديد من الأحداث العشوائية التي يمكن أن تحد من نمو الحافظة المالية

- ربما ستشهد أرباحاً عالية، لكنها ليست على المدى القصير

- ربما ليست أفضل أنواع الإستثمار بالنسبة للمتوتر و غير الصبور

الإستثمار – أهم المصطلحات و النصائح

بطبيعة الحال فإن الإستثمار يتضمن العديد من المفاهيم. من الجدير التعرف عليها قبل البدأ في رحلتك داخل الأسواق المالية. نعرض أسفله بعضها.

المخاطرة و المكافئة

الإستثمار عبارة عن موازنة حساسة بين المخاطرة و المكافئة. كمستثمر، ستواجه عدم اليقين و إمكانية كل من الخسارة و الربح، تماماً مثل دفع حقوق الضمان. لتجد التوازن الصحيح، فكّر في قابليتك للمخاطرة. إذا كنت تستطيع مسايرة الإضطراب، يمكن أن تكون محفظة مالية متكونة أساسا من الأسهم أو صناديق الإستثمار المتداولة ETFs جد مناسبة لك، بينما إذا كانت قابليتك للمخاطرة منخفضة فإن السندات ستكون إختياراً أفضل بالنسبة إليك.

فهم قابليتك للمخاطرة أساسي في القيام بقرارات إستثمارية ذكية و تحديد تعيينات الأصول و إستراتيجية الإستثمار المناسبة لحاجاتك الشخصية. حافظ في بالك، أن فهم قابلية المخاطرة لديك أمر حيوي لأنه يساعد على تحديد تعيينات الأصول و إستراتيجية الإستثمار الأفضل لتوجيهك نحو النجاح المالي. تذكر أن المخاطرة الأعلى تعني عادة نتائج متوقعة أعلى و "علاوة مخاطرة". لكن السؤال هنا هو "إذا". لأنه "إذا" ما سارت الأمور ضدك، يمكن للإستثمار في الأسهم الخطيرة أن ينتهي بشكل جد سيء بالنسبة لمحفظتك المالية.

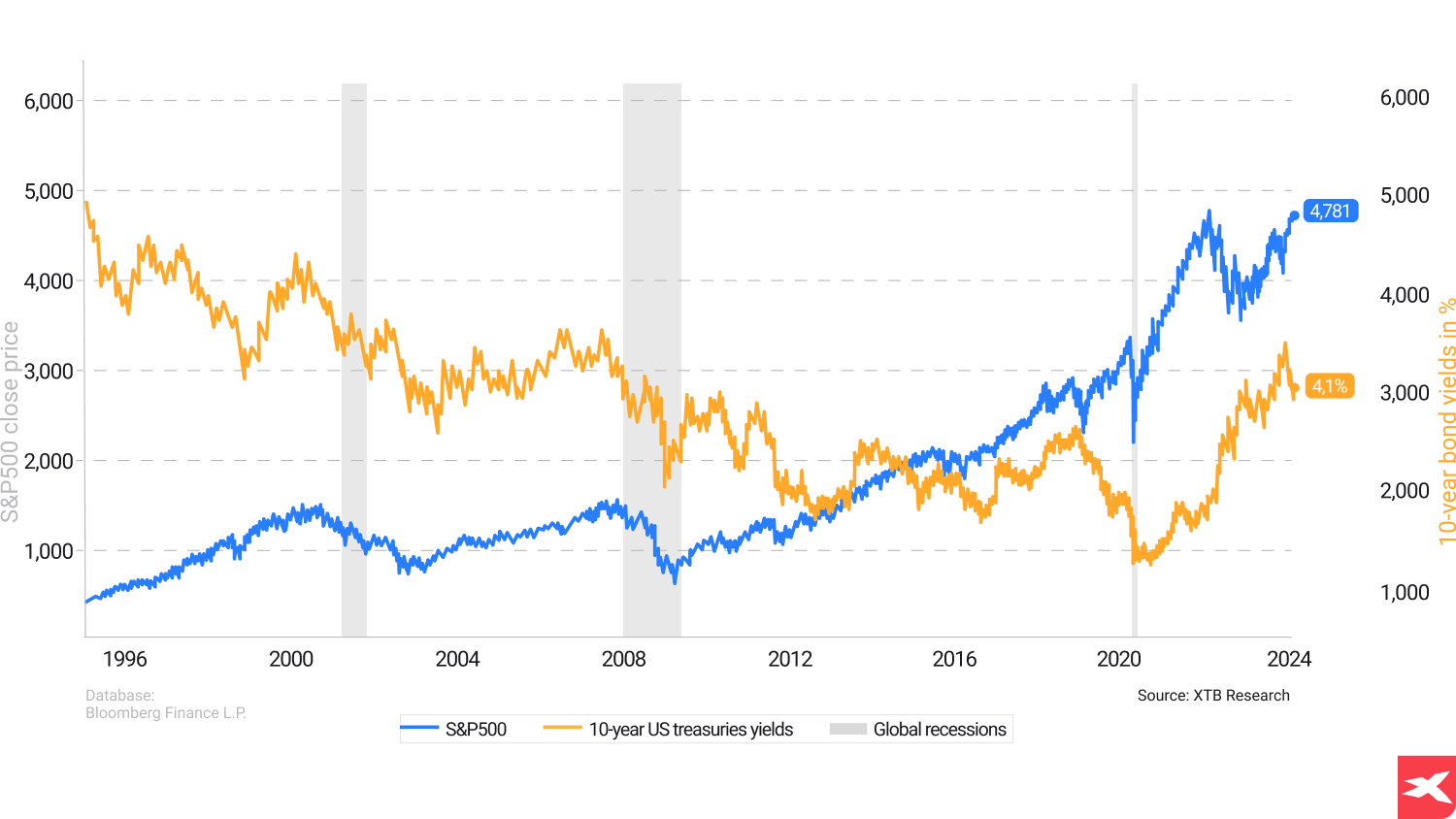

كانت عائدات سندات الـ 10 سنوات للخزانة الأمريكية تنخفض خلال الإنكماشات الإقتصادية السابقة. أيضاً، أسهم السوق (هنا مؤشر S&P500) إنخفضت بعمق خلال التباطؤ الإقتصادي في الولايات المتحدة الأمريكية. أصول الدخل الثابت لا تصبح جذابة بشكل خاص عندما يتباطؤ الإقتصاد بشكل معتبر، نظراً للتغير نحو التيسير في سياسات البنك المركزي (إنقاذ الإقتصاد). في نفس الوقت، عندما يكون الإقتصاد أقوى، عادة ما يتفوق أداء سوق الأسهم على عائدات الدخل الثابت (لكن ذلك ليس مضموناً). الإستنتاج المهم أن الدخل الثابت، مثل سندات الخزانة الأمريكية، ليست دائما جيدة لكل الفترات، لكن يمكنها أن تعود للمستثمرين بعائدات مرضية إذا ماكان التضخم عالياً و سياسة البنك المركزي أكثر صرامة. هدف الإستثمار هو تحقيق عائدات أعلى(مع مخاطرة أعلى، حافظة هجومية). هدف أصول الدخل الثابت هو الإحتفاظ بالقدرة الشرائية للأموال عبر الوقت (أي شيء فوق ذلك هو علاوة)، مع خطر ضئيل للفشل (حافظة دفاعية). المصدر: أبحاث XTB، بلومبرغ المالية.

التنويع

التنويع هو فن نشر الإستثمارات عبر مختلف أقسام الأصول، فهو مثل شبكة الأمان التي تمسك بك خلال تقلبات السوق. عبر تنويع إستثماراتك، تقلل من المخاطر و يمكن أن تضاعف عائداتك. لتنويع إستثماراتك بطريقة إستراتيجية، عيّن التخصيصات عبر أقسام أصول مختلفة، مثل الأسهم، السندات، و النقود لتجد التوازن الأفضل بين المخاطرة و المكافئة.

تضمين التنويع في إستراتيجيتك الإستثمارية يمنحك القدرة على مواجهة إضطراب السوق. تذكر أن راي داليو من بريدج واتر يقول عن التنويع، أن مفتاح المستثمر طويل الأمد هو البحث عن الأسهم غير المرتبطة أو الأصول و الإحتفاظ بها في محفظته المالية. في نفس الوقت، الحافظات المالية التي لديها إرتباط عالي يمكن أن تكون جد دورية، مع مستويات "هامش أمان" منخفضة خلال تقلبات السوق.

تخصيصات الأصول

تخصيصات الأصول هو فن توزيع الإستثمارات عبر مختلف أقسام الأصول لتحقيق التوازن الأفضل بين المخاطرة و المكافئة. تتضمن بعض أقسام الأصول التي يمكن أن تساعد في تنويع محفظتك المالية و مضاعفة إحتمال العائدات ما يلي:

- الملكيات (الأسهم و صناديق الإستثمار المتداولة ETFs)

- الدخل الثابت

- مكافئات نقدية

التنويع أساسي في خفض المخاطرة و ضمان بقاء مقاومة المحفظة المالية، حتى خلال تقلبات السوق. عبر التفكير بحذر في أهدافك الإستثمارية، قابلية المخاطرة، و مختلف أقسام الأصول المتاحة، يمكنك صناعة خطة لتعيين تخصيصات الأصول على حسب إحتياجاتك الفريدة.

إعادة الموازنة

إعادة الموازنة هي مثل ضبط دقيق لمحرك إستثماراتك، لضمان أن يعمل بشكل جيد و يتوافق مع أهدافك و قابلية المخاطرة لديك. عبر تعديل تخصيصات الأصول بشكل منتظم، يمكنك ضمان بقاء حافظتك المالية جد متوازنة و على الطريق الصحيح لتحقيق أهدافك المالية. في نفس الوقت، إعادة الموازنة يجب أن يقوم بها المهنيون المتقدمون، الذين براقبون و يحللون موجات السوق. يمكن أن يتضمن ذلك بيع و شراء الأصول للمحافظة على المستوى المرغوب من المخاطرة و القيام بقرارات إستثمارية مضادة للدورات.

إتخاذ قرارات مبنية على العاطفة

كما ذكرنا سابقاً، يمكن للمشاعر أن تكون قوية، لكنها قد تؤدي أيضاً إلى قرارات إستثمارية سيئة. إتخاذ قرارات مبنية على العاطفة، مساقة بالخوف، الطمع، أو السلوك المتسرع، يمكن أن يؤدي إلى أفعال غير عقلانية تؤثر بشكل سلبي على إستثماراتك. فكّر دائما على الأقل مرتين قبل إتخاذ أي قرار إستثماري. للتجنب المطبات، ركّز على أهدافك على المدى الطويل و إصنع خطتك الإستثمارية.

توقيت السوق

توقيت السوق يشبه إلى حد ما الإمساك بسكين على وشك السقوط – جد صعب و عادة ما لا يكون ناجحاً. خاصة إذا كان مستوى معرفتك جد منخفض، مع إنعدام الخبرة في الأسواق المالية. توقع حركات السوق على المدى القصير و القيام بقرارات البيع و الشراء بالإعتماد على تلك التوقعات أمر خطير. إذا لم تكن مضارباً مهنيا، ركّز على إستراتيجية إستثمارية ثابتة طويلة المدى. ستسمح لك هذه الأخيرة بالإستفادة من نمو سوق الأسهم بشكل عام و التربح من العائدات المتراكبة. هي طريقة لإستثمار مدخراتك. عبر تجنب إغراء توقيت السوق، ستكون في وضعية نفسية أفضل للحصول على النجاح المالي طويل المدى.

الأسئلة المتكرر طرحها FAQ

الأسئلة الشائعة

إليك 10 أساسيات لإدخار المال و الإستثمار:

إكتسب فهماً شاملاً لإدخار المال و على الأقل قواعد الإستثمار.

معظم المستثمرين يستثمرون على المدى القصير و يخسرون المال – تعلم كيف تستثمر على المدى الطويل.

نوّع إستثماراتك في الأسهم بمنتجات مالية مختلفة مثل صناديق الإستثمار المتداولة ETFs أو السندات.

يمكنك إستعمال حسابات الإدخار البنكية إذا كانت قابليتك للمخاطرة جد منخفضة، لكنها ستحدّ من إمكانية نمو مدخراتك.

ضع أهدافاً مالية قابلة للتحقيق، قم بمخاطرات محسوبة للمكافئات الممكنة على حساباتك الإستثمارية.

إستعمل إرشادات إدخار المال و تجنب إتخاذ القرارات العاطفي لتبقى على الطريق نحو تحقيق النجاح المالي على المدى الطويل.

تذكر أن إدخار المال أمر ضروري. تجنب ديون بطاقات الإئتمان و قم بإلغاء الإشتراكات غير الضرورية.

يمكنك القيام بالشراء عبر الأنترنت لتحديد مصاريف العيش و رفع مالك المدخر.

أهداف الإدخار مهمة للوصول إلى الإستقلال المالي.

يجب أن تكون مستعدا لتغيير عاداتك الإنفاقية لتحقيق أهداف الإدخار.

الإستثمار في حساب إدخار هو الإختيار الأمثل للإدخار. تمنح حسابات الإدخار إتاحة فورية لأموال الإستعجالات، أسعارا أعلى عند تخصيص مبلغ إجمالي لفترة معينة، تسهل المدخرات الخالي من الضرائب، و تدعم عادة إدخار منتظمة.

أدخل في رحلتك الإستثمارية عبر البداية بالشيئ القليل و تنويع إستثماراتك. أعطِ الأولوية لبناء صندوق إستعجالي قبل الإستثمار، و خذ بعين الإعتبار الإستثمار في الصناديق أو الحافظات الجاهزة لتجنب المخاطر. إفهم أهدافك الإستثمارية، قم بتقييم قابليتك للمخاطرة، و حدد نوع المستثمر الذي تريد أن تكون. راقب بإنتظام و أعد موازنة محفظتك المالية عبر الوقت.

إنطلق في رحلتك الإستثمارية عبر بناء صندوق إستعجالي، تعيين أهداف واضحة، إختيار آليات الإستثمار المناسبة، تحديد المبلغ الذي تريد إستثماره، فهم قابليتك للمخاطرة، تحديد خاصيتك الإستثمارية، بناء محفظة مالية متنوعة، و مراقبتها بإنتظام.

يمنح الإستثمار خيارات متعددة، تتضمن الأسهم، السندات، الصناديق المشتركة، صناديق الإستثمار المتداولة ETFs، شهادات الإيداع، و حسابات الإدخار. يسمح هذا التنويع بتحديد أسلوبك بما يناسب إحتياجاتك الفردية و أهدافك المالية.