Dopady ruské agrese na světovou ekonomiku přišly v nejméně vhodnou chvíli, kdy celý svět teprve začal boj s rostoucí inflací. Tu primárně způsobila umělá stimulace poptávky prostřednictvím navýšení objemu peněz v ekonomice. Rusko je však vývozce několika zásadních komodit jako je nikl, zinek nebo pšenice, ale především energetických komodit, jako je ropa nebo plyn.

Centrální banky brzdí rozjetou ekonomiku

Stěžejním článkem pro světovou ekonomiku jsou nyní ty stejné instituce, které ji pomohly dostat během pandemie zpět na nohy, centrální banky. Ty nyní začaly rychle utahovat šrouby měnové politiky a uzavírají kruh tím, že se vyššími sazbami snaží domácí poptávku zchladit a zamezit dalším interním inflačním tlakům. Ty externí, jako jsou ceny ropy a plynu, ovlivnit nedokážou. Jde dvousečnou zbraň, která pomůže zamezit dalšímu růstu inflace, ale bohužel za cenu vyšší nezaměstnanosti a potenciální recese.

Především americký Fed je kritizován, že nechtěl zasáhnout do kondice finančních trhů na podzim minulého roku a nezačal s postupným růstem sazeb. Nyní je výrazně za inflační křivkou a musí být o to více agresivní. To si uvědomují finanční trhy a s obavami rychlejšího růstu sazeb postupně odepisují své luxusní valuace. Bez vidiny pozitivního prostředí pro další růst a ekonomického růstu za svým vrcholem, nemají investoři v trhy příliš velkou důvěru. Takto křehkému trhu stačí málo, aby se sesypal jako domeček z karet a horšící se ekonomická čísla z Číny, druhé největší ekonomiky, spolu s dalšími lockdowny v zemi, jsou pro mnoho investorů až příliš velká nejistota.

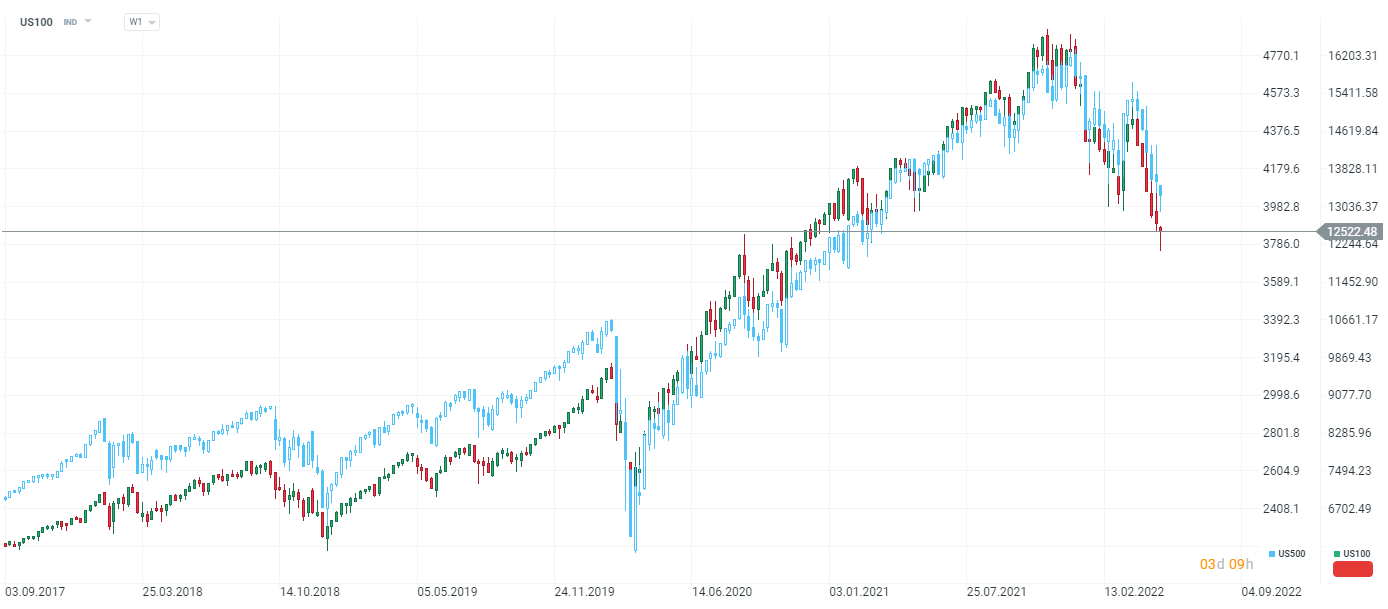

Akciové trhy jsou také barometrem ekonomické nálady a již nyní naceňují nejistotu, do které se řítíme. Zpravidla klesají o několik měsíců dříve, než začnou klesat makroekonomická data. Největší americký index S&P 500 má za sebou nejhorší týden od března 2020 a poprvé od dubna 2021 se dostal zpět pod 4 000 bodů. Technologický index Nasdaq je ze svého maxima o více jak 25 % níže, zatímco pražský index PX díky svým defenzivním titulům odepsal jen přes 11 %. Klesají však i ta nejbezpečnější aktiva vůbec, státní dluhopisy. Ačkoliv bychom očekávali, že se investoři budou zajišťovat raději v dluhopisech se zajímavým výnosem, který je ve Spojených státech v případě desetiletých splatností nad 3 %, hotovost vítězí.

Interval W1. Výkonnost indexu US500 a US100. Zdroj: xStation5

Interval W1. Výkonnost indexu US500 a US100. Zdroj: xStation5

Pozitivní výsledky zatím nepomohly

Výsledky největším amerických společností přitom nebyly žádným zklamáním. Naopak řada z nich reportovala pozitivní čísla, ale sentiment má poslední týdny hlavní slovo. Dochází dokonce k výprodejům na všech třídách aktiv od růstových a hodnotových akcií, dluhopisů, kryptoměn až po drahé kovy. To bylo v minulosti typické chování na konci krátkodobých výprodejů, po kterém následovalo oživení. Něco podobného může nastat i nyní, jelikož výsledková sezona končí, květnové zasedání Fedu již proběhlo a poslední důležitý údaj americké inflace je naplánovaný na středu. Krátkodobě bychom tedy mohli být svědky uklidnění, ale zatím nikdy v historii nemusel Fed utahovat měnovou politiku v tak rychle utažených finančních podmínkách, které sledujeme nyní. Dolarový index totiž od začátku dubna posílil z 98,33 o 5.46 procenta na 103,69. Stejně tak výnosy ze státních dluhopisů rostly z 2.34 procent o 29.15 procenta na 3.025 procenta. Tak rychle dokázaly trhy udělat většinu práce za americký Fed. V minulosti naopak spíše měnové podmínky uvolňoval a sazby snižoval.

Přesuny mezi ETF fondy

Kam se tedy přesunují peníze z největší ETF fondů? Od začátku dubna došlo k největšímu odlivu 12,014 miliard USD z iShares Core S&P 500 ETF, který kopíruje výkonnost indexu S&P 500. Dalších 11,11 miliard USD stáhly investoři z největšího ETF na světě SPDR S&P 500 ETF Trust, také kopírujícího index S&P 500. Největší příliv kapitálu 2,98 miliard USD naopak zaznamenal Schwab Intermediate-Term U.S. Treasury ETF, který poskytuje expozici v amerických státních dluhopisech se splatností 3-10 let. Dalších 2,93 miliard USD investoři přesunuli do SPDR Bloomberg 1-3 Month T-Bill ETF, který kopíruje americké státní dluhopisy s krátkou splatností. Nebo 2,526 miliard USD, které si našly cestu do ProShares UltraPro QQQ. Ten poskytuje trojnásobně napákovanou expozici indexu Nasdaq, což potvrzuje také chuť využít nižších ocenění a trochu více riskovat.

Denné zhrnutie: Akcie Alphabet podporujú sentiment na Wall Street 🗽 Ropa, drahé kovy a krypto oslabujú

Akcie Skyworks Solutions sa prepadli o viac než 11 % po zverejnení slabého výhľadu

Akcie Regencell Bioscience výrazne posilnili – nárast hodnoty o takmer 40 %

Spotify uľahčuje výdělky tvorcom a rozširuje monetizáciu video podcastov

Tento materiál je marketingovou komunikáciou v zmysle čl. 24 ods. 3 smernice Európskeho parlamentu a Rady 2014/65/EÚ z 15. mája 2014 o trhoch s finančnými nástrojmi, ktorou sa mení smernica 2002/92/ES a smernica 2011/61/EÚ (MiFID II). Marketingová komunikácia nie je investičným odporúčaním ani informáciou odporúčajúcou alebo navrhujúcou investičnú stratégiu v zmysle nariadenia Európskeho parlamentu a Rady (EÚ) č. 596/2014 zo 16. apríla 2014 o zneužívaní trhu (nariadenie o zneužívaní trhu) a o zrušení smernice Európskeho parlamentu a Rady 2003/6/ES a smerníc Komisie 2003/124/ES, 2003/125/ES a 2004/72/ES a delegovaného nariadenia Komisie (EÚ) 2016/958 z 9. marca 2016, ktorým sa dopĺňa nariadenie Európskeho parlamentu a Rady (EÚ) č. 596/2014, pokiaľ ide o regulačné technické predpisy upravujúce technické opatrenia na objektívnu prezentáciu investičných odporúčaní alebo iných informácií, ktorými sa odporúča alebo navrhuje investičná stratégia, a na zverejňovanie osobitných záujmov alebo uvádzanie konfliktov záujmov v zmysle zákona č. 566/2001 Z. z. o cenných papieroch a investičných službách. Marketingová komunikácia je pripravená s najvyššou starostlivosťou, objektivitou, prezentuje fakty známe autorovi k dátumu prípravy a neobsahuje žiadne hodnotiace prvky. Marketingová komunikácia je pripravená bez zohľadnenia potrieb klienta, jeho individuálnej finančnej situácie a nijakým spôsobom nepredstavuje investičnú stratégiu. Marketingová komunikácia nepredstavuje ponuku na predaj, ponuku, predplatné, výzvu na nákup, reklamu alebo propagáciu akýchkoľvek finančných nástrojov. XTB S.A. organizačná zložka nezodpovedá za žiadne kroky alebo opomenutia klienta, najmä za nadobudnutie alebo predaj finančných nástrojov. XTB nezodpovedá za žiadnu stratu alebo škodu, vrátane, bez obmedzenia, akejkoľvek straty, ktorá môže vzniknúť priamo alebo nepriamo, spôsobená na základe informácií obsiahnutých v tejto marketingovej komunikácii. V prípade, že marketingová komunikácia obsahuje akékoľvek informácie o akýchkoľvek výsledkoch týkajúcich sa finančných nástrojov v nej uvedených, nepredstavujú žiadnu záruku ani prognózu budúcich výsledkov. Minulá výkonnosť nemusí nevyhnutne naznačovať budúce výsledky a každá osoba konajúca na základe týchto informácií tak robí výlučne na vlastné riziko.