การล่มสลายของวอลล์สตรีทหรือเหตุการณ์นกฟีนิกซ์ดำ ไม่ใช่คำถามว่า "หาก" แต่เป็นคำถามว่า "เมื่อไหร่" ที่เราจะได้เห็นวิกฤตครั้งต่อไป หากไม่มีการตระหนักถึงความเสี่ยงและการจัดการความเสี่ยง ไม่มีใครจะพร้อมรับมือกับมันได้ อ่านเพิ่มเติมเกี่ยวกับความเสี่ยงที่ไม่คาดคิด (tail risk) และกลยุทธ์การจัดการความเสี่ยง รวมถึงเทคนิคต่าง ๆ ที่อาจช่วยให้คุณเตรียมพร้อมได้

การล่มสลายของวอลล์สตรีทหรือเหตุการณ์นกฟีนิกซ์ดำ ไม่ใช่คำถามว่า "หาก" แต่เป็นคำถามว่า "เมื่อไหร่" ที่เราจะได้เห็นวิกฤตครั้งต่อไป หากไม่มีการตระหนักถึงความเสี่ยงและการจัดการความเสี่ยง ไม่มีใครจะพร้อมรับมือกับมันได้ อ่านเพิ่มเติมเกี่ยวกับความเสี่ยงที่ไม่คาดคิด (tail risk) และกลยุทธ์การจัดการความเสี่ยง รวมถึงเทคนิคต่าง ๆ ที่อาจช่วยให้คุณเตรียมพร้อมได้

การลงทุนในตลาดหุ้น สกุลเงินดิจิทัล ETF หรือพันธบัตร การลงทุนคือการควบคุมความเสี่ยงเสมอ เพราะประวัติศาสตร์แสดงให้เห็นว่าตลาดไม่สามารถทำนายได้ ในระยะยาว แทบทุกสิ่งสามารถเกิดขึ้นได้ ไม่ว่าจะเป็นวอลล์สตรีทที่ตื่นตระหนกหรือหุ้นของบริษัทใด ๆ ที่ร่วงลง จะป้องกันตัวเองจากสิ่งนี้ได้อย่างไร? มันคือการลงทุนที่มีการควบคุมความเสี่ยง

คุณกำลังมองหาวิธีเสริมความแข็งแกร่งให้กับพอร์ตการลงทุนของคุณเพื่อลดความเสี่ยงที่อาจเกิดขึ้นหรือไม่? การบริหารความเสี่ยงในการลงทุนคือกลยุทธ์ป้องกันในโลกที่เต็มไปด้วยความไม่แน่นอนของตลาดการเงิน บทความนี้จะสรุปเทคนิคและข้อควรพิจารณาที่นักลงทุนทุกคนควรคำนึงถึง อนาคตเป็นสิ่งที่ไม่แน่นอนและความเสี่ยงนั้นยากที่จะประเมินได้ แล้วเราจะบริหารจัดการและสร้างสมดุลระหว่างความเสี่ยงกับผลตอบแทนได้อย่างไร? ไม่มีสูตรสำเร็จที่ตายตัว... อย่างไรก็ตาม การตระหนักรู้ถึงความเสี่ยงคือกุญแจสำคัญ ดังนั้นโปรดอ่านบทความนี้เพื่อทำความเข้าใจว่าทำไมเรื่องนี้จึงมีความสำคัญอย่างยิ่ง

ประเด็นสำคัญ

- การเข้าใจความเสี่ยงในการลงทุนเป็นสิ่งสำคัญอย่างยิ่งสำหรับการบริหารความเสี่ยงอย่างมีประสิทธิภาพและการนำทางผ่านตลาดการเงิน เหตุการณ์นกกระสาสีดำมีอิทธิพลต่อจินตนาการของนักลงทุน

- การล่มสลายของวอลล์สตรีทอาจเกิดขึ้นได้เกือบตลอดเวลาและความเสี่ยงเป็นส่วนหนึ่งของการเก็งกำไรและการลงทุนตั้งแต่เริ่มต้นการค้า

- อนาคตที่ไม่แน่นอนส่งสัญญาณให้นักลงทุนทราบว่า การบริหารความเสี่ยงเป็นวิธีการที่สำคัญในการเอาชนะผลการดำเนินงานของตลาดเฉลี่ยในระยะยาว

- นักลงทุนที่ประสบความสำเร็จสูงสุดบางครั้งก็คือผู้ที่รับความเสี่ยงสูงที่สุดเช่นกัน แต่ในระยะยาวล่ะ? พวกเขาจะยังคงทำผลงานได้ดีทุกปีหรือไม่?

- ความสามารถในการรับความเสี่ยงของนักลงทุนถูกกำหนดโดยปัจจัยต่างๆ เช่น เป้าหมายการลงทุน ระยะเวลาการลงทุน และความสบายใจส่วนบุคคลต่อความผันผวน

- กลยุทธ์การบริหารความเสี่ยง ซึ่งรวมถึงการกระจายการลงทุน การป้องกันความเสี่ยง การปรับสมดุลพอร์ตการลงทุน และการติดตามตัวชี้วัดผลการดำเนินงานที่ปรับความเสี่ยงแล้ว ล้วนมีความสำคัญอย่างยิ่งต่อการเดินเรือในทะเลแห่งตลาดการเงินที่ไม่แน่นอน

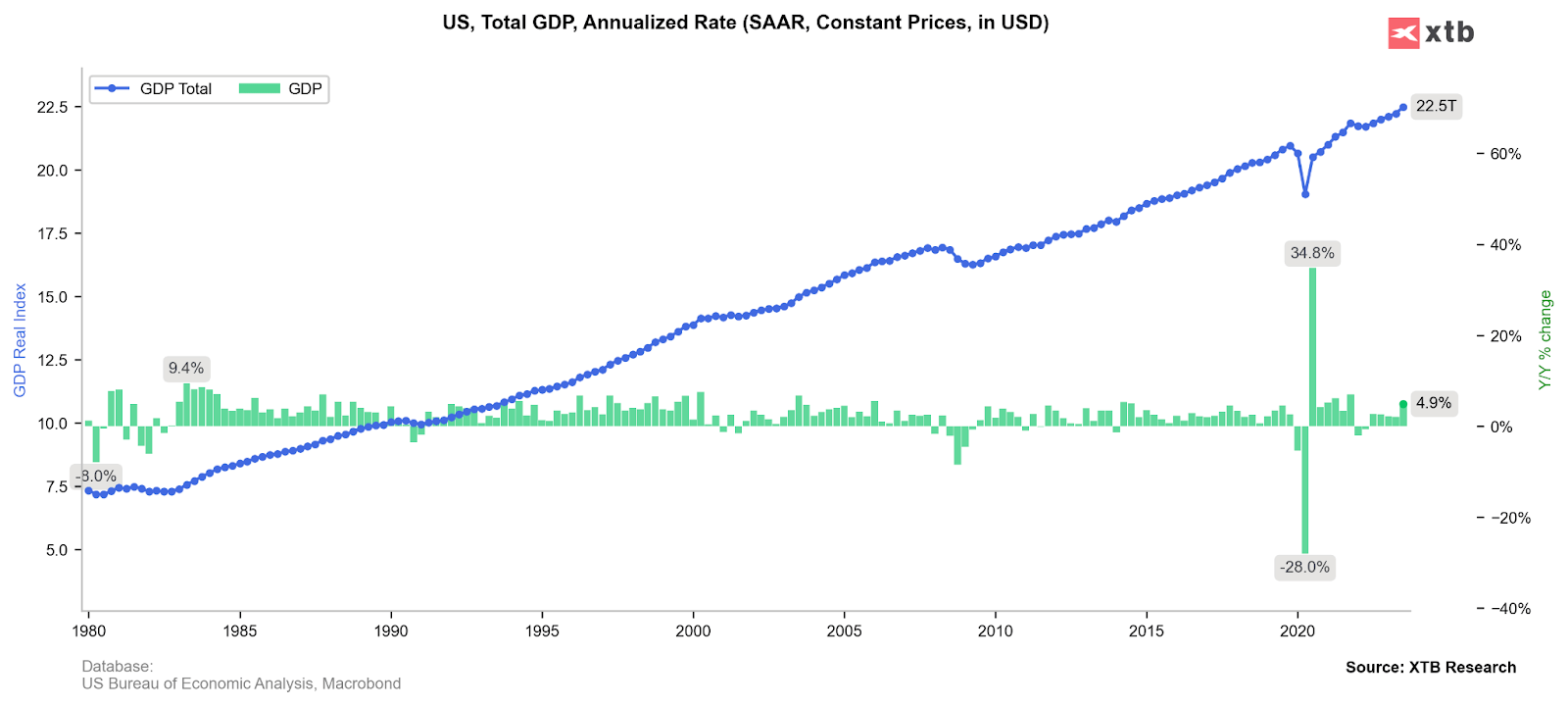

ในระยะยาว ตลาดหุ้นมีความสัมพันธ์กับการเติบโตทางเศรษฐกิจ ดังที่เราเห็นข้างต้น GDP ของสหรัฐฯ กำลังเพิ่มขึ้นตั้งแต่ทศวรรษ 1980 ด้วยอัตราที่น่าประทับใจ เศรษฐกิจที่แข็งแกร่งหมายถึงผู้บริโภคที่มีสุขภาพดีและมีรายได้สูงขึ้น ซึ่งเป็นปัจจัยบวกต่ออัตรากำไรและผลกำไรของบริษัท แม้จะเป็นเช่นนั้น เนื่องจากความผันผวนตามวัฏจักรและเหตุการณ์ที่ไม่สามารถคาดการณ์ได้ บางครั้งหุ้นอาจมีผลการดำเนินงานต่ำกว่าที่คาดและบรรยากาศการลงทุนจะตกต่ำมาก แหล่งที่มา: XTB Research

ความเสี่ยงและการจัดการความเสี่ยง

ความเสี่ยงในการลงทุน หมายถึง ความเป็นไปได้ในการสูญเสียทางการเงินหรือการให้ผลตอบแทนต่ำกว่าที่คาดไว้ของเงินลงทุน อันเนื่องมาจากปัจจัยต่าง ๆ เช่น:

- ความผันผวนของตลาด (ความตื่นตระหนกในตลาดหุ้นและความเกินพอดีอื่น ๆ ในตลาดที่ขับเคลื่อนด้วยการประมูล)

- การเปลี่ยนแปลงทางเศรษฐกิจ (เช่น ข้อมูลเศรษฐกิจมหภาค อัตราดอกเบี้ย)

- ปัญหาเฉพาะบริษัทหรือสินค้า (เช่น วัฏจักรอุปสงค์-อุปทาน, กำไรรายไตรมาส)

- เหตุการณ์สุ่มที่คาดเดาไม่ได้ (เช่น สงคราม ความล้มเหลว ภัยพิบัติทางธรรมชาติ เหตุการณ์ 'หงส์ดำ')

การจัดการความเสี่ยงเกี่ยวข้องกับกระบวนการระบุ ประเมิน และลดความเสี่ยงที่อาจเกิดขึ้นเพื่อปกป้องการลงทุนและลดผลกระทบของเหตุการณ์ที่ไม่พึงประสงค์ต่อเป้าหมายทางการเงิน การจัดการความเสี่ยงมีวัตถุประสงค์เพื่อสร้างสมดุลระหว่างความเสี่ยงและผลตอบแทนโดยการนำกลยุทธ์มาใช้เพื่อลดความไม่แน่นอนและเพิ่มโอกาสในการบรรลุผลลัพธ์ที่ต้องการ การจัดการความเสี่ยงอย่างมืออาชีพต้องมีการควบคุมอารมณ์

เข้าใจความเสี่ยง

การนำทางผ่านตลาดการเงินเปรียบเสมือนการแล่นเรือในน่านน้ำที่ไม่เคยสำรวจมาก่อน ความเสี่ยงหลากหลายแฝงตัวอยู่ใต้ผิวน้ำ แต่ละอย่างมีศักยภาพที่จะขัดขวางการเดินทางของคุณ การเข้าใจความเสี่ยงเหล่านี้เป็นก้าวแรกในการวางแผนเส้นทางที่ปลอดภัยยิ่งขึ้น ก่อนอื่น มีกฎพื้นฐานบางประการของการจัดการความเสี่ยง เช่น:

- อย่าลงทุนมากเกินกว่าที่คุณจะเสียได้ และอย่าทำโดยใช้เงินที่ยืมมา

- ลงทุนจำนวนเงินที่ไม่กระทบต่อจิตวิทยาของคุณ และทำให้คุณรู้สึกสบายใจแม้ในภาวะตลาดที่ผันผวน

- พยายามอย่าเข้าสู่ช่วงตลาดขาขึ้นหรือช่วงตื่นตระหนกอย่างสุดขั้ว ซึ่งโดยปกติแล้วนักลงทุนมักจะทำผิดพลาดหรือถูกบังคับให้ขายหรือซื้อ

- ควบคุมอารมณ์ของคุณและอย่าโกรธตัวเองในช่วงเวลาที่ขาดทุน ตลาดนั้นยากที่จะคาดการณ์และในระยะสั้นมีปัจจัยหลายอย่างที่คาดเดาไม่ได้ซึ่งมีอิทธิพลต่อราคาสินทรัพย์

- ตระหนักถึงลักษณะวัฏจักรและความผันผวนที่เกิดจากแรงขับเคลื่อนของการประมูล ซึ่งอาจนำมาทั้งโอกาสในระยะยาวและความล้มเหลวอย่างรุนแรง

นี่คือหมวดหมู่หลักของความเสี่ยงที่ควรระวัง:

- ความเสี่ยงทางตลาด: ความเสี่ยงที่จะสูญเสียเงินจากการเปลี่ยนแปลงของตลาดโดยรวม

- ความเสี่ยงด้านเครดิต: ความเสี่ยงที่จะสูญเสียเงินเนื่องจากผู้กู้ผิดนัดชำระหนี้

- ความเสี่ยงด้านสภาพคล่อง: ความเสี่ยงที่ไม่สามารถซื้อหรือขายการลงทุนได้อย่างรวดเร็วและในราคาที่เป็นธรรม

- ความเสี่ยงจากเงินเฟ้อ: ความเสี่ยงที่จะสูญเสียกำลังซื้อเนื่องจากราคาสินค้าและบริการที่สูงขึ้น

- ความเสี่ยงด้านอัตราแลกเปลี่ยน: ความเสี่ยงที่จะสูญเสียเงินเนื่องจากความผันผวนของอัตราแลกเปลี่ยน หรือที่เรียกว่าความเสี่ยงจากอัตราแลกเปลี่ยน

สำคัญ: โปรดจำไว้ว่า ระบบธนาคารกลางสหรัฐ (US Federal Reserve) มีความสำคัญ มันเปรียบเสมือนรัฐบาลประเภทเฉพาะ มีผลกระทบต่อตลาดหุ้นและตลาดต่างประเทศ รวมถึงหนี้สิน ช่วงเวลาที่คาดว่าจะลดลงมักได้รับผลกระทบจากผลของนโยบายการเงิน ธุรกิจและกองทุนที่มีการจัดการต่างพึ่งพาอัตราดอกเบี้ยและความสัมพันธ์กับเศรษฐกิจเป็นอย่างมาก

10 ประเด็นสำคัญด้านการบริหารความเสี่ยง

โดยการมุ่งเน้นที่การปฏิบัติตามด้านต่าง ๆ ของการบริหารความเสี่ยง นักลงทุนสามารถปกป้องการลงทุนของตนได้ดีขึ้น และเพิ่มโอกาสในการประสบความสำเร็จทางการเงินในระยะยาว

- การตระหนักถึงความเสี่ยงหรือความไม่แน่นอนที่อาจส่งผลกระทบต่อการลงทุนของคุณ เช่น ความผันผวนของตลาด การเปลี่ยนแปลงทางเศรษฐกิจ หรือปัญหาเฉพาะของบริษัท

- การประเมินความเสี่ยงผ่านการประเมินความน่าจะเป็นและความรุนแรงที่อาจเกิดขึ้นของแต่ละความเสี่ยงที่ได้รับการระบุไว้ต่อการลงทุนของคุณ. ซึ่งช่วยให้สามารถจัดลำดับความสำคัญของความเสี่ยงที่ต้องให้ความสนใจและวิธีการแก้ไขปัญหาได้.

- การเข้าใจความทนต่อความเสี่ยงโดยการรู้ว่าคุณสามารถรับมือกับความไม่แน่นอนได้มากน้อยเพียงใดในการลงทุนของคุณโดยไม่รู้สึกกังวลหรือตัดสินใจอย่างรีบร้อน

- การตั้งเป้าหมายการลงทุนโดยการกำหนดวัตถุประสงค์ในการลงทุนอย่างชัดเจน เช่น การเติบโต รายได้ หรือการรักษามูลค่าของเงินทุน เพื่อเป็นแนวทางในการตัดสินใจบริหารความเสี่ยงของคุณ

- การกระจายการลงทุนโดยการกระจายการลงทุนไปยังสินทรัพย์ประเภทต่างๆ, อุตสาหกรรมต่างๆ, หรือภูมิภาคต่างๆ เพื่อลดผลกระทบของความเสี่ยงใด ๆ ที่มีต่อพอร์ตการลงทุนของคุณโดยรวม. นอกจากนี้ การซื้อสินทรัพย์ที่ไม่มีความสัมพันธ์กันอาจเพิ่มโอกาสในการได้รับผลตอบแทนที่ปรับตามความเสี่ยง

- การวิจัยโดยการวิเคราะห์อย่างครอบคลุมเกี่ยวกับการลงทุนที่มีศักยภาพ รวมถึงปัจจัยพื้นฐานของบริษัท แนวโน้มของอุตสาหกรรม และสภาพตลาด เพื่อประกอบการตัดสินใจอย่างมีข้อมูล

- ติดตามพอร์ตการลงทุนโดยการติดตามการลงทุนและการพัฒนาของตลาดเพื่อระบุการเปลี่ยนแปลงหรือความเสี่ยงใหม่ ๆ ที่อาจเกิดขึ้นในอนาคต

- การติดตามข้อมูลอย่างต่อเนื่องหมายถึงการได้รับการอัปเดตเกี่ยวกับข่าวสารทางการเงิน ตัวชี้วัดทางเศรษฐกิจ และการเปลี่ยนแปลงทางกฎหมายที่อาจส่งผลกระทบต่อกลยุทธ์การลงทุน

- การปรับตัวต่อการเปลี่ยนแปลงและมีความยืดหยุ่นในทางที่ชาญฉลาด; พร้อมที่จะปรับเปลี่ยนกลยุทธ์การลงทุนตามการเปลี่ยนแปลงของสภาพตลาดหรือความเสี่ยงใหม่ ๆ ที่เกิดขึ้น

5 คำแนะนำสำหรับนักลงทุนระยะยาว

- กระจายการลงทุน: กระจายการลงทุนของคุณไปยังสินทรัพย์ประเภทต่างๆ อุตสาหกรรมต่างๆ และภูมิภาคต่างๆ เพื่อลดผลกระทบจากความเสี่ยงเพียงอย่างเดียวที่มีต่อพอร์ตการลงทุนของคุณ วิธีนี้ช่วยลดความเสี่ยงจากการขาดทุนอย่างมีนัยสำคัญจากการลงทุนในสินทรัพย์แต่ละรายการ

- มุ่งเน้นที่พื้นฐาน: ลงทุนในบริษัทที่มีพื้นฐานแข็งแกร่ง เช่น ผลการดำเนินงานทางการเงินที่มั่นคง ความได้เปรียบทางการแข่งขันที่ยั่งยืน และทีมผู้บริหารที่มีความสามารถ ให้ความสำคัญกับศักยภาพการเติบโตในระยะยาว และหลีกเลี่ยงการลงทุนที่เป็นการเก็งกำไรซึ่งขับเคลื่อนด้วยแนวโน้มตลาดระยะสั้น

- รักษาวินัย: ยึดมั่นในกลยุทธ์การลงทุนของคุณและหลีกเลี่ยงการตัดสินใจที่หุนหันพลันแล่นตามความผันผวนของตลาดในระยะสั้น รักษาทัศนคติระยะยาวและต้านทานแรงกระตุ้นที่จะตอบสนองเกินเหตุต่อความผันผวนหรือเสียงรบกวนของตลาดชั่วคราว

- ตรวจสอบพอร์ตการลงทุนเป็นระยะ: ตรวจสอบการลงทุนของคุณเป็นระยะเพื่อให้แน่ใจว่าสอดคล้องกับเป้าหมายทางการเงินระยะยาวและความเสี่ยงที่คุณยอมรับได้ ปรับสมดุลพอร์ตการลงทุนของคุณหากจำเป็นเพื่อรักษาการกระจายการลงทุนและตอบสนองต่อการเปลี่ยนแปลงของสภาวะตลาดหรือสถานการณ์ส่วนตัว

- รักษาต้นทุนการลงทุนให้ต่ำ: ลดต้นทุนการลงทุน เช่น ค่าธรรมเนียม ค่าคอมมิชชั่น และภาษี เนื่องจากสิ่งเหล่านี้อาจกัดกร่อนผลตอบแทนของคุณในระยะยาว พิจารณาลงทุนในกองทุนดัชนีที่มีต้นทุนต่ำหรือกองทุนรวมที่ซื้อขายในตลาดหลักทรัพย์ (ETFs) เพื่อการกระจายการลงทุนในตลาดอย่างกว้างขวางในต้นทุนที่ต่ำกว่า

5 คำแนะนำสำหรับนักลงทุนระยะสั้น

- จัดการขนาดของตำแหน่ง: จำกัดขนาดของตำแหน่งของคุณให้เป็นเปอร์เซ็นต์เล็กน้อยของพอร์ตโฟลิโอทั้งหมดเพื่อลดผลกระทบของการซื้อขายที่ผิดพลาดแต่ละครั้ง หลีกเลี่ยงการเสี่ยงเงินทุนมากเกินไปในการซื้อขายครั้งเดียว เนื่องจากความสูญเสียสามารถเพิ่มขึ้นอย่างรวดเร็วในการซื้อขายระยะสั้น

- การตั้งคำสั่งป้องกัน: ใช้คำสั่งหยุดขาดทุนเพื่อขายหลักทรัพย์โดยอัตโนมัติเมื่อราคาถึงระดับที่กำหนดไว้ล่วงหน้า เพื่อจำกัดการขาดทุนที่อาจเกิดขึ้นจากการซื้อขายที่ขาดทุน การนำคำสั่งหยุดขาดทุนมาใช้ช่วยเสริมสร้างวินัยและป้องกันการตัดสินใจที่เกิดจากอารมณ์

- ยึดมั่นในแผน: พัฒนาแผนการเทรดที่ชัดเจนพร้อมจุดเข้าและออกที่กำหนดไว้ล่วงหน้า อัตราส่วนความเสี่ยงต่อผลตอบแทน และเป้าหมายกำไร ปฏิบัติตามแผนของคุณอย่างเคร่งครัดและหลีกเลี่ยงการเบี่ยงเบนจากแผนเนื่องจากอารมณ์หรือแรงกระตุ้น

- รับทราบข้อมูล: อัปเดตข่าวสารตลาด ข้อมูลเศรษฐกิจ และการเปิดเผยข้อมูลทางเทคนิคที่สำคัญซึ่งเกี่ยวข้องกับกลยุทธ์การเทรดของคุณ การรับทราบข้อมูลอย่างครบถ้วนช่วยให้คุณตัดสินใจได้อย่างมีข้อมูลและปรับตัวให้เข้ากับสภาวะตลาดที่เปลี่ยนแปลงได้อย่างรวดเร็ว

- ฝึกการบริหารความเสี่ยง: ให้ความสำคัญกับการรักษาเงินทุนโดยจำกัดความเสี่ยงต่อการเทรดแต่ละครั้ง และรักษาอัตราส่วนความเสี่ยงต่อผลตอบแทนที่เหมาะสม หลีกเลี่ยงการไล่ตามการขาดทุนหรือการเพิ่มเลเวอเรจเกินกว่าที่จำเป็น เนื่องจากพฤติกรรมเหล่านี้อาจนำไปสู่การขาดทุนอย่างมีนัยสำคัญในการเทรดระยะสั้น

ความเสี่ยงและผลตอบแทน

อัตราส่วนความเสี่ยงต่อผลตอบแทน

อัตราส่วนความเสี่ยงต่อผลตอบแทนเป็นแนวคิดที่เรียบง่ายแต่ทรงพลังซึ่งใช้ในด้านการลงทุนและการจัดการความเสี่ยง มันไม่ใช่เคล็ดลับการลงทุนที่สมบูรณ์แบบ แต่เป็นการวัดผลตอบแทนที่อาจได้รับจากการลงทุนเมื่อเทียบกับระดับความเสี่ยงที่ยอมรับได้ นี่คือคำอธิบายง่ายๆ:

จินตนาการว่าคุณกำลังพิจารณาโอกาสการลงทุนสองอย่างที่แตกต่างกัน: การลงทุน A และการลงทุน B

- การลงทุน A มีศักยภาพในการให้ผลตอบแทนสูง แต่มาพร้อมกับความเสี่ยงในระดับที่สูงกว่า

- การลงทุน B ให้ผลตอบแทนที่อาจต่ำกว่า แต่มาพร้อมกับความเสี่ยงที่ต่ำกว่า

อัตราส่วนความเสี่ยงต่อผลตอบแทนช่วยให้คุณประเมินว่าโอกาสการลงทุนใดมีความน่าสนใจมากกว่ากัน โดยการเปรียบเทียบผลตอบแทนที่อาจได้รับกับระดับความเสี่ยงที่เกี่ยวข้อง ตัวอย่างเช่น หากการลงทุน A มีผลตอบแทนที่อาจได้รับ 20% พร้อมระดับความเสี่ยงที่คุณยอมรับได้ ในขณะที่การลงทุน B มีผลตอบแทนที่อาจได้รับ 10% พร้อมความเสี่ยงที่น้อยมาก คุณจะต้องคำนวณอัตราส่วนความเสี่ยงต่อผลตอบแทนสำหรับการลงทุนแต่ละรายการดังนี้:

- สำหรับการลงทุน A อัตราส่วนความเสี่ยงต่อผลตอบแทนจะเป็น 20% ของผลตอบแทนที่เป็นไปได้หารด้วยระดับความเสี่ยง

- สำหรับการลงทุน B อัตราส่วนความเสี่ยงต่อผลตอบแทนจะเป็น 10% ของผลตอบแทนที่เป็นไปได้หารด้วยระดับความเสี่ยง

อัตราส่วนความเสี่ยงต่อผลตอบแทนที่สูงขึ้นบ่งชี้ว่าผลตอบแทนที่อาจได้รับมีค่ามากกว่าความเสี่ยงที่ต้องรับ ทำให้การลงทุนน่าสนใจมากขึ้น ในทางกลับกัน อัตราส่วนความเสี่ยงต่อผลตอบแทนที่ต่ำลงบ่งชี้ว่าผลตอบแทนที่อาจได้รับอาจไม่คุ้มค่ากับความเสี่ยงที่ต้องรับ

ในที่สุด อัตราส่วนความเสี่ยงต่อผลตอบแทนช่วยให้นักลงทุนตัดสินใจอย่างมีข้อมูลโดยพิจารณาทั้งกำไรที่อาจเกิดขึ้นและขาดทุนที่เกี่ยวข้องกับการลงทุน เป็นเครื่องมือพื้นฐานในการจัดการความเสี่ยง ซึ่งช่วยให้นักลงทุนประเมินการแลกเปลี่ยนระหว่างความเสี่ยงและผลตอบแทน และเลือกลงทุนที่สอดคล้องกับเป้าหมายและความทนต่อความเสี่ยงของพวกเขา

ความเสี่ยงที่ยอมรับได้

เช่นเดียวกับเรือทุกลำที่ออกแบบมาเพื่อทนต่อความรุนแรงของพายุที่แตกต่างกัน นักลงทุนแต่ละคนก็มีระดับความเสี่ยงที่ยอมรับได้แตกต่างกันไป นี่คือความทนทานต่อความเสี่ยงของคุณ ซึ่งถูกกำหนดโดยปัจจัยหลายประการ ตั้งแต่เป้าหมายทางการเงิน สภาพชีวิต สุขภาพ และความสัมพันธ์ ไปจนถึงประสบการณ์การลงทุนของคุณ การประเมินความทนทานต่อความเสี่ยงและการระบุความเสี่ยง เปรียบเสมือนการเข้าใจขีดความสามารถของเรือของคุณ ซึ่งเป็นขั้นตอนสำคัญก่อนที่คุณจะออกเดินทางสู่ท้องทะเลแห่งการลงทุน

เป้าหมายการลงทุน

เป้าหมายการลงทุนของคุณคือเข็มทิศที่ชี้นำเส้นทางของคุณผ่านทะเลแห่งการลงทุน ไม่ว่าคุณจะกำลังแล่นเรือมุ่งสู่การเกษียณ เก็บออมเพื่อบ้าน หรือสะสมความมั่งคั่ง เป้าหมายเหล่านี้จะเป็นตัวกำหนดความทนทานต่อความเสี่ยงของคุณ พวกมันกำหนดว่าคุณควรมีความกล้าเสี่ยงหรือระมัดระวังเพียงใด เพื่อนำทางพอร์ตการลงทุนของคุณให้ผ่านทั้งน่านน้ำที่สงบและทะเลที่เต็มไปด้วยพายุ

กรอบเวลา

ระยะเวลาในการลงทุนของคุณ หรือที่เรียกว่ากรอบเวลาการลงทุน เป็นอีกหนึ่งปัจจัยสำคัญที่ส่งผลต่อความทนต่อความเสี่ยงของคุณ นักลงทุนระยะสั้น เปรียบเสมือนนักเดินเรือระยะสั้น มักจะชอบการลงทุนที่ปลอดภัยและอนุรักษ์นิยมมากกว่า ในทางตรงกันข้าม ผู้ที่ลงทุนระยะยาวมีข้อได้เปรียบจากเวลา ทำให้สามารถรับมือกับพายุในตลาดได้ เปิดโอกาสให้รับความเสี่ยงมากขึ้นเพื่อผลตอบแทนที่สูงขึ้น

ความสะดวกสบายส่วนบุคคล

ในทะเลแห่งการลงทุน ความสบายใจของคุณกับความไม่แน่นอนและความผันผวนเปรียบเสมือนขาของคุณเมื่ออยู่ในทะเล เป็นปัจจัยทางจิตวิทยาที่มีบทบาทสำคัญในการกำหนดความทนทานต่อความเสี่ยงของคุณ นักลงทุนบางคนสามารถรับมือกับพายุในตลาดได้โดยไม่เสียสมดุล ในขณะที่บางคนชอบน้ำที่สงบกว่า การเข้าใจระดับความสบายใจของคุณกับความเสี่ยงในการลงทุนเป็นสิ่งสำคัญสำหรับประสบการณ์การล่องเรือที่ราบรื่น

วิธีจัดการความเสี่ยง?

เมื่อคุณกลายเป็นนักเดินเรือที่มีประสบการณ์ในโลกของการลงทุน คุณสามารถใช้เทคนิคการจัดการความเสี่ยงขั้นสูงเพื่อนำทางในทะเลการเงินได้ดีขึ้น เทคนิคเหล่านี้เปรียบเสมือนระบบนำทางที่ซับซ้อนซึ่งสามารถช่วยให้คุณหลีกเลี่ยงความเสี่ยงที่อาจเกิดขึ้นและใช้ประโยชน์จากโอกาสต่างๆ ได้ มาสำรวจเทคนิคเหล่านี้กัน

กลยุทธ์การป้องกันความเสี่ยง

กลยุทธ์การป้องกันความเสี่ยงเปรียบเสมือนการประกันภัยสำหรับการเดินทางในการลงทุนของคุณ ซึ่งเกี่ยวข้องกับการใช้เครื่องมือทางการเงิน เช่น สัญญาซื้อขายล่วงหน้า เพื่อป้องกันความเสี่ยงที่อาจเกิดขึ้น เปรียบเสมือนการซื้อประกันภัยสำหรับสินค้าของคุณ หากเกิดพายุและคุณสูญเสียสินค้าบางส่วน ประกันภัยจะช่วยบรรเทาความสูญเสียนั้น

การปรับสมดุลพอร์ตโฟลิโอ

การปรับสมดุลพอร์ตการลงทุนก็เหมือนกับการปรับใบเรือเพื่อให้เรือแล่นไปในเส้นทางที่ต้องการ การปรับสมดุลนี้เกี่ยวข้องกับการปรับเปลี่ยนกลยุทธ์การลงทุนให้สอดคล้องกับสัดส่วนสินทรัพย์เป้าหมาย โดยเฉพาะเมื่อกระแสของสภาวะตลาดผลักดันให้คุณออกนอกเส้นทาง การปรับสมดุลอย่างสม่ำเสมอจะช่วยให้คุณยังคงเดินหน้าไปสู่จุดหมายปลายทางของการลงทุนได้อย่างมีประสิทธิภาพ

ตัวชี้วัดประสิทธิภาพที่ปรับตามความเสี่ยง

ตัวชี้วัดประสิทธิภาพที่ปรับความเสี่ยงแล้วเปรียบเสมือนเครื่องมือนำทางที่ช่วยให้คุณประเมินความเสี่ยงของการเดินทางของคุณ ตัวชี้วัด เช่น อัตราส่วนเชป (Sharpe ratio) และอัตราส่วนเทรย์เนอร์ (Treynor ratio) ช่วยคุณประเมินความเสี่ยงที่การลงทุนของคุณมีเมื่อเทียบกับฐานการลงทุนที่มีความเสี่ยงต่ำ พวกมันช่วยนำทางคุณในการตัดสินใจอย่างมีข้อมูลเกี่ยวกับเส้นทางการลงทุนของคุณ

การกระจายความเสี่ยง

ตามคำกล่าวโบราณที่ว่า "อย่าใส่ไข่ทั้งหมดไว้ในตะกร้าเดียว" ในแง่ของการลงทุน นี่หมายถึงการกระจายความเสี่ยง เป็นกลยุทธ์การบริหารความเสี่ยงที่สำคัญซึ่งเกี่ยวข้องกับการกระจายการลงทุนของคุณไปยังผลิตภัณฑ์และตลาดที่หลากหลาย เพื่อลดการพึ่งพาผลการดำเนินงานของการลงทุนเพียงอย่างเดียว ลองนึกถึงการแล่นเรือด้วยกองเรือแทนที่จะเป็นเรือเพียงลำเดียว ซึ่งจะช่วยเป็นกันชนต่อความสูญเสียที่อาจเกิดขึ้นได้ แต่พึงระลึกไว้ว่าการกระจายความเสี่ยงอาจจำกัดโอกาสในการทำกำไรจากการลงทุนของคุณด้วยเช่นกัน

การจัดสรรสินทรัพย์

การจัดสรรสินทรัพย์เปรียบเสมือนการกระจายสินค้าของคุณไปยังกองเรือของคุณ ซึ่งเป็นแนวทางสำคัญในการบริหารความเสี่ยงของการลงทุน สินค้าประเภทต่างๆ (การลงทุน) มีความเสี่ยงและผลตอบแทนที่แตกต่างกัน ตัวอย่างเช่น หุ้นอาจมีความเสี่ยงสูงแต่ให้ผลตอบแทนสูง ในขณะที่พันธบัตรมีความเสถียรและให้ผลตอบแทนปานกลาง

วิธีการกระจายสินค้าของคุณ (การจัดสรรสินทรัพย์ของคุณ) ควรสะท้อนถึงระดับความเสี่ยงที่คุณยอมรับได้และเป้าหมายการลงทุนของคุณ

การกระจายความเสี่ยงทางธุรกิจ

การกระจายการลงทุนในภาคส่วนต่างๆ เปรียบเสมือนการกระจายกองเรือของคุณไปยังเส้นทางการค้าที่แตกต่างกัน แต่ละภาคส่วนก็เหมือนกับแต่ละเส้นทางที่มีโอกาสและความท้าทายเฉพาะตัว การกระจายการลงทุนของคุณในภาคส่วนต่างๆ จะช่วยลดความเสี่ยงที่เกี่ยวข้องกับภาคส่วนใดภาคส่วนหนึ่งโดยเฉพาะ และปกป้องกองเรือของคุณจากภาวะตกต่ำที่อาจเกิดขึ้นในภาคส่วนใดภาคส่วนหนึ่ง

การกระจายความเสี่ยงทางภูมิศาสตร์

การกระจายความเสี่ยงทางภูมิศาสตร์ก็เหมือนกับการนำกองเรือของคุณไปค้าขายในภูมิภาคและประเทศต่างๆ เช่นเดียวกับที่ภูมิภาคต่างๆ มีโอกาสทางการค้าและความเสี่ยงที่แตกต่างกัน ตลาดต่างๆ ก็มีสภาวะเศรษฐกิจและความเสี่ยงที่เป็นเอกลักษณ์ของตนเองเช่นกัน การลงทุนในระดับโลกสามารถช่วยปกป้องพอร์ตการลงทุนของคุณจากความเสี่ยงเฉพาะประเทศ และให้คุณมีส่วนร่วมในการเติบโตของเศรษฐกิจต่างๆ รวมถึงเศรษฐกิจโลกด้วย

การวิเคราะห์ตลาด

ในกรณีนี้ การวิเคราะห์ตลาดก็เหมือนกับการศึกษาลักษณะของสภาพอากาศและกระแสน้ำในทะเล การติดตามข้อมูลเกี่ยวกับแนวโน้มของตลาด ตัวชี้วัดทางเศรษฐกิจ และการผลิตในอุตสาหกรรมต่าง ๆ จะช่วยให้คุณคาดการณ์การเปลี่ยนแปลงได้ และตัดสินใจลงทุนอย่างมีข้อมูลมากขึ้น เปรียบเสมือนการรู้ล่วงหน้าว่าพายุกำลังจะมาถึงหรือเมื่อใดที่ลมจะเอื้ออำนวยต่อการแล่นเรือ

การปรับเปลี่ยนกลยุทธ์การลงทุนของคุณก็เหมือนกับการเปลี่ยนเส้นทางของคุณตามสภาพอากาศที่เปลี่ยนแปลงและกระแสน้ำในทะเล ซึ่งเกี่ยวข้องกับการพิจารณาการเปลี่ยนแปลงในความทนทานต่อความเสี่ยงส่วนบุคคล เป้าหมายทางการเงิน และสภาวะตลาด เช่นเดียวกับนักเดินเรือที่ดีที่ปรับตัวเข้ากับทะเล นักลงทุนที่ดีก็ปรับตัวเข้ากับตลาดได้เช่นกัน

สรุป

การบริหารความเสี่ยงในการลงทุน คือกระบวนการระบุ ประเมิน และลดความเสี่ยงที่อาจเกิดขึ้น นักลงทุนทำสิ่งนี้เพื่อ ปกป้องเงินทุน และ บรรลุเป้าหมายการลงทุน กระบวนการดังกล่าวเกี่ยวข้องกับการทำความเข้าใจความเสี่ยงหลากหลายประเภท เช่น ความเสี่ยงด้านตลาด ความเสี่ยงด้านเครดิต ความเสี่ยงด้านสภาพคล่อง และความเสี่ยงด้านการดำเนินงาน

- การเข้าใจความเสี่ยงเป็นพื้นฐานสำคัญ ทั้งสำหรับการบริหารการเงินเชิงรุกและการลงทุนระยะยาวแบบพาสซีฟ นักลงทุนควรจำไว้ว่าหุ้น สินค้าโภคภัณฑ์ และคริปโตเคอร์เรนซี เป็นตลาดที่ขับเคลื่อนด้วยระบบประมูล ซึ่งสนับสนุนทั้งภาวะ ตื่นตระหนก และ ความมั่นใจเกินเหตุ นำไปสู่การ ตีมูลค่าสินทรัพย์ต่ำเกินจริงหรือสูงเกินจริง

- ทุกคนที่ตัดสินใจลงทุนกำลัง ยอมรับความเสี่ยง และวิธีที่ดีที่สุดคือการยอมรับอย่างมีสติ ไม่มีการลงทุนใดปราศจากความเสี่ยง นักลงทุนควรมองว่าความเสี่ยงคือ ปัจจัยหลักของการตัดสินใจลงทุน เพราะความไม่แน่นอนและเหตุการณ์ที่คาดเดาไม่ได้ส่งผลต่อราคาและจิตวิทยาตลาด

- ตามมุมมองของนักลงทุนอย่าง Howard Marks และงานวิจัยจาก Wharton School, ผลลัพธ์อย่างเดียวไม่ได้สะท้อนคุณภาพของการตัดสินใจลงทุน สิ่งที่สำคัญกว่าคือ กระบวนการ และ แนวทางการลงทุนระยะยาว ที่ช่วยลดบทบาทของความสุ่ม

- กลยุทธ์บริหารความเสี่ยงที่มีประสิทธิภาพ ได้แก่

- การกระจายการลงทุน

- การศึกษาข้อมูลอย่างละเอียด

- การตั้งเป้าหมายการลงทุน

- มุมมองระยะยาว

- เทคนิคการลดความเสี่ยง เช่น การป้องกันความเสี่ยง (hedging)

ด้วยการบริหารความเสี่ยงเชิงรุก นักลงทุนสามารถ ลดโอกาสขาดทุน และ เพิ่มโอกาสบรรลุเป้าหมายในระยะยาว แต่ต้องเข้าใจว่า ความเสี่ยงไม่ใช่สิ่งที่วัดได้แบบตายตัว

นักลงทุนระยะยาวอาจพิจารณาความเสี่ยงต่างจากเทรดเดอร์รายวัน ความผันผวนอาจเป็น ความเสี่ยงของเทรดเดอร์, แต่สำหรับนักลงทุนระยะยาวอาจ ไม่ถือเป็นความเสี่ยง (หากไม่กระทบต่อจิตวิทยา) นักลงทุนมืออาชีพอาจใช้เทคนิคขั้นสูง เช่น Monte Carlo Simulation หรือ Regression Analysis

หลักการพื้นฐานของการบริหารความเสี่ยงคือ การควบคุมอารมณ์ การเข้าซื้อในช่วงตลาดกระทิงปลายรอบ (ความโลภ) หรือการขายในช่วงตื่นตระหนก (ความกลัว) เป็นอคติทางความคิดที่เกิดซ้ำตลอดกว่า 100 ปีของตลาดการเงิน ในทางกลับกัน การพยายาม ทำนายจุดสุดขั้วของตลาด ก็อาจนำไปสู่ความล้มเหลวได้เช่นกัน

เอกสารฉบับนี้จัดทำขึ้นเพื่อให้ข้อมูลเบื้องต้นและใช้สำหรับการศึกษาเท่านั้น ความคิดเห็น การวิเคราะห์ ราคา หรือเนื้อหาอื่น ๆ ในเอกสารนี้ ไม่ได้มีวัตถุประสงค์เพื่อให้คำแนะนำในการลงทุน หรือเพื่อให้ความเข้าใจด้านกฎหมายของประเทศ Belize ผลประกอบการในอดีตไม่ได้เป็นการรับประกันถึงผลประกอบการในอนาคต การกระทำหรือการตัดสินใจใด ๆ ตามข้อมูลในเอกสารนี้ เป็นความเสี่ยงของผู้ดำเนินการเอง XTB ไม่มีส่วนรับผิดชอบต่อความสูญเสีย ความเสียหาย หรือผลกำไรหรือขาดทุนใด ๆ ที่อาจเกิดขึ้น ไม่ว่าจะเป็นทางตรงหรือทางอ้อมจากการใช้ข้อมูลในเอกสารนี้ ทุกการตัดสินใจลงทุนควรพิจารณาอย่างรอบคอบ และเป็นความรับผิดชอบของท่านเอง

คำถามที่พบบ่อย

การจัดการความเสี่ยงมี 5 ประเภท ได้แก่ การจัดการความเสี่ยงของสินทรัพย์, กลยุทธ์การป้องกันความเสี่ยง, การจัดการความเสี่ยงทางเครดิต การจัดการความเสี่ยงทางการดำเนินงาน, และการปฏิบัติตามข้อกำหนดทางกฎหมาย. ซึ่งรวมถึงเทคนิคเช่น การหลีกเลี่ยง การเก็บรักษา การกระจาย การป้องกันการสูญเสียและการลดความเสี่ยง, และการโอนความเสี่ยงผ่านการประกันภัยและสัญญา

การบริหารความเสี่ยงมีความสำคัญอย่างยิ่งในการลงทุน เนื่องจากช่วยในการระบุและลดความเสี่ยงที่อาจเกิดขึ้นต่อมูลค่าของพอร์ตการลงทุน ผ่านกระบวนการที่เป็นระบบนี้ เป้าหมายคือการลดการสูญเสียที่อาจเกิดขึ้นให้น้อยที่สุดและเพิ่มผลตอบแทนให้สูงสุด

การจัดการความเสี่ยงคือกระบวนการในการระบุ วิเคราะห์ และลดความเสี่ยงที่อาจเกิดขึ้นเพื่อลดผลกระทบต่อความสำเร็จขององค์กรให้เหลือน้อยที่สุด ซึ่งรวมถึงการดำเนินการเชิงรุกเพื่อเพิ่มประสิทธิภาพผลลัพธ์และปกป้ององค์กรจากภัยคุกคามและการสูญเสียที่อาจเกิดขึ้น

พิจารณาเป้าหมายทางการเงินของคุณ ระยะเวลาการลงทุน และระดับความสบายใจต่อความผันผวนของตลาด เพื่อประเมินความทนต่อความเสี่ยงของคุณ ซึ่งเป็นสิ่งสำคัญในการตัดสินใจลงทุนอย่างมีข้อมูลครบถ้วน

เทคนิคการบริหารความเสี่ยงขั้นสูงที่ควรพิจารณา ได้แก่ กลยุทธ์การป้องกันความเสี่ยงด้วยออปชั่นและฟิวเจอร์ส การปรับสมดุลพอร์ตการลงทุน และการใช้ตัวชี้วัดผลการดำเนินงานที่ปรับตามความเสี่ยงเพื่อประเมินการลงทุน วิธีการเหล่านี้สามารถช่วยป้องกันความสูญเสียและรักษาสมดุลของกลยุทธ์การลงทุนได้