สนใจลงทุนในหุ้นธนาคาร บริษัทประกัน หรือธุรกิจบริหารสินทรัพย์อยู่หรือเปล่า ?

มาเจาะลึก “หุ้นกลุ่มการเงิน” ว่าคืออะไร ปัจจัยไหนที่มีผลต่อมูลค่าหุ้น และจะวิเคราะห์อย่างไรให้แม่นยำ คู่มือฉบับนี้จะช่วยให้คุณเข้าใจพื้นฐานของภาคการเงินอย่างชัดเจน ไม่ว่าคุณจะเพิ่งเริ่มต้น หรือกำลังมองหาโอกาสขยายพอร์ตให้เติบโตยิ่งขึ้น

สนใจลงทุนในหุ้นธนาคาร บริษัทประกัน หรือธุรกิจบริหารสินทรัพย์อยู่หรือเปล่า ?

มาเจาะลึก “หุ้นกลุ่มการเงิน” ว่าคืออะไร ปัจจัยไหนที่มีผลต่อมูลค่าหุ้น และจะวิเคราะห์อย่างไรให้แม่นยำ คู่มือฉบับนี้จะช่วยให้คุณเข้าใจพื้นฐานของภาคการเงินอย่างชัดเจน ไม่ว่าคุณจะเพิ่งเริ่มต้น หรือกำลังมองหาโอกาสขยายพอร์ตให้เติบโตยิ่งขึ้น

ตั้งแต่ธนาคารท้องถิ่นใกล้บ้านคุณ ไปจนถึงบริษัทบริหารสินทรัพย์ระดับโลก สถาบันการเงินคือเครื่องจักรสำคัญเบื้องหลังการปล่อยกู้ การลงทุน และการจัดสรรเงินทุนในระบบเศรษฐกิจ

การลงทุนในหุ้นกลุ่มการเงินคือการนำเงินของคุณไปลงทุนกับบริษัทที่มีบทบาทโดยตรงในการจัดการ "เงิน" เช่น ธนาคาร บริษัทประกัน บริษัทลงทุน หรือผู้ให้สินเชื่อเฉพาะทาง

หุ้นกลุ่มนี้แตกต่างจากหุ้นในกลุ่มสินค้าอุปโภคบริโภคหรือเทคโนโลยีอย่างชัดเจน เพราะได้รับอิทธิพลจากปัจจัยเฉพาะ เช่น อัตราดอกเบี้ย กฎระเบียบ ข้อกำหนดด้านเงินกองทุน และความเสี่ยงทางการเงิน ทำให้โลกของหุ้นการเงินมีความเฉพาะตัวและซับซ้อนในแบบของมันเอง

คู่มือนี้ถูกออกแบบมาสำหรับนักลงทุนที่อยากเข้าใจปัจจัยหลักที่ขับเคลื่อนหุ้นกลุ่มการเงิน โดยไม่ต้องจมอยู่กับศัพท์เทคนิคหรือการคาดเดาแบบไร้หลักการ

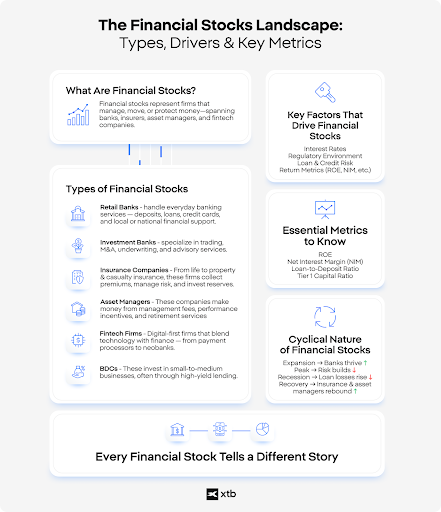

ประเด็นสำคัญ

- หุ้นกลุ่มการเงิน ประกอบด้วย ธนาคาร บริษัทประกันภัย ผู้จัดการสินทรัพย์ ฟินเทค และบริษัทพัฒนาธุรกิจ (BDC)

- ผลการดำเนินงานของหุ้นกลุ่มนี้ขึ้นอยู่กับ อัตราดอกเบี้ย วงจรสินเชื่อ ความต้องการเงินทุน และการเติบโตทางเศรษฐกิจ

- การวิเคราะห์หุ้นการเงินต้องดู อัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE) ส่วนต่างอัตราดอกเบี้ยสุทธิ คุณภาพสินเชื่อ และอัตราส่วนทางการเงินที่หน่วยงานกำกับดูแลกำหนด

- หุ้นกลุ่มนี้มีความเสี่ยงเชิงวัฏจักร เช่น ความเสี่ยงจากการผิดนัดชำระหนี้ในช่วงเศรษฐกิจถดถอย และความมั่นคงของเงินปันผลในกลุ่มที่เติบโตเต็มที่

- หุ้นแต่ละตัวในกลุ่มการเงินมีพฤติกรรมต่างกัน เช่น ธนาคารภูมิภาค บริษัทประกันภัยระดับโลก หรือบริษัทการลงทุน ล้วนตอบสนองต่อภาวะตลาดไม่เหมือนกัน

หุ้นกลุ่มการเงินคืออะไร?

หุ้นกลุ่มการเงินคือหุ้นของบริษัทที่ให้บริการด้านการเงิน เช่น การปล่อยกู้ การลงทุน การประกันภัย และการบริหารความมั่งคั่ง

บริษัทเหล่านี้สร้างรายได้จากการเคลื่อนย้าย จัดเก็บ ปล่อยกู้ หรือบริหารเงินทุนให้กับทั้งบุคคลและธุรกิจ

ต่างจากภาคอุตสาหกรรมหรือค้าปลีกที่ขายสินค้า บริษัทการเงินไม่ได้ขาย "สินค้าจับต้องได้" แต่สิ่งที่พวกเขานำเสนอคือบริการอย่าง การบริหารความเสี่ยง ประสิทธิภาพด้านเงินทุน หรือความน่าเชื่อถือ

กำไรของบริษัทกลุ่มนี้ผันผวนตามสภาพเศรษฐกิจโดยรวม นโยบายภาครัฐ และความสามารถในการกำหนดราคาความเสี่ยงอย่างแม่นยำ ตัวอย่างเช่น:

- ธนาคารสร้างรายได้จากส่วนต่างระหว่างดอกเบี้ยที่จ่ายให้กับเงินฝาก และดอกเบี้ยที่ได้รับจากการปล่อยกู้

- บริษัทประกันทำกำไรจากการเก็บเบี้ยประกัน และนำเงินสำรองไปลงทุนต่อ

- ผู้จัดการกองทุน (Asset Manager) สร้างรายได้จากค่าธรรมเนียมที่คิดตามมูลค่าทรัพย์สินภายใต้การบริหาร (AUM)

การเข้าใจรูปแบบรายได้เหล่านี้ ช่วยให้นักลงทุนรู้ว่าจะคาดหวังอะไร และควรจับตาปัจจัยใดเป็นพิเศษ

ประเภทของหุ้นกลุ่มการเงิน

นี่คือสรุปประเภทหุ้นทางการเงินหลักพร้อมรายละเอียดการดำเนินงานที่สำคัญ

1. ธนาคารเพื่อรายย่อยและเชิงพาณิชย์ (Retail and Commercial Banks)

ลองนึกถึงธนาคารอย่าง Wells Fargo, JPMorgan หรือธนาคารออมสินในท้องถิ่น ธนาคารเหล่านี้ให้บริการรับฝากเงิน ปล่อยสินเชื่อ และสร้างรายได้จากดอกเบี้ยและค่าธรรมเนียมการให้บริการ พวกเขาเป็นผู้ให้บริการด้านการเงินในชีวิตประจำวัน เช่น บัญชีเงินฝาก บัตรเครดิต สินเชื่อ และบริการทางการเงินทั้งในระดับท้องถิ่นและระดับประเทศ

ตัวอย่างบริษัท

- JPMorgan Chase : ธนาคารที่มีสินทรัพย์มากที่สุดในสหรัฐฯ ให้บริการทั้งลูกค้ารายย่อยและลูกค้าองค์กร

- UBS: สถาบันการเงินยักษ์ใหญ่ของสวิตเซอร์แลนด์ และธนาคารที่มีเงินฝากและสินทรัพย์มากที่สุดในยุโรป

- Bank of America : หนึ่งในธนาคารขนาดใหญ่ของสหรัฐฯ ที่ให้บริการทั้งบุคคลทั่วไปและลูกค้าองค์กร

- PNC Financial : ธนาคารระดับภูมิภาคที่มีฐานลูกค้าแข็งแกร่งในภาคตะวันออกของสหรัฐฯ

2. ธนาคารเพื่อการลงทุนและบริษัทด้านตลาดทุน (Investment Banks and Capital Markets Firms)

บริษัทในกลุ่มนี้มีความเชี่ยวชาญด้านการเทรดหุ้น การควบรวมและซื้อกิจการ (M&A) การออกหลักทรัพย์ (Underwriting) และการให้คำปรึกษาทางการเงิน รายได้ของพวกเขามักขึ้นอยู่กับปริมาณดีลที่เกิดขึ้นและความผันผวนของตลาด จึงมักมีลักษณะเป็นวัฏจักรและเปลี่ยนแปลงตามภาวะเศรษฐกิจและความเชื่อมั่นของนักลงทุน บริษัทเหล่านี้มีบทบาทสำคัญในการออก IPO การจัดหาเงินทุน และการวางแผนเชิงกลยุทธ์ให้กับองค์กรขนาดใหญ่

ตัวอย่างบริษัท:

- Goldman Sachs มีชื่อเสียงในด้านการธนาคารเพื่อการลงทุนและการเทรดในระดับโลก

- Morgan Stanley ให้บริการด้านตลาดทุนควบคู่กับการบริหารความมั่งคั่ง

- Lazard Ltd. เชี่ยวชาญด้านการควบรวมกิจการและการปรับโครงสร้างทางการเงิน

3. บริษัทประกันภัย (Insurance Companies)

ตั้งแต่ประกันชีวิตไปจนถึงประกันทรัพย์สินและความเสียหาย (P&C) บริษัทเหล่านี้มีรายได้จากเบี้ยประกันภัยที่ลูกค้าจ่าย และนำเงินสำรองไปลงทุนเพื่อเตรียมจ่ายค่าสินไหมในอนาคต รายได้และกำไรของพวกเขามักขึ้นอยู่กับอัตราดอกเบี้ย เหตุการณ์ความเสียหายขนาดใหญ่ และการคาดการณ์เชิงคณิตศาสตร์ประกันภัย บริษัทประกันภัยแบ่งออกเป็นกลุ่ม เช่น ประกันชีวิต ประกันสุขภาพ และประกันทรัพย์สิน

ตัวอย่างบริษัท:

- MetLife (MET) หนึ่งในบริษัทประกันชีวิตระดับโลกที่ใหญ่ที่สุด

- Allstate (ALL) ผู้นำด้านประกันทรัพย์สินและความเสียหายในสหรัฐฯ

- Prudential Financial (PRU) ให้บริการประกันชีวิตและการลงทุนทั่วโลก

4. บริษัทจัดการสินทรัพย์และที่ปรึกษาการเงิน (Asset Managers & Financial Advisors)

บริษัทเหล่านี้ เช่น BlackRock หรือ Charles Schwab มีรายได้จากค่าธรรมเนียมการบริหารจัดการ ค่าตอบแทนตามผลงาน และบริการวางแผนเกษียณ พวกเขาบริหารกองทุนรวม ETF พอร์ตส่วนตัว หรือแผนเกษียณต่าง ๆ รายได้ของกลุ่มนี้จะผันผวนตามมูลค่าสินทรัพย์ภายใต้การจัดการ (AUM) และสภาวะตลาดการเงิน

ตัวอย่างบริษัท:

- BlackRock: บริษัทจัดการสินทรัพย์ที่ใหญ่ที่สุดในโลก เจ้าของกองทุน iShares ETF

- T. Rowe Price: เชี่ยวชาญด้านกองทุนรวมและกลยุทธ์สร้างความมั่งคั่งระยะยาว

- Charles Schwab: ให้บริการทั้งด้านการจัดการเงินลงทุน นายหน้า และคำปรึกษาทางการเงิน

- Blackstone : บริษัทบริหารสินทรัพย์ทางเลือก (Alternative Assets) ที่ใหญ่ที่สุดในโลก

5. บริษัทฟินเทค (Fintech Companies)

บริษัทกลุ่มนี้เน้นใช้เทคโนโลยีมาผสมผสานกับการเงิน เช่น ระบบชำระเงินดิจิทัล แพลตฟอร์มปล่อยกู้ และธนาคารดิจิทัล (neobank) โดยมีจุดเด่นเรื่องการเติบโตสูง แต่ก็มาพร้อมกับความเสี่ยงด้านกฎระเบียบและการแข่งขันที่รุนแรง พวกเขาทำลายรูปแบบเดิมของระบบการเงินด้วยนวัตกรรมใหม่ ๆ

ตัวอย่างบริษัท:

- PayPal: ผู้นำระดับโลกด้านระบบการชำระเงินดิจิทัล

- Block Inc.: บริษัทแม่ของ Cash App ที่ให้บริการทั้งผู้บริโภคและร้านค้า

- SoFi Technologies: ให้บริการกู้ยืม การลงทุน และธนาคารในรูปแบบดิจิทัล

6. บริษัทพัฒนาธุรกิจ (Business Development Companies – BDCs)

BDC มุ่งเน้นการลงทุนหรือปล่อยกู้ให้กับธุรกิจขนาดกลางและขนาดย่อม โดยมักให้ผลตอบแทนสูงในรูปของดอกเบี้ยหรือเงินปันผล บริษัทเหล่านี้อยู่ภายใต้การกำกับดูแลคล้ายบริษัทหลักทรัพย์ และเป็นที่รู้จักกันดีในเรื่องการจ่ายปันผลที่สม่ำเสมอ อย่างไรก็ตาม พวกเขาอาจมีความเสี่ยงด้านเครดิตโดยเฉพาะในช่วงเศรษฐกิจถดถอย

ตัวอย่างบริษัท:

- Main Street Capital: ลงทุนในตราสารทุนและหนี้ของบริษัทขนาดกลาง-เล็ก

- Hercules Capital: เน้นการปล่อยกู้ให้กับบริษัทเทคโนโลยีและชีววิทยาศาสตร์ที่กำลังเติบโตสูง

สำคัญ: หุ้นของบริษัทพัฒนาธุรกิจ (BDC) เช่น Oak Tree Specialty Lending และ Blackstone Secured Lending Fund มักให้อัตราผลตอบแทนจากเงินปันผลที่สูงซึ่งบางครั้งอาจแตะระดับสองหลัก อย่างไรก็ตาม

นักลงทุนไม่ควรมองแค่ตัวเลขปันผลเพียงอย่างเดียว เพราะยังมีปัจจัยอื่นที่อาจส่งผลต่อโอกาสการเติบโต เช่น มูลค่าสินทรัพย์สุทธิ (NAV) และแนวโน้มราคาหุ้นในตลาด NAV ถือเป็นปัจจัยสำคัญอย่างยิ่งสำหรับหุ้น BDC เนื่องจากแสดงมูลค่าที่แท้จริงของพอร์ตสินเชื่อที่บริษัทถืออยู่ หากหุ้นของ BDC มีราคาซื้อขายสูงกว่าราคา NAV มาก (Premium) อาจเป็นสัญญาณว่าหุ้นนั้นมีราคาสูงเกินมูลค่า แม้ว่าจะจ่ายปันผลน่าสนใจก็ตาม

ดังนั้น ผู้ลงทุนใน BDC ควรติดตามทั้ง NAV และแนวโน้มราคาหุ้นควบคู่กัน เพื่อประเมินความคุ้มค่าและความเสี่ยงที่แท้จริง ไม่ใช่ดูเพียงแค่ผลตอบแทนจากเงินปันผลเท่านั้น

เคล็ดลับการลงทุนในหุ้นกลุ่มการเงิน

การลงทุนในหุ้นกลุ่มการเงินไม่ใช่แค่การติดตามรายงานผลประกอบการหรือข่าวเรื่องดอกเบี้ย แต่คือการเข้าใจว่า “เงิน” เคลื่อนตัวในระบบเศรษฐกิจอย่างไร บริษัทกลุ่มการเงินอยู่ใจกลางของระบบเศรษฐกิจ และมักสะท้อนภาพรวมของตลาดโดยรวม

การลงทุนในหุ้นกลุ่มการเงินไม่ใช่แค่การติดตามรายงานผลประกอบการหรือข่าวเรื่องดอกเบี้ย แต่คือการเข้าใจว่า “เงิน” เคลื่อนตัวในระบบเศรษฐกิจอย่างไร บริษัทกลุ่มการเงินอยู่ใจกลางของระบบเศรษฐกิจ และมักสะท้อนภาพรวมของตลาดโดยรวม

ด้านล่างคือคำแนะนำสำคัญที่พิสูจน์แล้วว่าใช้ได้ผล ช่วยให้คุณลงทุนอย่างมีวิสัยทัศน์ ไม่ว่าคุณจะสนใจธนาคารระดับโลก สถาบันสินเชื่อภายในประเทศ หรือกองทุนจัดการสินทรัพย์

1. ติดตามแนวโน้มดอกเบี้ย แต่อย่าวิ่งไล่ตามมัน

ดอกเบี้ยคือปัจจัยสำคัญที่สุดของบริษัทการเงิน ธนาคารและ BDC (Business Development Companies) ทำกำไรจากส่วนต่างระหว่างต้นทุนเงินฝากกับรายได้จากการปล่อยกู้ อย่างไรก็ตาม อย่าตัดสินใจลงทุนเพียงเพราะดอกเบี้ยกำลังขึ้นหรือลง เพราะไม่ใช่ทุกธุรกิจจะได้รับผลเหมือนกัน

📌 เคล็ดลับ: ศึกษาว่าบริษัทนั้นมีผลตอบสนองต่อการเปลี่ยนแปลงของดอกเบี้ยอย่างไรในอดีต มากกว่าการสนใจแค่นโยบายของธนาคารกลาง

2. วิเคราะห์ ROE และ NIM ให้เป็น

มีสองตัวชี้วัดที่สำคัญมากในการวิเคราะห์หุ้นการเงิน:

- ROE (Return on Equity): วัดประสิทธิภาพในการใช้เงินทุนของผู้ถือหุ้น

- NIM (Net Interest Margin): วัดกำไรจากการดำเนินธุรกิจปล่อยกู้ หลังหักต้นทุนเงินฝาก

📌 เคล็ดลับ: บริษัทที่มี ROE สูงและ NIM สม่ำเสมอ มักแสดงถึงการบริหารที่ดีและมีประสิทธิภาพ

3. ใส่ใจคุณภาพสินเชื่อ

บริษัทการเงินอยู่ได้ด้วยการบริหารความเสี่ยง หากมีการผิดนัดชำระหนี้เพิ่มขึ้น พอร์ตสินเชื่อด้อยคุณภาพ หรือการเคลมประกันเกินคาด—even ถ้ารายได้ดูดี—กำไรก็อาจหายวับไป

📌 เคล็ดลับ: ดูแนวโน้มของหนี้เสีย (Non-Performing Loans – NPLs) อัตราการเคลมประกัน หรือการตัดหนี้สูญในรายงานผลประกอบการ

4. เข้าใจโมเดลธุรกิจของบริษัท

ไม่ใช่ทุกหุ้นกลุ่มการเงินจะมีพฤติกรรมเหมือนกัน ฟินเทคสตาร์ทอัพไม่เหมือนบริษัทประกันระดับโลก และ BDC ที่เน้นจ่ายเงินปันผลก็ไม่เหมือนธนาคารเพื่อการลงทุนที่เน้นเทรด

📌 เคล็ดลับ: ศึกษาว่าบริษัทหารายได้จากอะไร ค่าธรรมเนียม ส่วนต่างดอกเบี้ย ค่าเบี้ยประกัน หรือคอมมิชชั่น แล้วพิจารณาว่าโมเดลนั้นเหมาะกับความเสี่ยงที่คุณรับได้หรือไม่

5. มองหาความแข็งแกร่งด้านเงินทุนและเกราะคุ้มกันตามกฎเกณฑ์

ความแข็งแรงของงบดุลเป็นสิ่งที่สำคัญมาก โดยเฉพาะในช่วงที่ตลาดผันผวน เช่น อัตราส่วนเงินกองทุนขั้นที่ 1 (Tier 1 Capital) สำหรับธนาคาร หรือเงินสำรองเกินขั้นต่ำสำหรับบริษัทประกัน

📌 เคล็ดลับ: บริษัทที่มีสภาพคล่องและเงินทุนสำรองแข็งแรง มักรับมือกับวิกฤตได้ดีกว่า

6. อย่ามองข้ามเงินปันผล แต่อย่าพึ่งพาเพียงอย่างเดียว

หุ้นการเงินหลายตัวให้ผลตอบแทนจากเงินปันผลสูง แต่ผลตอบแทนสูงไม่ได้แปลว่า "ปลอดภัย" เสมอไป คุณต้องดูว่าปันผลนั้นยั่งยืนหรือไม่

📌 เคล็ดลับ: ตรวจสอบอัตราการจ่ายเงินปันผล (Payout Ratio) และความสามารถในการครอบคลุมเงินปันผล เพื่อดูว่ายังจ่ายได้นานแค่ไหน

ตัวชี้วัดสำคัญที่ควรรู้เมื่อลงทุนในหุ้นกลุ่มการเงิน

ในการวิเคราะห์หุ้นกลุ่มการเงิน เช่น หุ้นธนาคาร บริษัทประกัน หรือกองทุนบริหารสินทรัพย์ การใช้ตัวชี้วัดพื้นฐานอย่าง P/E หรือ P/S อาจไม่เพียงพอ เนื่องจากลักษณะรายได้และข้อกำกับทางกฎหมายของบริษัทเหล่านี้แตกต่างจากธุรกิจทั่วไป

ธุรกิจการเงินไม่ได้สร้างรายได้จากการขายสินค้าโดยตรง แต่เน้นการปล่อยสินเชื่อ การลงทุน และการบริหารความเสี่ยง จึงจำเป็นต้องใช้ตัวชี้วัดเฉพาะทาง เพื่อประเมินมูลค่าและประสิทธิภาพได้อย่างแม่นยำ

เราจะพาคุณไปดูว่า มัลติเพิลและอัตราส่วนทางการเงินใดบ้างที่เหมาะสมกับการวิเคราะห์หุ้นกลุ่มการเงินโดยเฉพาะ

1. อัตราส่วนราคาต่อมูลค่าทางบัญชี (P/B Ratio)

P/B เป็นตัวชี้วัดพื้นฐานสำหรับหุ้นธนาคารและบริษัทประกัน ซึ่งมีสินทรัพย์จำนวนมาก เปรียบเทียบระหว่างราคาหุ้นในตลาดกับมูลค่าทางบัญชี (สินทรัพย์ - หนี้สิน)

📌 ใช้เมื่อ:

- วิเคราะห์ธนาคารหรือบริษัทประกัน

- เปรียบเทียบบริษัทในกลุ่มอุตสาหกรรมเดียวกัน

- ประเมินคุณภาพสินทรัพย์ที่มีอยู่ในงบดุล

ค่า P/B ต่ำกว่า 1 อาจบอกว่าหุ้นนั้น "ถูก" (Undervalued) แต่อาจสะท้อนถึงปัญหาคุณภาพของสินทรัพย์ เช่น หนี้เสียก็ได้

2. ผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE)

ROE เป็น “หัวใจ” ของการวัดประสิทธิภาพในกลุ่มหุ้นการเงิน เพราะแสดงให้เห็นว่าบริษัทใช้เงินทุนของผู้ถือหุ้นสร้างกำไรได้ดีแค่ไหน

📌 สูตร: กำไรสุทธิ ÷ ส่วนของผู้ถือหุ้น

ROE ที่สูงสะท้อนถึงความสามารถในการใช้เงินทุนของผู้ถือหุ้นได้อย่างมีประสิทธิผล

บริษัทการเงินที่แข็งแกร่งมักมี ROE อยู่ที่ระดับ 10-12% ขึ้นไป ทั้งนี้ขึ้นอยู่กับลักษณะของธุรกิจและสภาพแวดล้อมของอัตราดอกเบี้ยด้วยเช่นกัน

3. อัตรากำไรจากดอกเบี้ยสุทธิ (Net Interest Margin - NIM)

เป็นตัวชี้วัดสำคัญของธนาคารและผู้ให้สินเชื่อ สะท้อนกำไรที่บริษัทได้รับจากการปล่อยกู้เมื่อเทียบกับต้นทุนดอกเบี้ยที่จ่ายให้กับผู้ฝากเงิน

📌 สูตร: (รายได้จากดอกเบี้ย – ค่าใช้จ่ายดอกเบี้ย) ÷ สินทรัพย์ที่สร้างรายได้

- NIM จะลดลงเมื่ออัตราดอกเบี้ยลดลง หรือเมื่อการแข่งขันเพื่อดึงดูดเงินฝากเพิ่มสูงขึ้น

- NIM ที่เพิ่มขึ้นมักบ่งชี้ว่ากำไรดีขึ้นในช่วงดอกเบี้ยขาขึ้น

4. อัตราส่วนรวม (สำหรับบริษัทประกันภัย)

เป็นตัวชี้วัดหลักของบริษัทประกันวินาศภัย บอกว่าบริษัทมีกำไรหรือขาดทุนจากการรับประกันภัย

📌 สูตร: (ค่าสินไหม + ค่าใช้จ่ายดำเนินงาน) ÷ ค่าเบี้ยประกันภัยที่รับรู้รายได้

อัตราส่วนต่ำกว่า 100% หมายถึงบริษัทมีกำไรจากกิจกรรมรับประกันภัยหลัก

5. อัตราส่วนเงินกองทุนขั้นที่ 1 (CET1)

เป็นเสมือน “เบาะรองรับความเสี่ยง” ของภาคการเงิน บอกว่าธนาคารมีเงินทุนคุณภาพสูงเพียงพอที่จะรับความสูญเสียได้มากน้อยแค่ไหน

📌 สูตร: เงินทุน CET1 ÷ สินทรัพย์เสี่ยงตามน้ำหนักความเสี่ยง (Risk-Weighted Assets – RWAs)

- เงินทุน CET1 ประกอบด้วยทุนที่ออกโดยสามัญ กำไรสะสม และเงินสำรองบางประเภท

- RWA สะท้อนระดับความเสี่ยงของสินทรัพย์ธนาคารตามที่หน่วยงานกำกับกำหนด

ในสหรัฐฯ และยุโรป ธนาคารขนาดใหญ่ส่วนใหญ่ต้องรักษาอัตราส่วน CET1 อย่างน้อย 10-12% ตามข้อกำหนด Basel III อัตราส่วนที่สูงกว่าหมายถึงกันชนทางการเงินที่แข็งแกร่งขึ้นในช่วงวิกฤต

6. อัตราการจ่ายเงินปันผลและความสามารถในการครอบคลุม (Dividend Payout & Coverage Ratios)

หุ้นกลุ่มการเงิน เช่น BDCs ธนาคาร และบริษัทประกัน มักจ่ายเงินปันผล แต่ไม่ควรดูแค่ % ผลตอบแทน

ควรพิจารณา:

- อัตราการจ่ายปันผล: สัดส่วนกำไรสุทธิที่จ่ายออกมาเป็นเงินปันผล

- อัตราครอบคลุมปันผล: บริษัทจะสามารถจ่ายปันผลได้ต่อเนื่องแม้กำไรลดลงหรือไม่

- นโยบายปันผลที่ดีควรได้รับการสนับสนุนจากกำไรที่มั่นคง ไม่ใช่ตัวเลขที่ดูดีชั่วคราว

7. อัตราส่วนราคาต่อกำไร (P/E Ratio) ใช้ด้วยความระมัดระวัง

- แม้ P/E จะยังใช้ในกลุ่มการเงินได้ แต่ก็ไม่ใช่ตัวชี้วัดที่ดีที่สุดเสมอไป เนื่องจากกำไรอาจผันผวนจากการตั้งสำรองความเสี่ยง หรือภาวะตลาด

- ใช้ P/E เพื่อเปรียบเทียบบริษัทที่อยู่ในกลุ่มธุรกิจเดียวกัน แต่ต้องตรวจสอบคุณภาพของกำไรก่อน เช่น กำไรจากกิจกรรมหลักหรือเพียงชั่วคราว

สรุป: หุ้นกลุ่มการเงินมีภาษาบัญชีที่เฉพาะตัว การวิเคราะห์จึงไม่ใช่แค่การดูตัวเลข แต่ต้องเข้าใจแรงขับเคลื่อนเบื้องหลัง ไม่ว่าจะเป็น ความแข็งแกร่งของเงินทุน ความอ่อนไหวต่อดอกเบี้ย หรือวินัยในการรับประกันภัย

ข้อมูลที่น่าสนใจเกี่ยวกับหุ้นกลุ่มการเงิน

- กลุ่มการเงินในสหรัฐฯ คิดเป็นมากกว่า 10% ของดัชนี S&P 500 โดยมีบริษัทชั้นนำอย่าง JPMorgan, BlackRock, Goldman Sachs, Bank of America, Wells Fargo และ Blackstone ที่ถือเป็นหุ้นทรงอิทธิพล

- ธนาคารมักทำกำไรได้มากขึ้นเมื่ออัตราดอกเบี้ยปรับตัวสูงขึ้น เพราะส่วนต่างระหว่างดอกเบี้ยเงินกู้กับดอกเบี้ยเงินฝากเพิ่มขึ้น อย่างไรก็ตาม หากดอกเบี้ยสูงเกินไปก็อาจทำให้ความต้องการกู้เงินลดลง

- บริษัทประกันภัย ถือเป็นหนึ่งในนักลงทุนสถาบันรายใหญ่ที่สุด โดยมีการบริหารสินทรัพย์มูลค่าหลายแสนล้านดอลลาร์ในตราสารหนี้และอสังหาริมทรัพย์ เพื่อรองรับภาระจ่ายค่าสินไหมในระยะยาว

- หุ้นฟินเทค มักมีพฤติกรรมเหมือนหุ้นเทคโนโลยีมากกว่าหุ้นการเงิน โดยราคามีแนวโน้มเคลื่อนไหวตามนวัตกรรม การระดมทุน และการเติบโตของผู้ใช้งาน มากกว่าปัจจัยดอกเบี้ยแบบดั้งเดิม

- บริษัท BDC (Business Development Company) ต้องจ่ายเงินปันผลอย่างน้อย 90% ของรายได้ที่ต้องเสียภาษี ให้กับผู้ถือหุ้น ซึ่งคล้ายกับ REIT จึงมักได้รับความสนใจจากนักลงทุนที่เน้นรายได้ประจำ

- ในช่วง วิกฤตการเงินปี 2008 หุ้นกลุ่มการเงินได้รับผลกระทบหนักที่สุด แต่หลังจากนั้นหลายบริษัทสามารถฟื้นตัวและปรับสถานะเงินทุนให้แข็งแกร่งขึ้น ภายใต้กฎเกณฑ์ที่เข้มงวดกว่าเดิม

ประวัติย่อและเหตุการณ์สำคัญในอุตสาหกรรมการเงิน

- 1800s–1900s

ยุคของการก่อตั้งธนาคารแห่งชาติและธนาคารชุมชน พร้อมกับการเกิดขึ้นของธนาคารกลางและสหกรณ์ประกันภัย

- 1930s

ภาวะเศรษฐกิจตกต่ำครั้งใหญ่ (Great Depression) นำไปสู่การออกกฎหมาย Glass-Steagall แยกระหว่างธนาคารพาณิชย์กับธนาคารเพื่อการลงทุน

- 1980s–1990s

ช่วงเวลาของการลดกฎเกณฑ์ (Deregulation) การเติบโตของตลาดสินเชื่อ และการขยายตัวของสถาบันการเงินระดับโลก

- 2008

วิกฤตการเงินโลก (Global Financial Crisis) เปลี่ยนแปลงแนวทางการบริหารความเสี่ยง สัดส่วนเงินกองทุน และความคาดหวังของนักลงทุน

- 2010s–2020s

บริษัทฟินเทคเริ่มรุกคืบ แพลตฟอร์มดิจิทัลเข้ามาแทนที่ธนาคารดั้งเดิม ผู้ใช้งานเน้นมือถือและออนไลน์เป็นหลัก

- ปัจจุบัน

อุตสาหกรรมการเงินเผชิญความท้าทายใหม่ เช่น การเปลี่ยนผ่านสู่ดิจิทัล ความผันผวนของอัตราดอกเบี้ย และกฎระเบียบที่เปลี่ยนแปลงตลอดเวลา

บทสรุป

หุ้นกลุ่มการเงินถือเป็นมุมหนึ่งที่แตกต่างในตลาด เพราะ “เงิน สินเชื่อ และเงินทุน” คือทั้งผลิตภัณฑ์และผลกำไรในตัวเอง ไม่ได้สร้างสินค้า หรือบริการทั่วไป แต่สร้างรายได้จากการปล่อยกู้ การลงทุน การประกัน และการบริหารเงิน

เนื้อหาสำคัญในบทความนี้:

- ความหมายของหุ้นกลุ่มการเงิน และเหตุผลที่ควรมีในพอร์ตการลงทุน

- ประเภทต่าง ๆ ของหุ้นการเงิน เช่น ธนาคาร บริษัทประกัน ฟินเทค และ BDCs

- ปัจจัยที่มีผลต่อผลประกอบการ เช่น อัตราดอกเบี้ย เศรษฐกิจ และกฎเกณฑ์

- ตัวชี้วัดสำคัญ และความเสี่ยงที่ควรพิจารณา: พฤติกรรมของหุ้นกลุ่มนี้ในช่วงเศรษฐกิจดี วิกฤต หรือการเปลี่ยนนโยบาย

ไม่ว่าคุณจะสนใจหุ้นที่จ่ายปันผลอย่างสม่ำเสมอ เช่น บริษัทประกัน หรือหุ้นฟินเทคที่เติบโตเร็ว ความเข้าใจในโมเดลธุรกิจและความเสี่ยงจะช่วยให้คุณลงทุนอย่างมั่นใจมากยิ่งขึ้น

เอกสารฉบับนี้จัดทำขึ้นเพื่อให้ข้อมูลเบื้องต้นและใช้สำหรับการศึกษาเท่านั้น ความคิดเห็น การวิเคราะห์ ราคา หรือเนื้อหาอื่น ๆ ในเอกสารนี้ ไม่ได้มีวัตถุประสงค์เพื่อให้คำแนะนำในการลงทุน หรือเพื่อให้ความเข้าใจด้านกฎหมายของประเทศ Belize ผลประกอบการในอดีตไม่ได้เป็นการรับประกันถึงผลประกอบการในอนาคต การกระทำหรือการตัดสินใจใด ๆ ตามข้อมูลในเอกสารนี้ เป็นความเสี่ยงของผู้ดำเนินการเอง XTB ไม่มีส่วนรับผิดชอบต่อความสูญเสีย ความเสียหาย หรือผลกำไรหรือขาดทุนใด ๆ ที่อาจเกิดขึ้น ไม่ว่าจะเป็นทางตรงหรือทางอ้อมจากการใช้ข้อมูลในเอกสารนี้ ทุกการตัดสินใจลงทุนควรพิจารณาอย่างรอบคอบ และเป็นความรับผิดชอบของท่านเอง

คำถามที่พบบ่อย

หุ้นกลุ่มการเงินไม่ได้พึ่งพาการขายสินค้า หรือรอบนวัตกรรมเหมือนกลุ่มเทคโนโลยีหรืออุตสาหกรรม แต่ขึ้นอยู่กับ “ส่วนต่างดอกเบี้ย” การใช้เงินทุน (Leverage) และการปฏิบัติตามกฎเกณฑ์จากหน่วยงานกำกับดูแล

ใช่ หุ้นกลุ่มนี้มักเคลื่อนไหวตามภาวะเศรษฐกิจ เช่น ธนาคารอาจเจอปัญหาหนี้เสียในช่วงเศรษฐกิจถดถอย ขณะที่บริษัทประกันอาจมีจำนวนการเคลมที่สูงขึ้น

ควรดูอัตราผลตอบแทนต่อส่วนของผู้ถือหุ้น (ROE), ส่วนต่างรายได้ดอกเบี้ย (Net Interest Margin - NIM), อัตราส่วนสินเชื่อต่อเงินฝาก (Loan-to-Deposit Ratio) และสัดส่วนเงินกองทุนขั้นที่ 1 (Tier 1 Capital)

อัตราดอกเบี้ยที่สูงขึ้นมักช่วยเพิ่มกำไรของธนาคาร แต่ในบางกรณีอาจกดดันผู้กู้หรือลดมูลค่าพอร์ตของผู้จัดการสินทรัพย์ ขึ้นอยู่กับบทบาทของแต่ละบริษัทในระบบการเงิน

หุ้นกลุ่มการเงินโดยเฉพาะบริษัทขนาดใหญ่ เช่น ธนาคาร บริษัท BDCs และบริษัทประกัน มักมีแนวโน้มจ่ายเงินปันผลอย่างต่อเนื่อง ด้วยรายได้ที่มีความมั่นคงและลักษณะธุรกิจที่เข้าสู่ช่วงเติบโตเต็มที่

หุ้นการเงินมีความเสี่ยงอยู่พอสมควร โดยเฉพาะในช่วงที่เกิดวิกฤตสภาพคล่อง ปัญหาหนี้เสีย หรือการเปลี่ยนแปลงกฎระเบียบ

อย่างไรก็ตาม หลังวิกฤตปี 2008 สถาบันการเงินขนาดใหญ่ได้เพิ่มเงินทุนสำรองและมีการควบคุมความเสี่ยงที่เข้มงวดมากขึ้น ทำให้โดยรวมมีความแข็งแกร่งขึ้นมากเมื่อเทียบกับอดีต