Výsledková sezóna za 4. čtvrtletí 2025 na Wall Street se vyvíjí podstatně lépe, než investoři ještě koncem prosince očekávali. S přibližně jednou třetinou společností z indexu S&P 500, které již výsledky zveřejnily, se rýsuje čím dál jasnější obrázek.

- Podle dat společnosti FactSet k 30. lednu 2026 většina firem překonává očekávání, a to jak z hlediska tržeb, tak zisků.

- Zároveň revize odhadů zisku na akcii pro rok 2026 překonávají historický průměr a jsou silnější než v roce 2025. Tato situace podporuje býčí scénář a posiluje argument, že index S&P 500 by se mohl poměrně rychle vrátit nad hranici 7 000 bodů. Níže uvádíme na základě údajů FactSet klíčové body, které rámují aktuální vývoj výsledkové sezóny.

Zdroj: BofA Global Research

FactSet skóre: výsledky vs. očekávání zůstávají výrazně pozitivní

Doposud přibližně 75 % společností z indexu S&P 500 překonalo odhady zisku na akcii (EPS), a 65 % pozitivně překvapilo na tržbách. Tato kombinace naznačuje, že očekávání byla nastavena konzervativně – zejména vzhledem k přetrvávajícím obavám z růstu nákladů a cel – zatímco firmy vykazují silnější provozní odolnost, než trh původně ocenil.

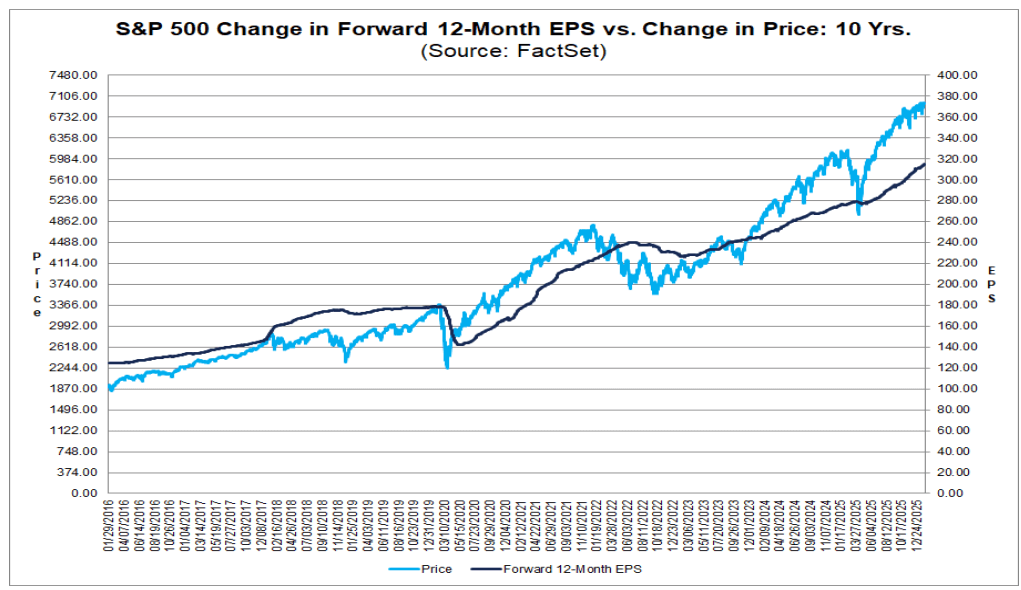

Z pohledu celého indexu je klíčovým údajem sloučená meziroční míra růstu zisku na úrovni 11,9 %. Pokud si tento tempo udrží zbytek výsledkové sezóny, S&P 500 zaznamená páté čtvrtletí v řadě s dvouciferným růstem zisku – což je silný signál, že ziskový cyklus nadále podporuje akciový trh.

Ještě před měsícem, k 31. prosinci, implikoval konsenzus růst zisku za Q4 jen 8,3 % – tedy výrazně méně než dnešních ~11,9 %. Tento rozdíl ukazuje, že sezóna není jen „ne zklamáním“, ale skutečně posouvá očekávání vzhůru. Tento pozitivní vývoj je navíc dostatečně široký, aby byl patrný i na úrovni jednotlivých sektorů: Šest sektorů nyní vykazuje lepší výsledky než na konci roku, zejména díky pozitivním EPS překvapením.

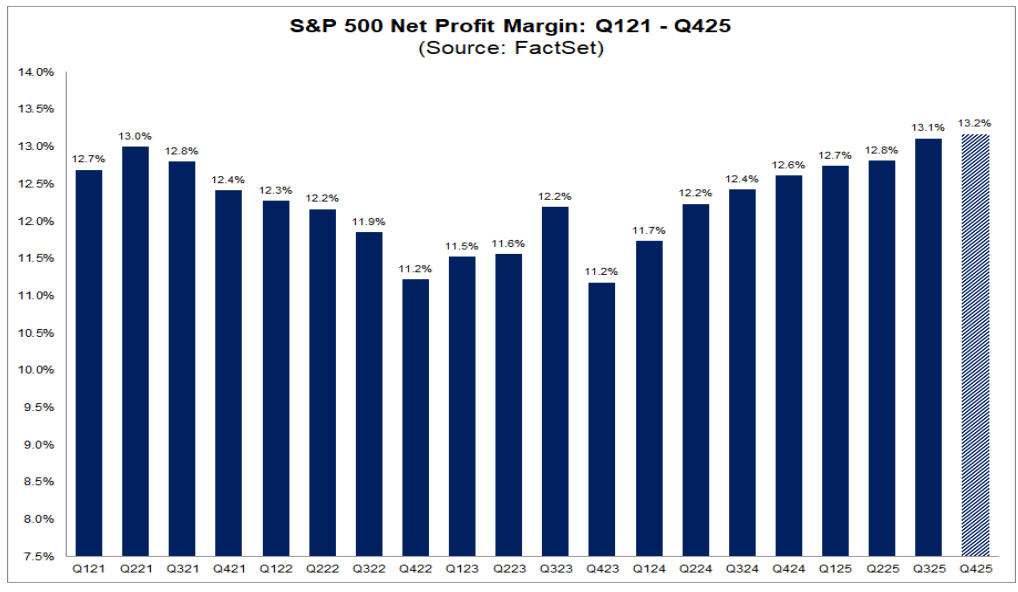

Čisté marže: nejvýraznější prvek této sezóny

Nejpůsobivějším faktorem výsledkové sezóny je ziskovost. Navzdory probíhajícím debatám o clech, mzdových nákladech, logistice a cenových tlacích reportuje index S&P 500 za Q4 sloučenou čistou marži 13,2 %. Pokud se tento údaj potvrdí, půjde o nejvyšší čistou marži od začátku měření FactSet v roce 2009, čímž by překonala dosavadní rekord 13,1 % z minulého čtvrtletí. Jinými slovy – marže nepodléhají nákladovému tlaku, ale drží se na historických maximech, čímž vyvracejí narativ o rychle se zhoršující ziskovosti.

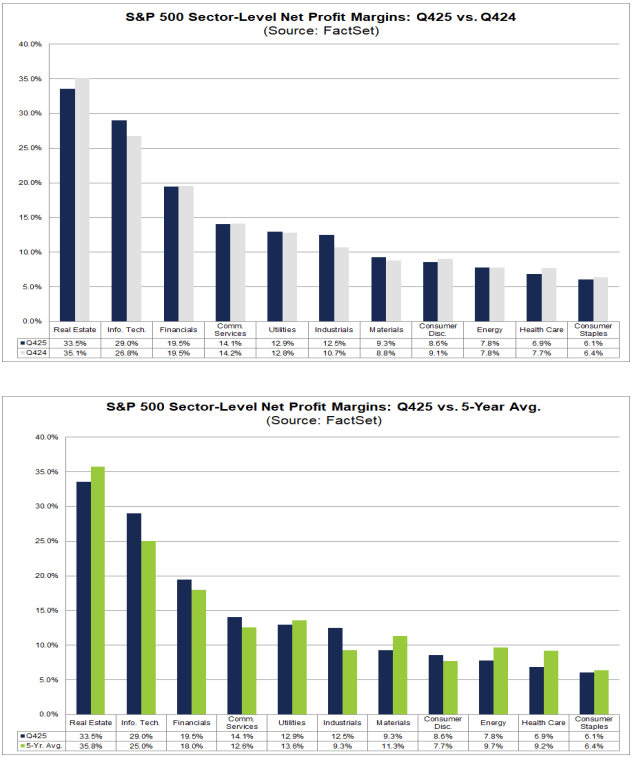

Sektorový pohled: technologické a průmyslové firmy táhnou růst

Z meziročního hlediska je růst marží koncentrovaný, ale významný:

-

Informační technologie: růst čisté marže na 29,0 % z 26,8 %

-

Průmysl: zlepšení na 12,5 % z 10,7 %

Naopak některé sektory zaznamenávají pokles marží. Například nemovitostní sektor klesl na 33,5 % z 35,1 %. Energetika zůstává prakticky beze změny – 7,8 % meziročně. Je však třeba poznamenat, že nejde o plošný „boom“ marží. Pouze pět sektorů je aktuálně nad svým pětiletým průměrem čisté marže, přičemž vedou technologie a průmysl. Sektory jako zdravotnictví a nemovitosti zůstávají pod dlouhodobým průměrem.

Zdroj: FactSet

Mezikvartální srovnání: smíšené signály pod rekordními titulky

Z hlediska mezikvartálního vývoje (Q4 vs. Q3) je situace méně rovnoměrná. Pouze tři sektory vykazují růst marží oproti předchozímu čtvrtletí, v čele s průmyslem (12,5 % vs. 10,5 %).

Většina sektorů čelí poklesu marží, přičemž nejvýraznější propad je vidět v sektoru utilit (12,9 % vs. 17,1 %).

To naznačuje, že rekordní marže na úrovni celého indexu není výsledkem plošného zlepšení, ale spíše důsledkem toho, že několik velkých, vysoce ziskových segmentů si udržuje výjimečně vysokou ziskovost, a mají dostatečnou váhu, aby vytáhly celkový průměr indexu S&P 500.

Výhled na Q1 2026: konstruktivní, nikoli však euforický

Komentáře firem k následujícímu čtvrtletí působí stabilně, ale zdrženlivě:

-

17 společností vydalo pozitivní výhled EPS

-

7 společností vydalo negativní výhled EPS

To sice nenaznačuje tržní euforii, ale ukazuje, že managementy firem nadále vidí více příležitostí k růstu než rizik zhoršení situace.

Ocenění: investoři platí prémii za sílu ziskovosti

Na druhé straně silných fundamentů stojí valuace. Forward P/E indexu S&P 500 na příštích 12 měsíců činí 22,2, což je výrazně nad:

-

5letým průměrem (20,0)

-

10letým průměrem (18,8)

Trh tedy již nyní platí vyšší cenu za udržitelnou sílu marží a pokračující růst zisků. Jinými slovy: základy jsou silné, ale prostor pro zklamání je omezený – jakýkoli výkyv ve výsledcích by mohl mít větší dopad na ceny akcií než v prostředí s nižším oceněním.

Zdroj: FactSet

Výhled na rok 2026: očekává se další růst marží

Konsenzuální očekávání naznačují, že ziskové marže by mohly v roce 2026 dále růst, a to s projekcí čistých marží přibližně na úrovni:

-

13,2 % (Q1 2026)

-

13,8 % (Q2 2026)

-

14,2 % (Q3 2026)

-

14,2 % (Q4 2026)

Pokud trh dokáže tento trend udržet, mohou být vysoké valuace obhajitelné – bude to však vyžadovat pokračující nákladovou disciplínu a trvalou cenovou sílu. Q4 2025 se formuje jako další čtvrtletí silného růstu tržeb a rekordní ziskovosti, nikoliv období tlaku na marže. Hlavním rizikem pro akcie tak není samotné prostředí ziskovosti, ale skutečnost, že při současných valuacích budou investoři požadovat téměř bezchybnou realizaci – zejména směrem do dalších kvartálů roku 2026.

Technický pohled na US500 (D1)

Futures na index S&P 500 (US500) rychle překonaly 50denní klouzavý průměr EMA na denním grafu a opět se pohybují v blízkosti úrovně 6 950 bodů. Silná výsledková sezóna nadále podporuje býčí scénář a pomáhá kompenzovat negativní momentové signály.

Zdroj: xStation5

Zaujalo Vás toto téma? U XTB můžete obchodovat více než 2000 CFD na akcie!

- Konkurenční spready

- Nízké swapové body, díky kterým můžete držet pozice déle

- Minimální velikost transakce již od 0 EUR

Kromě široké nabídky instrumentů od nás získáte také vzdělávací materiály – články, e-booky a kurzy zdarma:

- Trading pro začátečníky

- TOP 5 Trading nástrojů Ondřeje Hartmana

- Kurz tradingu vs. investování

- Investování do akcií – Co je to obchodování s akciemi?

- Testovací účet u XTB? Procvičte si obchodování zdarma!

Zaujalo Vás toto téma? U XTB můžete obchodovat více než 25 CFD na indexy z různých krajin!

- Konkurenční spready

- Nízké swapové body, díky kterým můžete držet pozice déle

- Možnost obchodovat už od 0,01 lotu a pár desítek EUR

Kromě široké nabídky instrumentů od nás získáte také vzdělávací materiály – články, e-booky a kurzy zdarma:

- Trading pro začátečníky

- TOP 5 Trading nástrojů Ondřeje Hartmana

- Co je to obchodování CFD?

- Obchodování indexů – Co je to akciový index?

- Obchodování S&P 500

Denní shrnutí: Začátek konce dezinflace?

Pšenice na nejvyšší úrovni za 8 měsíců 📈

Jane Street: Legendární market maker u soudu

Block Inc. propouští 40 % zaměstnanců a roste o 16 % – Je to nový paradigma?

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 75 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků. Investování je rizikové. Investujte zodpovědně. Tento materiál je marketingovou komunikací ve smyslu čl. 24 odst. 3 směrnice Evropského parlamentu a Rady 2014/65/EU ze dne 15. května 2014 o trzích finančních nástrojů, kterou se mění směrnice 2002/92/ES a směrnice 2011/61/EU (MiFID II). Marketingová komunikace není investiční doporučení ani informace doporučující či navrhující investiční strategii ve smyslu nařízení Evropského parlamentu a Rady (EU) č. 596/2014 ze dne 16. dubna 2014 o zneužívání trhu (nařízení o zneužívání trhu) a o zrušení směrnice Evropského parlamentu a Rady 2003/6/ES a směrnic Komise 2003/124/ES, 2003/125/ES a 2004/72/ES a nařízení Komise v přenesené pravomoci (EU) 2016/958 ze dne 9. března 2016, kterým se doplňuje nařízení Evropského parlamentu a Rady (EU) č. 596/2014, pokud jde o regulační technické normy pro technická ujednání pro objektivní předkládání investičních doporučení nebo jiných informací doporučujících nebo navrhujících investiční strategie a pro zveřejnění konkrétních zájmů nebo náznaků střetu zájmů nebo jakékoli jiné rady, a to i v oblasti investičního poradenství, ve smyslu zákona č. 256/2004 Sb., o podnikání na kapitálovém trhu. Marketingová komunikace je připravena s nejvyšší pečlivostí, objektivitou, prezentuje fakta známé autorovi k datu přípravy a neobsahuje žádné hodnotící prvky. Marketingová komunikace je připravena bez zohlednění potřeb klienta, jeho individuální finanční situace a nijak nepředstavuje investiční strategii. Marketingová komunikace nepředstavuje nabídku k prodeji, nabídku, předplatné, výzvu na nákup, reklamu nebo propagaci jakýchkoliv finančních nástrojů. Společnost XTB S.A., organizační složka nenese odpovědnost za jakékoli jednání nebo opomenutí klienta, zejména za získání nebo zcizení finančních nástrojů, na základě informací obsažených v této marketingové komunikaci. V případě, že marketingová komunikace obsahuje jakékoli informace o jakýchkoli výsledcích týkajících se finančních nástrojů v nich uvedených, nepředstavují žádnou záruku ani předpověď ohledně budoucích výsledků. Minulá výkonnost nemusí nutně vypovídat o budoucích výsledcích a každá osoba jednající na základě těchto informací tak činí zcela na vlastní riziko.