โลกของการลงทุนไม่ง่ายอย่างที่คิด แต่การเข้าใจข้อผิดพลาดและอคติทางความคิดคือกุญแจสำคัญสู่เป้าหมายการลงทุน นักลงทุนจำนวนมากพลาดโอกาสสำคัญ เพราะขาดการวิจัยที่เพียงพอ การเรียนรู้ที่ต่อเนื่อง หรือการกระจายความเสี่ยงอย่างเหมาะสม บทความนี้จะช่วยให้คุณเข้าใจข้อผิดพลาดที่มักเกิดขึ้น เรียนรู้วิธีหลีกเลี่ยงและวางรากฐานที่มั่นคงเพื่อก้าวสู่การเป็นนักลงทุนมืออาชีพ

โลกของการลงทุนไม่ง่ายอย่างที่คิด แต่การเข้าใจข้อผิดพลาดและอคติทางความคิดคือกุญแจสำคัญสู่เป้าหมายการลงทุน นักลงทุนจำนวนมากพลาดโอกาสสำคัญ เพราะขาดการวิจัยที่เพียงพอ การเรียนรู้ที่ต่อเนื่อง หรือการกระจายความเสี่ยงอย่างเหมาะสม บทความนี้จะช่วยให้คุณเข้าใจข้อผิดพลาดที่มักเกิดขึ้น เรียนรู้วิธีหลีกเลี่ยงและวางรากฐานที่มั่นคงเพื่อก้าวสู่การเป็นนักลงทุนมืออาชีพ

การลงทุนเป็นวิธีที่ทรงพลังในการสร้างความมั่งคั่งในระยะยาว แต่ก็มาพร้อมกับความเสี่ยงและข้อผิดพลาดที่หลีกเลี่ยงได้ยาก การเข้าใจ “ข้อผิดพลาดทั่วไป” และ “อคติทางความคิด” จะช่วยให้นักลงทุนตัดสินใจได้อย่างมีเหตุผลมากขึ้น และลดความเสียหายที่อาจเกิดขึ้นจากการตัดสินใจผิดพลาด

ในบทความนี้ เราจะพาคุณไปเจาะลึก 7 ข้อผิดพลาดสำคัญที่นักลงทุนควรรู้และหลีกเลี่ยง พร้อมอธิบายอคติทางความคิดที่มักส่งผลต่อการตัดสินใจลงทุน และปิดท้ายด้วย คำแนะนำสั้น ๆ ที่นำไปใช้ได้จริง เพื่อยกระดับแนวคิดและกลยุทธ์การลงทุนของคุณให้มีประสิทธิภาพมากยิ่งขึ้น

ประเด็นสำคัญ

- การลงทุนที่ประสบความสำเร็จต้องใช้ความรู้ วินัย และความสามารถในการหลีกเลี่ยงข้อผิดพลาดทั่วไป

- การตระหนักรู้และทำความเข้าใจอคติทางความคิดสามารถช่วยให้นักลงทุนตัดสินใจได้อย่างมีเหตุผลมากขึ้น

- เป็นเรื่องธรรมชาติที่นักลงทุนจะทำผิดพลาด และแม้แต่ผู้จัดการการลงทุนที่มีชื่อเสียงที่สุด เช่น Warren Buffett, George Soros หรือ Stanley Druckenmiller ก็เคยทำผิดพลาดมามากมายตลอดอาชีพการงาน

- ข้อผิดพลาดในการลงทุนทั่วไป ได้แก่ การขาดการวิจัย การตัดสินใจทางอารมณ์ และการปฏิบัติการกระจายความเสี่ยงที่ผิดพลาดหรือไม่เพียงพอ

- การเรียนรู้จากข้อผิดพลาดและอคติสามารถนำไปสู่กลยุทธ์และผลลัพธ์การลงทุนที่ดีขึ้น บทเรียนจากวัฏจักรเศรษฐกิจ – ภาวะฟองสบู่แตกและภาวะเศรษฐกิจตกต่ำ ก็เป็นสิ่งที่ควรพิจารณาเช่นกัน

7 ข้อผิดพลาดหลักที่ควรหลีกเลี่ยง

Image source: Adobe Stock Photos

การขาดการวิเคราะห์

- คำอธิบาย: การลงทุนโดยปราศจากการวิจัยที่เหมาะสมก็เหมือนกับการเล่นการพนัน นักลงทุนหลายคนกระโดดเข้าสู่หุ้น พันธบัตร หรือสินทรัพย์อื่นๆ โดยอิงจากข่าวลือหรือข้อมูลที่จำกัด ในท้ายที่สุด ความเชื่อของพวกเขาที่ว่าพวกเขาคิดถูกนั้นอ่อนแอเกือบจะเสมอไป ในที่สุด พวกเขาก็ขายสินทรัพย์โดยขาดทุน หรือยอมรับผลตอบแทนที่ต่ำมาก

- วิธีแก้ไข: ทำการวิจัยอย่างละเอียด ทำความเข้าใจพื้นฐานของสินทรัพย์ที่คุณลงทุน และติดตามข่าวสารอยู่เสมอ (ไม่ได้หมายถึงการอ่านวรรณกรรมหรือข่าวสารทุกวัน) หากคุณกำลังเดิมพันกับบางสิ่ง หรือต้องการลงทุนระยะยาว

ให้อ่านเกี่ยวกับสิ่งนั้นอย่างต่อเนื่อง และวิเคราะห์ข้อมูลหรือความคิดเห็นที่คุณเห็น วิเคราะห์รายงานประจำไตรมาสของบริษัท และติดตามความคิดเห็นของผู้บริหาร

การซื้อขายตามอารมณ์

- คำอธิบาย: การตัดสินใจลงทุนตามอารมณ์ เช่น ความกลัวและความโลภ สามารถนำไปสู่การซื้อแพงและขายถูกได้ แน่นอนว่าช่วงเวลาที่โดดเด่นที่สุดคือช่วงฟองสบู่ของการลงทุนที่ผู้คนยอมรับราคาที่สูงมาก หรือช่วงที่ตลาดล่มสลาย เมื่อนักลงทุนขายสินทรัพย์ในราคาที่ถูกมาก

- วิธีแก้ไข: พัฒนากลยุทธ์การลงทุนที่มีวินัยและยึดมั่นในกลยุทธ์นั้น ไม่ว่าจะมีการผันผวนของตลาดอย่างไรก็ตาม อ่านเกี่ยวกับฟองสบู่และวิกฤตการณ์ในอดีตเพื่อเรียนรู้เพิ่มเติมเกี่ยวกับธรรมชาติของมัน และวิธีหลีกเลี่ยงความผันผวนทางอารมณ์เหล่านั้น นอกจากนี้ ยังมีความคิดเห็นมากมายจากนักลงทุนที่ประสบความสำเร็จ ซึ่งเคยผ่านช่วงตลาดล่มสลาย หรือมีตำแหน่งในตลาด อย่าลังเลที่จะอ่านเรื่องราวเหล่านั้น

การกระจายความเสี่ยงที่ไม่ดี

- คำอธิบาย: การนำเงินทั้งหมดไปลงทุนในสินทรัพย์เดียว หรือสินทรัพย์ที่คล้ายกันไม่กี่อย่างจะเพิ่มความเสี่ยง นักลงทุนบางคนก็ "กระจายความเสี่ยงมากเกินไป" และในที่สุด สินทรัพย์ที่อ่อนแอจะกดดันผลตอบแทนจากการ "เดิมพัน" ที่ดีมาก

- วิธีแก้ไข: กระจายพอร์ตโฟลิโอของคุณไปในสินทรัพย์ประเภทต่างๆ ภาคส่วนต่างๆ และภูมิภาคต่างๆ เพื่อกระจายความเสี่ยง ลองคิดถึงการรวบรวมสินทรัพย์ที่ไม่สัมพันธ์กัน ซึ่งอาจเพิ่ม "อัลฟ่า" ของพอร์ตโฟลิโอของคุณ และทำให้มีความเสี่ยงน้อยลงต่อสภาวะตลาดที่เฉพาะเจาะจงใดๆ

การจับจังหวะตลาด

- คำอธิบาย: การพยายามคาดการณ์จุดสูงสุดและจุดต่ำสุดของตลาดมักจะนำไปสู่การพลาดโอกาสและการขาดทุน โดยเฉพาะอย่างยิ่งกับนักลงทุนที่ไม่มีข้อมูลเพียงพอ หรือเวลาในการวิเคราะห์สภาวะตลาดที่เปลี่ยนแปลงไป

- วิธีแก้ไข: มุ่งเน้นการลงทุนระยะยาว และหลีกเลี่ยงการพยายามจับจังหวะตลาด ลงทุนอย่างสม่ำเสมอผ่านการเฉลี่ยต้นทุน (dollar-cost averaging) หากคุณไม่ใช่ผู้ค้าแบบซื้อขายรายวัน อย่ามุ่งเน้นไปที่ความผันผวนของตลาดระยะสั้น และมุ่งเน้นไปที่ด้านที่ "รู้ได้" ของการลงทุน และวิธีการประเมินมูลค่าสินทรัพย์

มองข้ามค่าธรรมเนียมและค่าใช้จ่าย

- คำอธิบาย: ค่าธรรมเนียมและค่าใช้จ่ายที่สูงสามารถกัดกินผลตอบแทนจากการลงทุนเมื่อเวลาผ่านไป นักลงทุนที่ลงทุนแบบ active ทุกคนควรคำนึงถึงต้นทุนการถือครอง โดยเฉพาะตำแหน่งที่ใช้เลเวอเรจในตลาดการเงิน

- วิธีแก้ไข: ตระหนักถึงค่าธรรมเนียมการจัดการ ค่าใช้จ่ายในการทำธุรกรรม และค่าใช้จ่ายอื่นๆ หากคุณเป็นนักลงทุนระยะยาว ให้เลือกตัวเลือกการลงทุนที่มีต้นทุนต่ำเท่าที่จะเป็นไปได้ (หุ้นและ ETF)

การคาดการณ์ผลงานจากอดีต

- คำอธิบาย: การลงทุนในสินทรัพย์ที่เพิ่งทำผลงานได้ดีอาจนำไปสู่การซื้อในราคาที่สูงเกินจริง นักลงทุนมักจะให้ความสำคัญกับผลงานในอดีตมากเกินไป และคาดการณ์ผลลัพธ์ ซึ่งอาจนำไปสู่ข้อผิดพลาดในการลงทุน

- วิธีแก้ไข: ตัดสินใจลงทุนโดยอิงจากการวิเคราะห์และปัจจัยพื้นฐานที่ถูกต้อง ไม่ใช่แค่ผลงานในอดีต การวิเคราะห์ผลงานในอดีตไม่ใช่ความผิดพลาด แต่การคาดการณ์ผลลัพธ์ในอนาคตจากอดีตเพียงอย่างเดียวนั้นเป็นสัญญาณของการไม่รู้ และบางครั้งก็เป็นความมั่นใจที่มากเกินไป

การขาดกลยุทธ์

- คำอธิบาย: การลงทุนโดยไม่มีแผนหรือเป้าหมายที่ชัดเจนสามารถนำไปสู่การตัดสินใจที่ไม่สอดคล้องกันและมีปฏิกิริยาตอบโต้ แม้แต่นักลงทุนระดับโลกอย่าง Howard Marks ก็ยังอ้างว่านักลงทุนทุกคนควรมีเข็มทิศการลงทุนของตัวเอง ชุดของกฎและความเชื่อที่เขาหรือเธอปฏิบัติตาม

- วิธีแก้ไข: สร้างแผนการลงทุนที่ชัดเจนซึ่งระบุเป้าหมาย ความสามารถในการรับความเสี่ยง และกรอบเวลาของคุณ ให้ความรู้แก่ตัวเองและคิดถึงสไตล์การลงทุนที่คุณชื่นชอบ ตลอดจนข้อจำกัดและความเสี่ยงส่วนบุคคลที่คุณยอมรับได้

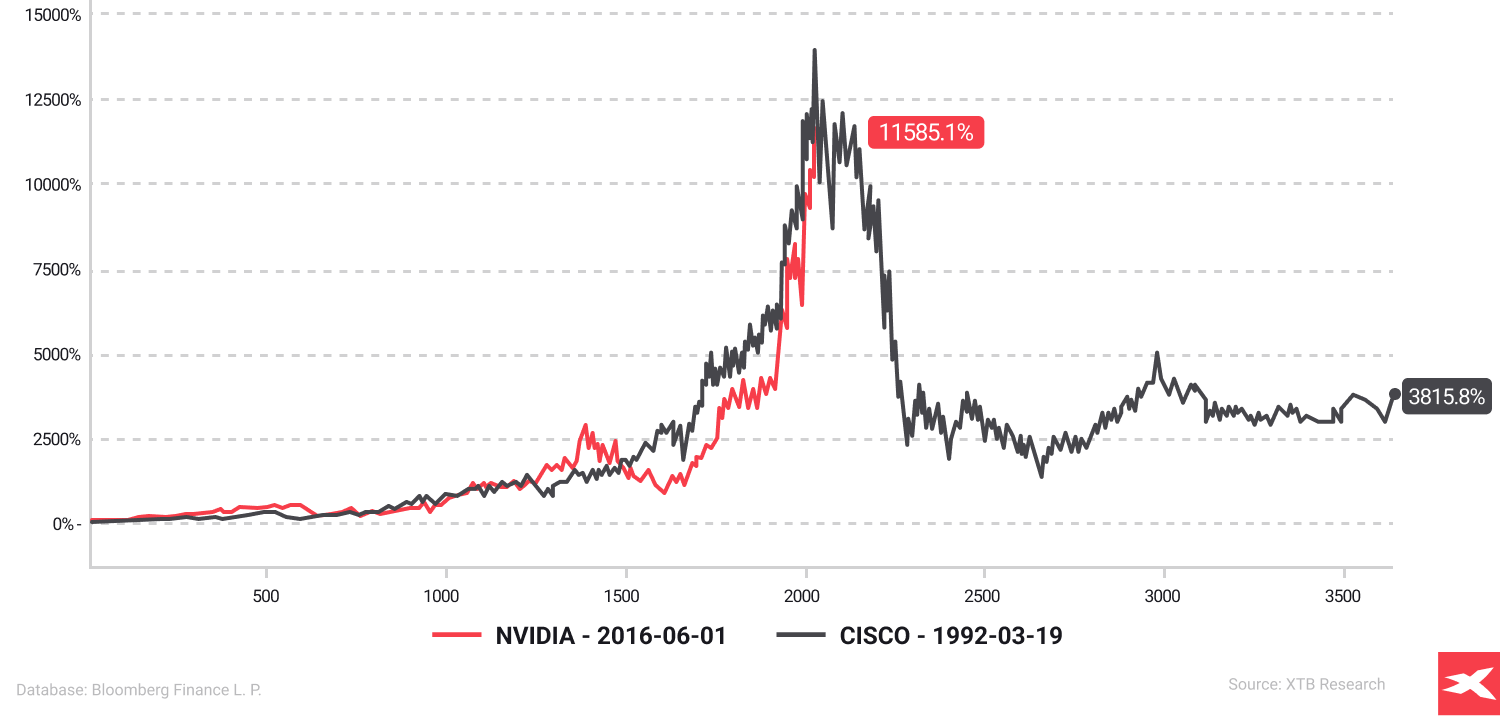

ฟองสบู่ดอทคอม กับสงครามเทคโนโลยีและ AI

แผนภูมิแสดงราคาหุ้นของ Nvidia ตั้งแต่ 1 มิถุนายน 2559 ถึง 19 มิถุนายน 2567 และของ Cisco ตั้งแต่ 19 มีนาคม 2535 ถึง 19 มิถุนายน 2567 ดังที่เห็น ในช่วงฟองสบู่ดอทคอม นักลงทุนแห่เข้าซื้อหุ้น Cisco อย่างคลั่งไคล้ เนื่องจากบริษัทผลิตเราเตอร์และอุปกรณ์อินเทอร์เน็ตที่จำเป็นต่อบริษัทและบุคคลหลายพันราย อย่างไรก็ตาม ความคลั่งไคล้นี้ทำให้มูลค่าหุ้นสูงเกินจริง และในที่สุด Cisco ก็ปรับตัวลงในช่วงเศรษฐกิจถดถอย แม้ว่าธุรกิจจะยังคงขยายตัวต่อไป

แผนภูมิเปรียบเทียบผลการดำเนินงานของ Cisco ตั้งแต่การเสนอขายหุ้น IPO ของ America Online กับผลตอบแทนของ Nvidia ตั้งแต่ปี 2559 ซึ่งราคาหุ้นของ Nvidia เพิ่มขึ้นมากกว่า 250% จากความต้องการ GPU ที่สูง โปรดจำไว้ว่า ผลลัพธ์ในอดีตไม่รับประกันผลลัพธ์ในอนาคต และความสำเร็จของ Nvidia ไม่ได้หมายความว่าจะเกิดสถานการณ์คล้าย Cisco นักลงทุนปี 2566–2567 อาจทำผิดซ้ำรอยอดีตหรือไม่ อนาคตเท่านั้นที่จะพิสูจน์ได้

แหล่งที่มา: XTB Research, Bloomberg Finance L.P.

อคติทางความคิดยอดนิยมในการลงทุน

Image source: Adobe Stock Photos

การเงินเชิงพฤติกรรมสามารถช่วยให้นักลงทุนรับมือกับช่วงเวลาที่ไม่แน่นอน ซึ่งมักเกิดข้อผิดพลาดมากมาย การเงินเชิงพฤติกรรมเป็นการหลอมรวมจิตวิทยาและการเงินเข้าด้วยกัน โดยให้ความกระจ่างถึงอิทธิพลของพฤติกรรมมนุษย์ต่อตลาดการเงินและกระบวนการตัดสินใจของนักลงทุน สาขาวิชานี้จะวิเคราะห์กระบวนการทางจิตที่ขับเคลื่อนการกระทำของนักเทรด โดยพิจารณาการทำงานร่วมกันของอารมณ์ อคติทางความคิด และวินัยที่กำหนดรูปแบบกระบวนการตัดสินใจของนักลงทุนรายย่อยและผู้จัดการการลงทุน

อคติทางความคิด ซึ่งเป็นการเบี่ยงเบนจากการคิดอย่างมีเหตุผล เป็นภาพหลอนที่หลอกหลอนนักลงทุน ทำให้การประมวลผลข้อมูลและการตัดสินใจทางเศรษฐกิจบิดเบือนไป แนวคิดเรื่องอคติทางความคิดที่นำเสนอโดย Amos Tversky และ Daniel Kahneman เป็นรากฐานสำคัญในการทำความเข้าใจรากฐานทางจิตวิทยาของพฤติกรรมการลงทุน อคติเหล่านี้มักเกิดขึ้นโดยไม่รู้ตัว สามารถบิดเบือนทางเลือกการลงทุน นำไปสู่ความชอบและอคติที่ไม่สมเหตุสมผล ซึ่งส่งผลกระทบอย่างมีนัยสำคัญต่อผลลัพธ์ทางการเงิน

ทฤษฎี Prospect Theory ซึ่งเป็นอีกหนึ่งผลงานของ Kahneman และ Tversky ได้ล้มล้างสมมติฐานดั้งเดิมเกี่ยวกับความมีเหตุผล โดยเน้นย้ำถึงอิทธิพลของอคติและพฤติกรรมที่ไม่สมเหตุสมผลในกระบวนการตัดสินใจทางเศรษฐกิจ เพื่อตอบโต้กับอคติเหล่านี้และปรับปรุงกระบวนการตัดสินใจ นักเทรดสามารถใช้กลยุทธ์การบริหารความเสี่ยง กำหนดกฎสำหรับการซื้อขาย และแสวงหาการสนับสนุนและความรับผิดชอบ

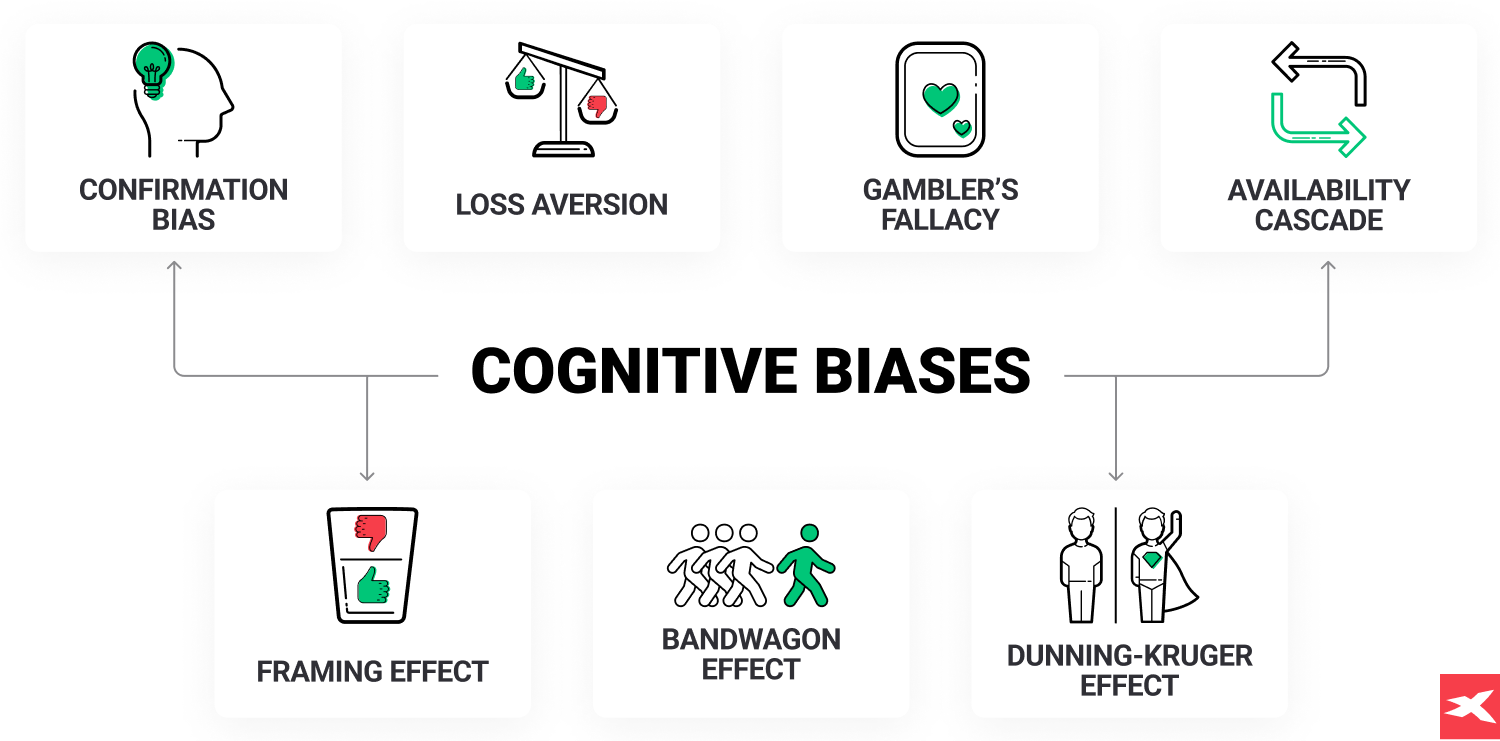

Image source: XTB.com

อคติทางความคิดเป็นผู้บ่อนทำลายการคิดอย่างมีเหตุผลอย่างเงียบๆ ทำให้นักลงทุนตัดสินใจผิดพลาดอย่างเป็นระบบ และแสดงออกในรูปแบบต่างๆ เช่น:

อคติยืนยัน (Confirmation Bias)

- คำอธิบาย: แนวโน้มที่จะแสวงหาข้อมูลที่ยืนยันความเชื่อที่มีอยู่ ในขณะที่เพิกเฉยต่อข้อมูลที่ขัดแย้งกัน

- ผลกระทบ: สามารถนำไปสู่ความมั่นใจที่มากเกินไปและการตัดสินใจลงทุนที่ไม่ดี

อคติมั่นใจเกินเหตุ (Overconfidence Bias)

- คำอธิบาย: ความเชื่อว่าความรู้หรือทักษะของตนดีกว่าที่เป็นจริง

- ผลกระทบ: สามารถส่งผลให้มีการซื้อขายมากเกินไปและรับความเสี่ยงมากเกินไป

การหลีกเลี่ยงการขาดทุน (Loss Aversion)

- คำอธิบาย: ความกลัวการขาดทุนนำไปสู่การถือครองการลงทุนที่ขาดทุนนานเกินไป

- ผลกระทบ: สามารถป้องกันไม่ให้นักลงทุนตัดขาดทุนและจัดสรรเงินทุนใหม่ไปยังโอกาสที่ดีกว่า

อคติยึดติด (Anchoring Bias)

- คำอธิบาย: การพึ่งพาข้อมูลชิ้นแรกที่พบมากเกินไป ("จุดยึด")

- ผลกระทบ: สามารถบิดเบือนการประเมินมูลค่าและการตัดสินใจลงทุนได้

พฤติกรรมตามฝูงชน (Herd Mentality)

- คำอธิบาย: การทำตามฝูงชน แทนที่จะตัดสินใจด้วยตัวเอง

- ผลกระทบ: สามารถนำไปสู่การซื้อแพงและขายถูก โดยเฉพาะอย่างยิ่งในช่วงฟองสบู่และตลาดล่มสลาย

อคติล่าสุด (Recency Bias)

- คำอธิบาย: การให้ความสำคัญกับเหตุการณ์ล่าสุดมากเกินไปเมื่อเทียบกับแนวโน้มในอดีต

- ผลกระทบ: สามารถส่งผลให้เกิดการตอบสนองที่มากเกินไปต่อการเคลื่อนไหวของตลาดระยะสั้น

อคติพร้อมใช้ (Availability Bias)

- คำอธิบาย: การตัดสินใจโดยอิงจากข้อมูลที่หาได้ง่ายที่สุด แทนที่จะเป็นข้อมูลที่เกี่ยวข้องทั้งหมด

- ผลกระทบ: สามารถนำไปสู่การรับรู้ความเสี่ยงและโอกาสที่บิดเบือนไป

การตัดสินใจทางอารมณ์

- นักลงทุนทุกคนต้องเผชิญกับการผลักดันและการดึงดูดอย่างต่อเนื่องระหว่างการตัดสินใจทางอารมณ์และการวิเคราะห์อย่างมีเหตุผล การรักษาสมดุลของพอร์ตการลงทุนเป็นสิ่งสำคัญสำหรับการจัดการความเสี่ยงและลดผลกระทบทางอารมณ์จากความกลัวและความโลภต่อการตัดสินใจทางการเงิน

- ปัญญาประดิษฐ์ (AI) กลายเป็นสัญญาณแห่งเหตุผลในโดเมนนี้ โดยช่วยในการสร้างพอร์ตการลงทุนที่สอดคล้องกับทฤษฎีพอร์ตการลงทุนสมัยใหม่ ซึ่งมุ่งมั่นที่จะจัดตำแหน่งการลงทุนเพื่อให้ได้ผลตอบแทนสูงสุดเมื่อเทียบกับความเสี่ยง

ความท้าทายสำหรับนักลงทุนคือการผสมผสานการควบคุมอารมณ์เข้ากับกระบวนการทางจิตที่รองรับสิ่งมีชีวิตที่มีเหตุผล เพื่อทำการตัดสินใจที่ไม่เพียงได้รับข้อมูลจากข้อมูลตลาดเท่านั้น แต่ยังปราศจากผลกระทบทางอารมณ์ที่สามารถบดบังการตัดสินใจได้

ทฤษฎี Prospect Theory และการหลีกเลี่ยงการขาดทุน

ทฤษฎี Prospect Theory จะเปิดเผยชั้นต่างๆ ของจิตใจนักลงทุนเพื่อเผยให้เห็นแนวคิดหลัก 3 ข้อดังต่อไปนี้:

- การให้น้ำหนักที่ไม่สมส่วนกับการหลีกเลี่ยงการขาดทุนมากกว่าการบรรลุผลกำไร ซึ่งเป็นปรากฏการณ์ที่ส่งผลกระทบอย่างมากต่อการตัดสินใจลงทุนและการประเมินความเสี่ยง

- การหลีกเลี่ยงการขาดทุน ซึ่งเป็นความชอบโดยธรรมชาติที่จะหลีกเลี่ยงการขาดทุนมากกว่าที่จะแสวงหากำไรที่เท่าเทียมกัน

- ผลกระทบการครอบครอง (endowment effect) ซึ่งกระตุ้นให้บุคคลยึดติดกับทรัพย์สินปัจจุบันของตนโดยยอมเสียโอกาสที่ดีกว่า

แนวคิดเหล่านี้ผสมผสานกันเพื่อกำหนดรูปแบบวิธีคิดและการตัดสินใจของนักลงทุน โดยทั่วไป นักลงทุนจะยอมรับการขาดทุนอย่างลึกซึ้ง แต่มีปัญหาในการคงไว้ซึ่งผลกำไรที่สูงมาก เนื่องจากพวกเขาต้องการรับผลกำไรเหล่านั้นในทันทีและขายสินทรัพย์ การทำความเข้าใจสิ่งนี้สามารถช่วยให้นักลงทุนวิเคราะห์ "ปัญหา" ของตนเองในตลาด และตอบคำถามที่สำคัญมากแก่ตนเองได้

เทคนิคสั้นๆ

Image source: Adobe Stock Photos

การเรียนรู้ตลาดและอารมณ์ที่เกี่ยวข้องกับการลงทุนนั้นต้องอาศัยเครื่องมือและเทคนิคที่หลากหลาย โดยสรุป มีกลยุทธ์ที่สามารถช่วยได้ดังนี้:

- อย่าลงทุนมากเกินไป หรือลงทุนด้วยเงินที่คุณไม่สามารถเสียได้

- จดจำเรื่องการกระจายการลงทุน

- ตระหนักและเข้าใจอคติทางอารมณ์ ที่มีผลต่อการลงทุนอย่างลึกซึ้ง

- เข้าใจว่าเบื้องหลังเงินคือการตัดสินใจของผู้คน

- นักลงทุนรายวันอาจ กำหนดกฎการซื้อขายเฉพาะ

- ใช้แนวทางการบริหารความเสี่ยงที่แข็งแกร่ง

- แสวงหาความรับผิดชอบผ่านระบบสนับสนุน

- จัดการอารมณ์ในช่วงที่ตลาดผันผวน

- ตัดสินใจอย่างมีเหตุผลมากขึ้นโดยใช้ข้อมูล

- ควบคุมอารมณ์เพื่อส่งผลเชิงบวก ต่อกระบวนการตัดสินใจ

- อ่านวรรณกรรมและหนังสือเกี่ยวกับการลงทุน ที่เขียนโดยนักลงทุนที่ประสบความสำเร็จ

ยอมรับความเป็นจริงและควบคุมตนเอง เพราะการยอมรับทางเลือกการลงทุนและความเป็นจริง อาจเพิ่มสติและความตระหนัก ทำให้สามารถรับมือกับภาวะตลาดขาลงและขาขึ้นได้ การปฏิบัตินี้สอนให้นักลงทุน:

- สังเกตความคิดและความรู้สึกโดยปราศจากการตัดสิน

- เสริมสร้างการควบคุมตนเองทางอารมณ์

- คงอยู่ในปัจจุบันและมีส่วนร่วมอย่างเต็มที่ ในช่วงเวลาของการตัดสินใจ

- ตอบสนองต่อการเปลี่ยนแปลงของตลาดอย่างรอบคอบ แทนที่จะตอบสนองด้วยแรงกระตุ้น

ด้วยการฝึกสติ นักลงทุนสามารถพัฒนาทักษะที่จำเป็นในการตัดสินใจลงทุนอย่างมีข้อมูลและมีเหตุผลมากขึ้น

คำแนะนำ

Image source: Adobe Stock Photos

มีกฎบางอย่างที่อาจช่วยนักลงทุนบรรลุเป้าหมายได้ แต่ไม่มีสิ่งใดรับประกันความสำเร็จ การหลีกเลี่ยงข้อผิดพลาด มุ่งเรียนรู้ และบริหารความเสี่ยงจึงสำคัญ นี่คือคำแนะนำพื้นฐานที่ควรรู้:

- การบริหารความเสี่ยงและการทำความเข้าใจความสามารถในการรับความเสี่ยง: การรู้ว่าคุณสามารถรับมือกับความผันผวนได้มากน้อยเพียงใดอย่างสบายใจ สามารถป้องกันการขายด้วยความตื่นตระหนกในช่วงตลาดตกต่ำ และการตัดสินใจที่หุนหันพลันแล่นเมื่อตลาดอยู่ในระดับสูง

- การลงทุนแบบระมัดระวัง: การลงทุนมากเกินไปมีความเสี่ยงเป็นพิเศษเนื่องจากมีปฏิกิริยามากเกินไปต่อการขาดทุนและความผันผวนของราคาในระยะสั้น อาจจำกัดศักยภาพเชิงกลยุทธ์ของคุณ โดยขัดขวางความมั่นใจและความสงบของคุณในระหว่างกิจกรรมประจำวัน

- การกระจายความเสี่ยง: กระจายการลงทุนของคุณในสินทรัพย์ประเภทต่างๆ เพื่อลดความเสี่ยง การกระจายความเสี่ยงสามารถเป็นกันชนต่อผลกระทบจากผลการดำเนินงานที่ไม่ดีในการลงทุนใดๆ เพียงอย่างเดียว

- การติดตามตลาดอย่างสม่ำเสมอ: หากคุณไม่ได้ซื้อขายในช่วงเวลาที่สั้นมาก และคุณต้องการลงทุนระยะยาว คุณไม่ควรมองตลาดทุกนาที การตรวจสอบการลงทุนของคุณเป็นประจำอาจนำไปสู่การตอบสนองมากเกินไปต่อการเคลื่อนไหวของตลาดในระยะสั้น กำหนดตารางเวลาสำหรับการตรวจสอบพอร์ตโฟลิโอของคุณให้สอดคล้องกับกลยุทธ์ของคุณ

- ระบบอัตโนมัติ: พิจารณาใช้เครื่องมือต่างๆ เช่น แผนการลงทุน การปรับสมดุลอัตโนมัติ การลงทุนอย่างสม่ำเสมอ และการนำเงินปันผลกลับไปลงทุนใหม่โดยอัตโนมัติ เพื่อลดสิ่งล่อใจในการตัดสินใจทางอารมณ์

- ศึกษาเรียนรู้: การทำความเข้าใจว่าตลาดมีการเคลื่อนไหวเป็นวัฏจักรขาขึ้นและขาลง สามารถเตรียมความพร้อมทางอารมณ์และการเงินให้คุณรับมือกับความผันผวน การศึกษาที่เหมาะสมจะทำให้คุณเข้าใจแง่มุมต่างๆ เช่น ส่วนต่างของความปลอดภัย (margin of safety) ความเสี่ยงและผลตอบแทน หรือวัฏจักรตลาด

- ทบทวนการตัดสินใจในอดีต: ทบทวนการตัดสินใจลงทุนในอดีตอย่างสม่ำเสมอ เพื่อเรียนรู้ว่าอะไรเกิดจากอารมณ์เทียบกับกลยุทธ์ ใช้การทบทวนนี้เพื่อปรับปรุงการตัดสินใจในอนาคต จำไว้ว่าคุณภาพการตัดสินใจเป็นสิ่งที่ลึกซึ้งกว่ามาก แม้แต่การตัดสินใจที่เหนือกว่าก็อาจนำไปสู่การขาดทุนได้

- กำหนดเป้าหมายการลงทุนที่ชัดเจน: กำหนดสิ่งที่คุณต้องการบรรลุจากการลงทุนของคุณ (เช่น การเกษียณอายุ การซื้อบ้าน การสร้างความมั่งคั่ง) เป้าหมายที่ชัดเจนช่วยนำทางการตัดสินใจของคุณและควบคุมปฏิกิริยาทางอารมณ์

- พัฒนากลยุทธ์การลงทุนที่ดี: วางแผนกลยุทธ์การลงทุนของคุณบนพื้นฐานของการวิจัยอย่างละเอียดและวิธีการที่ได้รับการพิสูจน์แล้ว แทนที่จะเป็นความรู้สึกหรือข่าวลือในตลาด ยึดมั่นในแผนของคุณเพื่อรักษาวินัย แต่กำหนดแผนนั้นอย่างชาญฉลาด

บทสรุป

มีข้อผิดพลาดมากมายที่ผู้คนในตลาดมักทำซ้ำอยู่เสมอ และไม่ใช่เพียงนักลงทุนหน้าใหม่เท่านั้นที่พลาด แต่ยังรวมถึงนักลงทุนมืออาชีพและผู้มีประสบการณ์ด้วย นักลงทุนที่เข้าใจความเสี่ยงต่างรู้ดีว่าการลงทุน “ดูเหมือนง่าย” แต่แท้จริงแล้วไม่ได้ง่ายเลย เพราะทุกคนในตลาดต่างมีเป้าหมายเดียวกัน คือการทำกำไร ขณะเดียวกันยังมีนักลงทุนที่ชาญฉลาด มีข้อมูลแน่น มีเป้าหมายชัดเจน และมีความมุ่งมั่นสูง อย่างไรก็ตาม ข้อผิดพลาดเหล่านี้ทำให้การลงทุนกลายเป็นเรื่องที่ท้าทายยิ่งขึ้น แล้วอะไรคือสิ่งที่นักลงทุนควรหลีกเลี่ยง?

การลงทุนเป็นวิธีที่มีประสิทธิภาพในการเพิ่มความมั่งคั่ง แต่ต้องอาศัยความรู้และวินัยเพื่อหลีกเลี่ยงข้อผิดพลาดทั่วไป นอกจากนี้ ความเสี่ยงยังคงอยู่ในตลาดการเงินเสมอ เพราะอนาคตเป็นสิ่งที่ไม่สามารถคาดเดาได้ การศึกษาและทำความเข้าใจวัฏจักรของตลาด รวมถึงเรียนรู้เกี่ยวกับอคติทางความคิดของนักลงทุน เป็นแนวทางสำคัญในการเริ่มต้นการลงทุน

สรุปแล้ว มีข้อผิดพลาด 7 ข้อที่นักลงทุนควรหลีกเลี่ยง ดังนี้:

1. การขาดการวิจัย

การลงทุนโดยปราศจากการวิจัยที่เหมาะสมอาจนำไปสู่การตัดสินใจที่ไม่ดี ควรวิเคราะห์สินทรัพย์และกลยุทธ์อย่างละเอียดก่อนตัดสินใจลงทุน

2. การซื้อขายตามอารมณ์

การตัดสินใจโดยอิงอารมณ์ เช่น ความกลัวหรือความโลภ มักทำให้ซื้อแพงและขายถูก ควรยึดมั่นในกลยุทธ์การลงทุนที่มีวินัย

3. การกระจายความเสี่ยงที่ไม่ดี

การลงทุนกระจุกตัวในสินทรัพย์หรือภาคส่วนเดียวจะเพิ่มความเสี่ยง ควรกระจายพอร์ตโฟลิโอเพื่อกระจายความเสี่ยงอย่างเหมาะสม

4. การจับจังหวะตลาด

การพยายามคาดการณ์จุดสูงสุดหรือต่ำสุดของตลาดเป็นเรื่องท้าทายและมักนำไปสู่การขาดทุน ควรเน้นการลงทุนระยะยาวและลงทุนอย่างสม่ำเสมอ

การละเลยค่าธรรมเนียมและค่าใช้จ่าย

ค่าธรรมเนียมสูงสามารถลดผลตอบแทนเมื่อเวลาผ่านไป ควรเลือกตัวเลือกการลงทุนที่มีต้นทุนต่ำเพื่อเพิ่มผลกำไร

5. การไล่ตามผลงานที่ผ่านมา

การลงทุนโดยอิงจากผลการดำเนินงานในอดีตอาจทำให้ซื้อในราคาสูงเกินไป ควรตัดสินใจโดยอิงการวิเคราะห์ที่ถูกต้องและปัจจัยพื้นฐาน

6. การขาดแผนที่ชัดเจน

การลงทุนโดยไม่มีแผนที่ชัดเจนอาจนำไปสู่การตัดสินใจที่ไม่สอดคล้องกัน ควรกำหนดเป้าหมาย ระดับความเสี่ยงที่รับได้ และกรอบเวลาการลงทุน

ด้วยการหลีกเลี่ยงข้อผิดพลาดเหล่านี้ และทำความเข้าใจอคติทางความคิดที่อาจส่งผลต่อการตัดสินใจ นักลงทุนสามารถปรับกลยุทธ์ของตนเองเพื่อบรรลุผลลัพธ์ทางการเงินที่ดียิ่งขึ้น

เอกสารฉบับนี้จัดทำขึ้นเพื่อให้ข้อมูลเบื้องต้นและใช้สำหรับการศึกษาเท่านั้น ความคิดเห็น การวิเคราะห์ ราคา หรือเนื้อหาอื่น ๆ ในเอกสารนี้ ไม่ได้มีวัตถุประสงค์เพื่อให้คำแนะนำในการลงทุน หรือเพื่อให้ความเข้าใจด้านกฎหมายของประเทศ Belize ผลประกอบการในอดีตไม่ได้เป็นการรับประกันถึงผลประกอบการในอนาคต การกระทำหรือการตัดสินใจใด ๆ ตามข้อมูลในเอกสารนี้ เป็นความเสี่ยงของผู้ดำเนินการเอง XTB ไม่มีส่วนรับผิดชอบต่อความสูญเสีย ความเสียหาย หรือผลกำไรหรือขาดทุนใด ๆ ที่อาจเกิดขึ้น ไม่ว่าจะเป็นทางตรงหรือทางอ้อมจากการใช้ข้อมูลในเอกสารนี้ ทุกการตัดสินใจลงทุนควรพิจารณาอย่างรอบคอบ และเป็นความรับผิดชอบของท่านเอง

คำถามที่พบบ่อย

ความผิดพลาดที่พบบ่อยที่สุดคือการขาดการวิจัย นักลงทุนหน้าใหม่จำนวนมากมักเริ่มลงทุนโดยไม่เข้าใจสินทรัพย์หรือกลยุทธ์อย่างถ่องแท้ อีกหนึ่งความผิดพลาดคือการตัดสินใจลงทุนโดยอาศัยเพียงผลการดำเนินงานในอดีต ซึ่งไม่ได้เป็นตัวชี้วัดที่แน่นอนสำหรับผลการดำเนินงานในอนาคต

การพัฒนากลยุทธ์การลงทุนที่มีวินัยและยึดมั่นตามกลยุทธ์นั้นอย่างต่อเนื่อง จะช่วยลดอิทธิพลของอารมณ์ นักลงทุนและเทรดเดอร์ควรเข้าใจว่าอารมณ์ เช่น ความกลัวหรือความตื่นเต้น เป็นส่วนหนึ่งของธรรมชาติมนุษย์และเป็นสิ่งที่แยกออกยากในตลาด เนื่องจากตลาดประกอบด้วยผู้คนที่มีความรู้สึกและการตัดสินใจต่างกัน ภาวะตลาดกระทิงหรือภาวะตื่นตระหนกจึงเกิดขึ้นเป็นปกติ

การกระจายความเสี่ยงช่วยลดผลกระทบจากการลงทุนใด ๆ ที่มีผลการดำเนินงานไม่ดี แต่ต้องระวังว่าการใช้สินทรัพย์ที่มีความสัมพันธ์กันอาจทำให้การกระจายความเสี่ยงไม่เกิดประโยชน์ที่แท้จริง นักลงทุนบางคนคิดว่าพอร์ตโฟลิโอของตนกระจายความเสี่ยงแล้ว แต่ในความเป็นจริงอาจไม่ใช่

ตัวอย่างเช่น การซื้อหุ้น 8 ตัวในภาคเทคโนโลยี แม้ไม่ผิด แต่ถือเป็นการกระจายความเสี่ยงภายในภาคเทคโนโลยีเท่านั้น ไม่ใช่การป้องกันความเสี่ยงของภาคทั้งหมด นักลงทุนควรเลือกสินทรัพย์ที่ไม่สัมพันธ์กันเพื่อสร้างผลตอบแทนส่วนเกิน (Alpha) และเพิ่มประสิทธิภาพการกระจายความเสี่ยง ตามแนวคิดของ Ray Dalio ซีอีโอของ Bridgewater

ทั้งนี้ การกระจายความเสี่ยงมากเกินไปก็อาจลดผลตอบแทนได้ เนื่องจากผลตอบแทนดีของสินทรัพย์หนึ่งอาจถูก "ตัดทอน" ด้วยสินทรัพย์ที่ขาดทุน

กองทุนดัชนีและกองทุน ETF (Exchange-Traded Funds) โดยทั่วไปมีค่าธรรมเนียมต่ำและช่วยกระจายการลงทุนได้ดี หุ้นบางตัวอาจมีราคาถูกกว่า (ไม่มี Total Expense Ratio เช่นใน ETF) แต่ต้องใช้เวลาและความรู้ในการวิเคราะห์และคัดเลือก

อคติทางความคิดสามารถบิดเบือนการตัดสินใจ ทำให้เกิดการเลือกลงทุนที่ไม่สมเหตุสมผลและอาจเป็นอันตราย นักลงทุนควรทำความเข้าใจจิตวิทยาการลงทุน ศึกษาวรรณกรรมที่เกี่ยวข้อง และวิเคราะห์กระบวนการตัดสินใจของตนเองอย่างมีวิจารณญาณ