ตลาดหนี้สินทั่วโลกใหญ่กว่าตลาดหุ้นมาก การเข้าใจกลไกของตลาดพันธบัตรสามารถช่วยในการลงทุนเชิงกลยุทธ์ได้หรือไม่? หลังจากอ่านบทความนี้แล้ว คุณจะรู้คำตอบ

ตลาดหนี้สินทั่วโลกใหญ่กว่าตลาดหุ้นมาก การเข้าใจกลไกของตลาดพันธบัตรสามารถช่วยในการลงทุนเชิงกลยุทธ์ได้หรือไม่? หลังจากอ่านบทความนี้แล้ว คุณจะรู้คำตอบ

คุณกำลังมองหาวิธีกระจายการลงทุนหรือแหล่งรายได้ที่มั่นคงอยู่หรือไม่? การเรียนรู้วิธีลงทุนในพันธบัตรอาจเป็นคำตอบสำหรับคุณคู่มือของเราจะตัดผ่านศัพท์เทคนิคเพื่อให้คุณมีเส้นทางที่ชัดเจนในการซื้อพันธบัตร การลงทุนในกองทุนรวมอีทีเอฟพันธบัตร การเข้าใจผลตอบแทนของพวกมัน และการผสานเข้ากับกลยุทธ์ทางการเงินของคุณ ไม่ว่าคุณจะเป็นนักลงทุนที่มีประสบการณ์หรือเพิ่งเริ่มต้น เราได้รวบรวมข้อมูลเชิงลึกและเครื่องมือที่คุณต้องการเพื่อนำทางตลาดพันธบัตรด้วยความมั่นใจ ข้อความทางเลือก: ปากกาอยู่เหนือคำว่า "พันธบัตร" บนกระดาษ

พันธบัตรคืออะไร และทำงานอย่างไร?

ทุกวัน นักลงทุนหลายพันคนจากทั่วโลกต้องการบริหารความเสี่ยงและเลือกพันธบัตรที่ดีที่สุดเท่าที่เป็นไปได้ พร้อมผลตอบแทนที่น่าสนใจที่สุดเท่าที่เป็นไปได้ เพื่อเข้าใจเครื่องมือเหล่านี้อย่างถูกต้อง นักลงทุนทุกคนสามารถวิเคราะห์พันธบัตรได้เสมือนเป็นข้อตกลงระหว่างผู้ให้เงินกู้ (นักลงทุนในพันธบัตร) กับผู้รับเงินทุน (ประเทศหรือบริษัท) ฝ่ายหนึ่งให้เงินไป อีกฝ่ายหนึ่งสัญญาว่าจะคืนเงินพร้อมดอกเบี้ยคงที่เป็นการตอบแทนการให้เงินทุน

ฝ่ายหนึ่งสามารถรอรับเงินและผลตอบแทนจากการให้ยืมเงิน (ขึ้นอยู่กับข้อตกลง อาจเป็น 2 เดือน 1 ปี 10 ปี หรือมากกว่านั้น)อีกฝ่ายหนึ่งมีเงินทุนที่จะลงทุนและเติบโต (และหวังว่าจะได้คืน) นั่นคือวิธีที่นักลงทุนพูดถึงพันธบัตรในฐานะหลักทรัพย์หนี้และตลาดหนี้ เงื่อนไขของตลาดนี้ขึ้นอยู่กับนโยบายของธนาคารกลาง (อัตราดอกเบี้ย) อัตราเงินเฟ้อ และวัฏจักรของตลาดโดยเฉพาะอย่างยิ่ง ศึกษาบทความนี้เพื่อเรียนรู้เพิ่มเติมเกี่ยวกับตลาดตราสารหนี้และการลงทุนในพันธบัตร

พันธบัตรในไฮไลท์

- ในตลาดตราสารหนี้ นักลงทุนสามารถซื้อตราสารหนี้จากหน่วยงานต่างๆ เช่น บริษัทหรือรัฐบาล ซึ่งมีระดับความเสี่ยงที่แตกต่างกัน พร้อมผลตอบแทนที่แน่นอน

- นักลงทุนสามารถลงทุนในกองทุนรวมตราสารหนี้ ETF ผ่านนายหน้าบนแพลตฟอร์มการซื้อขาย หรือโดยตรงจากผู้ออกตราสารหนี้ ตราสารหนี้ได้รับการแนะนำเป็นพิเศษในฐานะส่วนที่ป้องกันความเสี่ยงของพอร์ตการลงทุนของนักลงทุน

- โดยปกติเมื่ออัตราดอกเบี้ยเพิ่มขึ้น ผลตอบแทนของพันธบัตรก็จะเพิ่มขึ้นเช่นกัน และราคาพันธบัตรจะลดลง เมื่อธนาคารกลางเปลี่ยนนโยบายให้ผ่อนคลายมากขึ้น พันธบัตรจะซื้อขายในราคาที่สูงขึ้นและผลตอบแทนจะลดลง

- อัตราผลตอบแทนพันธบัตรที่สูงขึ้นเป็นผลดีต่อผู้ลงทุนรายใหม่ที่ต้องการลงทุนในสินทรัพย์ที่มีรายได้คงที่ แต่สิ่งสำคัญคือการเข้าใจว่าหากอัตราผลตอบแทนเพิ่มขึ้น "เจ้าของพันธบัตรในปัจจุบัน" จะขาดทุน

- แม้แต่พันธบัตรก็อาจมีความเสี่ยง ผลตอบแทนสูงสุดมักมาจากพันธบัตรองค์กรที่มีปัญหาทางการเงิน แต่เป็นการจ่ายผลตอบแทนที่สูงขึ้นเพื่อแลกกับความเสี่ยงในการลงทุนที่สูงขึ้น การเข้าใจความสัมพันธ์ระหว่างความเสี่ยงและผลตอบแทนจึงเป็นสิ่งสำคัญ เพราะพันธบัตรที่มีความเสี่ยงสูงกว่า (รวมถึงพันธบัตรระยะยาว) มักจะให้ผลตอบแทนที่สูงกว่า แน่นอนว่าไม่มีการรับประกันว่าพันธบัตรเดียวกันในอนาคตจะน่าสนใจยิ่งขึ้น ซึ่งอาจกดดันราคาในตลาดเปิด

- การเข้าใจความน่าเชื่อถือของตราสารหนี้ผ่านการให้คะแนนเครดิตและตัวชี้วัดทางตลาด, การกำหนดราคาตราสารหนี้และอัตราดอกเบี้ย, กลยุทธ์การกระจายการลงทุน, และวันครบกำหนดชำระหนี้ มีบทบาทสำคัญอย่างยิ่งในการตัดสินใจลงทุนอย่างมีข้อมูล

พันธบัตร vs หุ้น

เริ่มต้นจากพื้นฐาน ตลาดพันธบัตรคือตลาดการเงินซึ่งนักลงทุนซื้อหลักทรัพย์หนี้ที่เรียกว่าพันธบัตร เมื่อคุณซื้อพันธบัตร คุณกำลังให้เงินกู้แก่หน่วยงานที่ออกพันธบัตรนั้น ไม่ว่าจะเป็นบริษัทหรือรัฐบาล

- เป็นการตอบแทน ผู้ออกตราสารหนี้สัญญาว่าจะจ่ายดอกเบี้ยให้คุณในช่วงเวลาที่กำหนดไว้ล่วงหน้า และคืนเงินต้นเมื่อตราสารหนี้ครบกำหนดอายุ

- มันเหมือนกับการให้เพื่อนยืมเงินโดยที่เพื่อนสัญญาว่าจะคืนพร้อมดอกเบี้ยเล็กน้อยเป็นการขอบคุณสำหรับความช่วยเหลือของคุณ ตลาดพันธบัตรมีบทบาทสำคัญในกระบวนการนี้ โดยเป็นเวทีสำหรับการทำธุรกรรมเหล่านี้ให้เกิดขึ้น

- ในขณะที่พันธบัตรและหุ้นเป็นวิธีการที่บริษัทใช้ในการระดมทุน แต่ทั้งสองทำงานแตกต่างกัน ด้วยหุ้น คุณจะซื้อส่วนหนึ่งของความเป็นเจ้าของในบริษัท แต่กับพันธบัตร คุณจะปล่อยเงินกู้ให้กับผู้ออกพันธบัตร ไม่เหมือนกับหุ้นซึ่งซื้อขายในตลาดหลักทรัพย์ พันธบัตรส่วนใหญ่จะขายผ่านเคาน์เตอร์

มาเปรียบเทียบพันธบัตรกับหุ้นกันที่นี่

Bonds (ตราสารหนี้)

- นักลงทุนทราบผลตอบแทนที่อาจได้รับจากการลงทุนในพันธบัตรล่วงหน้าก่อนตัดสินใจลงทุน

- อัตราผลตอบแทนของพันธบัตร (Bond Yield) เป็นตัวเลขที่กำหนดไว้ล่วงหน้า และผู้ซื้อสามารถทราบได้ตั้งแต่แรก

- เมื่อตราสารหนี้ครบกำหนด นักลงทุนจะได้รับผลตอบแทนตามที่ระบุไว้ (ในรูปแบบดอกเบี้ยของพันธบัตร)

- ราคาพันธบัตรขึ้นอยู่กับระดับความเสี่ยง (ตามทฤษฎี ความเสี่ยงสูง → ผลตอบแทนสูง ดังนั้นพันธบัตรระยะยาวมักให้ผลตอบแทนมากกว่า), ระยะเวลาครบกำหนด, เงินเฟ้อ และระดับอัตราดอกเบี้ย

- พันธบัตรสามารถซื้อขายในตลาดหลักทรัพย์เหมือนหุ้น แต่มีความผันผวนต่ำกว่าหุ้นมาก

- ETF ช่วยให้นักลงทุนสามารถเข้าถึงการลงทุนในพันธบัตรที่ซื้อขายในตลาดได้ (และมีหลายประเภทให้เลือก)

- ความผันผวนของราคาพันธบัตรมักต่ำกว่าหุ้น และความเสี่ยงถูกมองว่าต่ำกว่า

- พันธบัตรมีหลากหลายประเภทให้เลือก

- เป้าหมายของการลงทุนในพันธบัตรคือการปกป้องกำลังซื้อของเงิน (Purchasing Power Protection)

Stocks (หุ้น)

- นักลงทุนไม่สามารถรู้ผลลัพธ์ของการลงทุนในหุ้นล่วงหน้า

- รายได้ของผู้ถือหุ้นเป็นสิ่งไม่แน่นอน แม้แต่การจ่ายเงินปันผลก็สามารถหยุดได้หากบริษัทตัดสินใจ

- ผลลัพธ์จากการลงทุนในหุ้นมีความไม่แน่นอนสูงและมีความเป็นไปได้หลายรูปแบบ—กำไรอาจสูงมาก แต่ความเสี่ยงก็สูงตาม และโดยทั่วไปผลตอบแทนระดับสูงมักเป็นสิ่งที่ไม่สามารถทำได้จากการลงทุนในพันธบัตร

- ความเสี่ยงของการลงทุนในหุ้นโดยทั่วไปสูงกว่าพันธบัตร (โดยเฉพาะพันธบัตรรัฐบาล เช่น พันธบัตรสหรัฐอายุ 10 ปี)

- ความไม่แน่นอนของผลลัพธ์ในอนาคตส่งผลต่อจิตวิทยาของนักลงทุน

- ราคาหุ้นขึ้นอยู่กับความเชื่อมั่นของตลาด, ผลประกอบการของบริษัท และความคาดหวังของนักลงทุน

- หุ้นเป็นสินทรัพย์ที่มีความผันผวนสูงและมีความเสี่ยงสูง

- การลงทุนระยะยาวในหุ้นอาจเหมาะสมกว่า สำหรับนักลงทุนที่อายุน้อยหรือผู้ที่ยอมรับความเสี่ยงได้สูง

- เป้าหมายของการลงทุนในหุ้นคือการแสวงหาผลตอบแทนที่โดดเด่น (แลกกับการยอมรับความเสี่ยงสูง)

สำคัญ: พันธบัตรมีความผันผวนน้อยกว่า แต่ไม่สามารถรับประกันรายได้ที่แท้จริงให้กับนักลงทุนได้ และที่สำคัญกว่านั้น ในทางประวัติศาสตร์ การลงทุนในหุ้น (เช่น ดัชนี S&P 500) ให้ผลตอบแทนแก่นักลงทุนสูงกว่ามากในระยะยาว

ตัวอย่างประเภทของพันธบัตร

เมื่อเข้าใจพื้นฐานแล้ว ก็ถึงเวลาที่จะสำรวจประเภทของพันธบัตรต่างๆ ตลาดพันธบัตรเป็นภูมิทัศน์ที่กว้างใหญ่ เป็นที่ตั้งของพันธบัตรองค์กร พันธบัตรรัฐบาล และพันธบัตรเทศบาล พันธบัตรแต่ละประเภทมีลักษณะเฉพาะและโปรไฟล์ความเสี่ยงที่แตกต่างกัน

พันธบัตรองค์กร

เราเริ่มต้นด้วยพันธบัตรองค์กร บริษัทออกพันธบัตรองค์กรเพื่อระดมทุนสำหรับความต้องการทางธุรกิจของตน เมื่อคุณซื้อพันธบัตรองค์กร คุณกำลังให้เงินกู้แก่บริษัทนั้น โดยบริษัทจะสัญญาที่จะจ่ายดอกเบี้ยให้คุณเป็นระยะ ๆ และคืนเงินต้นเมื่อครบกำหนด

บริษัทผู้ออกหลักทรัพย์ร่วมมือกับธนาคารหรือผู้ค้าหลักทรัพย์เพื่อประเมินฐานะทางการเงินของตน และตัดสินใจเกี่ยวกับการเสนอขายพันธบัตร. ในขณะที่พันธบัตรของบริษัทมักให้ผลตอบแทนสูงกว่าพันธบัตรของรัฐบาล พวกมันมีความเสี่ยงมากกว่า. ความเสี่ยงเหล่านี้รวมถึง:

- ความเสี่ยงจากอัตราดอกเบี้ย

- ความเสี่ยงจากการลงทุนซ้ำ

- ความเสี่ยงจากเงินเฟ้อ

- ความเสี่ยงด้านเครดิตและการผิดนัดชำระหนี้

ความเสี่ยงที่สูงขึ้นอาจนำมาซึ่งผลตอบแทนที่สูงขึ้นเช่นกัน นั่นคือเหตุผลที่หุ้นกู้ของบริษัทมักให้ผลตอบแทนสูงกว่าพันธบัตรรัฐบาล มี ETF ที่ติดตามราคาหุ้นกู้ของบริษัท เช่น: iShares Corpbond EUN5.DE หรือ iShares EUNW.DE High yield corp bond

พันธบัตรรัฐบาล

ถัดไปคือพันธบัตรรัฐบาล เช่น พันธบัตรรัฐบาลสหรัฐฯ ซึ่งออกโดยรัฐบาลและโดยทั่วไปถือเป็นการลงทุนที่ปลอดภัยกว่าพันธบัตรรัฐบาลได้รับการค้ำประกันโดยความน่าเชื่อถือและความรับผิดชอบเต็มที่ของรัฐบาลผู้ออกพันธบัตร ทำให้เป็นสินทรัพย์ที่มีความเสี่ยงต่ำ โดยเฉพาะอย่างยิ่งเมื่อประเทศนั้นควบคุมสกุลเงินของตนเองและมีความสามารถในการ 'พิมพ์เงิน' เช่น สหรัฐอเมริกา (ธนาคารกลางสหรัฐ) การคาดการณ์การผิดนัดชำระหนี้จึงเป็นเรื่องยากมาก (แต่แน่นอนว่ายังมีโอกาสเกิดขึ้นได้ แม้จะน้อยกว่า 0 โดยเฉพาะเมื่อหนี้สินเพิ่มสูงขึ้น)

- คุณอาจคิดว่า "ความเสี่ยงต่ำ ผลตอบแทนต่ำ" แต่ไม่จำเป็นต้องเป็นเช่นนั้นเสมอไป ผลตอบแทนของพันธบัตรรัฐบาลขึ้นอยู่กับปัจจัยหลายประการ รวมถึงมูลค่าที่ตราไว้ของพันธบัตร อัตราดอกเบี้ย และปัจจัยที่ขับเคลื่อนโดยตลาด

คุ้นเคยกับประเภทของพันธบัตรต่าง ๆ แล้ว คุณพร้อมที่จะเริ่มต้นการเดินทางในการลงทุนในพันธบัตรของคุณคุณสามารถซื้อพันธบัตรผ่านนายหน้าพันธบัตรแบบบริการเต็มรูปแบบหรือแบบส่วนลดได้ คุณยังสามารถพิจารณาการกระจายการลงทุน ซึ่งเป็นปัจจัยสำคัญในการเริ่มต้นเลือกการลงทุนในกองทุน ETF พันธบัตร ภายในแพลตฟอร์มการซื้อขาย ไม่ว่าคุณจะเลือกซื้อพันธบัตรรายตัวหรือกองทุนพันธบัตร อย่าลืมความสำคัญของการบริหารความเสี่ยง โดยการกระจายการลงทุนของคุณไปยังพันธบัตรประเภทต่างๆ ผู้ออกพันธบัตร และระยะเวลาครบกำหนดที่แตกต่างกัน คุณสามารถลดความเสี่ยงและเพิ่มผลตอบแทนที่อาจได้รับได้

ราคาและอัตราดอกเบี้ย

หลังจากประเมินความน่าเชื่อถือของพันธบัตรแล้ว คุณสามารถดำเนินการทำความเข้าใจเกี่ยวกับการกำหนดราคาพันธบัตรและอัตราดอกเบี้ยได้ สองปัจจัยนี้มีความสัมพันธ์กันอย่างใกล้ชิด เมื่ออัตราดอกเบี้ยลดลง ราคาพันธบัตรมักจะเพิ่มขึ้นเนื่องจากอัตราดอกเบี้ยคงที่ดึงดูดใจมากขึ้น ส่งผลให้ความต้องการเพิ่มขึ้น ในทางกลับกัน เมื่ออัตราดอกเบี้ยเพิ่มขึ้น ราคาพันธบัตรมักจะลดลงเนื่องจากอัตราดอกเบี้ยคงที่ดูไม่น่าสนใจ ทำให้ความต้องการลดลง

ผลตอบแทนของพันธบัตรแสดงถึงผลตอบแทนที่คุณคาดหวังได้จากพันธบัตรนั้น การคำนวณผลตอบแทนทำได้โดยการนำมูลค่าหน้าพันธบัตรหารด้วยดอกเบี้ยที่จ่าย แต่พึงระลึกไว้ว่าผลตอบแทนไม่ใช่ปัจจัยเดียวที่ควรพิจารณาเมื่อลงทุนในพันธบัตร ปัจจัยอื่นๆ เช่น ผลตอบแทนตามมูลค่าหน้า ผลตอบแทนปัจจุบัน และผลตอบแทนจนถึงวันครบกำหนด ก็สามารถส่งผลต่อการตัดสินใจลงทุนของคุณได้เช่นกัน

ความน่าเชื่อถือของพันธบัตร

ก่อนที่คุณจะลงทุนในพันธบัตรอย่างจริงจัง การประเมินความน่าเชื่อถือของพันธบัตรนั้นเป็นสิ่งสำคัญยิ่ง นี่คือจุดที่การจัดอันดับเครดิตเข้ามามีบทบาท หน่วยงานจัดอันดับเครดิต เช่น Moody's - Standard & Poor's และ Fitch Ratings จะทำการประเมินความน่าเชื่อถือของพันธบัตรและกำหนดเกรดให้อยู่ในระดับตั้งแต่ AAA ถึง D หรือ Aaa ถึง D การจัดอันดับเหล่านี้จะช่วยให้คุณทราบถึงระดับความเสี่ยงของพันธบัตร และช่วยให้คุณตัดสินใจลงทุนได้อย่างมีข้อมูลครบถ้วน

แต่จำไว้ว่า คะแนนเครดิตไม่ใช่ทุกสิ่งทุกอย่าง มันเป็นเพียงเครื่องมือหนึ่งในเครื่องมือของคุณเท่านั้น การประเมินความน่าเชื่อถือของตราสารหนี้อย่างอิสระโดยการสังเกตตัวชี้วัดทางตลาดและใช้คะแนนเครดิตจากหน่วยงานอื่น ๆ ก็มีความสำคัญเช่นกัน นี่อาจช่วยคุณหลีกเลี่ยงปัญหาที่อาจเกิดขึ้นและทำให้การลงทุนในตราสารหนี้ของคุณได้ประโยชน์สูงสุด

กลยุทธ์การลงทุนในกองทุนตราสารหนี้

แม้ว่าการซื้อพันธบัตรรายบุคคลจะเป็นวิธีที่ดีในการเริ่มต้นลงทุนในพันธบัตร แต่กองทุนรวมพันธบัตรเป็นวิธีที่สะดวกกว่าในการบรรลุการกระจายความเสี่ยง กองทุนรวมพันธบัตรให้การเข้าถึงราคาในระดับสถาบัน ซึ่งช่วยให้ได้ราคาที่ดีกว่าสำหรับพันธบัตรรายบุคคล นอกจากนี้ ยังเป็นวิธีที่สะดวกกว่าในการบรรลุการกระจายความเสี่ยงเมื่อเทียบกับการลงทุนในพันธบัตรรายบุคคล

การกระจายการลงทุนในตราสารหนี้สามารถช่วยคุณบริหารความเสี่ยงและใช้ประโยชน์จากโอกาสที่อาจเกิดขึ้นได้. นี่คือวิธีการกระจายการลงทุนของคุณ:

- กระจายการลงทุนของคุณไปยังเครื่องมือทางการเงินต่าง ๆ เช่น ETF

- ผสานสินทรัพย์ที่ไม่มีความสัมพันธ์กันเข้าไว้ในพอร์ตการลงทุนของคุณเพื่อควบคุมกลยุทธ์การบริหารความเสี่ยง

- กระจายการลงทุนไปยังสินทรัพย์หลากหลายประเภท

โดยการปฏิบัติตามกลยุทธ์เหล่านี้ คุณสามารถลดความผันผวนและความเสี่ยงในการลงทุนในพันธบัตรของคุณได้

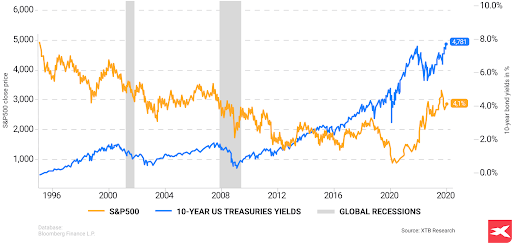

อัตราผลตอบแทนพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปี เทียบกับผลการดำเนินงานของดัชนี S&P 500 ตั้งแต่ปี 1995 ถึง 2024 แหล่งที่มา: XTB Research, Bloomberg Finance LP

การกระจายการลงทุนในพันธบัตร

การกระจายการลงทุนมีความสำคัญอย่างมากในการลงทุนในพันธบัตร. บางกองทุนรวม ETF ให้บริการพันธบัตรหลากหลายประเภทภายในกองทุนเดียว. นักลงทุนสามารถกระจายการลงทุนไปยังพันธบัตรที่แตกต่างกันได้:

- ประเภทของพันธบัตร

- การกำหนดตำแหน่งทางภูมิศาสตร์

- ภาคส่วน

- วันครบกำหนด

- คุณสมบัติด้านเครดิต

คุณสามารถบริหารความเสี่ยงและเพิ่มผลตอบแทนให้สูงสุดได้ พอร์ตการลงทุนในตราสารหนี้ที่หลากหลายอาจประกอบด้วยการลงทุนในตราสารหนี้ประเภทต่างๆ ซึ่งรวมถึง:

- พันธบัตรรัฐบาล

- พันธบัตรองค์กร

- พันธบัตรที่ให้ผลตอบแทนสูง

- หลักทรัพย์ที่ป้องกันเงินเฟ้อ

- หนี้ตลาดเกิดใหม่

แนวทางนี้ช่วยลดความผันผวนและความเสี่ยงโดยการทำให้มั่นใจว่าผลการดำเนินงานของกองทุนตราสารหนี้ไม่ได้พึ่งพาเพียงตราสารหนี้หรือประเภทตราสารหนี้เพียงอย่างเดียว เมื่อลงทุนในตราสารหนี้ องค์ประกอบสำคัญที่ต้องพิจารณาคือวันครบกำหนดและวันไถ่ถอนวันครบกำหนดไถ่ถอนของพันธบัตรคือวันที่กำหนดไว้อย่างเฉพาะเจาะจงซึ่งจำนวนเงินต้นของพันธบัตรจะถูกชำระคืนในวันดังกล่าว วันที่นี้ถูกกำหนดไว้ตั้งแต่เวลาที่ออกพันธบัตร และหมายถึงกำหนดเส้นตายสำหรับการชำระคืนจำนวนเงินต้น เมื่อพันธบัตรครบกำหนดและถูกไถ่ถอน ผู้ออกพันธบัตรจะชำระเงินจำนวนเงินต้นของพันธบัตรให้แก่ผู้ถือพันธบัตร

กระบวนการชำระหนี้คืนนี้เรียกว่าการไถ่ถอนพันธบัตร การเข้าใจถึงอายุครบกำหนดและระยะเวลาของพันธบัตรสามารถช่วยให้คุณพัฒนากลยุทธ์การลงทุนที่มีประสิทธิภาพมากขึ้นและอาจเพิ่มผลตอบแทนสูงสุดได้ โปรดจำไว้ว่าการลงทุนใน ETF คุณกำลังติดตามราคาพันธบัตรที่ซื้อขายในตลาดหลักทรัพย์ คุณสามารถขายและซื้อได้ทุกที่ที่คุณต้องการโดยไม่ต้องดูอายุครบกำหนด

การซื้อพันธบัตร: การซื้อโดยตรง vs. กองทุนรวม ETF พันธบัตร

การซื้อพันธบัตรให้คุณมีตัวเลือกหลักสองทาง: การซื้อโดยตรงหรือกองทุนซื้อขายแลกเปลี่ยนพันธบัตร (ETFs) แต่ละวิธีมีข้อดีและข้อเสียของตัวเอง

- กองทุนรวมดัชนีตราสารหนี้ (Bond ETFs) ให้สภาพคล่องระหว่างวันและช่วยให้คุณสามารถกระจายการลงทุนในพอร์ตของคุณได้อย่างรวดเร็ว อย่างไรก็ตาม อาจมีค่าคอมมิชชั่นในการซื้อขาย ทำให้เหมาะสำหรับการซื้อขายที่มีมูลค่าสูงและน้อยครั้งกว่า บริษัทนายหน้าซื้อขายหลักทรัพย์บางแห่งที่ใหญ่ที่สุดให้บริการการลงทุนในหุ้นและกองทุนรวมดัชนีแบบไม่มีค่าธรรมเนียมสำหรับลูกค้า แต่กองทุนรวมดัชนีทุกกองทุนยังมีสิ่งที่เรียกว่า TER (ค่าใช้จ่ายรายปีของการถือครอง) โดยทั่วไป TER จะต่ำกว่า 0.1% (สำหรับ 1 ปี)

- ตัวอย่างเช่น iShares USD Treasury Bond 20yr+ (DTLA.UK) ที่ได้รับความนิยมมีค่า TER อยู่ที่ 0.07% ในทางกลับกัน การซื้อพันธบัตรโดยตรงจะทำให้คุณเป็นเจ้าของพันธบัตรอย่างเต็มรูปแบบ ซึ่งหมายความว่าคุณจะได้รับดอกเบี้ยอย่างสม่ำเสมอและได้รับเงินต้นคืนเมื่อครบกำหนดแต่ควรระลึกไว้ว่าการซื้อพันธบัตรโดยตรงอาจต้องการการลงทุนที่มากขึ้น และอาจไม่ให้ระดับการกระจายความเสี่ยงเช่นเดียวกับกองทุนรวมตราสารหนี้ (ETFs) ซึ่งก็ถูกใช้เพื่อป้องกันความเสี่ยงของพอร์ตการลงทุนเช่นกัน

การอ่านเส้นอัตราผลตอบแทน

เส้นอัตราผลตอบแทน (Yield Curve) เป็นเครื่องมือที่มีคุณค่าสำหรับนักลงทุนในพันธบัตร การแสดงผลในรูปแบบกราฟของอัตราผลตอบแทนพันธบัตรนี้สามารถให้ข้อมูลเชิงลึกที่มีคุณค่าเกี่ยวกับอัตราดอกเบี้ยในอนาคตและสภาพเศรษฐกิจ ตัวอย่างเช่น เส้นอัตราผลตอบแทนที่ชันขึ้นแสดงถึงความคาดหวังว่าอัตราดอกเบี้ยในอนาคตจะสูงขึ้น ซึ่งนำไปสู่อัตราผลตอบแทนพันธบัตรที่เพิ่มขึ้นและราคาพันธบัตรที่ลดลง

ในทางกลับกัน เส้นอัตราผลตอบแทนที่แบนหรือกลับหัวบ่งชี้ถึงความคาดหวังว่าอัตราดอกเบี้ยในอนาคตจะลดลง ซึ่งนำไปสู่ผลตอบแทนพันธบัตรที่ลดลงและราคาพันธบัตรที่สูงขึ้น การเข้าใจวิธีการตีความเส้นอัตราผลตอบแทนสามารถช่วยให้คุณตัดสินใจลงทุนได้อย่างมีข้อมูลมากขึ้นและอาจเพิ่มผลตอบแทนสูงสุดของคุณได้

นี่เป็นเพียงหนึ่งในหลายๆ วิธีที่คุณสามารถใช้ข้อมูลตลาดให้เป็นประโยชน์ในการลงทุนในพันธบัตร

พันธบัตรและเงินเฟ้อ: การบริหารความเสี่ยง

อีกปัจจัยสำคัญที่ต้องพิจารณาเมื่อลงทุนในพันธบัตรคือเงินเฟ้อ การเพิ่มขึ้นของเงินเฟ้ออาจนำไปสู่อัตราดอกเบี้ยที่สูงขึ้น ซึ่งอาจลดมูลค่าของพันธบัตรที่มีอยู่ได้ สิ่งนี้อาจกัดกร่อนผลตอบแทนของคุณและอาจนำไปสู่การขาดทุนได้

วิธีหนึ่งในการป้องกันความเสี่ยงจากเงินเฟ้อคือการลงทุนในพันธบัตรรัฐบาลที่ปรับตามอัตราเงินเฟ้อ (TIPS) พันธบัตรเหล่านี้จะปรับมูลค่าเงินต้นตามอัตราเงินเฟ้อ ซึ่งช่วยปกป้องเงินลงทุนจากผลกระทบของการลดลงของมูลค่าเงิน

พันธบัตรผลตอบแทนสูง vs. พันธบัตรเกรดลงทุน

การลงทุนในพันธบัตรมักนำเสนอทางเลือกระหว่างพันธบัตรที่ให้ผลตอบแทนสูง (หรือที่เรียกว่าขยะ) กับพันธบัตรที่มีอันดับความน่าเชื่อถือในระดับลงทุน พันธบัตรที่ให้ผลตอบแทนสูงเสนอผลตอบแทนที่สูงกว่าเนื่องจากมีระดับความเสี่ยงที่สูงกว่า พันธบัตรเหล่านี้อาจเป็นทางเลือกที่ดีสำหรับนักลงทุนที่มีความเสี่ยงสูงและยินดีที่จะรับความเสี่ยงมากขึ้นเพื่อแลกกับผลตอบแทนที่อาจสูงกว่า

ในทางกลับกัน พันธบัตรที่มีเกรดการลงทุนมีอันดับความน่าเชื่อถือสูงและความเสี่ยงในการผิดนัดชำระหนี้ที่ค่อนข้างต่ำ อาจเหมาะสมกับนักลงทุนที่ระมัดระวังซึ่งให้ความสำคัญกับความปลอดภัยและความมั่นคงมากกว่าผลตอบแทนที่สูง

เมื่อใดควรขายพันธบัตร: การพิจารณาเรื่องจังหวะเวลาและมูลค่าตลาด

การเข้าใจเวลาที่เหมาะสมในการขายพันธบัตรมีความสำคัญเท่ากับการรู้เวลาที่เหมาะสมในการซื้อ การเปลี่ยนแปลงของอัตราดอกเบี้ย ความเสี่ยงด้านเครดิต และมูลค่าตลาดสามารถมีอิทธิพลต่อการตัดสินใจขายของคุณได้ ตัวอย่างเช่น เมื่ออัตราดอกเบี้ยเพิ่มขึ้น ราคาพันธบัตรมักจะลดลง ซึ่งอาจกระตุ้นให้นักลงทุนบางคนตัดสินใจขาย

อย่างไรก็ตาม การขายพันธบัตรไม่ได้เกี่ยวข้องกับการจับจังหวะตลาดเพียงอย่างเดียว แต่ยังเกี่ยวข้องกับการบริหารกลยุทธ์การลงทุนโดยรวมของคุณด้วย ไม่ว่าคุณจะกำลังปรับสมดุลพอร์ตการลงทุนของคุณ ปรับระดับความเสี่ยงของคุณ หรือล็อกกำไรไว้ การขายพันธบัตรสามารถเป็นส่วนสำคัญของการเดินทางทางการลงทุนของคุณได้

การลงทุนข้ามพรมแดน: พันธบัตรต่างประเทศและอัตราแลกเปลี่ยนเงินตรา

การลงทุนในพันธบัตรต่างประเทศมีโอกาสมากมาย แต่ก็มาพร้อมกับความเสี่ยงที่ไม่เหมือนใครเช่นกัน การเปลี่ยนแปลงของอัตราแลกเปลี่ยนเงินตราสามารถส่งผลกระทบอย่างมีนัยสำคัญต่อผลการดำเนินงานของการลงทุนในพันธบัตรต่างประเทศของคุณได้ ขณะที่เงินตราในประเทศที่แข็งแกร่งอาจทำให้ผลตอบแทนของคุณลดลง เงินตราในประเทศที่อ่อนแออาจช่วยเพิ่มผลตอบแทนของคุณได้

การลงทุนในพันธบัตรต่างประเทศไม่เหมาะสำหรับทุกคน การลงทุนนี้ต้องการความเข้าใจที่มั่นคงเกี่ยวกับตลาดต่างประเทศและอัตราแลกเปลี่ยนเงินตราต่างประเทศ แต่สำหรับผู้ที่พร้อมจะรับความท้าทายนี้ มันสามารถเป็นวิธีที่น่าตื่นเต้นในการกระจายพอร์ตการลงทุนของคุณและอาจเพิ่มผลตอบแทนของคุณได้

พันธบัตร: พอร์ตการลงทุนแบบสมดุล

ในพอร์ตการลงทุนที่หลากหลายอย่างเหมาะสม พันธบัตรมีบทบาทสำคัญอย่างยิ่ง พันธบัตรสามารถช่วยบริหารความเสี่ยง ให้แหล่งรายได้ที่มั่นคง และทำหน้าที่เป็นตัวกันชนต่อความผันผวนของตลาด ไม่ว่าคุณจะเป็นนักลงทุนที่เน้นความปลอดภัยและความมั่นคง หรือเป็นนักลงทุนที่กล้าเสี่ยงและมุ่งหวังผลตอบแทนสูง พันธบัตรก็สามารถเป็นส่วนเสริมที่มีคุณค่าสำหรับพอร์ตการลงทุนของคุณได้

จำไว้ว่าการลงทุนในพันธบัตรไม่ใช่แค่การซื้อในราคาต่ำแล้วขายในราคาสูงเท่านั้น แต่เป็นเรื่องของ:

- การเข้าใจตลาด

- การประเมินความเสี่ยง

- การตัดสินใจอย่างมีข้อมูล

- การสร้างพอร์ตการลงทุนที่สมดุลซึ่งสอดคล้องกับเป้าหมายทางการเงินและความเสี่ยงที่คุณยอมรับได้

ในโลกของการลงทุนในพันธบัตร ความรู้คือพลัง การเข้าใจตลาดพันธบัตร การถอดรหัสประเภทของพันธบัตร และการนำทางผ่านสินทรัพย์ที่มีรายได้คงที่สามารถช่วยให้คุณตัดสินใจลงทุนได้อย่างมีข้อมูล

ไม่ว่าคุณจะซื้อพันธบัตรโดยตรงหรือผ่านกองทุน ETF พันธบัตร ประเมินความน่าเชื่อถือของพันธบัตร หรืออ่านเส้นอัตราผลตอบแทน ทุกขั้นตอนของการลงทุนในพันธบัตรของคุณล้วนมีบทบาทสำคัญในการกำหนดรูปแบบพอร์ตการลงทุนของคุณ อย่าลืมว่าเป้าหมายสูงสุดไม่ใช่แค่การทำเงินเท่านั้น แต่คือการสร้างพอร์ตการลงทุนที่สมดุลซึ่งสอดคล้องกับเป้าหมายทางการเงินและความเสี่ยงที่ยอมรับได้ ซึ่งเป็นทัศนคติส่วนบุคคลอย่างยิ่ง

เอกสารฉบับนี้จัดทำขึ้นเพื่อให้ข้อมูลเบื้องต้นและใช้สำหรับการศึกษาเท่านั้น ความคิดเห็น การวิเคราะห์ ราคา หรือเนื้อหาอื่น ๆ ในเอกสารนี้ ไม่ได้มีวัตถุประสงค์เพื่อให้คำแนะนำในการลงทุน หรือเพื่อให้ความเข้าใจด้านกฎหมายของประเทศ Belize ผลประกอบการในอดีตไม่ได้เป็นการรับประกันถึงผลประกอบการในอนาคต การกระทำหรือการตัดสินใจใด ๆ ตามข้อมูลในเอกสารนี้ เป็นความเสี่ยงของผู้ดำเนินการเอง XTB ไม่มีส่วนรับผิดชอบต่อความสูญเสีย ความเสียหาย หรือผลกำไรหรือขาดทุนใด ๆ ที่อาจเกิดขึ้น ไม่ว่าจะเป็นทางตรงหรือทางอ้อมจากการใช้ข้อมูลในเอกสารนี้ ทุกการตัดสินใจลงทุนควรพิจารณาอย่างรอบคอบ และเป็นความรับผิดชอบของท่านเอง

FAQ

คำถามที่พบบ่อย

กองทุน ETF พันธบัตรให้สภาพคล่องระหว่างวันและสามารถซื้อขายได้ในราคาตลาด ในขณะที่การซื้อพันธบัตรโดยตรงให้กรรมสิทธิ์เต็มในพันธบัตรและความแน่นอนในการรับดอกเบี้ยอย่างสม่ำเสมอและการคืนเงินต้นเมื่อครบกำหนด

พันธบัตรสามารถเป็นการลงทุนที่ดีได้เนื่องจากมีศักยภาพในการให้รายได้ดอกเบี้ยในระดับที่เหมาะสมและมอบประโยชน์ด้านการกระจายความเสี่ยงภายในพอร์ตการลงทุน อย่างไรก็ตาม เป้าหมายของการลงทุนในพันธบัตรนั้นแตกต่างจากการลงทุนในหุ้นเป้าหมายของการลงทุนในตราสารหนี้คือการถือครองเงินเพื่อซื้อเงินในอนาคตในโลกที่มีความเสี่ยงจากภาวะเงินเฟ้อ อย่างไรก็ตาม ทุกคนควรจำไว้ว่าการลงทุนในตราสารหนี้อาจมีความเสี่ยง และการซื้อตราสารหนี้ทุกครั้งอาจไม่ก่อให้เกิดกำไร ผู้ถือตราสารหนี้อาจสูญเสียเงินทั้งหมดหากผู้ออกตราสารล้มละลาย ตามประวัติศาสตร์ที่ผ่านมา อาจเป็นบริษัทเอกชนหรือแม้กระทั่งประเทศชาติก็ได้ ในตลาดการเงิน ทุนของคุณมีความเสี่ยงอยู่เสมอ

ประเภทหลักของพันธบัตร ได้แก่ พันธบัตรบริษัท พันธบัตรรัฐบาล และพันธบัตรเทศบาล โดยแต่ละประเภทมีลักษณะเฉพาะและระดับความเสี่ยงที่แตกต่างกัน

เมื่ออัตราดอกเบี้ยเพิ่มขึ้น ราคาพันธบัตรโดยทั่วไปจะลดลง และในทางกลับกัน ความสัมพันธ์นี้เรียกว่าความสัมพันธ์ผกผัน นักลงทุนบางรายใช้สัญญาณผกผัน (โดยเฉพาะพันธบัตรรัฐบาลสหรัฐฯ อายุ 10 ปีและ 2 ปี) เป็นสัญญาณบ่งชี้ความเสี่ยงของภาวะเศรษฐกิจถดถอย