- เงินเฟ้อชะลอตัวต่อเนื่อง ทำให้ ธนาคารกลางสหรัฐ (Federal Reserve) อยู่ในจุดที่สบายใจมากขึ้น 🏦

- เงินเฟ้อชะลอตัวต่อเนื่อง ทำให้ ธนาคารกลางสหรัฐ (Federal Reserve) อยู่ในจุดที่สบายใจมากขึ้น 🏦

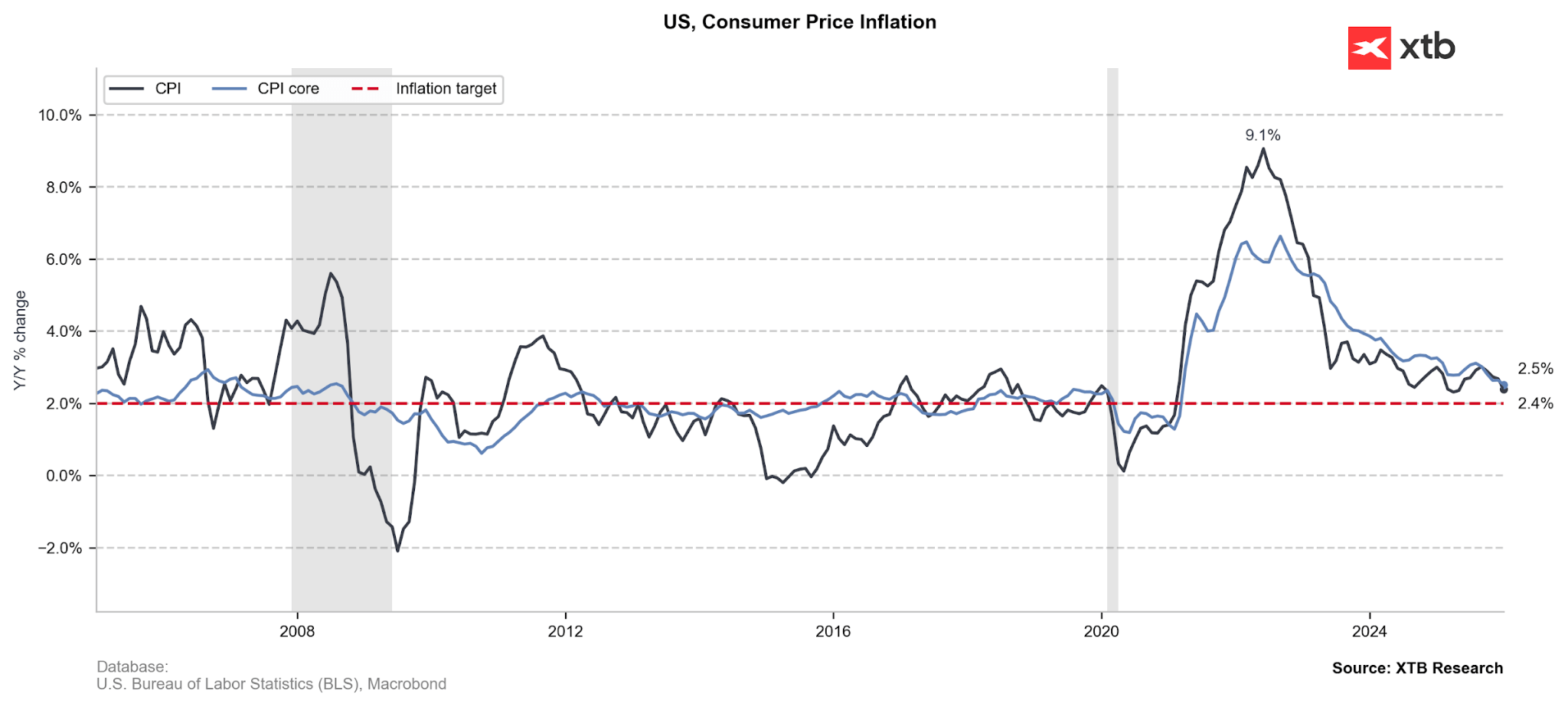

รายงานเงินเฟ้อเดือนมกราคมสะท้อนให้เห็นว่าอัตราเงินเฟ้อทั่วไปชะลอตัวลง ซึ่งเป็นสัญญาณยืนยันแนวโน้มขาลงอย่างต่อเนื่อง และทำให้ ธนาคารกลางสหรัฐ (Federal Reserve) อยู่ในสถานะที่ได้เปรียบและผ่อนคลายมากขึ้น อย่างไรก็ตาม แรงกดดันพื้นฐานบางส่วนยังคงอยู่

แม้ว่าราคาพลังงานจะช่วยหนุนกระบวนการชะลอเงินเฟ้ออย่างมีนัยสำคัญ และสนับสนุนมุมมองเชิงบวกดังกล่าว แต่ต้นทุนในภาคบริการและหมวดหมู่ที่ผันผวนสูง เช่น การเดินทาง ยังทรงตัวในระดับสูง ทำให้ Fed มีแนวโน้มจะยังคงดำเนินนโยบายอย่างอดทน ระมัดระวัง และติดตามสถานการณ์อย่างใกล้ชิดต่อไป

ภาวะเงินเฟ้อชะลอตัว (Disinflation) มีความคืบหน้าในช่วงหลายเดือนที่ผ่านมา อย่างไรก็ตาม ความไม่แน่นอนของข้อมูลหลังช่วงปิดหน่วยงานรัฐ (shutdown) และผลกระทบจากการส่งผ่านต้นทุนภาษีนำเข้า (tariffs) ที่ยังคงเพิ่มขึ้น ทำให้เกิดคำถามว่าแนวโน้มนี้จะยั่งยืนได้หรือไม่

แหล่งที่มา: XTB Research

🔹 ภาพรวม Headline vs Core

เงินเฟ้อทั่วไป (Headline Inflation):

ดัชนี “All items” เพิ่มขึ้น 0.2% MoM ในเดือนมกราคม ชะลอลงเล็กน้อยจาก 0.3% ในเดือนธันวาคม ส่งผลให้อัตราเงินเฟ้อรายปี (YoY) อยู่ที่ 2.4%

เงินเฟ้อพื้นฐาน (Core Inflation):

เมื่อหักหมวดอาหารและพลังงานออก ราคาปรับขึ้น 0.3% MoM (จาก 0.2% ในเดือนก่อนหน้า) ทำให้อัตรารายปียังคงอยู่ที่ 2.5%

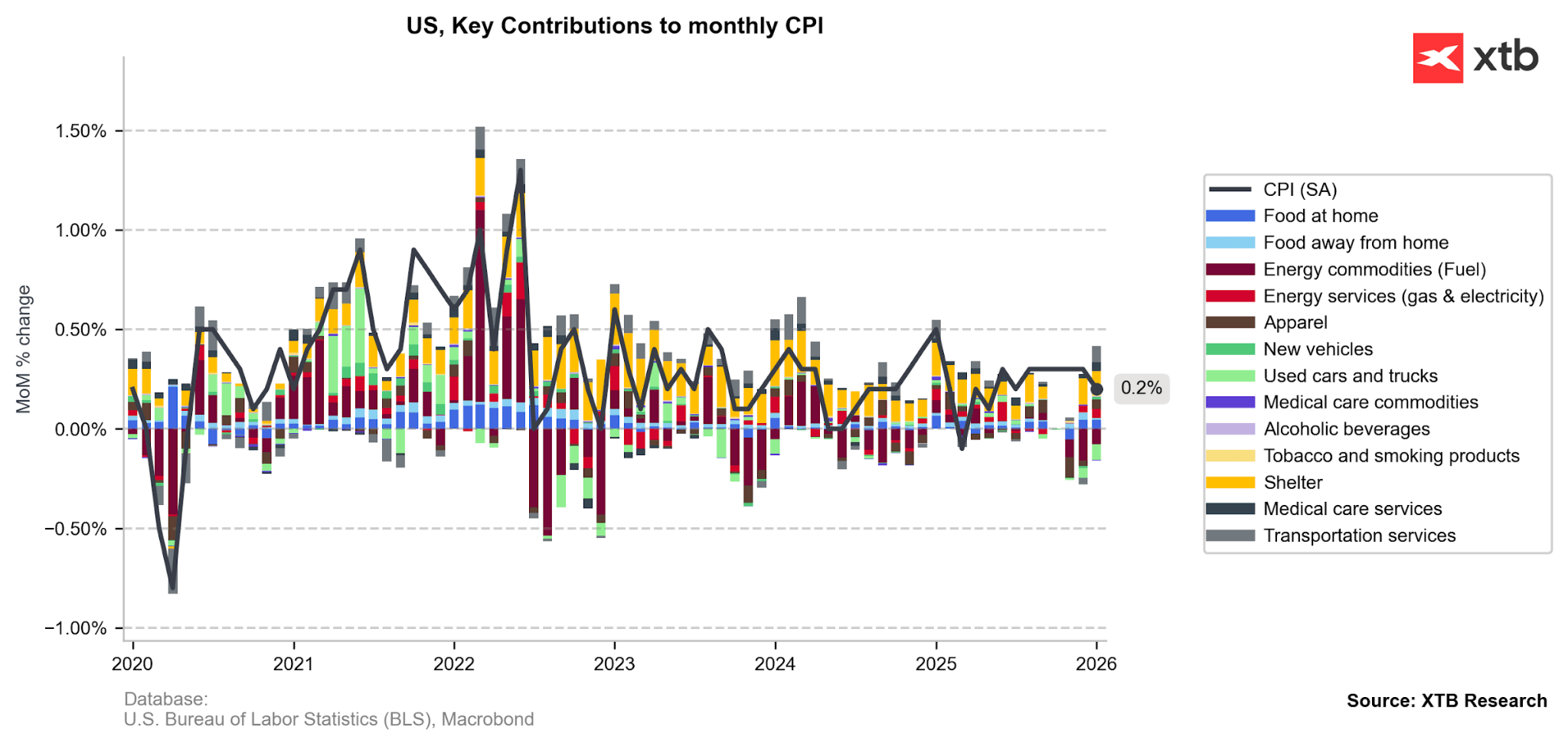

🔹 การเปลี่ยนแปลงสำคัญรายเดือน (ธ.ค. 2025 → ม.ค. 2026)

พลังงานกดเงินเฟ้อ (Energy Drag):

ราคาพลังงานพลิกกลับลดลงแรง -1.5% MoM หลังจากเพิ่มขึ้น 0.3% ในเดือนก่อน โดยมีสาเหตุหลักจากราคาน้ำมันเบนซินที่ร่วงลงถึง -3.2%

ภาคบริการยังเหนียวตัว (Service Stickiness):

ภาคบริการยังเป็นตัวผลักดันเงินเฟ้อหลัก เพิ่มขึ้น 0.4% MoM

โดยเฉพาะค่าโดยสารสายการบินที่พุ่งแรง +6.5% เร่งตัวขึ้นจาก +3.8% ในเดือนธันวาคม

ที่อยู่อาศัยและค่าเช่า (Housing & Shelter):

แรงกดดันเริ่มชะลอลง โดยหมวดที่อยู่อาศัยเพิ่มขึ้นเพียง 0.2% MoM เทียบกับ 0.4% ก่อนหน้า

สินค้าโดยรวมยังมีภาวะเงินฝืด (Goods Deflation):

ราคารถยนต์มือสองและรถบรรทุกลดลงต่อเนื่อง -1.8% MoM

ในขณะที่เสื้อผ้าปรับขึ้นเล็กน้อย +0.3% หลังจากทรงตัวก่อนหน้า

ผลกระทบจากภาษีนำเข้าเริ่มชัด (Tariff Impact):

สินค้าที่อ่อนไหวต่อภาษีนำเข้าเริ่มเห็นการปรับราคาขึ้นชัดเจน

-

เครื่องเรือน +0.7%

-

เครื่องใช้ไฟฟ้า เช่น เครื่องซักผ้า +1.3%

-

อุปกรณ์วิดีโอ/เครื่องเสียง +2.2%

-

คอมพิวเตอร์และซอฟต์แวร์ +3.1%

🔹 สรุปภาพรวม

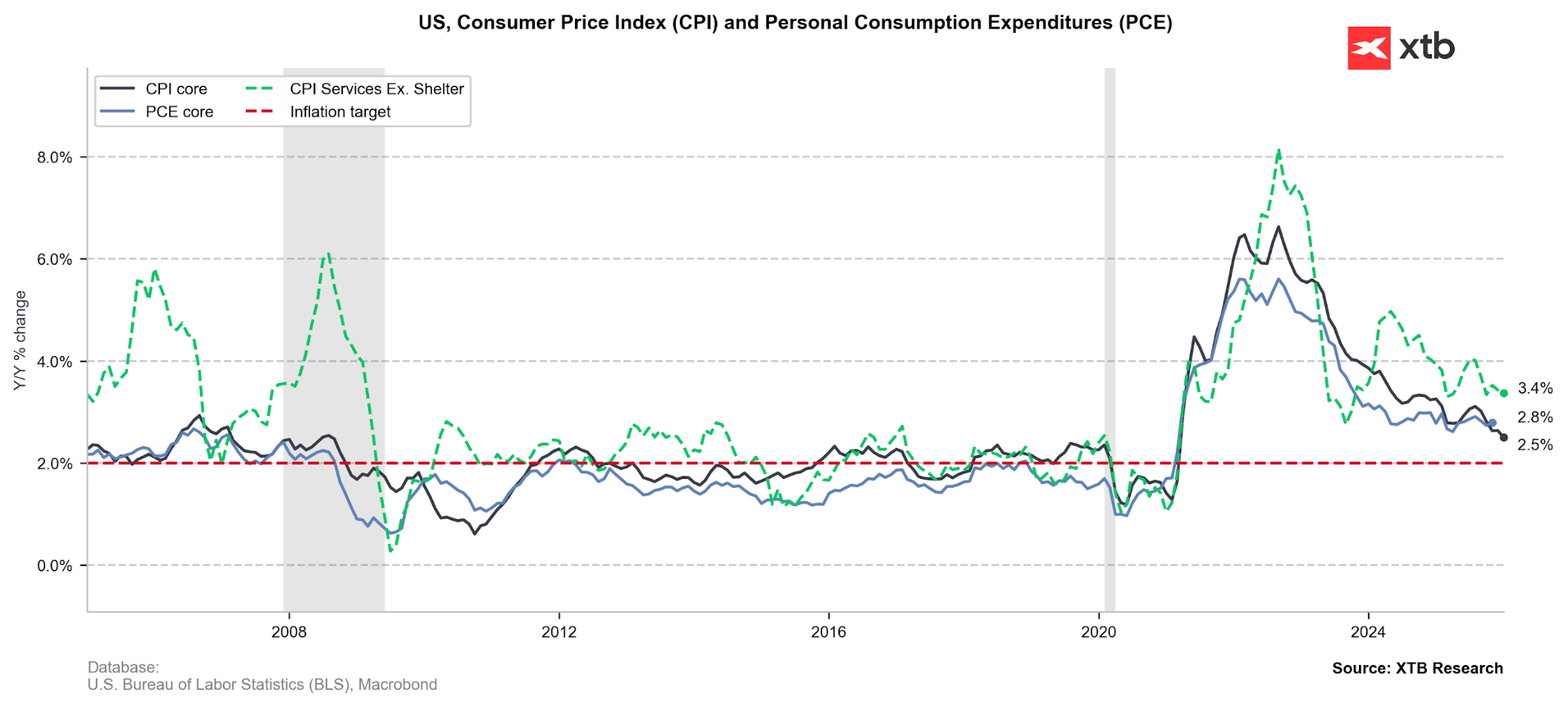

แม้พลังงานจะช่วยกดเงินเฟ้อลงและสนับสนุนแนวโน้มชะลอตัว แต่แรงกดดันจากภาคบริการและต้นทุนที่เกี่ยวข้องกับภาษีนำเข้าที่ยังเพิ่มขึ้น อาจทำให้ ธนาคารกลางสหรัฐ (Federal Reserve) ยังคงดำเนินนโยบายอย่างระมัดระวัง และยังไม่เร่งลดดอกเบี้ยในระยะสั้น

องค์ประกอบ Shelter (ที่อยู่อาศัย/ค่าเช่า) ยังคงเป็นแรงขับเคลื่อนหลักของเงินเฟ้อผู้บริโภคมาโดยตลอด ดังนั้นสัดส่วนที่ลดลงในการประกาศตัวเลข CPI ล่าสุดจึงถือเป็นสัญญาณบวก และอาจช่วยสนับสนุนการถกเถียงเรื่องการปรับลดอัตราดอกเบี้ยมากขึ้น

ขณะเดียวกัน แนวโน้มราคาน้ำมันที่คาดว่าจะลดลงต่อเนื่อง ก็มีแนวโน้มช่วยเสริมแรงกดดันด้านเงินเฟ้อให้ชะลอลงผ่านหมวดพลังงาน และอาจช่วยจำกัดความผันผวนของค่าโดยสารเครื่องบินได้

แหล่งที่มา: XTB Research

🔹 ผลกระทบต่อ Fed

ข้อมูลเงินเฟ้อล่าสุดช่วยให้ Federal Open Market Committee (FOMC) มี “พื้นที่หายใจ” มากขึ้นในการหารือเกี่ยวกับความเป็นไปได้ของการกลับมาผ่อนคลายนโยบายการเงิน แทนที่จะต้องเร่งรีบดำเนินการ

การชะลอตัวของเงินเฟ้อทั่วไปได้รับแรงหนุนหลักจากราคาน้ำมันเบนซินที่ลดลงแรง และเงินเฟ้อหมวดอาหารที่อยู่ในระดับต่ำ ซึ่งช่วยตรึงความคาดหวังเงินเฟ้อของผู้บริโภคให้อยู่ในกรอบที่ควบคุมได้

นอกจากนี้ การชะลอลงของต้นทุนที่อยู่อาศัยเหลือเพียง 0.2% ต่อเดือน ยังถือเป็นสัญญาณผ่อนคลายที่ชัดเจนที่สุดสำหรับภาคบริการพื้นฐาน (core services)

อย่างไรก็ตาม กรรมการที่มีมุมมองเข้มงวด (hawkish) น่าจะยังคงระมัดระวัง เนื่องจากเงินเฟ้อพื้นฐานที่ยัง “เหนียวตัว” และแรงกดดันด้านราคาจากสินค้าที่อ่อนไหวต่อภาษีนำเข้าที่ยังคงชัดเจน

โดยสรุป การชะลอตัวของเงินเฟ้อที่ดำเนินต่อเนื่อง ประกอบกับตลาดแรงงานที่ยังแข็งแกร่ง ทำให้ ธนาคารกลางสหรัฐ (Federal Reserve) มีความยืดหยุ่นมากขึ้นในการปรับนโยบายตามความเสี่ยงทั้งสองด้านของภารกิจ (การควบคุมเงินเฟ้อและการจ้างงาน) ซึ่งในขณะนี้ความเสี่ยงโดยรวมยังถือว่าค่อนข้างต่ำ

เงินเฟ้อภาคบริการที่ชะลอลงโดยรวม ควรเป็นปัจจัยสนับสนุนให้เกิดการหารือเกี่ยวกับการปรับลดอัตราดอกเบี้ยเพิ่มเติม

แหล่งที่มา: XTB Research

🔹 ปฏิกิริยาตลาด (Market Reaction)

พันธบัตรรัฐบาลสหรัฐปรับตัวขึ้นอย่างโดดเด่น โดยอัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปี ปรับตัวลดลงสู่ระดับต่ำสุดในรอบ 3 เดือน ปัจจุบันเคลื่อนไหวบริเวณประมาณ 4.06%

การลดลงของบอนด์ยีลด์สะท้อนว่า นักลงทุนคาดหวังมากขึ้นว่า ธนาคารกลางสหรัฐ (Federal Reserve) อาจมีพื้นที่ในการปรับลดดอกเบี้ย หากแนวโน้มเงินเฟ้อยังคงชะลอตัวต่อเนื่อง

The futures on 10Y Treasury Notes are at their highest since early December 2025. Source: xStation5

According to the Federal Funds Futures, the short-term rate cut expectations remain well-anchored, with implied probabilities for the first half of 2026 remaining broadly unchanged (approx. 10% for March, 35% for April and 90% for June). The longer end, however, turned more dovish, with markets currently pricing 2.56 rate cuts before the end of 2026, compared to 2.3 a week ago.

Source: Bloomberg Finance LP

รายงาน CPI เป็นตัวจำกัดแรงซื้อของดอลลาร์ในวันนี้ ทำให้ผลตอบแทนทั้งหมดใน ดัชนีดอลลาร์สหรัฐ (USDIDX) ถูกล้างออกไป แม้ว่าความผันผวนรวมในตลาด FX จากตัวเลข CPI จะอยู่ในระดับจำกัดก็ตาม

Bitcoin ปรับตัวขึ้น 3% กำลังพยายามสร้างสัญญาณกลับตัวของแนวโน้ม 📈

เตลาดเด่นวันนี้: US500 เคลื่อนไหวตามข้อมูล PCE และแรงส่งจากกระแส AI

ปฏิทินเศรษฐกิจ: ตัวเลข PCE ของสหรัฐอยู่ในความสนใจของตลาด!

สรุปข่าวเช้า: ไฟเขียวซื้อน้ำมันรัสเซียได้ 30 วัน