هل سيخفف بنك الاحتياطي الفيدرالي سياسته؟

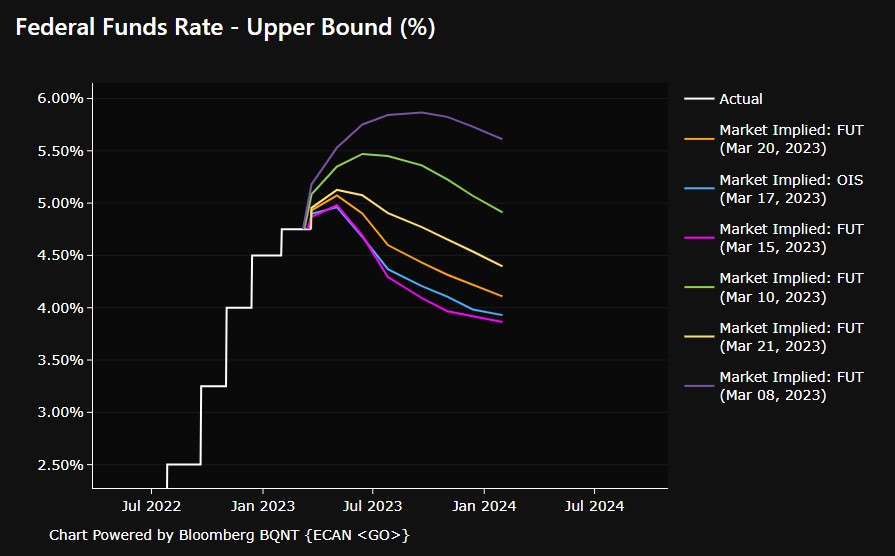

في الآونة الأخيرة ، في 8 مارس ، توقع السوق أن الاحتياطي الفيدرالي قد يرتفع بمقدار 50 نقطة أساس في مارس ، ويمكن أن يتجاوز السعر الآجل 5.5٪ (كان هذا هو السيناريو الأساسي). أدى انهيار SVB والاستيلاء على Credit Suisse إلى تغيير كل شيء في السوق. على الرغم من أنه يبدو أن الأزمة قد تم تجنبها ، إلا أن هذا الخطر قد يعود نظريًا بقوة مضاعفة ، وهو ما قد يكرر أزمة عام 2008.

تغيرت توقعات أسعار الفائدة في الولايات المتحدة بشكل كبير خلال الأسبوعين الماضيين. حاليًا ، يرى السوق فرصًا لحدوث ارتفاعات غير مكتملة مرتين في الدورة الحالية بالنظر إلى التغيير الضمني. من ناحية أخرى ، تشهد بعد ذلك تخفيضات سريعة وكبيرة إلى حد ما بحلول نهاية هذا العام. المصدر: بلومبرج

ما الذي يستحق الاهتمام به؟

- يقوم السوق بتسعير احتمالية تزيد عن 80٪ بزيادة قدرها 25 نقطة أساس. نعتقد أيضًا أن بنك الاحتياطي الفيدرالي يجب أن يستمر في الارتفاع.

- ومع ذلك ، كانت هناك توقعات بأنه بسبب المخاطر النظامية ، سيقرر الاحتياطي الفيدرالي التوقف مؤقتًا (وليس بالضرورة إنهاء دورة الارتفاع). يعتقد بنك جولدمان ساكس أن بنك الاحتياطي الفيدرالي لن يقوم برفع كيو تي وسينهيها

- قام بنك الاحتياطي الفيدرالي بزيادة السيولة في الأسواق ، لذلك هناك ادعاءات بأنه قد يتخلى أيضًا عن QT أو يقلل من حجمها. من الناحية النظرية ، يمكن أن تزيد من QT لتعويض تأثير الزيادة الأخيرة في السيولة

- السيولة مطلوبة للكيانات الأصغر. الكبيرة منها لديها سيولة كافية

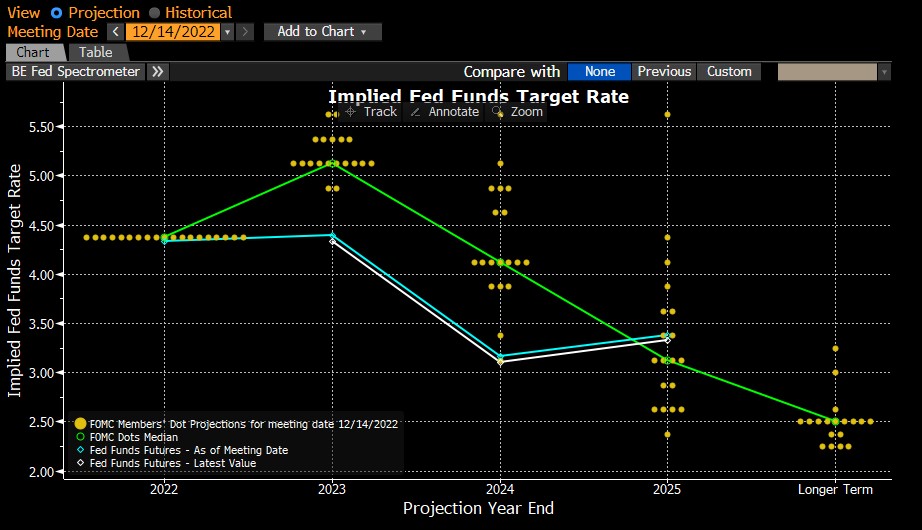

- سيكون المخطط النقطي ، الذي سيظهر توقعات الاحتياطي الفيدرالي لمزيد من التحركات ، هو المفتاح

- يتعين على بنك الاحتياطي الفيدرالي أن يقرر بين تقليل المخاطر النظامية والاستمرار في محاربة التضخم بقوة

- السيناريو الإيجابي للأسواق هو الحفاظ على توقعات السعر الآجل دون تغيير أو رفعه قليلاً. هذا من شأنه أن يعطي مساحة لمزيد من التنزه

- يمكن اعتبار الزيادة في توقعات معدل الفائدة الآجلة فوق 5.5٪ خطوة متشددة من قبل بنك الاحتياطي الفيدرالي.

- سيكون مزيج قرار السعر الآجل و QT عاملاً أساسيًا

- يتباطأ التضخم في الولايات المتحدة ، لكنه يظل مرتفعًا من وجهة نظر بنك الاحتياطي الفيدرالي. لا يزال التضخم في الخدمات بشكل رئيسي

- ومن المتوقع أن ينخفض التضخم المرتبط بالسلع بشكل أكبر. انخفضت أسعار النفط بشكل كبير ، لذا سيكون للتأثير الأساسي تأثير كبير جدًا على التضخم في مارس وأبريل

السوق أكثر حذرًا في افتراضاته مما كان الاحتياطي الفيدرالي في اجتماعه الأخير. هل يقرر الاحتياطي الفيدرالي رفع توقعاته لسعر الفائدة في نهاية هذا العام؟ المصدر: بلومبرج

كيف سيكون رد فعل الأسواق؟

كان US500 تقريبًا حيث كان قبل انهيار البنك الوطني السويسري. كسر US500 خط الاتجاه الهابط في يناير واختبره مرة أخرى في 10 مارس. كانت هناك تكهنات بأن ما يسمى "مصيدة السوق الصاعدة" ربما تم وضعها. مع ذلك ، قد يؤدي الحفاظ على US500 فوق خط الاتجاه الهابط إلى إبطال هذه التوقعات. ومع ذلك ، فمن الأهمية بمكان أن يكسر المضاربون على الارتفاع 4200 نقطة ، وهو ما قد يحدث إذا ظل السعر الآجل دون تغيير وتغيير افتراضات برنامج تخفيض الميزانية العمومية. ومع ذلك ، إذا حافظ بنك الاحتياطي الفيدرالي على موقف متشدد حاد (رفع توقعات الأسعار والحفاظ على QT). ثم يمكن اختبار المنطقة حول 3800 نقطة.

500 US

المصدر: xStation5

EURUSD

أدت زيادة السيولة التي قدمها بنك الاحتياطي الفيدرالي إلى انخفاضات حادة في عائدات الولايات المتحدة ، مما أعاد اليورو مقابل الدولار الأميركي إلى المستوى 1.08. قد يؤدي الحفاظ على موقف بنك الاحتياطي الفيدرالي المتشدد إلى إعادة العائدات إلى منطقة 3.75٪ أو أعلى ، مما قد يؤدي إلى إعادة اختبار منطقة 1.05. من ناحية أخرى ، إذا أظهر الاحتياطي الفيدرالي جانبه المتشائم (الظروف النقدية المشددة هي المسؤولة جزئيًا عن مشاكل القطاع المصرفي) ، فقد يعود اليورو مقابل الدولار الأميركي إلى مكاسب أقوى نحو 1.10. بالإضافة إلى ذلك ، يتمتع اليورو بدعم من الانخفاض القوي في أسعار الغاز.

المصدر: xStation5

المصدر: xStation5

ملخص اليوم: بيانات أمريكية ضعيفة تُؤدي إلى انخفاض الأسواق، والمعادن الثمينة تتعرض لضغوط مجدداً!

الولايات المتحدة: ارتفاع وول ستريت رغم ضعف مبيعات التجزئة

عاجل: مبيعات التجزئة الأمريكية أقل من التوقعات

مؤشر US2000 يقترب من مستويات قياسية 🗽 ماذا تُظهر بيانات NFIB؟