ตลาดสหราชอาณาจักรกำลังรอคอยอย่างใจจดใจจ่อ: เมื่อวานนี้ รัฐมนตรีว่าการกระทรวงการคลัง Rachel Reeves ได้นำเสนองบประมาณสำหรับปีข้างหน้า งบประมาณนี้ถูกมองว่าเป็น ตัวเร่งปัจจัยปลายปี นักลงทุนจับตาทุกการตัดสินใจของรัฐมนตรีอย่างใกล้ชิด หลังการประกาศ สำนักงานความรับผิดชอบด้านงบประมาณ (OBR) หน่วยงานที่รับผิดชอบด้านการคาดการณ์เศรษฐกิจและงบประมาณของประเทศ ได้ปรับปรุงแนวโน้มการคลังและเศรษฐกิจของสหราชอาณาจักร

บริบทเศรษฐกิจ

-

หนี้สาธารณะ ขณะนี้อยู่ที่เกือบ 98% ของ GDP — สูงกว่าช่วงต้นศตวรรษถึง 3 เท่า

-

ภาระดอกเบี้ยที่เพิ่มขึ้นสร้างความกดดันต่องบประมาณ ขาดดุลคาดการณ์ที่ 4.5% ของ GDP ในปี 2024

-

ขาดดุลปีนี้อาจเพิ่มเป็น 5.0% ของ GDP เนื่องจากการคาดการณ์ของ OBR ถูกปรับขึ้นหลายครั้ง

-

รัฐบาลจึงประกาศมาตรการประหยัดค่าใช้จ่ายเพื่อฟื้นฟูสุขภาพการคลังของประเทศ

-

เงินเฟ้อยังคงสูงต่อเนื่อง ทำให้ ธนาคารแห่งอังกฤษ (BoE) ต้องคงอัตราดอกเบี้ยสูงเพื่อควบคุมแรงกดดันด้านราคา

-

สำหรับปี 2025 เงินเฟ้อคาดว่าจะอยู่ที่ 3.5% สูงกว่าค่าเฉลี่ยของประเทศเศรษฐกิจพัฒนาแล้ว 0.9 จุด

-

ต้นเดือนพฤศจิกายน BoE ยังคงอัตราดอกเบี้ยที่ 4.0% ท่ามกลางความเห็นที่แตกแยก: 4 จาก 9 สมาชิกโหวตเห็นควรลดอัตรา 25 จุดฐาน

-

เศรษฐกิจยังคงฟื้นตัวช้า อัตราการออมที่เพิ่มขึ้น สะท้อนความระมัดระวังของครัวเรือนต่อแนวโน้มเศรษฐกิจ

-

ดังนั้น BoE อาจดำเนิน นโยบายลดดอกเบี้ยแบบค่อยเป็นค่อยไป แม้เงินเฟ้อยังสูง เพื่อหลีกเลี่ยงการชะลอตัวเกินไปและลดความเสี่ยงด้านงบประมาณ

การประกาศของรัฐมนตรีว่าการคลัง

-

รัฐมนตรีว่าการคลังเสนอ แผนปรับสมดุลการคลัง ผ่านการ ขยายการใช้จ่ายภาครัฐในวงกว้าง ครอบคลุมทุกกลุ่มรายได้

-

ระยะสั้น ขาดดุลคาดว่าจะ แย่ลง เนื่องจากการใช้จ่ายภาครัฐเพิ่มขึ้น

-

รัฐบาลชี้ว่าภายใน 2–4 ปี รายจ่ายนี้จะถูก ชดเชยด้วยรายได้ภาษีที่เพิ่มขึ้น

-

การคาดการณ์งบประมาณจนถึงปี 2030 ประเมินว่า:

-

การใช้จ่ายเพิ่มขึ้น 11 พันล้านปอนด์

-

รายได้เพิ่มขึ้น 26 พันล้านปอนด์ จากมาตรการใหม่

-

-

เป้าหมายหลัก: ฟื้นฟู งบประมาณหลักให้เกินดุล ภายในปี 2029–2030

-

OBR คาดว่า จากขาดดุลหลัก 1.5% ของ GDP ในปี 2024–2025 จะกลายเป็น เกินดุล 1.4% ในปี 2030–2031

-

รัฐบาลต้องเดิน เส้นบางระหว่างการกระตุ้นการเติบโตและการบริโภคด้วยการเพิ่มการใช้จ่ายทันที กับการยอมรับ ศักยภาพการเติบโตระยะกลางถึงยาวที่ลดลง

-

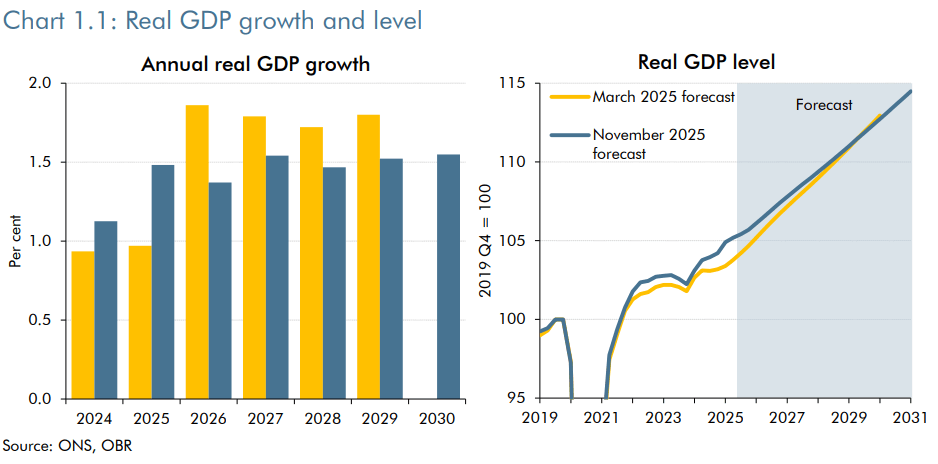

ผลกระทบทันที: การคาดการณ์ GDP จริงระยะสั้น ถูกปรับขึ้น 0.5 จุด สำหรับปี 2025

-

ต้นทุนของนโยบายนี้จะชัดเจนในปีต่อ ๆ ไป เมื่อ แพ็กเกจการคลังขนาดใหญ่ถูกดำเนินการอย่างค่อยเป็นค่อยไป

GDP และมาตรการงบประมาณ

-

GDP จริง (Real GDP) คาดว่าจะสูงกว่าที่ประเมินก่อนหน้านี้ในปี 2025 ก่อนที่จะถูกปรับลดลงตั้งแต่ปี 2026 เป็นต้นไป

แหล่งที่มา: Haver Analytics, OBR

รายละเอียดมาตรการ

การเพิ่มการใช้จ่ายภาครัฐ: +11 พันล้านปอนด์ในปี 2029–2030

-

การใช้จ่ายด้านสังคม: +9 พันล้านปอนด์

-

ยกเลิกการตัดสิทธิ์ค่าช่วยเหลือค่าความร้อนฤดูหนาวและสิทธิประโยชน์ด้านสุขภาพที่เคยประกาศไว้ก่อนหน้า (มีค่าใช้จ่าย 7 พันล้านปอนด์ในปี 2029–2030)

-

ยกเลิกข้อจำกัดเด็กสองคนสำหรับ Universal Credit (มีค่าใช้จ่าย 2–3 พันล้านปอนด์ภายในปี 2029–2030)

-

ค่าใช้จ่ายอื่น ๆ: +2 พันล้านปอนด์ในปี 2029–2030 (แต่เพิ่ม +10 พันล้านปอนด์ในปี 2027–2028)

การเพิ่มรายได้จากภาษี: +26 พันล้านปอนด์ในปี 2029–2030

-

การตรึงเกณฑ์ภาษีตั้งแต่ปี 2028–2029: +8 พันล้านปอนด์

-

การเพิ่ม National Insurance: +4.7 พันล้านปอนด์

-

ภาษีเงินปันผลและกำไรจากทุนสูงขึ้น: +2.1 พันล้านปอนด์

-

การเก็บค่าธรรมเนียมการใช้ถนนสำหรับรถไฟฟ้าและไฮบริด: +1.4 พันล้านปอนด์

-

การลดสิทธิหักค่าเสื่อมราคาในบริษัท: +1.5 พันล้านปอนด์

-

การปรับปรุงภาษีการพนัน: +1.1 พันล้านปอนด์

พลวัตตลาดพันธบัตรสหราชอาณาจักร

การเปลี่ยนแปลงโค้งผลตอบแทน (Yield Curve)

-

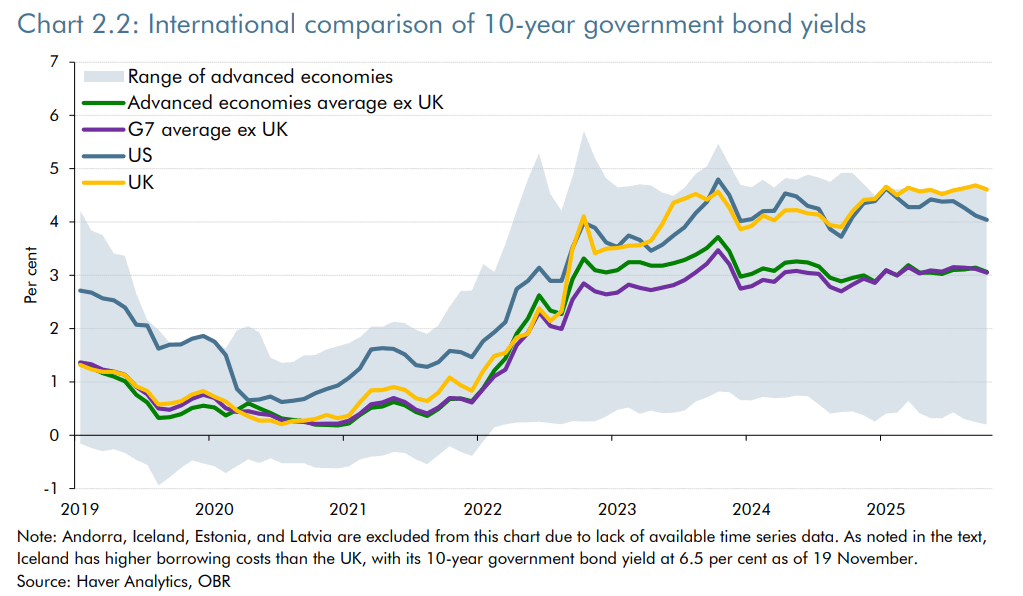

หนึ่งปีที่ผ่านมา โค้งผลตอบแทนของสหราชอาณาจักรเคยกลับด้าน โดยอัตราดอกเบี้ยระยะสั้นสูงกว่าอัตราระยะยาว

-

หลังจากนั้น โค้งผลตอบแทนกลับสู่ปกติ เนื่องจาก ธนาคารแห่งอังกฤษลดอัตราดอกเบี้ยหลายครั้ง (ล่าสุดในเดือนกุมภาพันธ์, พฤษภาคม และกรกฎาคม)

-

อัตราผลตอบแทนพันธบัตร 1 ปีลดลงจาก 4.55% เป็น 3.73%

-

ขณะเดียวกัน อัตราผลตอบแทนระยะยาว (มากกว่า 8 ปี โดยเฉพาะพันธบัตร 10, 20, 30 ปี) ปรับสูงขึ้นอย่างชัดเจน

สาเหตุการเพิ่มขึ้นของอัตราผลตอบแทนระยะยาว

-

Premia ระยะยาว (Term Premium) สูงขึ้น — เป็นค่าตอบแทนเพิ่มเติมที่นักลงทุนต้องการจากการถือพันธบัตรระยะยาว

-

ปัจจัยที่ผลักดัน premia ระยะยาวเพิ่มขึ้น:

-

เงินเฟ้อยังคงสูงต่อเนื่อง (3.6% YoY ในเดือนตุลาคม) แม้ความคาดหวังการลดอัตราดอกเบี้ยในอนาคตจะเพิ่มขึ้น

-

ความไม่แน่นอนเกี่ยวกับแนวทางการคลังของประเทศ

-

การเปลี่ยนแปลงโครงสร้างความต้องการพันธบัตรรัฐบาล (gilts)

-

การเปลี่ยนแปลงโครงสร้างความต้องการพันธบัตร

-

ในอดีต ความต้องการพันธบัตรรัฐบาลของสถาบันในประเทศ แข็งแกร่ง โดยได้รับการสนับสนุนจากสองผู้เล่นหลัก: กองทุนบำนาญสหราชอาณาจักร และ ธนาคารแห่งอังกฤษ (BoE)

-

ความต้องการจากทั้งสองฝ่ายลดลงอย่างต่อเนื่อง ทำให้ สมดุลระหว่างอุปสงค์และอุปทานถูกทำลาย

-

สำหรับ BoE การลดลงเกิดจาก การเปลี่ยนแปลงเชิงกลยุทธ์

-

BoE ยุติ โครงการ Quantitative Easing (QE) ผ่านการเข้าร่วมประมูลพันธบัตรรัฐแบบเชิงโครงสร้าง

-

เปลี่ยนไปใช้ Quantitative Tightening (QT) — ลดงบดุลโดยไม่ลงทุนใหม่ในพันธบัตรครบกำหนด

-

นโยบาย QT ส่งผลทางอ้อมต่อ แรงกดดันให้อัตราผลตอบแทนเพิ่มขึ้น เนื่องจากมี อุปทานพันธบัตรเพิ่มขึ้นในตลาด

-

-

ความต้องการในประเทศที่ลดลงนี้ต้องถูกทดแทนด้วย นักลงทุนต่างชาติ ซึ่งมักเรียกร้อง term premiums สูงขึ้น โดยเฉพาะเพื่อป้องกันความเสี่ยงด้านค่าเงิน

-

รายงาน Fiscal Risks and Sustainability 2025 (FRS) คาดว่า term premiums จะเพิ่มขึ้น 0.8 จุด ในปีต่อ ๆ ไป เนื่องจากความต้องการพันธบัตรรัฐบาลในประเทศที่อ่อนตัว

-

การเปลี่ยนแปลงเชิงโครงสร้างนี้เกิดขึ้น ท่ามกลางแรงกดดันอย่างมากต่ออัตราผลตอบแทนระยะยาว

-

ขณะนี้ พันธบัตร 10 ปีอยู่ใกล้ 4.5% ซึ่งถือเป็นระดับสูงที่สุดในกลุ่มประเทศ OECD

-

ในสภาพแวดล้อมนี้ BoE ตัดสินใจ ชะลอการลดขนาดงบดุล (QT) เพื่อจำกัดการเพิ่มขึ้นอย่างรวดเร็วของอัตราผลตอบแทน

-

การเปลี่ยนแปลงโครงสร้างอุปทานพันธบัตร

-

Debt Management Office (DMO) ผู้รับผิดชอบด้านการจัดการและโครงสร้างหนี้สาธารณะของสหราชอาณาจักร ได้ปรับกลยุทธ์อย่างมากในรอบ 10 ปี

-

10 ปีก่อน ความต้องการพันธบัตรระยะยาวสูงกว่าปัจจุบันมาก

-

ตั้งแต่นั้น ตลาดให้ความสำคัญกับ พันธบัตรระยะสั้นมากขึ้น

-

อายุเฉลี่ยของการออกใหม่ตอนนี้ประมาณ 10 ปี เทียบกับ 20 ปีในปี 2015–2016

-

ปัจจุบัน 44% ของการออกพันธบัตรใหม่เป็นพันธบัตรระยะสั้น เพิ่มขึ้น 20 จุดเทียบกับปี 2015–2016

-

-

การเปลี่ยนแปลงนี้สะท้อนถึง กลยุทธ์การลงทุนที่เปลี่ยนไปของกองทุนบำนาญสหราชอาณาจักร ซึ่งต้องการความยืดหยุ่นมากขึ้นและลดความเสี่ยงด้านระยะเวลา

ผลกระทบของการเปลี่ยนแปลงนี้

-

ต้นทุนรีไฟแนนซ์ต่ำลงสำหรับรัฐบาล

-

อัตราระยะสั้นต่ำกว่าอัตราระยะยาวโดยธรรมชาติ

-

การเพิ่มขึ้นของอัตราผลตอบแทนระยะยาวจึงถูกชดเชยบางส่วนด้วยการออกพันธบัตรระยะสั้น

-

แนวโน้มนี้สังเกตได้ในสหรัฐฯ ด้วยเช่นกัน

-

-

ความเสี่ยงต่อการประมูลสูงขึ้น

-

เนื่องจากตารางการออกพันธบัตรระยะสั้นหนาแน่น

-

อายุเฉลี่ยลดลง ทำให้ต้องรีไฟแนนซ์บ่อยขึ้น ต้องการ ความต้องการพันธบัตรระยะสั้นที่มั่นคงเชิงโครงสร้าง

-

-

ความผันผวนสูงขึ้นของอัตราดอกเบี้ยที่แท้จริง

-

อายุพันธบัตรยาวช่วยลดความผันผวน แต่ในโปรไฟล์ปัจจุบัน หากอัตราดอกเบี้ยเพิ่มขึ้น 1 จุดในปี 2025–2026 จะทำให้ ต้นทุนดอกเบี้ยเพิ่ม 17 พันล้านปอนด์ในปี 2030–2031

-

-

การพึ่งพา BoE มากขึ้น

-

อัตราดอกเบี้ยนโยบายของ BoE มีผลโดยตรงต่อพันธบัตรระยะสั้น

-

ส่งผลให้ สองพันธกิจดั้งเดิมของ BoE (การรักษาการจ้างงานและการควบคุมเงินเฟ้อ) ไม่ใช่ปัจจัยเดียวในการตัดสินใจอัตราดอกเบี้ยอีกต่อไป

-

BoE ต้องพิจารณา ความยั่งยืนของแนวทางการคลัง เพื่อหลีกเลี่ยงความไม่สมดุลทางการเงินระยะสั้นและกลาง

-

-

การพัฒนานี้สังเกตได้ในสหรัฐฯ เช่นกัน และก่อให้เกิดข้อกังวลเกี่ยวกับ ความเป็นอิสระที่แท้จริงของธนาคารกลางจากรัฐบาล

-

ในท้ายที่สุด นโยบายนี้ยัง ส่งผลให้ term premiums ในประเทศเพิ่มสูงขึ้นต่อเนื่อง

Alexandre Germann, นักวิเคราะห์ตลาด, XTB

สรุปข่าวเช้า 5 มี.ค.

🚨 สถานการณ์อิหร่าน: ภาพรวมปัจจุบันและแนวโน้ม

ข่าวเด่นวันนี้ 3 มี.ค.

EU ระงับข้อตกลงการค้าครั้งสำคัญ – ทองคำปรับขึ้น 2% 📈