RTX Corp. (RTX.US) ผู้รับเหมาด้านกลาโหมรายใหญ่ที่สุดของสหรัฐฯ และอดีต Raytheon รายงานผลประกอบการไตรมาส 4 ปี 2025 ดีกว่าคาด และยืนยันว่าโมเมนตัมเชิงบวกยังต่อเนื่องเข้าสู่ปี 2026 ทั้งรายได้และกำไรต่อหุ้น (EPS) สูงกว่าประมาณการของ Wall Street สะท้อนแนวโน้มขาขึ้นของทั้งกลุ่มอุตสาหกรรมกลาโหม

ปัจจัยขับเคลื่อนการเติบโตระยะยาวที่สำคัญที่สุดของบริษัทคือโครงการ “Golden Dome” อย่างไรก็ตาม ความไม่แน่นอนด้านการดำเนินโครงการ ทั้งแรงเสียดทานทางการเมืองกับแคนาดา และการหารือที่เกี่ยวข้องกับกรีนแลนด์ อาจทำให้ตลาดยังไม่ให้ valuation premium จากโครงการนี้ในระยะใกล้

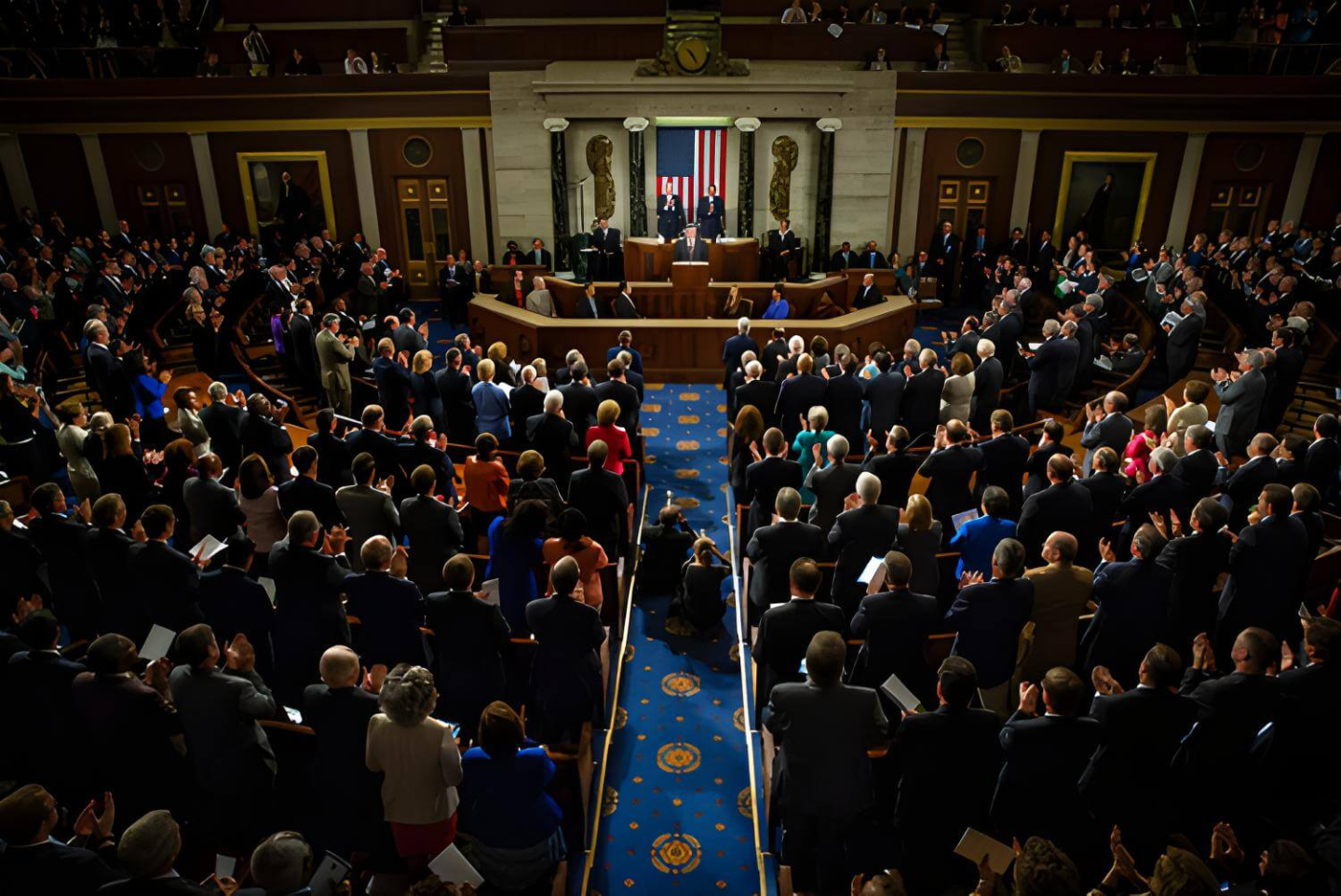

ขณะเดียวกัน RTX ยังถูกอดีตประธานาธิบดี Donald Trump พาดพิงว่าเป็นบริษัทที่ “ปรับตัวตามแนวทางใหม่ของทำเนียบขาวได้น้อยที่สุด” โดยแนวทางดังกล่าวเพิ่มแรงกดดันให้ผู้รับเหมาด้านกลาโหมต้องเร่งลงทุนในโรงงานภายในประเทศ และขยายกำลังการผลิตให้เร็วขึ้น

ผลประกอบการ Q4 ปี 2025

-

รายได้: 24.2 พันล้านดอลลาร์ (+12% YoY) สูงกว่าคาดการณ์ตลาดอย่างชัดเจน (คาดราว 22.7 พันล้านดอลลาร์)

-

Adjusted EPS: 1.55 ดอลลาร์ สูงกว่าคาด (ราว 1.47 ดอลลาร์)

-

การเติบโต EPS YoY: +1% สะท้อนว่าการเติบโตมาจากปริมาณ (volume) มากกว่ามาร์จิ้น

-

กระแสเงินสด:

-

Free Cash Flow: 3.2 พันล้านดอลลาร์

-

Operating Cash Flow: 4.2 พันล้านดอลลาร์

ถือเป็นไฮไลต์สำคัญของงบไตรมาสนี้

-

ทุกกลุ่มธุรกิจหลักมีส่วนช่วยต่อผลประกอบการ:

-

Collins Aerospace

-

Pratt & Whitney

-

Raytheon

อย่างไรก็ตาม GAAP EPS อยู่ที่ 1.19 ดอลลาร์ ถูกกดดันจากรายการบัญชีการเข้าซื้อกิจการและค่าใช้จ่ายปรับโครงสร้าง

หัวใจสำคัญของ story ในสายตาตลาดยังคงเป็น backlog โดย RTX รายงานยอดคำสั่งซื้อคงค้างสูงถึง 268 พันล้านดอลลาร์

-

เชิงพาณิชย์: 161 พันล้านดอลลาร์

-

ด้านกลาโหม: 107 พันล้านดอลลาร์

ภาพรวมทั้งปี 2025

การฟื้นตัวของกระแสเงินสดบ่งชี้ว่า RTX กำลังก้าวพ้นช่วง “แก้ปัญหาการดำเนินงาน” ในปีก่อนหน้า

-

รายได้: 88.6 พันล้านดอลลาร์ (+10% YoY)

-

Adjusted EPS: 6.29 ดอลลาร์ (+10% YoY)

-

Free Cash Flow: 7.9 พันล้านดอลลาร์ เพิ่มขึ้น 3.4 พันล้านดอลลาร์ YoY

แนวโน้มปี 2026

Guidance ปี 2026 ดูค่อนข้างอนุรักษ์นิยม แต่มีความน่าเชื่อถือสูง และยังเปิดโอกาสให้ปรับเพิ่มในอนาคต

-

รายได้: 92–93 พันล้านดอลลาร์ (เติบโตเชิง organic 5–6%)

-

Adjusted EPS: 6.60–6.80 ดอลลาร์

-

Free Cash Flow: 8.25–8.75 พันล้านดอลลาร์

ช่องว่างระหว่างการเติบโตรายได้ใน Q4 (+12%) กับการเติบโตของ Adjusted EPS (+1%) สะท้อนแรงกดดันด้านต้นทุนและ/หรือการลงทุนเพิ่มกำลังการผลิต ในปี 2026 ตลาดจะจับตา operating leverage อย่างใกล้ชิด

โดยสรุป RTX เข้าสู่ปี 2026 ด้วยโมเมนตัมเชิงบวก backlog ขนาดใหญ่ และกระแสเงินสดที่แข็งแกร่งขึ้น แต่ประเด็นหลักในไตรมาสถัดไปจะอยู่ที่ มาร์จิ้นและการดำเนินงานจริง มากกว่าการรับคำสั่งซื้อใหม่เพียงอย่างเดียว

Source: xStation5

Nvidia ขยายสู่ซอฟต์แวร์ AI? Wired รายงานเกี่ยวกับ NemoClaw

Market Wrap: หุ้นพลังงานร่วง หลังตลาดหวังสงครามอิหร่านใกล้จบ 🌍

หุ้น Live Nation ปรับตัวขึ้นหลังบรรลุข้อตกลงด้านปัญหาการผูกขาด ⚡

FDA กำลังขัดขวางบริษัทเวชภัณฑ์หรือไม่? มูลค่าของ UniQure ขึ้นลงเหมือนรถไฟเหาะ 🎢