Vielleicht hat dich die Frage, wie du Vermögen bilden kannst, auch schon umgetrieben. Falls ja, ist dir in diesem Kontext sicher auch der Begriff Portfolio aufgefallen. Aber was bedeutet Portfolio bezogen auf die Geldanlage? Und warum ist es so entscheidend, sich frühzeitig mit dem Aufbau eines Portfolios zu beschäftigen?

Portfolios werden oft als eine Sammlung von Wertpapieren verstanden. Tatsächlich sind sie aber mehr als das. Mit einem Portfolio legst du das strategische Fundament deiner finanziellen Zukunft, da es individuell auf dich und deine Ziele zugeschnitten ist.

Je besser du verstehst, wie ein Portfolio funktioniert und welche Überlegungen in seine Struktur einfließen, desto gezielter kannst du Vermögen aufbauen, Risiken steuern und langfristig finanzielle Freiheit erreichen.

Unser Guide erklärt dir, was ein Portfolio ist und führt dich Schritt für Schritt an das Thema heran.

Das Wichtigste in Kürze:

- Was ist ein Portfolio? Mit einem Portfolio kannst du deine Geldanlagen strukturiert zusammenstellen und verfolgst dabei das Ziel, Vermögen auf Grundlage klarer Strategien und kontrollierter Risiken aufzubauen.

- Wichtige Bausteine von Portfolien sind typischerweise Aktien und ETFs sowie teilweise Kryptowährungen als alternative Anlagen.

- Zum Erfolg wird dein Portfolio unter anderem durch einen durchdachten Plan, regelmäßige Überprüfung und die passende Gewichtung einzelner Assetklassen.

Vielleicht hat dich die Frage, wie du Vermögen bilden kannst, auch schon umgetrieben. Falls ja, ist dir in diesem Kontext sicher auch der Begriff Portfolio aufgefallen. Aber was bedeutet Portfolio bezogen auf die Geldanlage? Und warum ist es so entscheidend, sich frühzeitig mit dem Aufbau eines Portfolios zu beschäftigen?

Portfolios werden oft als eine Sammlung von Wertpapieren verstanden. Tatsächlich sind sie aber mehr als das. Mit einem Portfolio legst du das strategische Fundament deiner finanziellen Zukunft, da es individuell auf dich und deine Ziele zugeschnitten ist.

Je besser du verstehst, wie ein Portfolio funktioniert und welche Überlegungen in seine Struktur einfließen, desto gezielter kannst du Vermögen aufbauen, Risiken steuern und langfristig finanzielle Freiheit erreichen.

Unser Guide erklärt dir, was ein Portfolio ist und führt dich Schritt für Schritt an das Thema heran.

Das Wichtigste in Kürze:

- Was ist ein Portfolio? Mit einem Portfolio kannst du deine Geldanlagen strukturiert zusammenstellen und verfolgst dabei das Ziel, Vermögen auf Grundlage klarer Strategien und kontrollierter Risiken aufzubauen.

- Wichtige Bausteine von Portfolien sind typischerweise Aktien und ETFs sowie teilweise Kryptowährungen als alternative Anlagen.

- Zum Erfolg wird dein Portfolio unter anderem durch einen durchdachten Plan, regelmäßige Überprüfung und die passende Gewichtung einzelner Assetklassen.

Was ist ein Portfolio? – Einfach erklärt

Manche Wörter hört man immer wieder beiläufig. Was sich hinter ihnen verbirgt, ist dagegen nur selten klar. Zeit, das zu ändern.

Definition des Begriffs Portfolio

Ursprünglich stammt die Bezeichnung Portfolio aus dem Lateinischen und heißt so viel wie „Tragebehälter“ oder „Sammlung“. Heute wird der Ausdruck in den unterschiedlichsten Zusammenhängen verwendet. Im Berufsleben beispielsweise steht Portfolio häufig für eine Mappe mit Arbeitsproben. In der Finanzwelt hingegen beschreibt es die Gesamtheit deiner Geldanlagen, also die Summe aller Werte, in die du investiert hast.

Portfolio im Finanzkontext: Was gehört alles dazu?

Mit Blick auf die Geldanlage umfasst ein Portfolio sämtliche Vermögenswerte, die du bewusst zum Zweck der Rendite oder Werterhaltung besitzt. Dazu zählen zum Beispiel Aktien, ETFs, Anleihen, Rohstoffe, Kryptowährungen oder auch Immobilienfonds.

Je nachdem, wie du dein Portfolio strukturierst, kannst du damit auf kurzfristige Kurschancen setzen oder stattdessen langfristige Anlageziele – etwa den Vermögensaufbau für die Rente – verfolgen.

Du solltest wissen, dass ein Portfolio stets individuell ist. Es richtet sich nach deiner Risikobereitschaft, deiner Lebenssituation und deinen finanziellen Zielen. Gut durchdachte Portfolien helfen dir dabei, dein Kapital sinnvoll zu streuen, Verlustrisiken zu begrenzen und dadurch systematisch Vermögen aufzubauen.

Abgrenzung zu anderen Begriffen

Ab und an wird das Wort „Portfolio“ mit einem Depot verwechselt. Das Depot ist jedoch lediglich die technische Verwahrstelle für deine Wertpapiere. Darunter kannst du dir den Ort vorstellen, an dem dein Portfolio liegt.

Auch die Begriffe „Anlageform“ und „Assetklasse“ solltest du klar differenzieren: Eine Anlageform ist zum Beispiel ein ETF, eine Assetklasse beschreibt die übergeordnete Kategorie wie Aktien, Anleihen oder Rohstoffe. Dein Portfolio wiederum kann alle diese Elemente enthalten und ist damit das „allumfassende“ Konzept.

Warum du ein Portfolio brauchst

Strukturierte Portfolien sind die Basis einer jeden Geldanlage. Möchtest du planvoll investieren, sind Übersicht, jederzeitige Kontrolle und eine klare Strategie von zentraler Bedeutung. Mit einem Portfolio bekommst du genau das.

- Mehr Kontrolle über die Geldanlage: Statt dein Geld unkoordiniert in Einzelwerte zu stecken, ermöglicht dir ein Portfolio, dein Vermögen systematisch aufzuteilen. Du behältst im Blick, wie sich einzelne Positionen entwickeln, wo Risiken lauern und wo sich potenzielle Chancen ergeben könnten.

- Risikoverteilung durch Diversifikation: Zentrales Ziel des Portfoliokonzepts ist die Streuung deiner Investments über verschiedene Anlageklassen. Denn wer nur auf einen Wert oder Markt setzt, macht sich verwundbar.

Portfolio-Diversifikation schützt dich gerade in volatilen Marktphasen vor plötzlichen Verlusten und sorgt für mehr Stabilität. Mit einem Broker wie XTB, der dir den Zugang zu über 10.700 Instrumenten bietet – von Aktien über ETFs bis zu zahlreichen CFDs –, hast du die nötige Auswahl, um dein Portfolio breit aufzustellen. - Zielorientiertes Investieren: Deine Finanzziele sollen nicht nur ein weit entfernter Wunsch bleiben, sondern greifbar werden? Dann nutze unbedingt ein Portfolio.

Du kannst es auf eine bestimmte Sparsumme ausrichten, auf deine Altersvorsorge oder auf das Streben nach finanzieller Freiheit. Behalte im Hinterkopf, dass dein Portfolio deinen Zielen folgt und nicht umgekehrt.

Aus welchen Anlageklassen besteht ein Portfolio?

Die gezielte Mischung verschiedener Anlageklassen erweckt das Portfolio gewissermaßen zum Leben. Jede der Klassen bringt eigene Chancen und Risiken mit sich. Welche du auswählst und wie du sie gewichtest, hängt von deiner persönlichen Strategie ab.

Aktien

Sie sind die Klassiker der Geldanlage. Wenn du eine Aktie kaufst, erwirbst du einen Anteil an einem Unternehmen inklusive möglicher Dividenden und Kursgewinne. Aktien eignen sich vor allem für langfristig orientierte Anleger, die bereit sind, temporäre Schwankungen auszuhalten.

Gleichzeitig ermöglichen sie den direkten Zugang zu unternehmerischem Wachstum. Das kann unter anderem im Technologiebereich, bei Konsumgütern oder im Energiesektor sein.

ETFs

Exchange Traded Funds (ETFs) bilden ganze Märkte oder Branchen ab. Ein einziger ETF kann hunderte Unternehmen umfassen und dein Portfolio damit mit nur wenigen Klicks sehr gut diversifizieren.

ETFs sind kosteneffizient, transparent und leicht handelbar. Sie eignen sich hervorragend für Einsteiger, aber auch für Fortgeschrittene, die bewusst Themen wie Nachhaltigkeit oder Technologiewerte abbilden wollen.

Alternative Anlagen

Neben klassischen Wertpapieren kannst du dein Portfolio auch mit alternativen Anlagen erweitern. Dazu zählen etwa Kryptowährungen, Geldmarkt- oder Immobilienfonds. Sie unterstützen dich, dein Portfolio robuster gegenüber Marktschwankungen zu machen oder gezielt neue Renditequellen zu erschließen.

Aber Vorsicht: Diese Anlageformen sind oft weniger stabil oder weniger transparent als Aktien und ETFs. Hier ist eine fundierte Auseinandersetzung besonders wichtig.

Gerade Broker mit breiter Produktpalette – wie XTB mit seinen über 10.700 Instrumenten – ermöglichen dir die flexible Wahl zwischen klassischen und alternativen Investments. Auf diese Weise gestaltest du ein Portfolio, das deinen Anforderungen wirklich gerecht wird.

Zudem kannst du mit XTB an deiner Seite sowohl Aktien als auch ETFs bis zu einem monatlichen Volumen von 100.000 Euro kommissionsfrei handeln (danach fallen 0,2%, mindestens aber 10 Euro an). Das senkt deine Einstiegshürde und erlaubt es dir, dein Portfolio flexibel und kostengünstig aufzubauen.

So baust du dir Schritt für Schritt dein eigenes Portfolio auf

Früher oder später stehst du vor der Aufgabe, dein eigenes Portfolio zu erstellen. Zunächst mag das vielleicht etwas komplex und abschreckend klingen. Mit ein wenig Hilfestellung bekommst du das aber sicher hin.

Wenn du die folgenden Schritte durchgehst, kannst du auch als Einsteiger klug investieren und ein solides Fundament für deinen angestrebten Vermögensaufbau legen.

1. Ziel & Risikoprofil festlegen

Bevor du überhaupt eine Aktie, einen ETF oder ein anderes Produkt auswählst, solltest du klären, was du mit deinem Portfolio erreichen möchtest. Sparst du zum Beispiel für eine größere Anschaffung in fünf Jahren? Möchtest du bereits fürs Alter vorsorgen? Oder planst du den langfristigen Aufbau eines Vermögensstocks?

Die Antwort auf diese Fragen bestimmt, wie viel Risiko du eingehen kannst und wie stark dein Portfolio schwanken darf.

Schätzt du dein Risikoprofil als eher konservativ ein, könnten stabile Anlageklassen wie Anleihen oder breit gestreute ETFs zu dir passen. Bist du noch jung, hast einen langen Investmenthorizont und bist bereit, zwischenzeitliche Verluste auszusitzen, dürfte ein stärkerer Fokus auf Aktien infrage kommen.

Bedenke, dass das eigene Risikoprofil keine statische Größe ist. Vielmehr sollte es sich mit deiner Lebenssituation mit verändern.

2. Anbieter finden

Für dein Portfolio benötigst du auch einen verlässlichen Broker, der dir die technischen Werkzeuge zum Handel an die Hand gibt. Achte dabei auf transparente Kosten, ein breites Produktangebot, Benutzerfreundlichkeit und eine Regulierung durch anerkannte Aufsichtsbehörden.

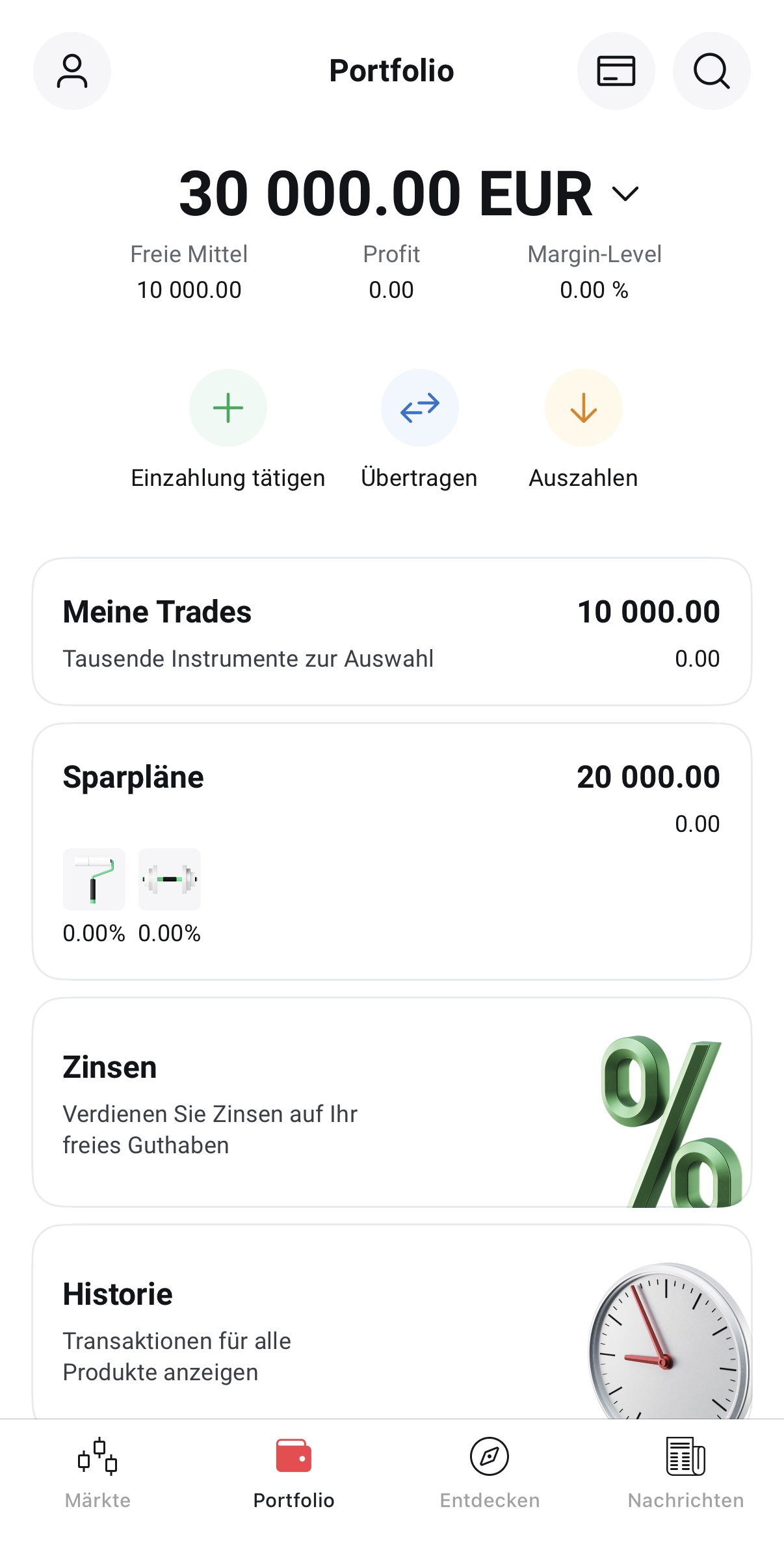

XTB überzeugt in all diesen Punkten: Die Kontoeröffnung ist einfach und kostenlos, der Handel mit Aktien sowie ETFs bis 100.000 Euro monatlich kommissionsfrei (danach 0,2%, mindestens 10 Euro) und Tools wie der ETF- oder Aktien-Scanner helfen dir beim Auffinden passender Produkte.

3. Instrumente auswählen

Im nächsten Schritt suchst du konkrete Wertpapiere aus. Zu Einsteigern passen etwa ETFs auf große Indizes wie zum Beispiel den MSCI World, den S&P 500 oder den STOXX Europe 600.

Möchtest du noch breiter diversifizieren, kannst du Regionen, Branchen oder Themenfonds kombinieren. Auch Einzelaktien oder alternative Anlagen wie Kryptowährungen sollten ins Portfolio aufgenommen werden, wenn sie zu deinem Risikoprofil passen.

4. Aufteilung festlegen

Beim Erstellen deines Portfolios musst du auch auf die sogenannte Asset Allocation Acht geben. Diese Gewichtung der einzelnen im Portfolio enthaltenen Bestandteile kann zum zentralen Erfolgsfaktor deiner Strategie werden.

Orientiere dich zum Zwecke der Asset Allocation gerne auch an folgender simplen Faustregel:

Je größer dein Zeithorizont und je höher deine Risikobereitschaft sind, desto größer kann der Aktienanteil sein.

Ein häufig genutzter Ansatz ist beispielsweise die 70/30-Aufteilung: 70 % Wachstumswerte (Aktien/ETFs), 30 % stabilere Anlagen (z. B. Anleihen, Geldmarkt, Cash). Wie die Gewichtung letzten Endes tatsächlich aussieht, musst du selbstverständlich selbst entscheiden.

5. Depot eröffnen und starten

Ist die Struktur klar, kannst du loslegen. Ein Depot bei XTB lässt sich unkompliziert und innerhalb weniger Minuten eröffnen, selbstverständlich komplett digital durchführbar. Du erhältst Zugriff auf zahlreiche Analysetools, Kursdaten in Echtzeit und kostenlose Webinare.

Gerade für Einsteiger ist es sinnvoll, zunächst mit kleineren Beträgen zu starten oder die Funktionen im Demokonto zu testen. Hast du erste Erfahrungen gesammelt, kannst du dein Portfolio Stück für Stück ausbauen und langfristig davon profitieren.

Häufige Anfängerfehler beim Portfolio-Aufbau – und wie du sie vermeidest

Tatsächlich ist der Weg zum eigenen Portfolio leichter als du vielleicht denken magst. Hüte dich allerdings vor oft auftretenden Stolpersteinen. Viele Fehler lassen sich bereits mit etwas Voraussicht umgehen.

- Kein klares Ziel: Einfach „irgendwas“ zu kaufen, bedeutet letzten Endes, spekulativ zu handeln. Ohne Plan fehlt die Richtung. Definiere deshalb von Anfang an, wofür du investierst.

Das kann die Altersvorsorge, Kapitalwachstum oder das Erreichen eines passiven Einkommens sein. Erst wenn sich dein Ziel herausgebildet hat, kannst du passende Anlageklassen und Produkte auswählen. - Alles auf eine Karte setzen: Dieser Fehler wird oft begangen. Anleger stecken ihr gesamtes verfügbares Kapital in eine Aktie oder Branche, unterschätzen dabei jedoch die Einzelrisiken. Um die Volatilität in deinem Portfolio zu minimieren, ist eine gesunde Streuung unerlässlich.

- Nur in Einzelaktien investieren: Anfänger lassen sich mitunter von bekannten Namen wie Apple, Tesla oder Amazon leiten. All diese Firmen haben in der Vergangenheit zwar attraktive Renditen geliefert, dennoch ist ein Portfolio, das nur aus Einzelwerten besteht, anfällig für Schwankungen. ETFs bieten dir eine einfachere und sicherere Möglichkeit, Märkte breit abzubilden.

- Rendite über Sicherheit stellen: Klar, hohe Gewinne klingen nicht nur verlockend, sie sind es auch. Ausschließlich auf kurzfristige Performance zu setzen, ist in den meisten Fällen aber keine kluge Idee, weil dabei das Risiko übersehen wird. Ausgewogene Portfolien berücksichtigen immer auch deine Verlusttoleranz und behalten zudem dein Anlageziel im Blick.

Übrigens: Das lukrative Zinsangebot von XTB bietet dir attraktive Renditechancen bei gleichzeitigem Fokus auf Sicherheit. - Portfolio nicht regelmäßig prüfen oder anpassen: Märkte verändern sich ständig und dein Portfolio gleich mit. Rebalancing, also die regelmäßige Anpassung deiner Gewichtung, ist essenziell.

XTB bietet dir dafür nicht nur passende Tools sowie Sparpläne, sondern auch ein umfangreiches Lernangebot mit Webinaren, Tutorials und Marktanalysen. So bleibst du informiert und handlungsfähig.

Portfolio aufbauen mit XTB – Deine Vorteile im Überblick

Du willst endlich mit dem Aufbau deines eigenen Portfolios starten, weißt aber noch nicht, wen du dir dafür an die Seite holen kannst? XTB als starker Partner liefert dir die optimalen Voraussetzungen.

So handelst du etwa Aktien und ETFs bis zu einem Monatsvolumen von 100.000 Euro ohne Orderkommission (danach 0,2%, mindestens 10 Euro) und schaffst dank der geringen Einstiegskosten die ideale Basis für langfristige und nachhaltige Vermögensbildung.

Über die Plattform xStation 5 erhältst du außerdem Zugang zu über 10.700 Finanzinstrumenten sowie leistungsstarken Tools wie dem ETF- und Aktien-Scanner. Für Einsteiger besonders hilfreich sind die kostenlosen Webinare, Tutorials und täglichen Marktanalysen, mit denen sie ihr Wissen praktisch erweitern können.

Auch Sparpläne und attraktive Zinsangebote stehen dir zur Verfügung – flexibel, transparent und einfach umzusetzen.

Für den Anfang ist auch die Kontoeröffnung zentral. Diese erfolgt bei XTB digital in wenigen Minuten. Egal ob du dein erstes Portfolio startest oder dein bestehendes optimierst – mit XTB hast du alle Bausteine zur Hand, um fundierte Entscheidungen zu treffen und dauerhaft am Markt zu bestehen.

Key Takeaways – Das Wichtigste auf einen Blick

Unter einem Portfolio kannst du dir die strukturierte Zusammenstellung deiner Geldanlagen vorstellen. Es bildet in gewisser Weise das Fundament für deinen langfristigen Vermögensaufbau.

Dabei kommt es nicht nur darauf an, was du investierst, sondern wie du dein Kapital auf verschiedene Anlageklassen verteilst. Ein durchdachtes Portfolio bringt Klarheit, senkt Risiken und unterstützt dich so beim Erreichen deiner finanziellen Ziele.

Zu den wichtigsten Bausteinen zählen Aktien, ETFs und – je nach Strategie – auch alternative Anlagen wie Kryptowährungen oder Immobilienfonds. Für ein planvolles Vorgehen definierst du zunächst deine Ziele, wählst passende Instrumente aus und legst anschließend eine sinnvolle Gewichtung fest. Ein gutes Depot, regelmäßiges Rebalancing und kontinuierliche Weiterbildung sind dabei entscheidende Erfolgsfaktoren.

XTB hilft dir bei jedem Schritt, beispielsweise dank kostenloser Depotführung, kommissionsfreiem Handel (bis 100.000 € pro Monat bei Aktien & ETFs), über 10.700 verfügbaren Instrumenten und einem breiten Angebot an Webinaren, Tutorials und Analyse-Tools. So kannst du dein Portfolio aufbauen und über die Zeit wachsen lassen.

Das könnte dich auch interessieren:

Öl Aktien und ETFs: So kannst Du in Öl investieren

Mehr aus dem Ersparten machen: Clevere Alternativen zum Tagesgeld

Geld investieren für Anfänger: Dein Guide für den Start im Jahr 2025

FAQ

Ein Portfolio ist die Gesamtheit deiner Geldanlagen oder anders ausgedrückt: all diejenigen Vermögenswerte, die du gezielt für deinen Vermögensaufbau hältst. Es umfasst beispielsweise Aktien, ETFs oder andere Finanzprodukte.

Das Depot ist lediglich die technische Verwahrstelle für deine Wertpapiere. Das Portfolio beschreibt dagegen den inhaltlichen Aufbau, also die Struktur deiner Investitionen.

Mithilfe eines strukturierten Portfolios kannst du Risiken streuen, Ziele definieren und fundierte Entscheidungen treffen. Damit sind Portfolios die Basis jeder langfristigen Anlagestrategie.

Lege zunächst deine Ziele und dein Risikoprofil fest. Wähle dann geeignete Anlageklassen, finde einen passenden Broker und starte mit einem einfachen, breit gestreuten Portfolio, etwa über ETFs.

Klassische Bestandteile sind Aktien, ETFs und Anleihen. Abhängig von der Risikobereitschaft können Rohstoffe, Kryptowährungen oder Immobilienfonds ergänzt werden.

Typische Fallstricke sind mangelnde Zieldefinition, fehlende Diversifikation, Fokus auf Einzelaktien oder zu hohe Renditeerwartungen. Auch das Vernachlässigen regelmäßiger Anpassungen kann zum Problem werden.

Diversifikation bedeutet, dein Geld auf verschiedene Anlageklassen, Regionen oder Branchen zu verteilen. So reduzierst du das Risiko, bei negativen Entwicklungen alles zu verlieren.

Ja, das ist möglich. Bereits mit geringen Beträgen lassen sich über ETFs oder Sparpläne breit gestreute Portfolios erstellen. Mit XTB kannst du beispielsweise schon ab 1 Euro in ETFs investieren und Sparpläne ab 15 Euro ganz einfach einrichten.

Mindestens einmal pro Jahr solltest du deine bestehende Gewichtung im Rahmen eines Rebalancings kontrollieren. Bei großen Marktveränderungen kann auch eine frühere bzw. häufigere Anpassung sinnvoll sein.

XTB bietet dir mit der xStation 5 eine intuitive Plattform, kostengünstigen Handel, Sparpläne, ein Demokonto und kostenlose Schulungen sowie Tools und damit alles, was du für einen einfachen Einstieg wirklich benötigst.

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.