ความสำคัญผลประกอบการ Q3 ของ TSMC ต่อ AI

-

อิทธิพลต่อ AI: ผลประกอบการ Q3 ของ TSMC มีความสำคัญต่อระบบนิเวศ AI โดยเฉพาะลูกค้ารายใหญ่เช่น Nvidia ขณะที่กลุ่ม HPC/AI ขับเคลื่อนรายได้ถึง 60%

-

ความคาดหวังสูง & ประวัติการทำลายสถิติ: นักวิเคราะห์คาดว่าจะเป็นไตรมาสสถิติ ด้วยรายได้เติบโต 36% YoY ข้อมูลเบื้องต้นใกล้ช่วงบนของคำแนะนำ และ TSMC มักทำรายได้สูงกว่าคาดประมาณ 6%

-

คอขวดสำคัญ: ขีดความสามารถการผลิต CoWoS advanced packaging ยังคงเป็นอุปสรรคหลัก คาดว่าจะยืดเยื้อไปตลอดปี 2025

-

โฟกัสเชิงภูมิรัฐศาสตร์: การประชุมผลประกอบการจะถูกจับตามองเกี่ยวกับความคิดเห็นเรื่องความตึงเครียดการค้าสหรัฐฯ–จีน และผลกระทบของภาษีต่อซัพพลายเชนโลก

ความสำคัญผลประกอบการ Q3 ของ TSMC ต่อ AI

-

อิทธิพลต่อ AI: ผลประกอบการ Q3 ของ TSMC มีความสำคัญต่อระบบนิเวศ AI โดยเฉพาะลูกค้ารายใหญ่เช่น Nvidia ขณะที่กลุ่ม HPC/AI ขับเคลื่อนรายได้ถึง 60%

-

ความคาดหวังสูง & ประวัติการทำลายสถิติ: นักวิเคราะห์คาดว่าจะเป็นไตรมาสสถิติ ด้วยรายได้เติบโต 36% YoY ข้อมูลเบื้องต้นใกล้ช่วงบนของคำแนะนำ และ TSMC มักทำรายได้สูงกว่าคาดประมาณ 6%

-

คอขวดสำคัญ: ขีดความสามารถการผลิต CoWoS advanced packaging ยังคงเป็นอุปสรรคหลัก คาดว่าจะยืดเยื้อไปตลอดปี 2025

-

โฟกัสเชิงภูมิรัฐศาสตร์: การประชุมผลประกอบการจะถูกจับตามองเกี่ยวกับความคิดเห็นเรื่องความตึงเครียดการค้าสหรัฐฯ–จีน และผลกระทบของภาษีต่อซัพพลายเชนโลก

TSMC Q3 2025 Preview: ชิปไต้หวันยักษ์ใหญ่สำคัญต่อ AI Ecosystem

-

วันรายงานผล: วันพฤหัสบดีที่ 16 ตุลาคม 2025 ก่อนเปิดตลาดยุโรป

-

ความสำคัญ: อยู่ท่ามกลางความสนใจ AI ที่สูงจนเกิดการเก็งกำไรเรื่องฟองสบู่ ผลประกอบการ TSMC จะไม่ใช่แค่สำคัญต่อบริษัท แต่ยังต่อระบบนิเวศ AI โดยเฉพาะลูกค้ารายใหญ่ Nvidia

ความคาดหวังของตลาด: ไตรมาสสถิติใกล้เข้ามา

-

Bloomberg Consensus Q3 2025:

-

กำไรสุทธิ: NT$406.67 พันล้าน ($13.39 พันล้าน) — เติบโต 25% YoY

-

รายได้: NT$968.44 พันล้าน ($31.89 พันล้าน) — เติบโต 36% YoY

-

กำไรขั้นต้น: 57.2%

-

กำไรจากการดำเนินงาน: NT$459.12 พันล้าน ($15.12 พันล้าน)

-

อัตรากำไรจากการดำเนินงาน: 47.3%

-

-

คาดการณ์ Q4 2025:

-

รายได้: $31.3 พันล้าน

-

กำไรขั้นต้น: 57.1%

-

อัตรากำไรจากการดำเนินงาน: 46.9%

-

-

ข้อมูลเบื้องต้นกันยายน 2025:

-

รายได้กันยายน: NT$330.98 พันล้าน ($10.90 พันล้าน) — สูงกว่าคอนเซนซัส NT$302 พันล้าน

-

รายได้ Q3 ทั้งหมด: NT$989.92 พันล้าน ($32.60 พันล้าน) — ใกล้ช่วงสูงสุดของคำแนะนำบริษัท ($31.8−$33 พันล้าน)

-

แนวทาง TSMC Q2 2025:

-

รายได้ Q3: $31.8−$33.0 พันล้าน (midpoint $32.4 พันล้าน)

-

กำไรขั้นต้น: 56.5%

-

อัตรากำไรจากการดำเนินงาน: 46.5%

ตัวเลขสำคัญอื่น ๆ:

-

การเติบโตรายปี 2025: 32−34%

-

ประวัติ Earnings Surprise: เฉลี่ย +6% เกินคาดในสี่ไตรมาสที่ผ่านมา

-

ความผันผวนคาดการณ์หลังผลประกอบการ: ±5.88% จาก options market

ราคาหุ้นในช่วงที่ผ่านมา:

-

เติบโต YTD: +53%

-

เติบโตหลังดีล AI ตั้งแต่กันยายน: +25%

-

เติบโตตั้งแต่มีนาคม 2025: +67% เทียบกับ +15% ของ S&P 500

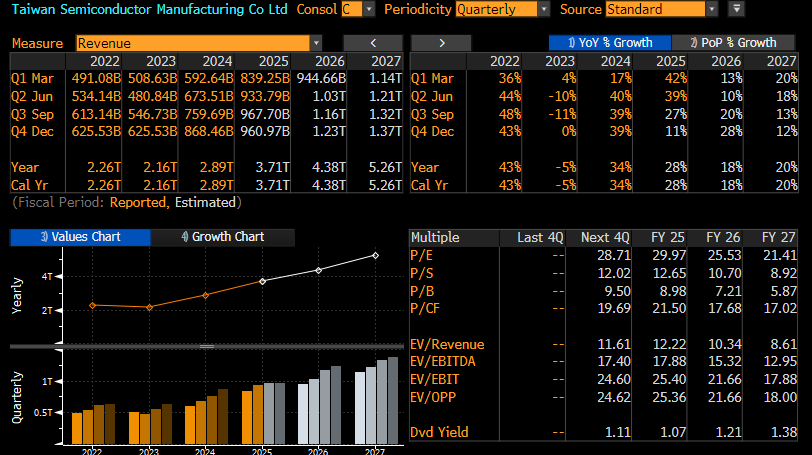

The company is expected to report revenue of around NT$978 billion, followed by forecasts indicating two subsequent quarters of flat quarter-on-quarter revenue growth. Nevertheless, projections for Q3 2026 and beyond suggest TSMC will resume strong growth, driven by robust orders from top companies in the AI segment. Source: Bloomberg Finance LP

ตัวขับเคลื่อนสำคัญของผลการดำเนินงาน

ความโดดเด่นด้าน AI และ HPC

กลุ่ม High-Performance Computing (HPC) ซึ่งประกอบด้วยชิป AI เป็นหลัก ขณะนี้คิดเป็น 60% ของรายได้ TSMC เพิ่มขึ้นอย่างมากจากปีก่อน ความต้องการกระบวนการผลิตขั้นสูงสุด (3nm, 5nm, 7nm) ยังคง “ไม่สิ้นสุด” ตามนักวิเคราะห์เซมิคอนดักเตอร์ บริษัทอย่าง Nvidia, AMD, Apple และผู้ดำเนินศูนย์ข้อมูล (Google, Microsoft, Amazon) กำลังแข่งขันเพื่อใช้กำลังการผลิตของ TSMC

Bloomberg Intelligence ระบุว่า ความต้องการสินค้าของ TSMC น่าจะดำเนินต่อไปในไตรมาส 4 โดยคำสั่งซื้อชิป A19 ของ Apple และสถาปัตยกรรม Blackwell ของ Nvidia คาดว่าจะชดเชยฤดูกาลปกติและผลกระทบจากภาษีได้ ส่วนรายได้ทั้งปีคาดว่าจะเติบโต 32−34% จากเดิม 30%

ความเสี่ยงและความไม่แน่นอน

ความตึงเครียดทางภูมิรัฐศาสตร์และภาษี

จุดสนใจหลักของการประชุมผลประกอบการคาดว่าจะเป็นความคิดเห็นเกี่ยวกับสงครามการค้าสหรัฐ-จีน และผลกระทบจากภาษีที่ประกาศโดยรัฐบาลทรัมป์ ประธานาธิบดีประกาศภาษี 100% บนชิปเซมิคอนดักเตอร์ แต่ TSMC ได้รับการยกเว้นเนื่องจากการสร้างโรงงานมูลค่า 165 พันล้านดอลลาร์ในอริโซนา

อย่างไรก็ตาม ไต้หวันยังต้องเสียภาษีชั่วคราว 20% ในภาคอื่น ๆ และการเจรจาทางการค้ากำลังดำเนินอยู่ นักลงทุนจะมองหาสัญญาณว่า TSMC วางแผนจัดหาวัตถุดิบและเครื่องมืออย่างไรหากความขัดแย้งทางการค้าเพิ่มขึ้น

คอขวดการผลิต CoWoS

ข้อจำกัดสำคัญอยู่ที่กำลังการผลิตเทคโนโลยี CoWoS (Chip-on-Wafer-on-Substrate) ซึ่งจำเป็นสำหรับชิป AI TSMC กำลังขยายกำลังการผลิตจาก 13,000 เวเฟอร์ต่อเดือน ณ สิ้นปี 2023 เป็น 70,000−80,000 เวเฟอร์ในสิ้นปี 2025 และตั้งเป้าเกิน 100,000 ในปี 2026 CEO C.C. Wei ยอมรับว่าความตึงตัวของอุปทานจะดำเนินไป “ตลอดปี 2025” และหวังว่าจะคลี่คลายในปี 2026

ปัญหานี้รุนแรงเนื่องจากสถาปัตยกรรมใหม่อย่าง Nvidia Blackwell ใช้พื้นที่เรติเคิล 3.3× เมื่อเทียบกับรุ่นก่อนหน้า และ Rubin ที่จะมาถึงคาดว่าจะใช้ 4.0× เพิ่มความต้องการ CoWoS อย่างมาก

เทคโนโลยีแพ็กเกจชิปขั้นสูง เช่น CoWoS และ SoIC (System-on-Integrated-Chips) จะรวมชิปหลายตัวในแพ็กเกจเดียวเพื่อเพิ่มประสิทธิภาพและลดการใช้พลังงาน TSMC กำลังสร้างศูนย์แพ็กเกจชิปใหม่ เช่น ในสหรัฐฯ เพื่อรองรับความต้องการที่เพิ่มขึ้น แม้จะต้องส่งชิปบางส่วนจากโรงงานในสหรัฐฯ กลับไปไต้หวันเพื่อแพ็กเกจสุดท้าย ในปี 2025 TSMC วางแผนเปิดสายการผลิต CoWoS ใหม่และร่วมมือกับ Amkor ในสหรัฐฯ

สถานการณ์ตอบสนองของตลาด

กรณีบวก: AI Bull Run ต่อเนื่อง

-

TSMC: หาก TSMC เกินความคาดหมาย (+6% โดยเฉลี่ยใน 4 ไตรมาสล่าสุด) และปรับ guidance ไตรมาส 4 และทั้งปี 2025 ต่อไป ราคาหุ้นอาจเพิ่มขึ้นต่อเนื่อง

-

Nvidia: ได้รับประโยชน์สูงสุดจากผลลัพธ์ TSMC หากการผลิตชิป Blackwell เป็นไปตามแผน หุ้น Nvidia อาจเพิ่มขึ้น ความสัมพันธ์ TSMC–NVDA ประมาณ 60%

-

ภาคกว้าง: AMD, Broadcom, Micron, ผู้ให้บริการอุปกรณ์ศูนย์ข้อมูล และ Apple อาจได้ประโยชน์จากความต้องการ AI ที่แข็งแกร่ง

กรณีลบ: การปรับฐานตลาด

หากผลประกอบการน่าผิดหวัง หรือ guidance ระมัดระวัง อาจสะท้อนความไม่แน่นอนในอนาคต เช่น

-

ความไม่แน่นอนจากภาษีและข้อจำกัดการส่งออก

-

ปัญหากำลังการผลิต CoWoS

-

ความต้องการ iPhone ต่ำกว่าคาด

-

การลงทุน AI ชะลอตัว

ผลกระทบต่อหุ้น:

-

TSMC: อาจปรับฐานจากระดับปัจจุบัน ($303) หลัง YTD +53%

-

Nvidia: เสี่ยงที่สุดเพราะพึ่งพา TSMC 100%

-

ภาคกว้าง: หุ้นเซมิคอนดักเตอร์อื่น ๆ อาจลดลงตาม

มุมมองระยะยาว: TSMC เป็นฐานของยุค AI

TSMC ครอง >60% ตลาด foundry โลก และ 90% ของชิปขั้นสูงสุด (sub-10nm)

คู่แข่งล้าหลัง: Intel มีปัญหาผลิต Samsung มีข้อจำกัดในการผลิต node ขนาดเล็ก และผู้เล่นใหม่เข้ายากมาก

คำถามสำคัญสำหรับการประชุมผลประกอบการ:

-

Guidance Q4 และทั้งปี 2025 เป็นอย่างไร

-

การจัดหาวัตถุดิบหากสงครามการค้าสหรัฐ-จีนบานปลาย

-

การสั่งซื้อระยะยาวจาก Intel หลัง Nvidia ลงทุน

-

ความคืบหน้ากระบวนการ N2 และการสร้างโรงงานสหรัฐฯ

-

Gross margin แตะจุดต่ำสุดหรือยัง

-

แนวโน้มราคา 2026 (ปรับขึ้น 5−10% สำหรับ node ขั้นสูง)

สรุป

ผลประกอบการ TSMC อาจยืนยันหรือท้าทายนิทาน AI boom ยาวนาน โดยผลกำไรน่าจะเกินคาด (~6%) แต่สิ่งสำคัญคือ guidance และท่าทีผู้บริหารต่อความเสี่ยงทางภูมิรัฐศาสตร์

นักลงทุนระยะยาว: TSMC มีแนวโน้มเติบโตสูง

นักลงทุนระยะสั้น: อาจพิจารณาป้องกันความเสี่ยงหรือทำกำไรบางส่วนหากผลลัพธ์แย่

Nvidia และบริษัท AI อื่น ๆ ควรติดตาม TSMC — ผลบวกและ guidance เชิงบวกยืนยัน AI super-cycle ยาวนาน ผลลบอาจทำให้เกิดการปรับฐานในภาคอุตสาหกรรม ซึ่งเป็นโอกาสซื้อสำหรับนักลงทุนอดทน

TSMC shares have recently outperformed NVDA stock slightly, which could be an important sign for the world's largest AI chip producer. In the event of a positive surprise, shares could trade in the $320−330 range, whereas a negative surprise and order concerns could see investors look at the $255−265 range. Source: xStation5

TSMC shares have recently outperformed NVDA stock slightly, which could be an important sign for the world's largest AI chip producer. In the event of a positive surprise, shares could trade in the $320−330 range, whereas a negative surprise and order concerns could see investors look at the $255−265 range. Source: xStation5

Block Inc. ปรับลดพนักงาน 40% แต่หุ้นปรับตัวขึ้น 16% – นี่คือพาราไดม์ใหม่ของตลาด?

ไมเคิล เบอร์รี่ และ Palantir: นักวิเคราะห์ชื่อดังตั้งข้อกล่าวหาหนัก

ผลประกอบการ Palo Alto Networks – ความคุ้มค่าของหุ้นหลังรายงาน 🔐

ข่าวเด่นวันนี้ 18 ก.พ.