Dieser Artikel klärt, warum bestimmte Aktien unter ihrem eigentlichen Wert gehandelt werden, woran du unterbewertete Aktien erkennst und welche Papiere im Jahr 2026 besonders attraktiv sein werden.

Das Wichtigste in Kürze:

💡 Unterbewertete Aktien, auch Value Aktien genannt, sind Aktien, deren Börsenkurs deutlich unter ihrem theoretischen, „fairen“ Wert liegt. Das bedeutet, der Markt unterschätzt aktuell das Unternehmen aus verschiedenen Gründen. Solche Aktien bieten potenziell Kurspotenzial nach oben.

💡 Ursachen: Unterbewertungen entstehen oft durch übertriebenen Pessimismus der Anleger, kurzfristige Probleme im Unternehmen oder allgemein negativer Marktstimmung. Dadurch kann der Kurs zeitweise stark fallen, obwohl die langfristigen Aussichten solide sind.

💡 Unterbewertete Aktien 2026: Das aktuelle Umfeld bietet in bestimmten Märkten interessante Perspektiven, unter anderem, da einige Dividenden-Aktien und Nebenwerte in Europa und China mit vergleichsweise niedrigen Bewertungen locken.

💡 Value Trap: Unterbewertet heißt nicht risikofrei. Eine Wertfalle bezeichnet eine Aktie, die auf den ersten Blick günstig bewertet erscheint, tatsächlich aber strukturelle Probleme aufweist und daher langfristig keine oder sogar negative Renditen liefert.

Dieser Artikel klärt, warum bestimmte Aktien unter ihrem eigentlichen Wert gehandelt werden, woran du unterbewertete Aktien erkennst und welche Papiere im Jahr 2026 besonders attraktiv sein werden.

Das Wichtigste in Kürze:

💡 Unterbewertete Aktien, auch Value Aktien genannt, sind Aktien, deren Börsenkurs deutlich unter ihrem theoretischen, „fairen“ Wert liegt. Das bedeutet, der Markt unterschätzt aktuell das Unternehmen aus verschiedenen Gründen. Solche Aktien bieten potenziell Kurspotenzial nach oben.

💡 Ursachen: Unterbewertungen entstehen oft durch übertriebenen Pessimismus der Anleger, kurzfristige Probleme im Unternehmen oder allgemein negativer Marktstimmung. Dadurch kann der Kurs zeitweise stark fallen, obwohl die langfristigen Aussichten solide sind.

💡 Unterbewertete Aktien 2026: Das aktuelle Umfeld bietet in bestimmten Märkten interessante Perspektiven, unter anderem, da einige Dividenden-Aktien und Nebenwerte in Europa und China mit vergleichsweise niedrigen Bewertungen locken.

💡 Value Trap: Unterbewertet heißt nicht risikofrei. Eine Wertfalle bezeichnet eine Aktie, die auf den ersten Blick günstig bewertet erscheint, tatsächlich aber strukturelle Probleme aufweist und daher langfristig keine oder sogar negative Renditen liefert.

Was ist eine unterbewertete Aktie?

Wie der Name suggeriert, ist eine unterbewertete Aktie ein Wertpapier, dessen tatsächlicher Wert über dem derzeitigen Preis liegt. Aber was heißt das genau?

Definition unterbewertete Aktien

Eine Value Aktie ist ein Unternehmensanteil, dessen aktueller Börsenkurs unter dem sogenannten „fairen“ Wert des Unternehmens liegt.

Der faire Wert (auch innerer Wert genannt) ist das zentrale Konzept des Value Investing, das darauf abzielt, mit Investitionen in unterbewertete Aktien Gewinne zu erzielen.

Der innere Wert entspricht dem Kurs, zu dem die Aktie gehandelt werden würde, wenn alle verfügbaren Informationen und Fundamentaldaten vollständig und korrekt eingepreist wären.

Liegt der Marktpreis deutlich darunter, spricht man von einer Unterbewertung. Einfach ausgedrückt: Die Aktie ist günstiger, als sie angesichts Gewinn, Vermögen und Zukunftsperspektiven des Unternehmens sein müsste.

Für Anleger kann das eine Chance bedeuten – nämlich auf Kurssteigerungen, sobald der Markt die Unterbewertung erkennt und korrigiert.

Dieser Investmentansatz wird seit vielen Jahrzehnten mit sehr großem Erfolg von der Holdinggesellschaft Berkshire Hathaway der Investorenlegenden Warren Buffett und (dem inzwischen verstorbenen) Charlie Munger angewendet.

Laut Buffett und Munger wird der „faire Wert“ durch die Schätzung des inneren Werts eines Unternehmens bestimmt, der im Wesentlichen dem diskontierten Barwert aller zukünftigen Cashflows entspricht, die das Unternehmen während seiner verbleibenden Lebensdauer voraussichtlich erzielen wird.

Die Attraktivität einer Aktie kann dann ermittelt werden, indem man den Marktpreis mit diesem inneren Wert vergleicht. Value Aktien zu kaufen, bietet idealerweise eine Sicherheitsmarge – das ist die Kernphilosophie des Value Investing, die in folgendem Zitat von Charlie Munger zum Ausdruck kommt:

»All intelligent investing is value investing - acquiring more than you are paying for. You must value the business in order to value the stock.«

("Alle intelligenten Investitionen sind Wertinvestitionen - mehr zu erwerben, als man bezahlt. Man muss das Unternehmen bewerten, um die Aktie bewerten zu können.“)

Es ist wichtig, den fairen Wert einer unterbewerteten Aktien nicht mit „billig“ zu verwechseln. Bei dem Ansatz geht es nicht in erster Linie darum, günstig zu kaufen, sondern darum, qualitativ hochwertige Unternehmen zu einem im Verhältnis zu ihrer langfristigen Ertragskraft angemessenen Preis zu erwerben.

In den Worten von Warren Buffet:

»It's far better to buy a wonderful company at a fair price than a fair company at a wonderful price.«

(“Es ist viel besser, ein wunderbares Unternehmen zu einem fairen Preis zu kaufen als ein faires Unternehmen zu einem wunderbaren Preis.“)

Wie entstehen Unterbewertungen?

Die Ursachen, die zu stark unterbewerteten Aktien führen, sind vielfältig und können sowohl externen als auch unternehmensinternen Faktoren geschuldet sein.

- Externe Gründe:

- Marktvolatilität: Marktweite Korrekturen können dazu führen, dass Aktienkurse stark fallen, ohne dass sich die Fundamentaldaten des Unternehmens wesentlich verschlechtert hätten.

- Negative Nachrichten: Unerwartete schlechte Nachrichten, wie Enttäuschungen bei den Quartalszahlen, Skandale oder regulatorische Probleme, können zu einer Überreaktion der Anleger und damit zu einem überproportionalen Kursverfall führen.

Schlechte Nachrichten eines einzelnen Unternehmens können sich auch auf andere Unternehmen derselben Branche auswirken und deren Aktienkurse drücken - Zyklische Schwankungen: In bestimmten Branchen wie Rohstoffe oder Automobil können saisonale oder konjunkturelle Schwankungen zu vorübergehenden Unterbewertungen führen.

- Makroökonomische Faktoren: Wirtschaftliche Unsicherheiten, Rezessionen oder politische Krisen können dazu führen, dass Anleger generell vorsichtiger werden und Aktien verkaufen, selbst wenn das Unternehmen davon nicht direkt betroffen ist.

- Interne Gründe:

- Managementfehler: Schwächen des Unternehmensmanagements wie Produktflops, ineffiziente Kostenstrukturen oder mangelnde Innovationskraft, können das Vertrauen der Anleger schwächen, die dann die Aktie übermäßig abstrafen.

- Schlechte Finanzlage: Sinkende Umsätze und Gewinne oder steigende Verschuldung führen dazu, dass Anleger das Vertrauen in die Zukunft des Unternehmens verlieren und der Aktienkurs in der Folge sinkt.

- Unterschätzte Unternehmenswerte: Marktpotenzial, Wachstumsaussichten oder immaterielle Werte wie Marken oder Patente werden an der Börse nicht erkannt oder unterschätzt.

- Geringe Bekanntheit: Kleine oder wenig beachtete Unternehmen werden häufig von Anlegern übersehen, was zu einer Unterbewertung führen kann.

Zusammengefasst entstehen unterbewertete Aktien meist durch eine Kombination aus Marktüberreaktionen, negativen Nachrichten, zyklischen Schwankungen, Managementfehlern oder einer unterschätzten Unternehmensperformance. Eine gründliche Analyse ist notwendig, um echte Chancen von den „Value Traps“ zu unterscheiden

Unterbewertete Aktien vs. fair und überbewertete Aktien

Eine Aktie kann – vereinfacht gesagt– drei Bewertungsniveaus haben: zu günstig, zu teuer und angemessen. Die folgende Gegenüberstellung zeigt die Unterschiede:

Wie erkennt man Value Aktien?

Um unterbewertete Aktien zu identifizieren, betrachtet man vor allem Kennzahlen der Fundamentalanalyse und stellt sie vergleichbaren Papieren (etwa derselben Branche) oder den eigenen historischen Werten gegenüber.

Bewertungskriterien

Die wichtigsten Bewertungskriterien und Kennzahlen der Fundamentalanalyse sind folgende:

KGV: Was sagt es über eine Aktie aus?

Das Kurs-Gewinn-Verhältnis zeigt an, wie oft der Jahresgewinn je Aktie im aktuellen Kurs enthalten ist. Ein KGV von 10 bedeutet beispielsweise, dass der Kurs dem 10-fachen Jahresgewinn entspricht.

Ein niedrigeres KGV als der Branchendurchschnitt kann auf Unterbewertung hindeuten. Wichtig ist, das KGV gleichartiger Unternehmen zu vergleichen und dabei auf die erwartbaren, zukünftigen Gewinne zu achten.

Vorsicht: Ein sehr niedriges KGV kann auch bedeuten, dass der Markt sinkende Gewinne oder Probleme antizipiert. Prüfe stets weitere Kennzahlen und Einflussfaktoren.

EPS

Der Gewinn je Aktie (Earnings per Share, EPS) gilt als wichtiger Indikator für Anleger, ob ein Unternehmen profitabel arbeitet oder Verluste macht

KBV

Das Kurs-Buchwert-Verhältnis setzt den Aktienkurs ins Verhältnis zum Buchwert (Eigenkapital) pro Aktie. Es zeigt, wie viel Anleger für einen Euro Eigenkapital des Unternehmens bezahlen.

Ein KBV unter 1 bedeutet, dass die Aktiengesellschaft unter ihrem bilanziellen Nettovermögen gehandelt wird. Das kann ein möglicher Hinweis auf Unterbewertung sein, vorausgesetzt die in der Bilanz angesetzten Werte sind auch realistisch.

KUV

Das Kurs-Umsatz-Verhältnis vergleicht den Aktienkurs mit dem Umsatz je Aktie. Es wird oft verwendet, wenn ein Unternehmen noch keine Gewinne erzielt

Cashflow

Das Kurs-Cashflow-Verhältnis (KCV) vergleicht den Aktienkurs mit dem operativen Cashflow pro Aktie in einem bestimmten Zeitraum. Anders als der buchhalterische Gewinn ist der Cashflow (Zufluss liquider Mittel) schwerer zu manipulieren und somit aussagekräftiger für die finanzielle Gesundheit eines Unternehmens.

Ein niedriges KCV bedeutet, man zahlt wenig für den tatsächlichen Geldzufluss des Unternehmens. Je niedriger das KCV, desto preiswerter wird die Aktie bewertet.

Dividendenrendite

Diese ergibt sich aus der ausgeschütteten Gewinnbeteiligung (Dividende) pro Aktie geteilt durch den Aktienkurs. Fällt der Kurs einer Aktie stark, während die Dividende (vorerst) stabil bleibt, steigt die Dividendenrendite entsprechend an. Eine hohe Dividendenrendite von beispielsweise 5% oder mehr, kann dann ein Zeichen für Unterbewertung sein.

Allerdings muss die Dividende nachhaltig sein. Oft haben etablierte Unternehmen in reifen Branchen wie Versorger, Telekommunikation, Öl und Chemie hohe Dividendenrenditen und werden vom Markt trotzdem niedrig bewertet, weil die Wachstumsaussichten fehlen.

Eigenkapitalquote

Zeigt, wie hoch der Anteil des Eigenkapitals an der Bilanzsumme ist und gibt Hinweise auf die Stabilität der Kapitalstruktur.

Sonstiges

Es gibt zahlreiche weitere Kennzahlen, die helfen können, unterbewertete Aktien zu identifizieren. Dazu zählen:

- PEG-Ratio (Price/Earnings to Growth Ratio, KGV relativ zum Gewinnwachstum),

- Eigenkapitalrendite (Return on Equity, ROE),

- EBIT-Marge (Earnings Before Interest and Taxes, Gewinn vor Zinsen und Steuern) und die

- Schuldenquote (Debt Ratio).

Neben den Zahlen sind qualitative Unternehmenskriterien entscheidend, um gute unterbewertete Aktien zu erkennen. Zu den möglichen Fragen, die du dir als Value Anleger stellen solltest gehören:

- Hat das Unternehmen einen sogenannten Burggraben (Moat)? Gemeint sind Wettbewerbsvorteile oder eine führende Marktposition, die das Unternehmen vergleichsweise unangreifbar machen.

- Wie ist die Qualität des Managements? Gibt es Skandale oder Sondereffekte, die den Kurs gedrückt haben?

- Hat das Unternehmen eine starke Marke mit loyaler Kundschaft, ein gutes Patentportfolio oder effiziente Prozesse? Man sucht also nach Hinweisen darauf, dass die Firma substanziell stark ist und ein eventuell niedriger Aktienkurs tatsächlich eine Unterbewertung durch den Markt darstellt.

Nicht jede unterbewertete Aktie ist ein Glücksgriff! Manchmal ist sie zu recht günstig, weil das Geschäftsmodell erodiert oder große Risiken bestehen. In solchen Fällen tappt man in die Value Trap (Wertfalle).

Ein klassisches Beispiel wäre ein Unternehmen mit dauerhaft rückläufigen Umsätzen – die Kennzahlen sind zwar niedrig, aber der Kurs fällt immer weiter. Gründe können innovativere Konkurrenz, Technologiewandel oder Managementfehler sein.

Um Value Traps zu vermeiden, solltest du stets die Ursachen der niedrigen Bewertung analysieren: Sind es nur temporäre Probleme oder strukturelle Schwierigkeiten? Mit einer Kombination aus Kennzahlen und Qualitätscheck stehen die Chancen jedoch gut, echte Value Aktien zu finden.

Was ist der faire Wert einer Aktie?

Als „fair“ gilt der intrinsische Wert einer Aktie, also der „wahre“ Unternehmenswert pro Aktie, ermittelt anhand der Fundamentaldaten. Er lässt sich nicht exakt messen, aber mithilfe von Bewertungsmodellen schätzen.

Gängige Methoden sind:

- Barwert zukünftiger Cashflows: Die Discounted Cash Flow oder DCF Methode prognostiziert die zukünftigen Zahlungsströme des Unternehmens und diskontiert sie mit einem angemessenen Zinssatz auf den heutigen Tag.

Das ergibt den Barwert aller erwarteten Gewinne, also das, was das Unternehmen aktuell wert sein sollte. Dieses Vorgehen ist theoretisch zwar fundiert, aber in der Praxis abhängig von diversen Annahmen. - Kennzahlenanalyse: Hier schaut man, mit welchen Multiplikatoren (etwa KGV, KBV, EBITDA) ähnliche Unternehmen bewertet sind, oder orientiert sich an historischen Durchschnitten. Liegt die Aktie deutlich darunter, könnte ihr fairer Wert höher liegen.

- Substanzwert: Bei einigen Unternehmen kann man dessen Wert (Assets) minus Schulden berechnen. Ist der Börsenwert geringer als dieser Nettoinventarwert, spricht man von Abschlag und einem potenziell höheren fairen Wert.

Letztlich ist der faire Wert immer eine Schätzung, kein eindeutig zu ermittelnder Preis. Er kann je nach Methode variieren. Deshalb nutzen Analysten oft mehrere Modelle und Szenarien, um eine Bandbreite abzuleiten. Eine Aktie gilt als unterbewertet, wenn ihr Kurs am unteren Ende oder unterhalb dieser Bandbreite liegt.

Als Anleger sollte man regelmäßig prüfen, ob eine Aktie ihren fairen Wert erreicht oder überschritten hat, um zu entscheiden, ob Halten, Nachkaufen oder Verkaufen angebracht ist.

Praxisbeispiel

Wie kannst du nun ganz praktisch Value Aktien finden?

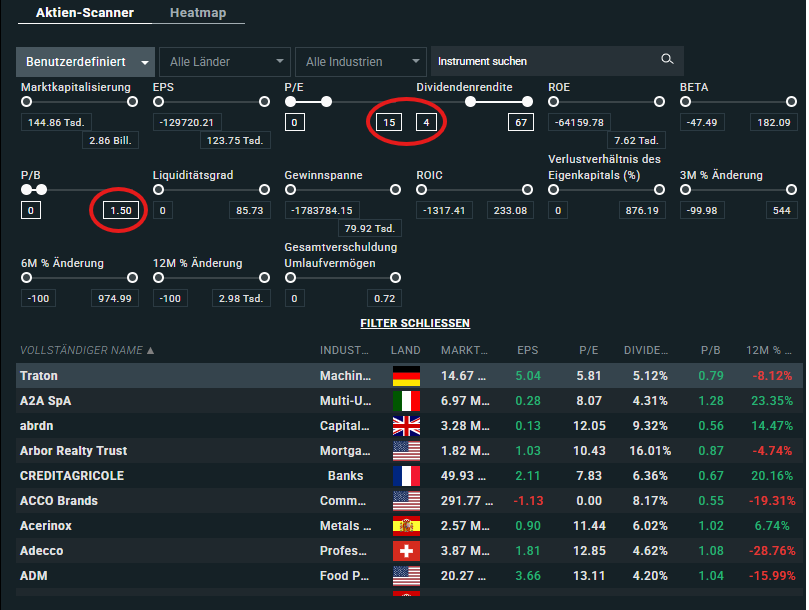

Angenommen, du möchtest gezielt Aktien filtern, die bestimmte Value-Kriterien erfüllen, beispielsweise ein KGV unter 15, ein KBV unter 1,5 und eine Dividendenrendite über 4%.

Manuell die Märkte zu durchsuchen, wäre mühsam. Hier hilft der in der Handelsplattform von XTB, der xStation 5, integrierte Aktien-Scanner. Damit kannst du Tausende Aktien nach deinen Vorgaben durchsuchen und die Liste der geeigneten Titel rasch eingrenzen.

Hier ein Screenshot, wie das Ergebnis der Suche mit den oben genannten Werten aussehen würde:

Mit dem Aktien-Scanner kannst du also innerhalb von wenigen Minuten eine Vorauswahl potenziell unterbewerteter Aktien treffen. Natürlich ersetzt der Scanner nicht die anschließende Analyse im Detail.

Allerdings ist er ein praktischer Startpunkt, um in einem breiten Universum an Aktien diejenigen herauszufiltern, die nach quantitativen Kriterien am attraktivsten bewertet sind. Anschließend sollte man die Einzeltitel jedenfalls mit den Methoden der Fundamentalanalyse näher betrachten, bevor man investiert.

Unterbewertete Dividendenaktien – Doppelt attraktiv

Unterbewertete Aktien, die zugleich hohe Dividenden ausschütten, sind besonders reizvoll – sie bieten doppelte Vorteile: Kurspotenzial und laufende Erträge. Warum können sie dann dennoch günstig sein?

Warum sind Dividendenaktien oft unterbewertet?

Häufig sind es etablierte Unternehmen in gereiften Branchen, die hohe Dividenden zahlen. Diese haben meist ein geringeres Wachstum als Tech- oder Trendbranchen. Da aber viele Anleger lieber dem nächsten heißen Wachstumsaktien hinterherjagen, werden Dividendenaktien bisweilen vernachlässigt.

Die Folge: Bewertungskennzahlen wie KGV bleiben niedrig. Zudem wirken hohe Dividendenrenditen manchmal abschreckend, weil Anleger vermuten, die Dividende könnte in Zukunft gekürzt werden, so entsteht ein Vertrauensdefizit.

Nicht selten ist die Skepsis aber überzogen: Solide Dividenden-Aristokraten mit stabilen Cashflows werden in Marktkorrekturen mitunter pauschal verkauft und dadurch unterbewertet, obwohl ihr Geschäftsmodell intakt ist.

Ein weiterer Aspekt: Dividendenaktien gelten als defensive Anlage. In Boomphasen stehen sie weniger im Rampenlicht, was den Kurs drückt; in unsicheren Zeiten besinnen sich Anleger dann wieder darauf. Dieses Hin und Her kann zu Bewertungsübertreibungen nach unten führen, die clevere Anleger ausnutzen.

Beispiele für Dividendenaktien mit Potenzial

Die folgenden Unternehmen sind nur beispielhaft genannt und stellen keine Anlageempfehlung dar:

- Stellantis (STLA.IT), ein führendes, globales Mobilitätsunternehmen, das die Marken FIAT, Chrysler, Peugeot, Citroen und Opel/Vauxhall unter seinem Dach vereint, ist mit einem mittleren, einstelligen KGV und einer Dividendenrendite von über 6% einen Blick wert.

- Nordea Bank (NDA.SE), eine Universalbank mit Sitz in Finnland wird mit einer Dividendenrendite von mehr als 7% und einem KGV unter 10 gehandelt.

- Deutsche Post DHL (DHL.DE), Dividendenrendite etwa 5% und KGV unter 12 gilt derzeit ebenfalls als günstig bewertet.

Welche sind die besten unterbewerteten Aktien in 2026?

Die folgenden Beispiele basieren auf aktuellen Analystenschätzungen, Bewertungsniveaus und makroökonomischen Trends, wie sie für 2026 erwartet werden.

Wichtig: Es handelt sich hierbei nicht um Kaufempfehlungen, sondern um Beispiele von Aktien, die basierend auf typischen Value-Kennzahlen (KGV, KBV, Dividendenrendite, Cashflows) als potenziell unterbewertet gelten könnten.

Alle genannten Aktien sind über XTB handelbar, und zwar zu 0% Kommission, bis zu einem monatlichen Handelsvolumen von 100.000 EUR (danach fallen 0,2%, mindestens aber 10 Euro an).

Zudem bietet XTB auf dem Handelskonto sogar Zinsen auf nicht investiertes Kapital, was dir eine attraktive Möglichkeit bietet, dein Geld während der Aktienauswahl automatisch für dich arbeiten zu lassen.

Top 10 unterbewertete Aktien

- Kraft Heinz (KHC.US): US-Konsumgüterkonzern (Lebensmittel). Der Konzern hat nach mehreren Restrukturierungsjahren seine Margen stabilisiert.

Die Aktie wird weiterhin rund 40–45% unter dem geschätzten fairen Wert gehandelt. Ein KGV im niedrigen Zehnerbereich und eine Dividendenrendite über 5% machen sie zu einem klassischen defensiven Value-Titel im Jahr 2026. - Johnson & Johnson (JNJ.US): Globaler Pharma- und Konsumgüterriese. Trotz Qualitätsstatus und starkem Moat notiert J&J rund 10–15% unter fairer Bewertung. Die Rechtsrisiken im Zusammenhang mit bestimmten Produkthaftungsthemen drücken weiterhin auf die Stimmung, doch fundamental bleibt die Bilanz äußerst solide. Dividendenrendite: ca. 3%+.

- Verizon (VZ.US): Einer der größten US-Telekommunikationsanbieter. Mit einer Dividendenrendite von über 6% und historisch niedrigen Multiples bleibt Verizon auch 2026 attraktiv. Die hohe Verschuldung ist eingepreist, während stabile Cashflows bestehen bleiben. Analysten sehen das Papier oft als deutlich unterbewertet.

- Realty Income (O.US): US-Immobilienunternehmen (sogenannter REIT - Real Estate Investment Trust) mit monatlicher Dividende. Durch gestiegene Zinsen sind REITs 2022–2024 unter Druck geraten, Realty Income ist keine Ausnahme.

Das Papier weist nun ein KGV im niedrigen Zehnerbereich und um 5% Dividendenrendite auf.

Die zuverlässigen Mieteinnahmen bei Einzelhandelsimmobilien und monatlichen Ausschüttungen machen die Aktie attraktiv, wenn die Zinskurve ihren Höhepunkt erreicht hat – ein klassisches Beispiel für eine unterbewertete Dividendenaktie. - Bristol-Myers Squibb (BMY.US): US-Pharmaunternehmen. Die Aktie hat durch Sorgen über auslaufende Patente gelitten, wodurch das KGV unter 8 gefallen ist. BMY zahlt fast 5% Dividende und verfügt über eine robuste Pipeline an neuen Medikamenten.

Sollte das Unternehmen neue Produkte erfolgreich lancieren, erscheint die aktuelle Bewertung sehr zurückhaltend. Fundamental starke Bilanz und Cashflows deuten darauf hin, dass der Markt hier zu vorsichtig sein könnte. - Allianz SE (ALV.DE): Führender Versicherer aus Deutschland mit KGV um 13 und Dividendenrendite rund 4,5%. Profitiert mittel- und langfristig von gestiegenen Zinserträgen, solider Dividendenhistorie und günstiger Bewertung aufgrund konjunktureller Sorgen.

- Vonovia (VNA.DE): Größtes deutsches Wohnimmobilienunternehmen, aktuell mit Rekordabschlag von über 40% zum Nettovermögenswert (KBV < 0,6). Deutliches Erholungspotenzial, wenn die Zinssituation sich entspannt und Immobilienpreise stabil bleiben. Interessant für mutige Anleger mit langfristigem Horizont.

- Sanofi (SAN.FR): Französischer Pharma-Großkonzern. Mit einem KGV um 11–12 und einer Dividendenrendite knapp unter 4% bleibt Sanofi attraktiv. Investoren sind wegen Patentabläufen vorsichtig, doch die Pipeline und starke Cashflows sorgen für Stabilität.

- BASF SE (BAS.DE): Deutscher Chemieriese mit starkem Abschlag aufgrund von Konjunktur- und Energiepreisängsten. Attraktiv bewertet mit einem KGV von 12-13 und einer Dividendenrendite über 5%. Gutes Turnaround-Potenzial, wenn sich Energiepreise und Konjunktur stabilisieren.

- Heidelberg Materials (HEI.DE): Zement- und Baustoffhersteller aus Deutschland, handelt nach Immobilienabschwung mit deutlichem Abschlag (KGV 14, Dividendenrendite etwa 2%). Infrastrukturinvestitionen weltweit könnten 2026 zu einer Trendwende führen.

Top Branchen für unterbewertete Aktien 2026

Gewisse Branchen tendieren dazu, am Aktienmarkt öfter unterbewertet zu erscheinen, häufig einfach, weil ihr Geschäftsmodell als “langweilig” oder wenig wachstumsstark gilt. Für Value-Anleger können gerade solche Sektoren interessante Chancen bieten.

Hier einige Branchen, die 2026 verstärkt günstige Bewertungen aufweisen könnten:

- Versorger (Utilities)

Viele europäische und US-Versorger handeln weiterhin mit günstigen KGVs (ca. 10–12) und Dividenden zwischen 4–6%. Steigende Zinsen haben die Branche gedrückt, aber für langfristige Investoren entstehen dadurch Chancen. - Telekommunikation

Telko-Konzerne bleiben 2026 niedrig bewertet, teils historisch günstig. Besonders AT&T, Verizon und Vodafone gelten als Beispiele für stabile Cashflows bei niedrigen Multiples. - Grundstoffe & Energie

Chemie- und Rohstoffkonzerne leiden 2025/26 unter schwacher Industrienachfrage. Dadurch entstehen Unterbewertungen – vor allem für Anleger, die an eine konjunkturelle Erholung glauben. - Finanzwerte

Aufgrund von Kreditrisiken und makroökonomischen Unsicherheiten handeln viele europäische Banken weiterhin unter Buchwert. - Immobilien

REITs und Wohnimmobilienunternehmen bleiben global unter Druck. Hohe Zinsen sorgen für Abschläge, gleichzeitig bieten sie Chancen für antizyklische Anleger.

Natürlich können auch andere Branchen Phasen der Unterbewertung erleben, etwa Automobilhersteller oder Technologieunternehmen, wenn nach einem Hype die Erwartungen übertrieben stark sinken.

Entscheidend ist, die Branchendynamik zu verstehen: Wann neigt der Markt dazu, zu pessimistisch zu sein? Dann eröffnen sich die besten Gelegenheiten.

Unterbewertete Aktien aktuell – Ein Blick auf die Märkte

Welche Märkte und Regionen sind 2026 besonders günstig bewertet? Antworten auf diese und ähnliche Fragen findest du jederzeit in den aktuellen Marktanalysen von XTB.

Die letzten Jahre waren geprägt von Pandemie, Erholungsboom, Inflation und Zinswende. Dadurch haben sich Bewertungsniveaus weltweit verschoben. Nachfolgend ein Überblick:

Welche Märkte sind derzeit attraktiv?

USA – Zweigeteilter Markt mit Chancen abseits der Tech-Giganten

Der US-Aktienmarkt zeigt sich Anfang 2026 weiterhin zweigeteilt: Während Mega-Cap-Tech stark bewertet bleibt, bieten viele andere Marktsegmente attraktive Einstiegschancen.

- Der Russell 2000 notiert weiterhin mit einem Abschlag von rund 25–30% gegenüber dem S&P 500.

- Die KGVs vieler Small Caps liegen rund 30% niedriger als die der großen Tech-Unternehmen.

Da sich die Zinserwartungen stabilisieren und Investoren wieder verstärkt nach unterbewerteten Substanzwerten suchen, rücken besonders Industriewerte, Finanzdienstleister und regionale Unternehmen in den Fokus. Für langfristig orientierte Anleger könnte gerade das breite Marktsegment abseits der prominenten Index-Schwergewichte interessante Value-Chancen eröffnen.

Europa – Uneinheitlich, aber grundsätzlich attraktiv bewertet

Europa bleibt 2026 im Durchschnitt günstiger als der US-Markt, doch die Bewertungsniveaus variieren stark zwischen Ländern und Branchen.

- Der DAX hat seit 2023/24 eine starke Erholung hinter sich und wird nicht mehr pauschal als unterbewertet angesehen.

- Dennoch handeln viele europäische Aktien unter dem Bewertungsniveau vergleichbarer US-Unternehmen.

Besonders attraktiv bleiben:

- Banken, da sie weiterhin unter ihrem Buchwert notieren

- Telekommunikation und Versorger, die traditionell günstiger bewertet sind

- Luxusgüter-Hersteller, die nach Abschwungphasen Potenzial zeigen

Die anhaltende Zurückhaltung internationaler Investoren aufgrund geopolitischer Risiken, Energiepreise und niedrigen Wachstums sorgt dafür, dass Value-Potenziale bestehen bleiben, insbesondere für antizyklische Anleger.

China & Emerging Markets – Extrem günstig, aber risikobehaftet

China zählt weiterhin zu den am stärksten gedrückten Märkten weltweit. Die Kombination aus regulatorischer Unsicherheit, Immobilienkrise und moderatem Wachstum hat die Bewertungen stark belastet.

- Der "China-Abschlag" zeigt sich deutlich im niedrigen KGV des CSI 300 Index.

- Selbst große Konzerne wie Alibaba und Tencent werden historisch niedrig bewertet.

Auch andere Emerging Markets wie Brasilien, Indien oder die Türkei bieten günstige Einstiegskurse. Dennoch gilt:

- Niedrige Bewertungen spiegeln häufig reale Risiken wider, etwa Währungsvolatilität, politische Unsicherheit oder strukturelle Marktprobleme.

Für Value-Investoren ergeben sich Chancen, sofern sie bereit sind, diese Risiken bewusst zu tragen.

Lohnt sich das Investieren in Value Aktien aktuell?

Investitionen in unterbewertete Aktien haben über viele Marktzyklen hinweg ihre Berechtigung bewiesen. Insbesondere ein Finanzmarktmodell, in den 1990er Jahren entwickelt von den Nobelpreisträgern Eugene Fama und seinem Kollegen Kenneth French, hat gezeigt, dass Value Aktien auf sehr lange Sicht besser abschneiden als Growth Aktien.

Im aktuellen Umfeld sprechen einige Faktoren für Value Aktien:

- Zinsen bleiben voraussichtlich stabil oder sinken leicht.

- Anleger fokussieren sich wieder auf reale Gewinne statt Zukunftsvisionen.

- Small-Cap-Value gilt als besonders unterbewertet.

Natürlich gibt es auch Risiken beim Investieren in unterbewertete Aktien, die man nicht übersehen sollte:

- Geduld erforderlich: Es kann Jahre dauern, bis der Markt den inneren Wert erkennt und sich eine Unterbewertung auflöst. Wer unterbewertete Aktien kauft, sollte einen langen Atem haben und nicht bei der ersten Seitwärtsbewegung aussteigen.

- Begrenztes Wachstum: Unterbewertete Unternehmen sind häufig reife Geschäftsmodelle in gesättigten Märkten. Das bedeutet, dass das Kurspotenzial nach oben begrenzt sein kann. Eine Coca-Cola beispielsweise wird aller Wahrscheinlichkeit nach kein Umsatzwunder gefolgt von extremen Kurssteigerungen mehr erleben.

Man erkauft sich Stabilität also mit Verzicht auf “Tenbagger”-Chancen, also Titel, die ihren ursprünglichen Wert um das Zehnfache steigern.

- Value Trap Risiko: Wie zuvor erläutert besteht die Gefahr, auf scheinbar billige Aktien hereinzufallen, die strukturelle Probleme haben. Nicht jede Aktie mit einem KGV von 8 ist automatisch eine Chance – manchmal steckt schlicht ein sterbendes Geschäftsmodell dahinter.

Ein bekanntes Beispiel war Nokia, das trotz niedrigem KGV ein Jahrzehnt lang kein gutes Investment war, da das Kerngeschäft wegbrach.

- Konjunktur- und Branchenrisiken: Viele Value Aktien stammen aus zyklischen Branchen wie die Automobil- oder Reiseindustrie. Anleger sollten also auch bei Value-Titeln die makroökonomischen Rahmenbedingungen im Blick behalten.

Fazit: Aktuell sind die Aussichten für Investments in unterbewertete Aktien durchaus positiv. Doch wie immer gilt, dass ein diversifiziertes Portfolio ratsam ist. So profitierst du von den langfristigen Chancen der Value Strategie, ohne dich einseitig festzulegen.

Wer Risiken wie die Value Trap vermeidet und geduldig bleibt, hat gute Aussichten, dass sich Investitionen in Value Aktien auf lange Sicht lohnen.

Mit XTB in unterbewertete Aktien investieren

Wie kannst du nun praktisch in Value Aktien anlegen? Mit XTB gestaltet sich der Aktienkauf einfach und kostengünstig, ideal auch für Einsteiger. Nur drei Schritte sind erforderlich:

- Konto eröffnen: Registriere dich zunächst auf der XTB-Website, indem du ein Handelskonto eröffnest. Die Kontoeröffnung ist kostenlos und unkompliziert – innerhalb von Minuten einsatzbereit. Du kannst auch zuerst ein kostenloses Demokonto nutzen, um dich ohne Risiko mit der Plattform vertraut zu machen.

- xStation 5 Plattform nutzen: Nach der Anmeldung hast du Zugriff auf XTBs Handelsplattform, welche sowohl webbasiert als auch als App verfügbar ist. Wechsle in den Bereich Aktien. Dort findest du, wie bereits beschrieben, die Value Aktien deiner Wahl.

- Order aufgeben: Hast du dich für eine Value Aktie entschieden, zum Beispiel BASF, öffnest du die Ordermaske. Dort kannst du den Ordertyp wählen und die Auftragsgröße (Stückzahl) festlegen.

Mit Fractional Shares ist es übrigens möglich, auch nur einen Teil einer Aktie zu erwerben. Gib dazu einfach den Betrag ein, den du investieren möchtest. Überprüfe die Order und bestätige den Kauf.

Falls du neben Einzelaktien auch in einen Value ETF investieren willst, ist das bei XTB ebenfalls möglich. Du findest in der xStation 5 unter dem ETF-Reiter beispielhaft den iShares Edge MSCI EM Value Factor (5MVL.DE). So kannst du bequem sowohl einzelne unterbewertete Aktien als auch ETFs im gleichen Konto halten – je nachdem, was besser zu deiner Strategie passt.

Deine Vorteile noch einmal zusammengefasst: Mit XTB hast du einen zuverlässigen Partner, um deine Value Investing Strategie umzusetzen. 0% Orderkommission auf Aktien- und ETF-Käufe (danach entstehen Kosten, Details: xtb.com/de/aktien) und die Möglichkeit, bereits kleine Beträge zu investieren, machen den Einstieg leicht.

Die moderne App von XTB unterstützt dich mit Analyse-Tools und aktuellen News, damit du informierte Entscheidungen treffen kannst. Starte noch heute und nutze die Chancen, die unterbewertete Aktien in 2026 bieten werden!

Das könnte dich auch interessieren:

Was sind Finanzinstrumente? So funktioniert der Handel mit Aktien, ETFs & Co.

Was ist eine Marktanalyse? Strategien für Anleger & Trader

Cannabis Aktien 2025: Die besten Cannabis-Investments im Überblick

FAQ

Unterbewertete Aktien oder Value Aktien werden am Markt unter ihrem tatsächlichen, fundamentalen Wert gehandelt. Sie gelten als günstig, da ihr aktueller Kurs deutlich niedriger ist, als es ihre Geschäftszahlen rechtfertigen.

Stark unterbewertete Aktien weisen eine besonders große Differenz zwischen Kurs und innerem Wert auf. Oft haben sie extrem niedrige Bewertungskennzahlen wie ein KGV deutlich unter 10 oder ein KBV unter 1.

2026 können Anleger unterbewertete Aktien mithilfe von Aktien-Scannern wie den der xStation 5 von XTB finden. Kriterien wie niedriges KGV, KBV und hohe Dividendenrenditen helfen, günstige Titel zu identifizieren.

„Unterbewertet“ bedeutet, der Kurs liegt unter dem inneren, fundamentalen Wert der Aktie. „Günstig“ heißt lediglich, dass der Preis niedrig erscheint, ohne zwangsläufig eine echte Unterbewertung widerzuspiegeln.

Unterbewertete Aktien können in unsicheren Zeiten attraktiv sein, da sie oft einen Bewertungsabschlag enthalten. Allerdings sollte man sorgfältig prüfen, ob die Unterbewertung fundamental gerechtfertigt oder übertrieben ist.

Ja, viele Dividendenaktien sind niedrig bewertet, weil der Markt ihr Wachstumspotenzial unterschätzt. Anleger erhalten so regelmäßige Erträge und profitieren zugleich vom möglichen Kursanstieg bei einer Neubewertung.

Die Auswahl hängt stark von den persönlichen Anlagezielen und der Risikotoleranz ab. Aktuell bieten beispielsweise Aktien wie BASF, BMW, Allianz oder Verizon interessante Einstiegsmöglichkeiten für langfristige Value-Anleger.

Die besten Halbleiter Aktien: So profitieren Sie vom Boom der Chipindustrie

Krisensichere Aktien: So schützt du dein Portfolio in unsicheren Zeiten

Cannabis Aktien 2026: Die besten Cannabis-Investments im Überblick

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.