Dein Geld arbeitet nur dann für dich, wenn du es sinnvoll investierst. Doch wie findet man die passende Anlagestrategie, um sein Vermögen langfristig zu vermehren? Wenn du dich auch diese Frage stellst, dürfte unser Ratgeber zum Geldanlegen in 2026 für dich besonders interessant sein.

Wir zeigen dir die besten Strategien, die du auch als Anfänger umsetzen kannst. Außerdem erhältst du jede Menge weiterer nützlicher Informationen, um 2026 endlich mit der Geldanlage zu starten.

Geld anlegen – Das Wichtigste in Kürze:

💡 Geld anzulegen bringt dir zahlreiche Vorteile ein, wie zum Beispiel Vermögensaufbau oder finanzielle Unabhängigkeit.

💡 Du kannst für deine individuelle Geldanlage aus zahlreichen Instrumenten wählen, wobei Aktien und ETFs besonders populär sind.

💡 Bei der Geldanlage gibt es bereits im Vorhinein einige wichtige Dinge zu beachten, wozu unter anderem die Wahl eines geeigneten Brokers oder das Festlegen einer Investmentstrategie gehören.

Dein Geld arbeitet nur dann für dich, wenn du es sinnvoll investierst. Doch wie findet man die passende Anlagestrategie, um sein Vermögen langfristig zu vermehren? Wenn du dich auch diese Frage stellst, dürfte unser Ratgeber zum Geldanlegen in 2026 für dich besonders interessant sein.

Wir zeigen dir die besten Strategien, die du auch als Anfänger umsetzen kannst. Außerdem erhältst du jede Menge weiterer nützlicher Informationen, um 2026 endlich mit der Geldanlage zu starten.

Geld anlegen – Das Wichtigste in Kürze:

💡 Geld anzulegen bringt dir zahlreiche Vorteile ein, wie zum Beispiel Vermögensaufbau oder finanzielle Unabhängigkeit.

💡 Du kannst für deine individuelle Geldanlage aus zahlreichen Instrumenten wählen, wobei Aktien und ETFs besonders populär sind.

💡 Bei der Geldanlage gibt es bereits im Vorhinein einige wichtige Dinge zu beachten, wozu unter anderem die Wahl eines geeigneten Brokers oder das Festlegen einer Investmentstrategie gehören.

Was bedeutet es, Geld anzulegen?

Geld anzulegen heißt, finanzielle Mittel strategisch zu investieren, um deren Wert über die Zeit zu steigern. Während klassisches Sparen das bloße Zurücklegen von Geld ohne nennenswerte Verzinsung beschreibt, zielt die Geldanlage darauf ab, Kapital gezielt in Vermögenswerte zu investieren, die eine Rendite erwirtschaften können.

Dies kann durch Zinsen, Dividenden oder Kursgewinne geschehen. Anleger nutzen dazu eine Vielzahl von Instrumenten wie Aktien, Anleihen, ETFs, Immobilien oder alternative Anlageklassen.

Das Hauptziel einer Geldanlage ist der langfristige Vermögensaufbau oder der Schutz des Kapitals vor Inflation. Dabei spielen Faktoren wie Anlagehorizont, Risikobereitschaft und persönliche Finanzziele eine entscheidende Rolle. Eine wohlüberlegte Strategie hilft dabei, das optimale Gleichgewicht zwischen Sicherheit, Ertrag und Liquidität zu finden.

Risiko vs. Rendite bei Geldanlagen

Jede Geldanlage unterliegt dem Grundprinzip der Risiko-Rendite-Relation. Je höher die angestrebte Rendite, desto größer ist das eingegangene Risiko. Eine vollkommen risikofreie und sichere Geldanlage existiert nicht, da selbst konservative Anlageformen wie Tagesgeld oder Staatsanleihen durch Inflation oder Zinsschwankungen an Wert verlieren können.

Anleger müssen sich bewusst machen, dass risikoreiche Investments, etwa in Aktien oder Kryptowährungen, zwar hohe Gewinnchancen bieten, aber auch erhebliche Wertverluste möglich sind. Umgekehrt weisen risikoarme Anlageklassen wie Festgeld oder Staatsanleihen eine geringere Rendite auf, bieten dafür aber mehr Stabilität. Eine kluge Anlagestrategie setzt daher auf Diversifikation, um Risiken zu streuen und Chancen bestmöglich zu nutzen.

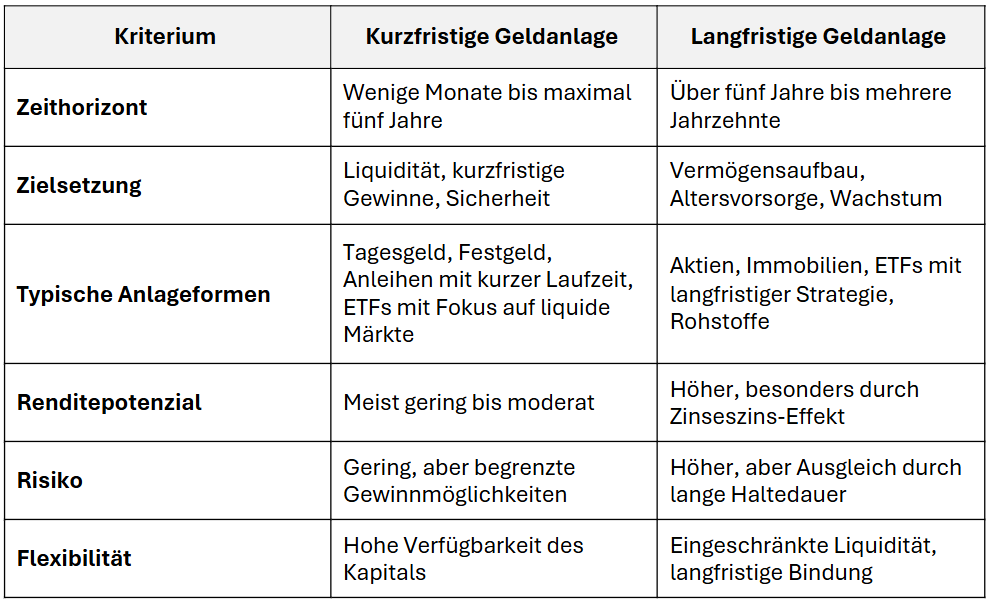

Kurzfristige vs. langfristige Geldanlagen

Bei der Geldanlage unterscheidet man zwischen kurzfristigen und langfristigen Investments, die jeweils spezifische Vor- und Nachteile haben. Die nachfolgende Tabelle verrät dir, was in diesem Kontext von besonderer Bedeutung ist.

Bitte beachte, dass die obige Tabelle keinen Anspruch auf Vollständigkeit erhebt. So sind etwa differierende Zielsetzungen bei der Geldanlage ebenso denkbar wie andere Investitionsformen, die hier keine Erwähnung finden.

Warum sollte man sein Geld anlegen?

Geld zu investieren ist weit mehr als eine bloße Alternative zum klassischen Sparen – es ist ein essenzieller Schritt hin zu finanzieller Stabilität und Wohlstand. Während unverzinstes Kapital auf dem Girokonto durch Inflation kontinuierlich an Wert verliert, ermöglicht eine durchdachte Geldanlage den langfristigen Vermögensaufbau, die finanzielle Unabhängigkeit und einen gesicherten Lebensstandard. Auf einzelne Aspekte soll nachfolgend näher eingegangen werden.

Vermögensaufbau und Wohlstandssicherung

Eine gezielte Geldanlage hilft dir, Kapital nicht nur zu erhalten, sondern es auch nachhaltig zu vermehren. Insbesondere langfristige Investments in Aktien, ETFs oder Immobilien profitieren vom sogenannten Zinseszinseffekt, bei dem Erträge reinvestiert werden und sich über die Jahre exponentiell vermehren können. Selbst mit moderaten Summen lässt sich durch eine konsequente Anlagestrategie über Jahrzehnte ein beträchtliches Vermögen aufbauen.

Schutz vor Inflation und Kaufkraftverlust

Inflation führt dazu, dass Geld im Laufe der Zeit an Wert verliert. Eine vergleichsweise sichere Geldanlage allein reicht nicht aus, um diesen Effekt auszugleichen. Vielmehr ist es notwendig, in renditestärkere Anlageklassen zu investieren, die eine Verzinsung über der Inflationsrate ermöglichen. Wer sein Kapital ausschließlich auf unverzinsten Konten parkt, riskiert, dass es real betrachtet an Kaufkraft einbüßt.

Finanzielle Unabhängigkeit und Altersvorsorge

Die richtige Anlagestrategie kann langfristig dazu beitragen, finanzielle Unabhängigkeit zu erreichen. Wer frühzeitig investiert und sein Kapital klug streut, schafft sich eine solide Basis, um im späteren Leben nicht allein auf staatliche Rentensysteme oder Arbeitgeberleistungen angewiesen zu sein. Besonders in Zeiten unsicherer Rentenentwicklungen wird private Vorsorge immer wichtiger, um den eigenen Lebensstandard auch im Alter aufrechterhalten zu können.

Flexibilität und Freiheit durch passives Einkommen

Bestimmte Anlageformen wie Dividenden Aktien, Immobilien oder ETFs mit Ausschüttungen ermöglichen es dir, durch regelmäßige Erträge ein passives Einkommen aufzubauen. Dadurch steigt die finanzielle Flexibilität, da zusätzliche Einkommensquellen geschaffen werden, die nicht an eine aktive Berufstätigkeit gebunden sind. Diese Unabhängigkeit kann zu einem selbstbestimmteren Leben beitragen – sei es durch früheren Ruhestand, eine reduzierte Wochenarbeitszeit oder die Freiheit, sich neuen Projekten zu widmen.

Chancen nutzen und Vermögen diversifizieren

Die Finanzmärkte bieten eine Vielzahl von Investitionsmöglichkeiten, die es erlauben, Kapital breit zu streuen und Risiken zu minimieren. Durch eine geschickte Diversifikation – also die Aufteilung des Vermögens auf verschiedene Anlageklassen, Branchen oder geografische Märkte – können Schwankungen einzelner Investments ausgeglichen werden. Eine gut diversifizierte Anlagestrategie schützt nicht nur vor Verlusten, sondern maximiert langfristig auch die Renditechancen.

Kurzum: Geld anzulegen bedeutet, sich aktiv für eine finanziell stabile Zukunft einzusetzen. Wer klug investiert, schafft sich damit nicht nur Sicherheit, sondern auch neue Möglichkeiten, sein Leben unabhängig und nach den eigenen Vorstellungen zu gestalten.

6 Möglichkeiten, mit denen du dein Geld anlegen kannst

Beim Investieren stehen Anlegern verschiedene Anlageklassen zur Verfügung, die jeweils unterschiedliche Chancen und Risiken bieten. Die Wahl der richtigen Anlageform hängt von individuellen Faktoren wie Anlagehorizont, Risikobereitschaft und finanziellen Zielen ab. Im Folgenden stellen wir dir die wichtigsten Anlageklassen vor.

ETFs (Exchange Traded Funds)

ETFs sind börsengehandelte Fonds, die einen Index wie den MSCI World oder den S&P 500 nachbilden. Sie ermöglichen eine breite Diversifikation bei geringen Kosten und sind daher besonders für Einsteiger geeignet.

Vorteile

- Breite Risikostreuung: Durch die Nachbildung eines Index wird das Risiko einzelner Aktienverluste reduziert.

- Geringe Kosten: ETFs haben meist niedrigere Verwaltungsgebühren im Vergleich zu aktiv gemanagten Fonds.

- Hohe Transparenz: Da sie Indizes abbilden, ist die Wertentwicklung leicht nachvollziehbar.

- Einfacher Handel: Sie können jederzeit an der Börse gekauft und verkauft werden.

Nachteile

- Marktrisiko bleibt bestehen: Da ETFs die Entwicklung des Marktes widerspiegeln, können sie in Krisenzeiten stark fallen.

- Begrenzte Einflussnahme: Anleger können keine gezielte Einzeltitelauswahl treffen.

Bei XTB hast du die Wahl aus mehr als 1.800 ETFs und kannst bereits ab einer Einzahlung von 15 Euro einen Sparplan einrichten. Zudem ist der Handel mit ETFs bei XTB für dich kommissionsfrei, sofern der monatliche Umsatz 100.000 Euro nicht überschreitet. Darüber fallen 0,2%, mindestens aber 10 Euro an.

Geldanlage mit Aktien

Aktien sind Unternehmensanteile, mit denen Anleger am Erfolg (oder Misserfolg) einer Firma teilhaben. Sie bieten die Möglichkeit hoher Renditen, sind aber auch mit erheblichen Kursschwankungen verbunden.

Vorteile

- Hohes Renditepotenzial: Historisch gesehen haben Aktien langfristig höhere Erträge als viele andere Anlageformen.

- Dividenden als passives Einkommen: Einige Unternehmen zahlen regelmäßige Ausschüttungen.

- Mitspracherecht bei Hauptversammlungen bei bestimmten Aktienarten.

Nachteile

- Hohes Risiko und Volatilität: Aktienkurse können stark schwanken, insbesondere in Krisenzeiten.

- Erfordert Wissen und Marktbeobachtung: Einzelaktien erfordern eine tiefere Auseinandersetzung mit Unternehmenskennzahlen und Markttrends.

Ähnlich wie bei den eben vorgestellten ETFs hast du bei XTB die Möglichkeit, Aktien bis zu einem monatlichen Umsatz von 100.000 Euro ohne Orderkommissionen zu handeln. Die über 7.100 echten Aktien im Angebot von XTB findest du auch als Fractional Shares, mit denen du die Möglichkeit hast, Anteile an Unternehmen zu erwerben, ohne dabei eine ganze Aktie kaufen zu müssen.

Kryptowährungen

Kryptowährungen wie Bitcoin oder auch Ethereum haben sich in den letzten Jahren als alternative Anlageklasse etabliert. Während kurzfristige orientierte Anleger oft auf CFDs (Differenzkontrakte) setzen, investieren Anleger mit langfristigem Horizont zunehmend in spezielle Krypto ETFs.

Vorteile

- Hohe Renditechancen: Kryptowährungen haben in der Vergangenheit massive Wertsteigerungen erlebt.

- Unabhängigkeit von Zentralbanken: Dezentrale Natur schützt vor politischer Einflussnahme.

- Blockchain-Technologie mit Innovationspotenzial.

Nachteile

- Extreme Volatilität: Kursbewegungen von 10 % oder mehr pro Tag sind keine Seltenheit.

- Regulatorische Unsicherheiten: Regierungen könnten Kryptowährungen stärker regulieren oder verbieten.

- Keine fundamentale Bewertung möglich: Anders als Aktien oder Immobilien basieren Krypto-Preise oft auf Spekulation.

Du willst den Handel mit CFDs auf Kryptos erstmal testen? Dann bist du bei XTB am richtigen Ort. Hier findest du nicht nur niedrige Spreads und Handelszeiten von 8 bis 22 Uhr, sondern kannst auch als Kleinanleger Hebel von bis zu 1:30 einsetzen.

Rohstoffe

Rohstoffe wie Gold, Silber oder Öl sind seit jeher beliebte Anlagemöglichkeiten. Gerade Gold hängt das Prädikat als „sicherer“ Hafen in unruhigen Zeiten an. Ähnlich wie bei Kryptowährungen gibt es auch bei Rohstoffen die Möglichkeit, für kurzfristige Zwecke CFDs zu erwerben. Wer stattdessen nach langfristigen Chancen im Rohstoffhandel sucht, ist mit ETFs oder sogenannten ETCs besser beraten.

Vorteile

- Inflationsschutz: Besonders Edelmetalle gelten als Absicherung gegen Geldentwertung.

- Diversifikation: Rohstoffe entwickeln sich oft unabhängig von Aktienmärkten.

- Hohe Liquidität bei kurzfristigem Handel (CFDs).

Nachteile

- Keine laufenden Erträge: Rohstoffe werfen keine Zinsen oder Dividenden ab.

- Starke Preisschwankungen: Geopolitische Ereignisse oder Förderengpässe können die Kurse stark beeinflussen.

- Lager- und Verwaltungskosten bei physischem Besitz.

Egal ob du nur kurz- oder doch lieber langfristig an den Rohstoffmärkten partizipieren möchtest – XTB hat in beiden Fällen das Richtige für dich. Nutze doch zum Beispiel den ETF-Scanner von XTB, um gezielt nach Rohstoff ETFs zu suchen. Alternativ kannst du dich auch für CFDs auf Rohstoffe entscheiden.

Mit Tagesgeld anlegen

Vor allem in Deutschland gilt das Tagesgeldkonto nach wie vor als eine der populärsten Anlageformen überhaupt. Hauptverantwortlich dafür ist die hohe Sicherheit und die Möglichkeit, jederzeit auf das Ersparte zuzugreifen. Zur Wahrheit zählt aber auch, dass Tagesgeldkonten nur selten gut verzinst werden. Oftmals lässt sich nicht einmal die Inflation ausgleichen.

Vorteile

- Hohe Sicherheit: Bis 100.000 Euro durch die gesetzliche Einlagensicherung geschützt.

- Jederzeit verfügbar: Kein Risiko von Kursverlusten, sofortige Auszahlung möglich.

- Ideal für Notfallreserven.

Nachteile

- Niedrige Zinsen: In den meisten Fällen unterhalb der Inflationsrate.

- Kein Wachstumspotenzial: Keine Möglichkeit auf überdurchschnittliche Renditen.

Du hast derzeit überschüssiges Kapital auf deinem Handelskonto von XTB, findest aber keine passende Anlagemöglichkeit? Halb so schlimm. Bei XTB erhältst du auch auf nicht investiertes Geld Zinsen.

Immobilien

Immobilien dürften für den Großteil der Anleger nicht infrage kommen. Zwar gilt Betongold als insgesamt wertstabile Investition, die zudem attraktive Renditen verspricht. Allerdings bewegt sich das aufzubringende Kapital meist im sechsstelligen oder mitunter sogar siebenstelligen Bereich. Grundsätzlich sind Immobilien als langfristige Geldanlage zu verstehen.

Vorteile

- Wertstabilität: Immobilienpreise entwickeln sich in vielen Regionen langfristig positiv.

- Mieteinnahmen als passives Einkommen.

- Schutz vor Inflation: Sachwerte behalten oft ihre Kaufkraft.

Nachteile

- Hohe Einstiegshürde: Kauf setzt großes Startkapital oder Kredite voraus.

- Geringe Liquidität: Immobilien lassen sich nicht schnell verkaufen.

- Nebenkosten und Verwaltungsaufwand: Instandhaltung, Steuern und Mietausfälle können Renditen schmälern.

Jede der eben vorgestellten Assetklassen hat ihre Daseinsberechtigung. Welche davon für dich geeignet ist, hängt unter anderem von den eingangs erwähnten Faktoren wie deiner Risikobereitschaft oder deinen Zielen ab. Für ein ausgewogenes Portfolio empfiehlt es sich jedenfalls, auf eine Mischung aus verschiedenen Investments zu vertrauen.

Schritt für Schritt: So kannst du dein Geld am besten anlegen

Der Weg zu einer erfolgreichen Geldanlage beginnt immer mit einer strukturierten Vorgehensweise. Ein durchdachter Anlageprozess minimiert Risiken, maximiert Chancen und sorgt dafür, dass die individuellen finanziellen Ziele effizient erreicht werden. Nachfolgend erläutern wir, welche Schritte notwendig sind, um ein solides und nachhaltiges Portfolio aufzubauen.

1. Anlageziele festlegen

Jede Investition startet mit einer klaren Definition der persönlichen Ziele. Ohne ein festes Ziel kann es schwierig sein, die passenden Anlageklassen auszuwählen und eine langfristige Strategie zu verfolgen.

Welche Faktoren beeinflussen die Anlageziele?

- Anlagehorizont:

- Kurzfristige Ziele (1–5 Jahre): Hierzu zählen Ersparnisse für größere Anschaffungen, z. B. ein Auto, eine Immobilie oder eine Hochzeit. Da das Kapital in absehbarer Zeit benötigt wird, eignen sich risikoarme Anlagen wie Tagesgeldkonten oder Anleihen.

- Mittelfristige Ziele (5–15 Jahre): Beispielsweise die Finanzierung der Ausbildung der Kinder oder die Anschaffung einer Immobilie. Hier kann eine moderate Aktienquote sinnvoll sein, ergänzt durch Anleihen und ETFs.

- Langfristige Ziele (15+ Jahre): Dazu gehört insbesondere die Altersvorsorge. Da längere Zeiträume Marktschwankungen ausgleichen können, bieten Aktien und ETFs hier das höchste Renditepotenzial.

- Risikobereitschaft:

- Risikobewusste Anleger bevorzugen sicherheitsorientierte Anlagen wie Staatsanleihen oder Tagesgeld.

- Renditeorientierte Investoren akzeptieren größere Schwankungen, um langfristig höhere Gewinne zu erzielen.

- Eine Kombination verschiedener Anlageklassen kann helfen, das Portfolio ausgewogen zu gestalten.

- Benötigte Liquidität:

- Wer kurzfristig auf sein Geld zugreifen möchte, sollte liquide Anlagen wie Tagesgeld oder Anleihen mit kurzer Laufzeit bevorzugen.

- Langfristige Anleger können illiquide Anlageformen wie Immobilien oder breit gestreute ETFs wählen, da sie nicht auf das Kapital angewiesen sind.

Tipp: Die SMART-Methode hilft dir bei der Definition deiner Anlageziele. Ziele sollten demnach spezifisch, messbar, attraktiv, realistisch und terminiert sein.

Je nachdem, ob du in puncto Geldanlage eher offensiv oder defensiv ausgerichtet bist, machen unterschiedliche Investments Sinn. XTB hat für jedes Anlegerprofil das passende Instrument. Seien es die Zinsen auf nicht investiertes Kontoguthaben oder zahlreiche CFDs – auch du wirst bei XTB sicher fündig.

2. Broker finden

Nachdem die Anlageziele definiert sind, ist die Wahl eines passenden Online Brokers der nächste Schritt. Ein Broker ist ein Finanzdienstleister, der den Zugang zu den Kapitalmärkten ermöglicht. Die Auswahl des richtigen Anbieters kann langfristig erhebliche Auswirkungen auf die Kosten und die Rendite einer Investition haben.

Wichtige Kriterien bei der Brokerwahl

- Gebührenstruktur:

- Ordergebühren: Einige Broker verlangen eine feste Gebühr pro Transaktion, während andere prozentuale Gebühren erheben.

- Depotgebühren: Während viele Online Broker gebührenfreie Depots anbieten, verlangen klassische Banken oft jährliche Gebühren.

- Spread-Kosten: Bei bestimmten Produkten wie CFDs ist der Unterschied zwischen Kauf- und Verkaufspreis entscheidend.

- Angebotene Anlageklassen:

- Einsteigerfreundliche Broker bieten meist ETFs, Aktien und Fonds an.

- Fortgeschrittene Investoren benötigen aber auch Zugang zu Anleihen, Rohstoffen oder Kryptowährungen.

- Benutzerfreundlichkeit und Plattform:

- Ein intuitives Interface erleichtert den Handel, vor allem für Anfänger.

- Mobile Apps ermöglichen flexibles Investieren von unterwegs.

- Regulierung und Einlagensicherung:

- Ein seriöser Broker sollte durch Finanzaufsichtsbehörden wie die BaFin (Deutschland), SEC (USA) oder FCA (Großbritannien) reguliert sein.

- Eine Einlagensicherung schützt Anleger bei einer möglichen Insolvenz des Brokers.

- Zusätzliche Funktionen:

- Bildungsangebote, Marktanalysen und Research-Tools können helfen, fundierte Entscheidungen zu treffen.

XTB ist ein preisgekrönter Broker, dem weltweit bereits mehr als eine Million Menschen vertrauen. Über 11.600 Finanzinstrumente, ein umfassendes Weiterbildungsangebot sowie die hauseigene Handelsplattform sind nur einige der Vorteile, die Kunden von XTB in Anspruch nehmen können.

3. Instrumente wählen

Nachdem ein Konto beim Broker deiner Wahl eröffnet wurde, stellt sich die Frage: In welche Anlageklassen sollte investiert werden? Welche Möglichkeiten sich dir ergeben, wurde weiter oben mit der Beschreibung der wichtigsten Assets sowie deren jeweiligen Vor- und Nachteile bereits skizziert. Auch an dieser Stelle ist es wichtig zu betonen, dass eine Mischung aus verschiedenen Instrumenten das Risiko senkt und deine Gesamtperformance verbessern kann.

Eine solche Diversifikation lässt sich bei XTB angesichts der zahlreichen Finanzinstrumente bestens in die Praxis umsetzen. Du kannst dich zwischen Aktien und ETFs, aber auch zahlreichen CFDs auf Kryptowährungen, Rohstoffen und mehr entscheiden. Besuch gerne die Website von XTB, um dich über das gesamte Angebotsspektrum zu informieren.

4. Risikomanagement

Das richtige Risikomanagement ist ein essenzieller Bestandteil jeder erfolgreichen Anlagestrategie. Es dient dazu, unerwartete Verluste zu minimieren, ohne dabei die Renditechancen zu stark einzuschränken. Ein ausgewogenes Verhältnis zwischen Risiko und Ertrag ist entscheidend, denn jede Investition birgt Unsicherheiten – sei es durch wirtschaftliche Entwicklungen, geopolitische Ereignisse oder Volatilität.

Warum ist Risikomanagement so wichtig?

Auf diese Frage gibt es mehr als eine Antwort. Die wichtigsten sind:

- Schutz vor übermäßigen Verlusten: Ein gut strukturiertes Risikomanagement verhindert, dass einzelne Fehlinvestitionen das gesamte Portfolio gefährden.

- Vermeidung von Panikverkäufen: Klare Strategien und Regeln helfen, emotionale Entscheidungen zu vermeiden, die oft zu Verlusten führen.

- Langfristige Stabilität: Durch ein durchdachtes Risikomanagement bleibt das Portfolio auch in Krisenzeiten widerstandsfähig.

- Optimale Nutzung von Chancen: Ein gezielter Umgang mit Risiken ermöglicht es, Wachstumschancen zu nutzen, ohne das gesamte Vermögen aufs Spiel zu setzen.

Mithilfe der nachfolgenden fünf Maßnahmen kannst du das Risiko bei Geldanlagen signifikant reduzieren.

1. Diversifikation – Die Macht der Streuung nutzen

Einer der wirkungsvollsten Ansätze im Risikomanagement ist die Diversifikation. Sie basiert auf dem Prinzip, das Kapital auf verschiedene Anlageklassen, Branchen und geografische Regionen zu verteilen.

- Branchen-Diversifikation: Investitionen in verschiedene Wirtschaftssektoren (z. B. Technologie, Gesundheitswesen, Konsumgüter) gleichen Verluste in schwächeren Bereichen durch Gewinne in anderen aus.

- Regionale Diversifikation: Ein globales Portfolio verringert das Risiko, das durch wirtschaftliche oder politische Probleme in einzelnen Ländern entsteht.

- Vermögensklassen-Diversifikation: Die Mischung aus Aktien, Anleihen, Immobilien, Rohstoffen und liquiden Mitteln sorgt für eine ausgeglichene Risiko-Rendite-Struktur.

2. Stop-Loss-Orders – Automatische Verlustbegrenzung

Mit einer Stop-Loss-Order wird ein Verkaufsauftrag für eine Anlage automatisch ausgelöst, sobald ein bestimmter Kurs unterschritten wird. Dadurch lassen sich Verluste begrenzen, bevor der Markt weiter fällt.

- Beispiel: Ein Anleger kauft eine Aktie für 100 €. Setzt er einen Stop Loss bei 90 €, wird die Aktie verkauft, falls der Kurs auf dieses Niveau sinkt.

- Trailing-Stop-Orders: Diese dynamische Orderarten passen sich steigenden Kursen an, um Gewinne zu sichern.

3. Der Cost-Average-Effekt – Marktschwankungen ausgleichen

Anstatt das gesamte Kapital auf einmal zu investieren, kann durch regelmäßige Käufe von ETFs oder Aktien der Durchschnittspreis gesenkt werden.

- Vorteil: Günstige Einstandskurse in fallenden Märkten, weniger Einfluss von Markttiming.

- Beispiel: Wer monatlich 200 € in einen ETF investiert, kauft bei niedrigen Kursen mehr Anteile und bei hohen Kursen weniger – ein bewährtes Prinzip zur Risikominimierung.

4. Liquiditätsreserve – Ein Puffer für Notfälle

Ein häufiger Fehler ist es, das gesamte Kapital zu investieren, ohne eine finanzielle Rücklage für unerwartete Ausgaben zu behalten. Eine Liquiditätsreserve von drei bis sechs Monatsgehältern auf einem Tagesgeldkonto oder in einem sicheren Anleihefonds verhindert, dass in Krisensituationen Investitionen zu ungünstigen Zeitpunkten verkauft werden müssen.

5. Emotionale Disziplin – Kognitive Verzerrungen vermeiden

Die Kenntnis typischer Fallen kann dir helfen, psychologische Fehler bei der Geldanlage von Anfang an zu umgehen.

- Herdentrieb: Investoren neigen dazu, Trends zu folgen, was oft zu überhitzten Märkten führt.

- Verlustaversion: Die Angst vor Verlusten führt dazu, dass Anleger zu früh verkaufen oder zu lange an schlechten Investments festhalten.

- Rückschaufehler: Die Tendenz, vergangene Ereignisse als vorhersehbar zu betrachten, kann zu Fehleinschätzungen führen.

In der XTB App hast du ganz einfach die Möglichkeit Orderarten, wie die Stop-Loss-Order oder die Trailing-Stop-Order zu setzen. Mit nur wenigen Klicks kannst du damit dein Investment zuverlässiger absichern.

5. Regelmäßiges Rebalancing

Die Finanzmärkte sind dynamisch – und das bedeutet, dass sich die Gewichtung der einzelnen Anlageklassen in deinem Portfolio über die Zeit hinweg verändert. Während Aktien in einer Boomphase stark an Wert gewinnen können, verlieren Anleihen in einem steigenden Zinsumfeld an Attraktivität. Um die ursprüngliche Portfolio-Strategie beizubehalten, ist ein regelmäßiges Rebalancing erforderlich.

Was bedeutet Rebalancing?

Rebalancing bezeichnet die Anpassung eines Portfolios, um die ursprüngliche Verteilung der Vermögenswerte wiederherzustellen. Dies geschieht, indem überproportional gestiegene Werte verkauft und untergewichtete Positionen aufgestockt werden.

Beispiel für ein Ungleichgewicht:

- Ein Anleger hat ursprünglich 60 % seines Portfolios in Aktien und 40 % in Anleihen investiert.

- Durch steigende Aktienkurse wächst der Aktienanteil auf 70 %, während der Anleihenanteil auf 30 % fällt.

- Um das ursprüngliche Verhältnis wiederherzustellen, werden Aktien verkauft und Anleihen nachgekauft.

Arten des Rebalancings

- Zeitbasiertes Rebalancing

Hier wird das Portfolio in festen Intervallen überprüft – z. B. vierteljährlich, halbjährlich oder jährlich.- Vorteil: Disziplinierte Routine ohne permanente Marktbeobachtung.

- Nachteil: Veränderungen im Portfolio könnten sich bereits vor dem Rebalancing erheblich auswirken.

- Schwellenwert-Rebalancing

Diese Methode sieht eine Anpassung des Portfolios vor, sobald eine Anlageklasse eine vordefinierte Gewichtung überschreitet.- Beispiel: Ein Anleger legt fest, dass Aktien maximal 65 % des Portfolios ausmachen dürfen. Überschreitet der Anteil diesen Wert, wird rebalanciert.

- Vorteil: Flexibler als das zeitbasierte Rebalancing, da Anpassungen nur bei relevanten Verschiebungen erfolgen.

- Dynamisches Rebalancing

Diese Methode basiert auf Marktprognosen und individuellen Einschätzungen der wirtschaftlichen Lage. Anleger reagieren auf aktuelle Entwicklungen und passen das Portfolio gezielt an.- Vorteil: Potenzial für eine höhere Rendite durch gezielte Anpassungen.

- Nachteil: Erfordert fundiertes Wissen und birgt das Risiko von Fehleinschätzungen.

Fehler vermeiden: Was sollten Anfänger beim Geld anlegen beachten?

Der Einstieg in die Welt der Geldanlage ist eine spannende, aber zugleich herausfordernde Aufgabe. Gerade für unerfahrene Anleger können jedoch vermeidbare Fehler zu finanziellen Rückschlägen führen. Unüberlegte Entscheidungen, emotionale Reaktionen auf Marktschwankungen oder mangelndes Wissen über die Mechanismen des Kapitalmarkts sind oft die Hauptgründe für Verluste.

Wer langfristig erfolgreich investieren möchte, sollte daher typische Fallstricke kennen und bewusst vermeiden. Im Folgenden zeigen wir die häufigsten Fehler auf – und wie du diese mit einer strategischen Vorgehensweise umgehst.

1. Fehlende Diversifikation – Das Klumpenrisiko unterschätzen

Ein klassischer Anfängerfehler besteht darin, das gesamte Kapital in eine einzelne Anlageklasse, ein bestimmtes Unternehmen oder eine spezifische Branche zu investieren. Dies führt zu einem sogenannten Klumpenrisiko, da das gesamte Portfolio von der Entwicklung eines einzelnen Marktfaktors abhängt.

So gelingt eine sinnvolle Diversifikation:

- Kombination aus Aktien, ETFs, Anleihen, Rohstoffen und Immobilien

- Streuung über verschiedene Branchen und Länder

- Berücksichtigung von liquiden und illiquiden Anlageklassen

2. Emotionale Entscheidungen – Angst und Gier als schlechte Berater

Die Psychologie spielt beim Investieren eine entscheidende Rolle. Viele Anfänger lassen sich von kurzfristigen Marktbewegungen beeinflussen und handeln aus Angst oder Gier heraus – zwei Emotionen, die oft zu schlechten Entscheidungen führen.

Typische emotionale Fehlentscheidungen:

- Panikverkäufe bei Kurseinbrüchen: Wer in Krisenzeiten überstürzt verkauft, realisiert Verluste und verpasst oft die anschließende Erholung.

- Gier-getriebene Käufe in Hype-Phasen: Viele Anleger steigen zu spät in stark gestiegene Märkte ein und kaufen nahe dem Höchststand.

- Übermäßiges Market Timing: Der Versuch, den perfekten Ein- oder Ausstiegszeitpunkt zu treffen, führt in der Regel zu schlechteren Ergebnissen als ein kontinuierlicher Investmentansatz.

Wie lassen sich emotionale Fehler vermeiden?

- Eine langfristige Strategie festlegen und anschließend konsequent verfolgen

- Den Cost-Average-Effekt nutzen: Durch regelmäßige Investitionen werden Marktschwankungen ausgeglichen

- Automatisierte ETF-Sparpläne einrichten, um unabhängig von Emotionen zu investieren

3. Übermäßige Kosten – Die unterschätzte Gefahr für die Rendite

Hohe Trading Gebühren und unnötige Kosten können die erzielte Rendite erheblich schmälern. Gerade Einsteiger achten oft nicht auf die Gebührenstruktur ihres Brokers oder die Kosten von Finanzprodukten.

Wichtige Kostenfallen:

- Hohe Orderkommissionen: Teure Transaktionskosten können sich bei häufigen Käufen und Verkäufen summieren.

- Fonds mit hohen Verwaltungskosten: Aktive Fonds haben oft eine hohe Total Expense Ratio (TER), die die Rendite mindert.

- Währungs- und Umrechnungsgebühren: Beim Handel mit ausländischen Aktien oder ETFs können versteckte Kosten anfallen.

Wie lassen sich Kosten minimieren?

- Einen kostengünstigen Broker wählen, der niedrige Order- und Depotkosten anbietet

- ETFs statt aktiv gemanagter Fonds nutzen, um Verwaltungskosten zu reduzieren

- Transaktionen bündeln, um unnötige Kosten zu vermeiden

4. Keine klare Strategie – Zielloses Investieren vermeiden

Viele Einsteiger starten ohne eine durchdachte Strategie. Sie kaufen Aktien oder Fonds, ohne sich zuvor Gedanken über ihre persönlichen Anlageziele, den Anlagehorizont oder das Risikoprofil zu machen.

Welche Fragen sollte sich jeder Anleger stellen?

- Was ist mein Anlageziel? Vermögensaufbau, Altersvorsorge oder passives Einkommen?

- Wie lange kann ich auf das investierte Geld verzichten?

- Welche Verluste bin ich maximal bereit, temporär zu akzeptieren?

Eine solide Strategie umfasst:

- Langfristige Planung: Wer mit einer langfristigen Perspektive investiert, profitiert vom Zinseszinseffekt.

- Risikomanagement: Die Mischung aus sicheren und renditestarken Anlageklassen bewahrt vor übermäßigen Verlusten.

- Regelmäßige Anpassung: Das Portfolio sollte in regelmäßigen Abständen überprüft und gegebenenfalls optimiert werden.

5. Zu wenig Wissen – Investieren ohne Grundlagen

Ein häufig unterschätztes Risiko ist mangelndes Wissen über Finanzmärkte und Anlagestrategien. Wer ohne ausreichendes Verständnis in komplexe Produkte investiert, läuft Gefahr, hohe Verluste zu erleiden.

Typische Wissenslücken bei Einsteigern:

- Fehlendes Verständnis von Risiko vs. Rendite

- Unkenntnis über die Kostenstruktur von Anlageprodukten

- Falsche Erwartungen an kurzfristige Gewinne

Wie kann man sich gezielt weiterbilden?

- Bücher, Blogs und Kurse nutzen, um Grundlagenwissen aufzubauen

- Kostenlose Demokonten verwenden, um Erfahrungen zu sammeln

- Langsam starten: Erst mit kleinen Beträgen investieren und sich an die Materie herantasten

Mit XTB einfach und flexibel Geld anlegen

Du wolltest schon seit längerem mit der Geldanlage beginnen, konntest dich bislang aber nicht dazu durchringen, weil dir irgendetwas gefehlt hat? Nach dem Lesen dieses Ratgebers solltest du nun das nötige Rüstzeug an der Hand haben, um die ersten Schritte zu gehen. XTB steht dir dabei jederzeit als zuverlässiger Partner in allen Belangen rund um Investments zur Seite.

Schließe dich den weltweit über eine Million Kunden an, die schon heute auf die vielfältigen Services und starken Konditionen von XTB vertrauen. Handle Aktien und ETFs bis zu einem Monatsumsatz von 100.000 Euro ohne Orderkommissionen oder richte dir deinen Sparplan bereits ab nur 15 Euro ein.

Und falls du das Geschehen doch lieber erst von der sicheren Seitenlinie aus betrachten willst, ist dies ebenfalls kein Problem. Mit dem kostenlosen Demokonto von XTB hast du schließlich die Chance, die echten Marktverhältnisse ohne jedes Risiko zu erleben. Ohne jegliche zeitliche Einschränkung kannst du sämtliche Funktionen der Handelsplattform kostenfrei und völlig unverbindlich testen.

Das könnte dich auch interessieren:

Rüstungsaktien: So investieren Sie mit Aktien in die Rüstungsindustrie

Small Cap ETF: So investieren Sie erfolgreich in Small Caps

Kupfer Aktien: So profitieren Sie 2025 vom Boom des roten Goldes

FAQ

Die beste Anlagestrategie hängt von deinen Zielen, deinem Risikoprofil und deinem Anlagehorizont ab. Ein breit diversifiziertes Portfolio aus ETFs, Aktien und gegebenenfalls Anleihen bietet eine solide Basis für den langfristigen Vermögensaufbau. Wichtig ist, regelmäßig zu investieren und emotionale Entscheidungen zu vermeiden.

Das hängt von deinem gewünschten Lebensstandard und der jährlichen Entnahmerate ab. Eine gängige Faustregel ist die 4-Prozent-Regel, wonach du etwa das 25-fache deiner jährlichen Ausgaben als Kapital benötigst. Beispielsweise wären bei 40.000 € Jahresbedarf rund 1 Million Euro erforderlich, um langfristig davon leben zu können.

Es gibt keine universell beste Strategie – sie sollte zu deinem Risikoprofil, Anlagehorizont und Zielen passen. Für langfristige Anleger hat sich eine breite Diversifikation mit ETFs, Aktien und gegebenenfalls Anleihen bewährt. Hervorzuheben sind zudem Disziplin, regelmäßiges Rebalancing und eine klare Strategie, um emotionale Fehlentscheidungen zu vermeiden.

Du kannst dein Risiko minimieren, indem du breit diversifizierst, also in verschiedene Anlageklassen, Branchen und Regionen investierst. Darüber hinaus hilft ein langfristiger Anlagehorizont, kurzfristige Marktschwankungen auszusitzen. Ein strukturiertes Risikomanagement mit regelmäßiger Portfolio-Anpassung und einer auf dein Risikoprofil abgestimmten Asset-Allokation ist ebenfalls essenziell.

Rüstungsaktien: So investieren Sie mit Aktien in die Rüstungsindustrie

Welche sind die besten Anlagestrategien 2026 und wie findest du die passende?

Wie du mit kleinen Beträgen groß investierst: Das Prinzip des Dollar Cost Averaging (DCA)

Offenlegung gemäß § 80 WpHG zwecks möglicher Interessenkonflikte

Der Autor kann in den besprochenen Wertpapieren bzw. Basiswerten investiert sein.

Die Autoren der Veröffentlichungen verfassen jene Informationen auf eigenes Risiko. Analysen und Einschätzungen werden nicht in Bezug auf spezifische Anlageziele und Bedürfnisse bestimmter Personen verfasst. Veröffentlichungen von XTB, die bestimmte Situationen an den Finanzmärkten kommentieren sowie allgemeine Aussagen von Mitarbeitern von XTB hinsichtlich der Finanzmärkte, stellen keine Beratung des Kunden durch XTB dar und können auch nicht als solche ausgelegt werden. XTB haftet nicht für Verluste, die direkt oder indirekt durch getroffene Handlungsentscheidungen in Bezug auf die Inhalte der Veröffentlichungen entstanden sind.

Wertentwicklungen von Handelswerten aus der Vergangenheit sind kein verlässlicher Indikator für Wertentwicklungen in der Zukunft!

Risikohinweis

CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. 75% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Anlageerfolge sowie Gewinne aus der Vergangenheit garantieren keine Erfolge in der Zukunft. Inhalte, Newsletter und Mitteilungen von XTB stellen keine Anlageberatung dar. Die Mitteilungen sind als Werbemitteilung zu verstehen.